一、行业发展现状

1、白酒行业发展现状

中国白酒历史悠久,至今已两千多年历史,是世界六大蒸馏酒之一,也是一种特殊的食品。白酒也是我国的文化符号代表,承载着深厚的文化内涵。

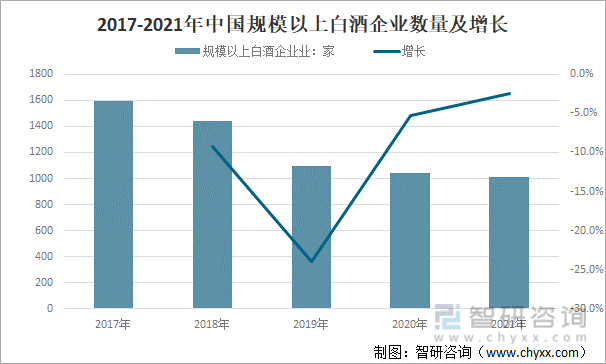

2017-2021年,中国白酒行业“马太效应”明显,规模企业数量下降,产业结构持续调整优化中,提品质、塑品牌、强市场”发展新征程。截止2021年中国规模以上白酒企业数量1015家,较2017年减少578家。

2017-2021年中国规模以上白酒企业数量及增长

资料来源:白酒网、智研咨询整理

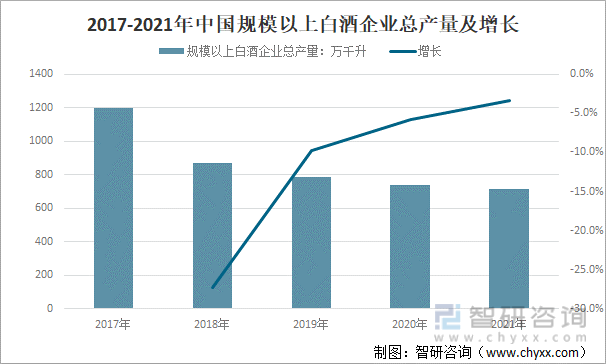

近五年来,中国规模以上白酒企业总产量近乎“腰斩”,2021年,中国规模以上白酒企业总产量从2017年的1198万千升下降至716万千升。

2017-2021年中国规模以上白酒企业总产量及增长

资料来源:白酒网、智研咨询整理

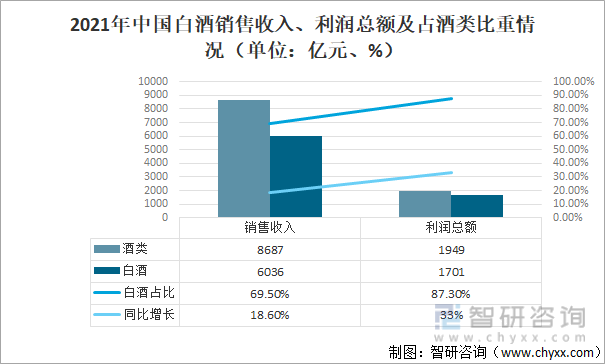

2021年,随着国家市场监督管理总局和国家标准化管理委员会联合发布两项白酒"新国标,白酒行业逐渐走向行业规范化;在疫情和政策的双重影响下,白酒企业面临更激烈的竞争。2021年中国白酒销售收入6036亿元,占中国酒类销售收入的69.5%;利润总额1701亿元,占中国酒类销售收入的87.3%。

2021年中国白酒销售收入、利润总额及占酒类比重情况

资料来源:白酒网、智研咨询整理

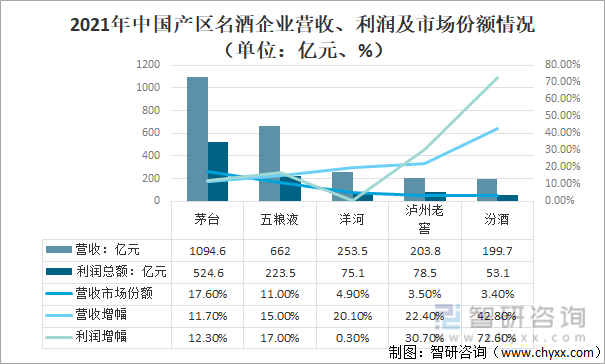

头部集中化,产区名酒企业的“竞合”,助推白酒行业高质量发展。2021年中国茅台营收为1094.6亿元,市场份额为17.6%,营收同比增长11.7%,利润总额为524.6亿元,同比增长12.3%;五粮液营收为662亿元,市场份额为11.0%,营收同比增长15.0%,利润总额为223.5亿元,同比增长17.0%;洋河营收为253.5亿元,市场份额为4.9%,营收同比增长20.1%,利润总额为75.1亿元,同比增长0.3%;泸州老窖营收为203.8亿元,市场份额为3.5%,营收同比增长22.4%,利润总额为78.5亿元,同比增长30.7%;汾酒营收为199.7亿元,市场份额为3.4%,营收同比增长42.8%,利润总额为53.1亿元,同比增长72.6%。

2021年中国产区名酒企业营收、利润及市场份额情况(单位:亿元、%)

资料来源:白酒网、智研咨询整理

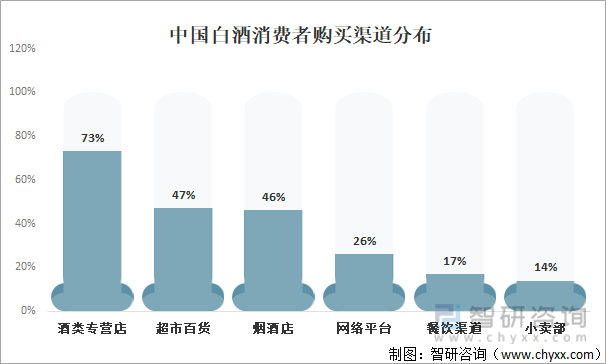

从中国白酒消费者购买渠道分布来看,疫情推动了白酒消费的线上化进程,扩大了网络平台的影响力,白酒消费者在线上平台购买白酒的占26%;在酒类专营店购买白酒的占73%;在超市百货购买白酒的占47%;在烟酒店购买白酒的占46%;在餐饮渠道购买白酒的占17%;在小卖部购买白酒的占14%。

中国白酒消费者购买渠道分布

资料来源:白酒网、智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国白酒行业市场专项调研及发展策略分析报告》

2、酱香酒行业发展现状

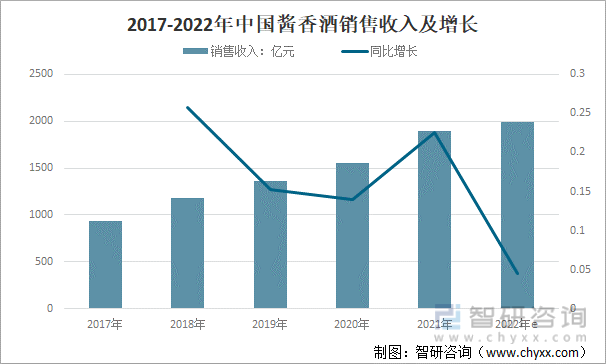

酱香型白酒酿造遵循“古法自然、天人合一”,坚守传统,坚持纯粮固态。在整体白酒市场“去产能"的大背景下,酱香酒产能仍存在缺口,市场体量将进一步扩大,为酱香酒品牌带来市场机会。近年来,中国酱香酒销售收入呈增长趋势,2021年中国酱香酒销售收入达到1900亿元,同比增长22.6%;预计2022年中国酱香酒销售收入将达到1986亿元,同比增长4.5%。

2017-2022年中国酱香酒销售收入及增长

资料来源:白酒网、智研咨询整理

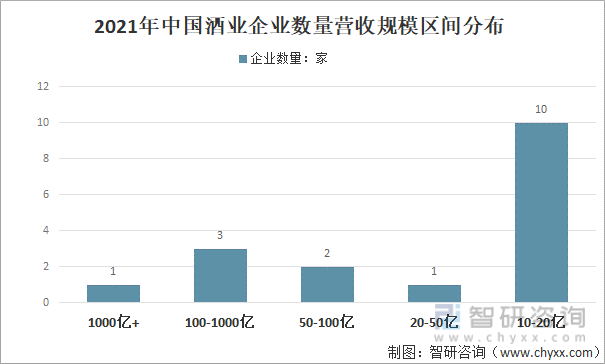

截止2021年,中国营收规模突破1亿的有1家;营收规模在100-1000亿元的有3家;营收规模在50-100亿元的有2家;营收规模在20-50亿元的有1家;营收规模在10-20亿元的有10家。

2021年,中国酒业企业数量营收规模区间分布

资料来源:白酒网、智研咨询整理

随着我国《“健康中国2030”规划纲要》出台,逐渐形成了喝好酒、健康饮酒的新消费理念,在茅台的引领下,全国形成了空前的酱酒消费热。酱香型白酒成为了消费者的主要选择,且高端化趋势明显。

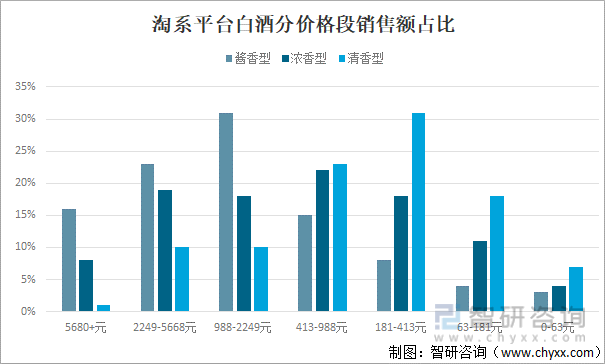

从淘系平台白酒分价格段销售额占比来看,5680+元酱香型白酒销售额占16%;2249-5668元酱香型白酒销售额占23%;988-2249元酱香型白酒销售额占31%;413-988元酱香型白酒销售额占15%;181-413元酱香型白酒销售额占8%;63-181元酱香型白酒销售额占4%;0-63元酱香型白酒销售额占3%。

淘系平台白酒分价格段销售额占比

资料来源:白酒网、智研咨询整理

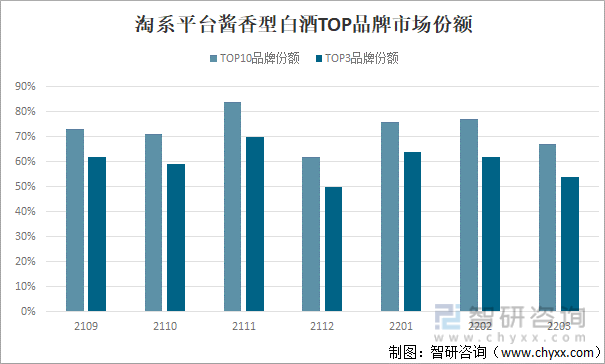

中国酱香型白酒TOP品牌一直保持较高的市场份额TOP3品牌基本长期占据超过50%的市场份额,TOP10品牌基本占据70%的市场份额。2022年3月,中国淘系平台酱香型白酒TOP3品牌市场份额为54%;台酱香型白酒TOP10品牌市场份额为67%。

淘系平台酱香型白酒TOP品牌市场份额

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

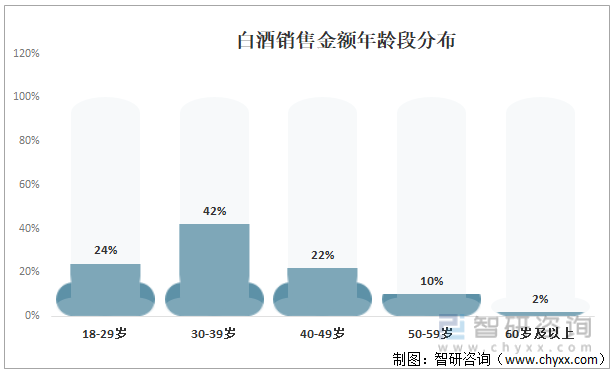

从白酒销售金额年龄段分布来看,18-29岁人群的白酒消费金额为24%;30-39岁人群的白酒消费金额为42%;40-49岁人群的白酒消费金额为22%;50-59岁人群的白酒消费金额为10%;60岁及以上人群的白酒消费金额为2%,可以看出,随着年龄的增长,低端酒的消费金额占比逐渐提高。

白酒销售金额年龄段分布

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

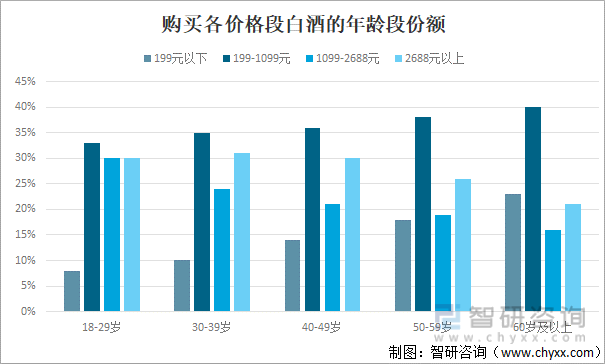

从各年龄段交叉价格段市场份额来看,18-29岁白酒消费人群购买199元以下的占8%,购买199-1099元的占33%,购买1099-2688元的占30%,购买1099-2688元的占30%;30-39岁白酒消费人群购买199元以下的占10%,购买199-1099元的占35%,购买1099-2688元的占24%,购买1099-2688元的占31%;40-49岁白酒消费人群购买199元以下的占14%,购买199-1099元的占36%,购买1099-2688元的占21%,购买1099-2688元的占30%;50-59岁白酒消费人群购买199元以下的占18%,购买199-1099元的占38%,购买1099-2688元的占19%,购买1099-2688元的占26%;60岁及以上白酒消费人群购买199元以下的占23%,购买199-1099元的占40%,购买1099-2688元的占16%,购买1099-2688元的占21%。

购买各价格段白酒的年龄段份额

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

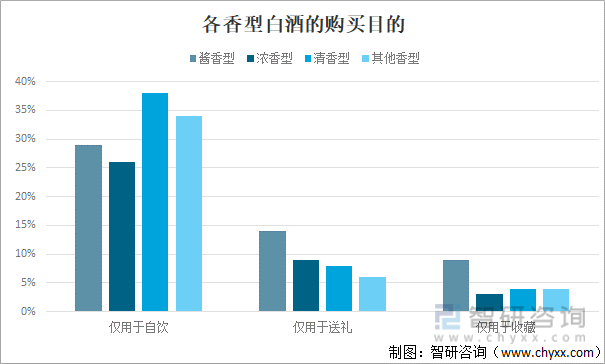

从白酒消费人群各香型白酒的购买目的来看,购买酱香型白酒仅用于自饮的占29%,仅用于送礼的占14%,仅用于收藏的占9%;购买浓香型白酒仅用于自饮的占26%,仅用于送礼的占9%,仅用于收藏的占3%;购买清香型白酒仅用于自饮的占38%,仅用于送礼的占8%,仅用于收藏的占4%。

各香型白酒的购买目的

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

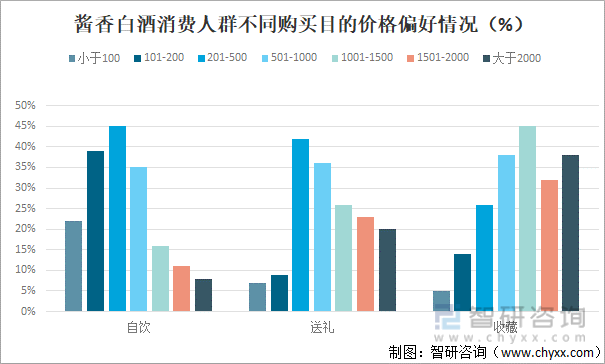

从酱香白酒消费人群不同购买目的价格方面来看,用于自饮的购买价格以101-100元之间;送礼的购买人长是以201-1000元之间,用于收藏的主要在501-200元之间。

酱香白酒消费人群不同购买目的价格偏好情况(%)

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

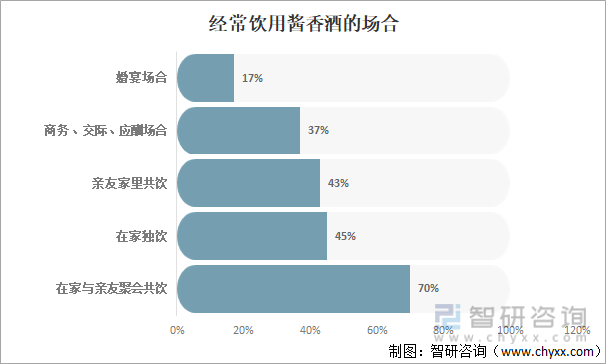

从经常饮用酱香酒的场合分布来看,在家与亲友聚会共饮的占70%;在家独饮的占45%;亲友家里共饮43%;商务、交际、应酬场合的占37%;婚宴场合的占17%。

经常饮用酱香酒的场合

资料来源:TMIC趋势洞察、知识库(2021.4-2022.3)、智研咨询整理

二、酱香型白酒未来的发展趋势

我国白酒经历了十三五深度调整,现已进入十四五恢复性增长新阶段。目前我国酱香酒产能约60万kL,占中国白酒行业产能8%左右。预计2025年末,中国白酒行业产量达到800万kL,销售收入达到9500亿元,实现利润2700亿元,比“十三五”末增长70.3%。而酱香型白酒产能预计达到110万kL,销售收入达到2500亿元,实现利润800亿元,酱酒热将继续保持良好的发展势头。新阶段各企业应该转变思维、构建新模式,加强内功修炼,以文化引领,打造产区名片;以技术支撑,提升产品品质;以市场为导向,满足市场多元化需求;以产区资源,坚持生态酿酒理念,转型升级,优化结构,推动白酒产业韧性发展、高质量发展。

酱香型白酒未来的发展趋势

资料来源:智研咨询整理

随着十三五行业深度调整,白酒“马太效应”明显,产业集群不再是酱酒企业数量大幅增长,而应该是现有企业数量的整合,从内部出发,以“调结构、提品质、塑品牌、拓市场”为主线,走效益型发展道路。

酱香企业做大做强必须充分考虑产区环境承载能力,酿造产区自然环境与酿造微生态关系,生态与产品品质关系,实现“天地共酿、人间共生”的酿造过程。

为促进酱酒行业继续发展,需进一步强化酒体风味研究,运用现代分析技术结合风味导向技术,深入解析酒体中错综复杂的风味物质,明确各种香味及异嗅特征物质,结合酿造机理、酿造微生物功能研究,利用功能微生物高通量筛选技术、风味化合物发酵调控技术、风味优化重组技术,探清微生物风味代谢机理,查定特征酿造微生物。从而有目的的指导生产全过程,确保酱酒轮次风味协调、个性突出、产品批次稳定,实现高效、高质量酿造。

酱香型白酒未来的发展建议

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国白酒行业市场调查研究及发展前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国白酒行业运营现状及发展趋势预测报告

《2023-2029年中国白酒行业运营现状及发展趋势预测报告》共十三章,包含白酒重点企业竞争力及关键性财务数据分析,2023-2029年中国白酒行业前景预测与趋势展望,2023-2029年中国白酒行业投资机会与风险预警等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询