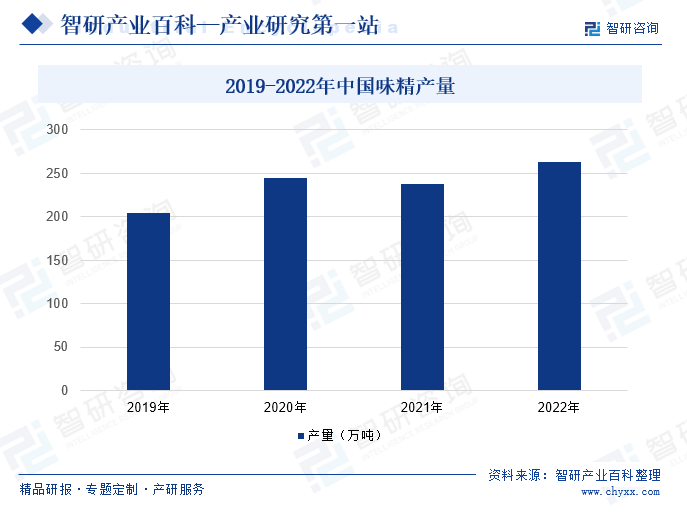

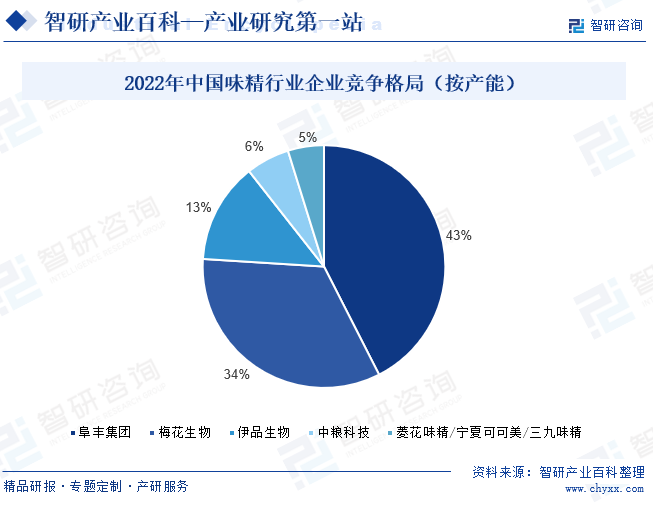

摘要:味精是家庭生活、餐饮业和食品加工业常用的调味品。近年来,我国味精产量呈波动态势,2020年我国味精产量达245万吨;到2021年,我国味精产量下降至237.5万吨;2022年我国味精产量较2021年有所增长,增长至263万吨,增长幅度为10.74%。我国味精行业味精产能市场份额占比最高的是阜丰集团,占比达43%,其次是梅花生物,占比达34%,接着则是伊品生物,占比13%,中粮科技占比6%,菱花味精、宁夏可可美以及三九味精占比为5%。未来,我国味精行业将朝着口味多样化、产品健康化以及生产智能化发展。

一、定义及分类

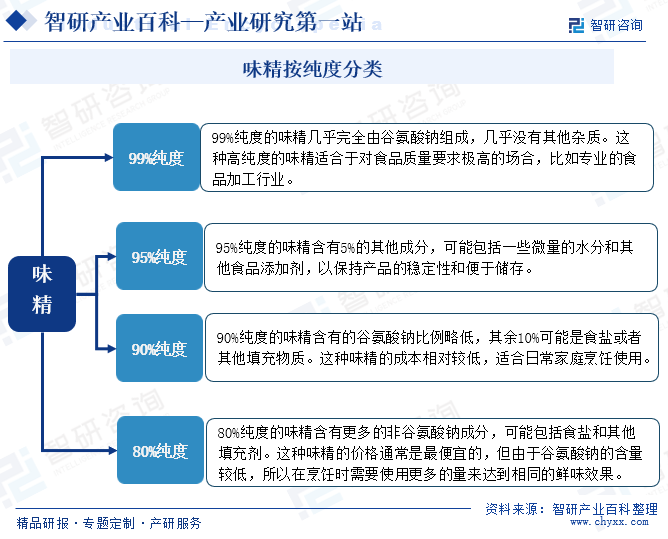

味精化学成分为谷氨酸钠,是一种鲜味调味料,易溶于水,其水溶液有浓厚鲜味。与食盐同在时,其味更鲜。味精可用小麦面筋等蛋白质为原料制成,也可由淀粉或甜菜糖蜜中所含焦谷氨酸制成,还可用化学方法合成。味精还有缓和碱、酸、苦味的作用。谷氨酸钠在人体内参与蛋白质正常代谢,促进氧化过程,对脑神经和肝脏有一定保健作用。成年人食用量可不限制,但婴儿不宜食用。市场上销售的味精,在包装上都标明谷氨酸钠的含量,一般可分为99%、95%、90%、80%等纯度味精。具体分类如下:

二、商业模式

1、采购模式

味精生产企业的玉米等原材料采购模式主要采取“农业经纪人收购+代收代储+市场收购”采购策略。根据供应商及合作模式的不同,企业采用向农民经纪人采购、中央储备粮库和地方储备粮库代收代储、国家临时存储粮食竞拍及其他市场收购等多种方式并存的采购模式。味精生产企业玉米的采购一般按照现款现货的方式付款。味精生产企业每年与煤炭企业签订年度采购合同,约定供货品种、质量及各月份供应量及价格,合同期内价格随行就市,或参照市场价双方协商确定,每月按照实际需求发货、结算,由卖方开具增值税发票。

2、生产模式

味精生产企业的生产模式主要实行“以销定产”的生产模式。客服中心每月编制月度销售预测计划发送生产部,生产部依据预测计划和订单交付要求,结合产能标准、物料采购周期、产品库存情况编制月度生产计划,根据月度生产计划和产品交付时间要求制定生产排程表,各生产车间按生产排程表组织安排生产。通过这种方式,企业可以减少库存积压的风险,并尽量满足市场的即时需求。同时,企业也会根据原材料供应情况和生产能力进行适当的调整,以确保生产的连续性和稳定性。

3、销售模式

味精生产企业销售模式主要以经销为主、直销为辅的销售模式。企业通过建立广泛的分销网络来销售产品,包括批发商、零售商、超市等,这些经销商能够帮助企业将产品覆盖到各个销售渠道和地区市场。与此同时,企业也可能通过自己的电商平台、官方网站或者直接与大型餐饮连锁等终端用户合作,进行直销,以增加销售额并更好地控制品牌形象和客户关系。

三、行业政策

1、主管部门及监管体制

味精行业的主管部门主要是国家市场监督管理总局、国家卫生健康委员会以及国家发展和改革委员会。国家市场监督管理总局负责食品安全的监管,包括食品添加剂的生产许可、质量标准制定和市场监督等。国家卫生健康委员会则负责制定食品安全国家标准,包括味精的安全标准和使用限量等,开展食品安全风险监测、评估和交流等工作。国家发展和改革委员会负责行业产业政策的研究制定、政

策指导、项目审批等管理工作。

味精行业自律组织主要有中国调味品协会等。中国调味品协会主要负责致力于促进调味品行业的繁荣和发展,通过组织各种行业活动、研讨会和论坛,推动行业内的创新和进步。制定和维护味精等调味品行业的标准和规范,确保行业内的企业和产品符合相关法规和质量要求,维护行业的公平竞争和消费者权益。积极组织和参与国际调味品行业的交流与合作,推动国内企业拓展国际市场,提升我国调味品行业的国际竞争力。

2、相关政策

近年来,我国政府推出许多相关政策促进我国味精行业的发展,如《食品生产经营监督检查管理办法》,加强和规范对食品生产经营活动的监督检查,督促食品生产经营者落实主体责任。该办法明确了监督检查的程序和要求,有助于打击非法添加和假冒伪劣的味精产品,维护公平的市场竞争环境。《轻工业稳增长工作方案(2023-2024年)》,方案提出加快调味品等传统制作技艺传承创新。传统制作技艺的传承与创新可以为味精行业带来新的生产技术和工艺,提高产品的质量和生产效率。《产业结构调整指导目录(2024年版)》将等电离交工艺的谷氨酸生产线,5万吨/年以下味精生产装置等落后生产工艺装备列入淘汰类。淘汰落后的生产技术和设备,促使企业采用更加现代化、高效、环保的生产工艺,从而提高味精行业整体的技术水平和生产效率。

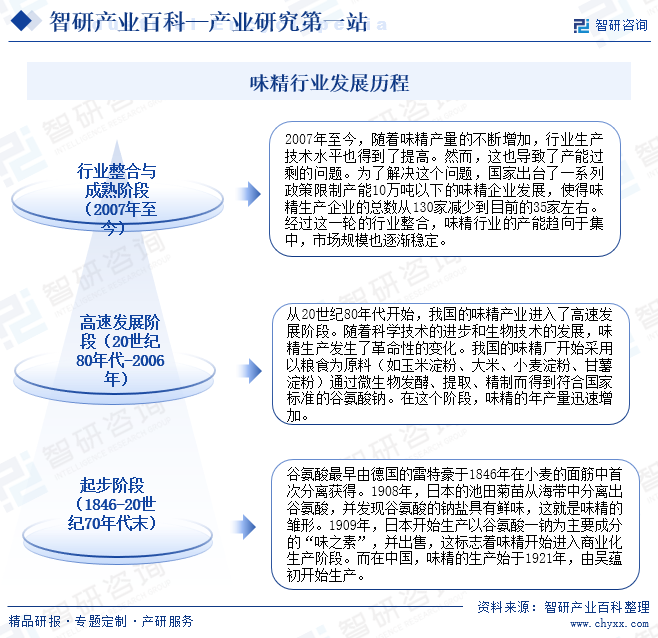

四、发展历程

味精行业起步阶段从1846年德国的雷特豪从小麦的面筋中首次分离获得谷氨酸开始。1908年日本的池田菊苗从海带中分离出谷氨酸,并发现谷氨酸的钠盐具有鲜味,这就是味精的雏形。1909年日本开始生产以谷氨酸一钠为主要成分的“味之素”,并出售,这标志着味精开始进入商业化生产阶段。而在中国,味精的生产始于1921年,由吴蕴初开始生产。从20世纪80年代开始,我国的味精产业进入了高速发展阶段。我国的味精厂开始采用以粮食为原料(如玉米淀粉、大米、小麦淀粉、甘薯淀粉)通过微生物发酵、提取、精制而得到符合国家标准的谷氨酸钠。在这个阶段,味精的年产量迅速增加。2007年至今,随着味精产量的不断增加,行业生产技术水平也得到了提高。然而,这也导致了产能过剩的问题。为了解决这个问题,国家出台了一系列政策限制产能10万吨以下的味精企业发展,使得味精生产企业的总数从130家减少到目前的35家左右。

五、行业壁垒

1、技术壁垒

味精的生产涉及到生物发酵、提取、精制等多个环节,每个环节都需要特定的技术和设备支持。这些技术和设备往往需要长时间的研发和实验才能掌握,而且在生产过程中还需要不断优化和改进。因此,新进入者要想突破技术壁垒,就需要具备强大的研发能力和技术积累,同时还需要投入大量的资金和时间进行技术研发和设备更新。技术对行业新进入者构成一定的壁垒。

2、资金壁垒

味精生产需要大规模的生产线和设备投入,以及持续的技术研发和市场推广投入。这些投入需要大量的资金支持,对于缺乏资金实力的新进入者来说,很难承受这样的压力。此外,资金的短缺还可能导致企业在生产过程中遇到困难,无法保证产品质量和生产效率,从而影响企业的市场竞争力。且为了满足环保和安全要求,还需要投入大量资金进行污染治理和安全设施建设。因此,资金成为了进入该行业的主要门槛之一。

3、品牌壁垒

味精市场竞争激烈,知名品牌在市场上占据较大份额。新进入者需要在市场上不断推广和宣传自己的品牌,才能赢得消费者的信任和认可。知名品牌往往拥有较高的消费者忠诚度,产品在市场上具有较高的知名度和美誉度。新进入者要想在市场上获得一席之地,就需要花费大量的时间和资源来建立自己的品牌形象和市场地位。这需要企业具备强大的品牌建设和营销推广能力,同时还需要注重产品质量和服务质量,赢得消费者的信任和认可。因此,品牌也成为了进入味精行业的壁垒之一。

4、认证壁垒

企业在进入味精市场时需要获得相关的质量认证和安全认证。这些认证是保障产品质量和消费者安全的重要手段,也是企业获得市场准入的必要条件。然而,获得这些认证需要企业具备一定的生产条件和质量管理体系,同时还需要经过严格的审核和评估。对于新进入者来说,要想获得这些认证,就需要投入大量的时间和精力进行准备和申请,这无疑增加了行业的进入门槛。

六、产业链

1、行业产业链分析

味精行业产业链上游主要为原材料行业,主要原材料有玉米、小麦、大豆、甜菜以及淀粉等。中游则主要为味精生产制造,主要通过水解法、化学合成以及发酵法获得。产业链下游则主要为餐饮业、食品加工业以及家庭消费等。中国味精行业产业链如下图所示:

北大荒农业股份有限公司

北大荒农业股份有限公司  中粮集团有限公司

中粮集团有限公司  中国储备粮管理集团有限公司

中国储备粮管理集团有限公司  黑龙江大董黑土地农业有限公司

黑龙江大董黑土地农业有限公司  北大荒农垦集团有限公司

北大荒农垦集团有限公司  中农发种业集团股份有限公司

中农发种业集团股份有限公司  合肥丰乐种业股份有限公司

合肥丰乐种业股份有限公司  江苏省农垦农业发展股份有限公司

江苏省农垦农业发展股份有限公司  黑龙江北大荒农业股份有限公司

黑龙江北大荒农业股份有限公司  九三粮油工业集团有限公司

九三粮油工业集团有限公司  中粮东海粮油工业(张家港)有限公司

中粮东海粮油工业(张家港)有限公司  海南京粮控股股份有限公司

海南京粮控股股份有限公司  呼伦贝尔晟通糖业科技有限公司

呼伦贝尔晟通糖业科技有限公司  包头华资实业股份有限公司

包头华资实业股份有限公司  新疆冠农股份有限公司

新疆冠农股份有限公司  中粮糖业控股股份有限公司

中粮糖业控股股份有限公司

从上游来看:味精行业上游主要为原材料行业,包括玉米、小麦、大豆、甜菜以及淀粉等原材料。原材料价格波动直接影响味精的生产成本。如果玉米等原材料的价格上涨,那么生产味精的成本也会相应增加,进而可能导致味精产品售价的提升。原材料的质量直接影响最终产品的质量。高质量的原材料能够生产出高纯度和口感佳的味精产品,而劣质原材料可能导致产品质量下降,影响企业声誉和市场竞争力。

从下游来看:味精行业产业链下游主要为餐饮、食品加工以及家庭消费等。下游行业的需求增长会推动味精行业的发展。随着人们生活水平的提高和消费习惯的改变,对美食的追求不断增加,餐饮、食品加工行业以及家庭消费的需求也在稳步增长。这将对味精行业产生积极的推动作用,促进味精生产和销售的增长。

2、行业领先企业分析

(1)阜丰集团有限公司

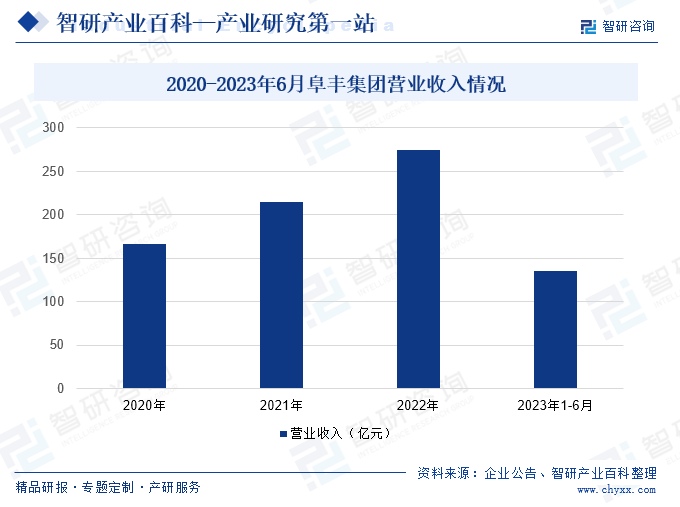

阜丰集团有限公司位于山东省莒南,董事长李学纯,其原始起家企业是山东莒南味精厂。阜丰集团于1999年创立,是一家致力于生物发酵产品的研发、生产和销售的集团公司。主要产品包括:谷氨酸、味精、黄原胶、结冷胶、透明质酸、氨基酸(L-亮氨酸、L-异亮氨酸、L-缬氨酸、L-谷氨酰胺)、肥料及淀粉糖等,产品广泛应用于不同行业,当中包括饮食、保健、农业、制药以及石油勘探等。2022年阜丰集团营业收入上涨至274.75亿元,同比增长27.55%。2023年1-6月,阜丰集团营业收入为135.8亿元,其中,味精业务收入占比达36.8%。

(2)梅花生物科技集团股份有限公司

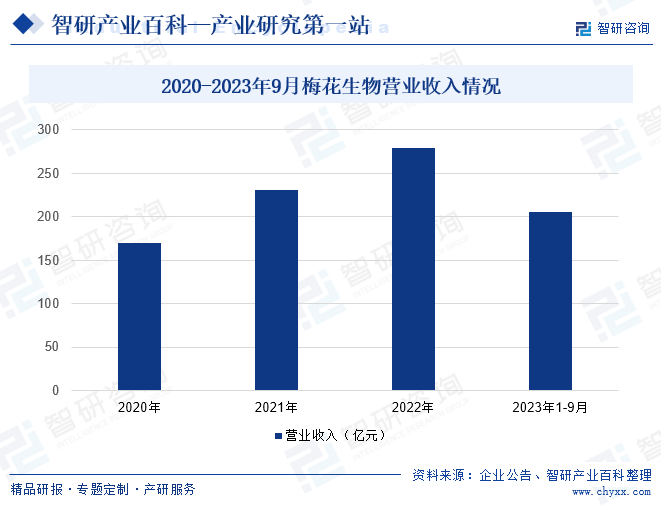

梅花生物集团有限公司前身为河北梅花味精集团有限公司,成立于2002年4月。梅花生物以生产经营味精为主业,依托既有生产链,现已形成一个庞大的产品谱系。梅花生物年产味精达50万吨,是全球最大的味精制造企业之一。梅花味精是国内著名面类、肉类、调味品类企业及多家跨国企业的首选供应商和战略合作伙伴,“梅花”于2007年荣获“中国驰名商标”以及“最具竞争力品牌”称号,该商标已在马德里协约国及以外国家和地区注册,产品销往全球50多个国家和地区。2022年梅花生物营业收入上涨至279.37亿元,同比增长21.14%。2023年1-9月,梅花生物营业收入为205.26亿元,同比上年同期有所下降,下降1.42%。主要系公司主产品味精、苏氨酸、赖氨酸价格下降,导致主营业务收入减少。

七、行业现状

味精是家庭生活、餐饮业和食品加工业常用的调味品。近年来,我国味精产量呈波动态势,2020年我国味精产量达245万吨;到2021年,我国味精产量下降至237.5万吨;2022年我国味精产量较2021年有所增长,增长至263万吨,增长幅度为10.74%。随着我国餐饮及食品加工业的发展,味精市场需求将不断增长,且随着我国居民生活水平的上升,味精作为重要调味品,市场需求将进一步扩大,随之味精行业市场规模也将进一步扩大。

八、发展因素

1、机遇

(1)消费升级

随着消费升级,消费者对食品品质和口感的要求日益提高。这为味精行业带来了巨大机遇。一方面,消费者对美食的追求促进了餐饮业的繁荣,增加了对高品质味精的需求。另一方面,消费者不再仅仅满足于基本的温饱需求,而是开始追求更高品质的生活体验并开始关注食品的营养和健康,对低钠、无添加等健康型味精的需求不断增长。因此,味精行业可以抓住消费升级的机遇,研发并推出符合市场需求的高品质、健康型味精产品,满足消费者对美食和健康的双重追求。

(2)食品加工业的发展

随着食品加工业的不断壮大,对调味品的需求也在持续增长,特别是高品质、多功能的调味品。味精作为提升食品风味的重要调味品,在食品加工业中扮演着举足轻重的角色。随着食品加工业的转型升级,对味精的品质、口感和安全性要求也在不断提高,这促使味精行业不断提升产品质量和技术水平,满足市场需求。因此,食品加工业的发展为味精行业提供了广阔的市场空间和发展机会。

(3)国际市场拓展

随着全球化的深入发展,各国之间的贸易往来日益频繁,为中国的味精企业提供了更多的出口机会。东南亚、非洲和中东等地区对味精的需求量较大,是中国味精企业的重要目标市场。为了成功进入这些市场,企业需要了解当地的文化和消费习惯,制定相应的市场策略,并积极参加国际展会和交流活动,提高品牌知名度和影响力。通过加强与国际市场的合作与交流,引进先进的技术和管理经验,我国味精企业可以进一步提升自身的国际竞争力,实现国际化发展。

2、挑战

(1)替代品威胁

随着消费者对健康饮食的追求和对食品添加剂的警惕性提高,越来越多的替代品开始在市场上涌现,如天然的调味料、低盐或无添加的调味品等。这些替代品往往以健康、天然、无添加等标签吸引消费者,可能对传统的味精市场构成威胁。鸡精作为一种替代品,对味精行业构成了一定的威胁。随着消费者对健康、天然、高品质的调味品的需求增加,鸡精因其更为丰富的口感和“天然”的标签,可能被一些消费者视为味精的替代品。

(2)原材料价格波动

味精生产的主要原材料如玉米、小麦等价格受市场供需关系、天气、政策等多重因素影响,存在较大的波动性。原材料价格的波动直接关系到味精企业的生产成本和利润空间。如玉米、小麦等原材料价格上涨,而企业未能及时或者无法通过价格转移、工艺优化等方式应对因原材料价格上升导致的成本压力,将会压缩企业的利润空间,影响企业经营效益。

(3)环保压力加大

随着全球对环境保护意识的日益增强,我国政府对环保的监管也日趋严格。味精行业作为一个传统的制造业,其生产过程中产生的废水、废气等污染物对环境造成了一定的压力。生产过程中产生的废水、废气等污染物需要经过严格处理才能达标排放,这无疑增加了企业的运营成本。同时,环保设备的更新改造和废弃物处理也需要大量投入。味精生产企业需优化生产工艺,减少资源消耗和废物产生,提高资源利用效率。

九、竞争格局

自2007年开始,受国家环保政策趋严的影响,行业竞争日益激烈,历经数轮整合后年产5万吨以下的味精企业已全被淘汰,行业集中度显著提升。我国味精行业味精产能市场份额占比最高的是阜丰集团,占比达43%,其次是梅花生物,占比达34%,接着则是伊品生物,占比13%,中粮科技占比6%,菱花味精、宁夏可可美以及三九味精占比为5%。2022年中国味精总产能约313万吨,阜丰集团、梅花生物、伊品生物味精产能分别达到133万吨、105万吨左右和42万吨,CR3=89%,行业集中度高,竞争格局相对稳定。

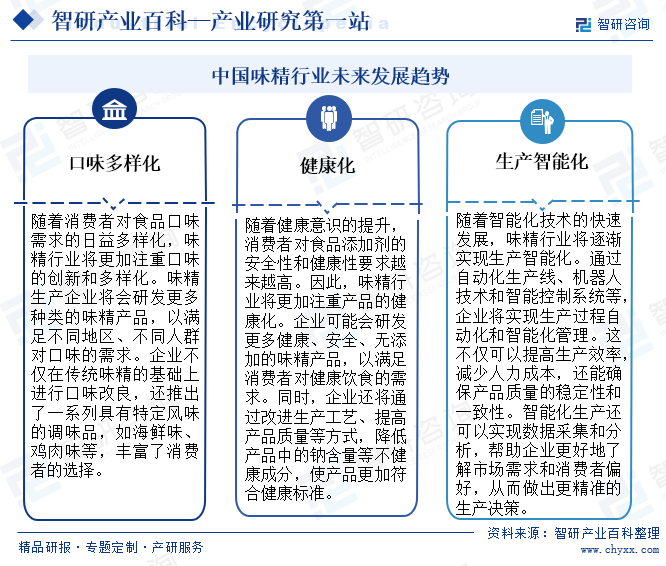

十、发展趋势

随着消费者对食品多样性和健康的追求,味精行业正向口味多样化和健康化方向发展。味精企业推出了多种风味的调味品,并致力于生产低盐、低钠的健康产品。同时,随着智能化技术的快速发展,味精行业将逐渐实现生产智能化。通过自动化生产线、机器人技术和智能控制系统等,企业将实现生产过程自动化和智能化管理。这不仅可以提高生产效率,减少人力成本,还能确保产品质量的稳定性和一致性。智能化生产还可以实现数据采集和分析,帮助企业更好地了解市场需求和消费者偏好,从而做出更精准的生产决策。未来,我国味精行业将朝着口味多样化、产品健康化以及生产智能化发展。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![研判2025!中国味精生产工艺、发展历程、市场政策、产业链图谱、供需现状、进出口贸易、竞争格局及发展趋势分析:阜丰集团、梅花生物稳居第一梯队[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

研判2025!中国味精生产工艺、发展历程、市场政策、产业链图谱、供需现状、进出口贸易、竞争格局及发展趋势分析:阜丰集团、梅花生物稳居第一梯队[图]

味精是商品名称,化学成分为谷氨酸钠,根据《GB/T 8967-2007谷氨酸钠(味精)》,谷氨酸钠(味精)是以淀粉质、糖质为原料,经微生物(谷氨酸棒杆菌等)发酵、提取、中和、结晶精制而成的谷氨酸钠含量等于或大于99.0%、具有特殊鲜味的白色结晶或粉末。由此可见,我们通常所说的“味精”,指的是谷氨酸钠含量99%以上的单一产品,而加盐味精和增鲜味精,指的是谷氨酸钠含量80%以上的复合型调味品。

![2021年中国味精行业全景速览:市场规模扩大,云南省为最大出口省[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2021年中国味精行业全景速览:市场规模扩大,云南省为最大出口省[图]

随着行业生产技术的提高,行业产能不断扩大,近年来我国味精产量维持在200吨以上,2021年我国味精产量为237.5万吨,同比下降3.05%。

![2021年中国味精行业上市企业对比分析:莲花健康VS加加食品[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2021年中国味精行业上市企业对比分析:莲花健康VS加加食品[图]

2021年莲花健康味精产品收入为11.43亿元,同比增长15.74%,加加食品味精产品收入为0.62亿元,同比增长4.93%。