保健品是保健食品的通俗说法。GB16740-97《保健(功能)食品通用标准》第3.1条将保健食品定义为:“保健(功能)食品是食品的一个种类,具有一般食品的共性,能调节人体的机能,适用于特定人群食用,但不以治疗疾病为目的。”保健食品的保健作用在当今社会中,也正在逐步被广大群众所接受。

一、新进入者的威胁

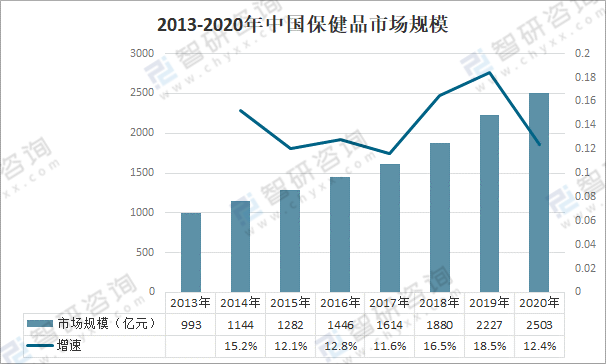

新进者会为整个产业带来新的生产力和资源,但同时他们也想在现有的市场上赢得一席之地。这将导致现有原材料和市场份额竞争加剧,最终或降低行业现有企业的盈利水平,甚至对这些企业的生存构成威胁。因此,这些潜在的竞争对手能否轻松地进入这个行业,对现有的企业来说至关重要。2020年中国保健品行业市场规模达到2503亿元。

2013-2020年中国保健品市场规模

资料来源:艾煤、智研咨询整理

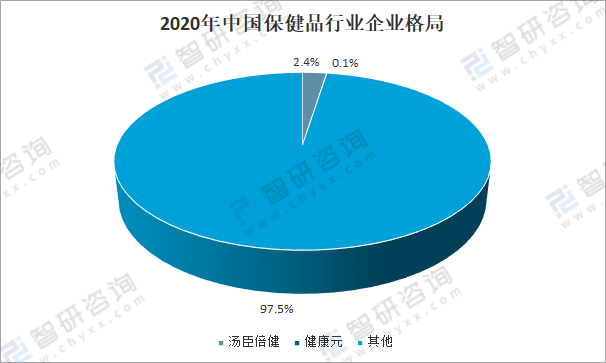

目前我国保健品市场较为分散,集中化程度较低,无明显的龙头企业。汤臣倍健作为行业规模较大的企业,2020年市场占有率仅为2.4%。这种无明显规模经济的市场使得潜在竞争者进入后能享有一定的市场份额,对潜在竞争者而言是有利的。

2020年中国保健品行业企业格局

资料来源:智研咨询整理

相关报告:智研咨询发布的《2022-2028年中国营养保健品行业市场调查研究及发展前景展望报告》

二、供应商的议价能力

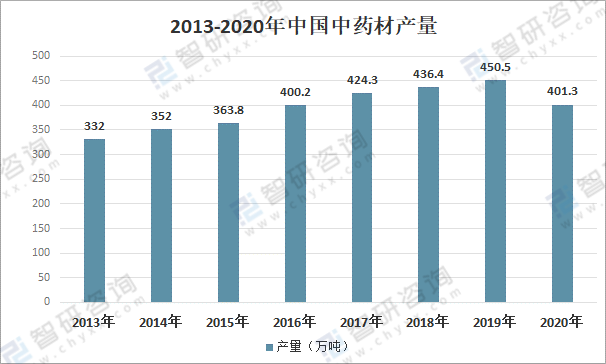

保健品行业所需的原材料多为动、植物中提取的原料,由于这些材料相对独特且难以找到替代品,因此材料供应商在产品差异化方面具有一定的优势。然而中国作为世界主要的中药材出口国,中药材质量好,价格也相对较低。国内的大量中药材供应商导致保健品行业供应商之间的竞争更加激烈,因此供应商必须降低价格以获得更高的销售额。2020年中国中药材产量为401.3万吨,较2019年有所下降。

2013-2020年中国中药材产量

资料来源:智研咨询整理

三、购买者的议价能力

人口老龄化、消费升级为行业发展创造空间。一方面,从人口结构看,我国已步入老龄化社会。人口老龄化程度的不断加深为保健品行业带来巨大的市场空间。另一方面,随着消费结构的升级,健康、营养、个性、便捷等成为大众关注的热点,功能诉求不断细分化和专业化。国民健康意识的崛起为行业发展奠定基石。随着居民收入水平和生活质量的提高,消费者对健康品质生活的诉求愈发凸显,为整个保健品产业的发展打下良好基础。2020年突如其来的新冠疫情,更是深刻地改变着国人的健康观,带来后疫情时代营养健康相关产品市场需求的增长提速。

由于市场竞争,国内的大型连锁超市和药店零售商如益丰大药房、老百姓大药店等都对利润十分敏感。而零售药店作为消费者购买保健品的重要渠道之一,在保健品的销售环节中占有重要地位。与个人消费者不同,这些超市和零售商进货量大,占行业销售额比重较大,使得保健品企业不得不依赖连锁药房销售资源,这也增加了零售商的议价能力。根据国家药品监督管理局数据:2020年中国零售药店数量为24.1万家。

2015-2020年中国零售药店数量

资料来源:国家药品监督管理局、智研咨询整理

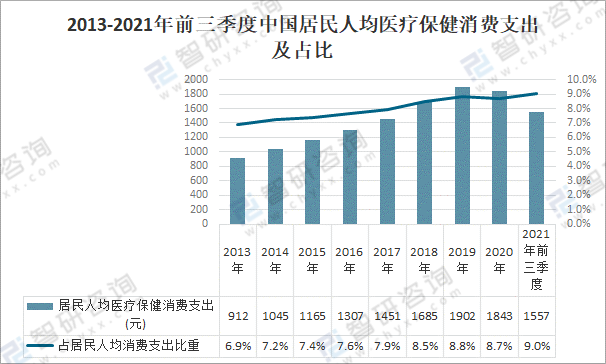

保健品价格对消费者购买意愿影响较大,保健品并非生活的必需品,保健品消费在人们总体消费中占比并不大,保健品价格一旦大幅上涨,消费者购买保健产品意愿降低;而对于商超、连锁药店来说,其不销售保健品转而销售其他商品的转换成本也较低。中国居民人均医疗保健消费支出占比虽不断提升,但占比仍较小,2021年前三季度中国居民人均医疗保健消费支出为1557元,占人均消费支出的9.0%。

2013-2021年前三季度中国居民人均医疗保健消费支出及占比

资料来源:国家统计局、智研咨询整理

四、同业竞争者的竞争程度

近年来行业竞争持续加剧,一是行业内国际领先企业进入中国市场,大型药企和食品企业介入等;二是海外品牌借助跨境电商等方式与国内品牌在线上渠道进行竞争;三是新时代下,新媒体、新渠道、新技术应用等为新品类、新品牌快速发展提供了机会。此外,保健品行业的同质化现象较为严重。数百家企业同时生产维生素、胶原蛋白或蛋白质粉等同类保健品,导致保健品生产企业之间的竞争更加激烈。

中国保健品主要品牌分析

商标 | 品牌 | 简介 |

| 汤臣倍健 | 汤臣倍健创立于1995年,2002年系统地将膳食营养补充剂(VDS)引入中国非直销领域,并迅速成长为中国膳食营养补充剂领导品牌和标杆企业。2018年,汤臣倍健收购澳大利亚益生菌品牌Life-Space,同年5月,收购拜耳旗下具有80多年历史的儿童营养补充剂品牌Pentavite。汤臣倍健逐步发展为全球膳食营养补充剂行业领先者。 |

| 无限极 | 无限极是李锦记健康产品集团旗下成员,成立于1992年,是一家立足健康养生产业,以中草药健康产品研发、生产、销售及服务为主的现代化大型企业。截至2020年7月底,共有健康食品、护肤品、个人护理品、家居用品和养生用品五大系列、七大品牌,共170余款产品。 |

| 东阿阿胶 | 东阿阿胶隶属华润集团,是阿胶系列产品生产企业,是高新技术企业、创新型企业、非物质文化遗产东阿阿胶制作技艺代表性传承人企业、中医药文化宣传教育基地、健康旅游基地示范企业。 东阿阿胶1952年建厂,拥有中成药、保健品、生物药三大产业门类,品牌价值371.3亿元。 |

| 完美 | 成立于1994年,总部设立在广东省中山市,销售健康食品、小型厨具、化妆品、保洁用品及个人护理品。近年来,作为一家从事大健康科技产业的外资企业,完美公司依托数字化转型战略,积极打造集研发、采购、制造、物流、销售、服务于一体的智慧生态平台,致力成为全人类健康美丽服务的卓越提供者。 |

| 合生元 | 合生元是健合集团在中国内地,中国香港及中国台湾持有的商标。合生元同时也是新一制药株式会社在日本持有的商标。 合生元(健合集团)用心专注母婴营养与健康,携手法国Isigny Sainte-Mere、Lallemand集团、法国Montaigu乳品公司等全球战略合作伙伴,共同研发高科技含量的优质产品。 |

| 康宝莱 | 康宝莱是一家全球知名的营养和体重管理公司。自1980年以来,康宝莱便一直秉承着自己的营养使命:通过优质的营养品和营养计划改善人们的生活。康宝莱的体重管理、营养补充、能量与健身、个人护理产品至今已覆盖全球超过90个国家和地区。 |

| 纽崔莱 | 成立于1934年,1972年,纽崔莱被收购于安利旗下,纽崔莱的发展步入了一个新的发展阶段。纽崔莱成长为全球营养补充食品优质品牌。纽崔莱陆续进入全球54个国家和地区。纽崔莱营养保健食品1998年进入中国以来,先后推出了营养补充食品系列、功能性食品系列、儿童营养食品系列等三大类产品。 |

| 斯维诗 | Swisse(斯维诗)是2012年由健合香港有限公司申请的商标,由Kevin Ring于1969年创立,是全球性的专业营养品牌。斯维诗产品包括多种维生素、膳食补充剂,运动营养、护肤及功能性食品。产品目前在新西兰、中国、新加坡、英国、意大利和荷兰等地发售,并计划未来五年内于 30 个国家推出。 |

| 钙尔奇 | 钙尔奇,国际知名钙补充剂品牌。来自于辉瑞中国健康药物部,前身为惠氏中国健康药物部,成立于1991年。辉瑞公司创建于1849年,是世界领先的以研发为基础的生物医学和制药公司。 钙尔奇也是首个进入中国的国际知名钙补充剂品牌。产品涉及儿童、白领、孕妇及中老年人等各年龄层次。 |

资料来源:智研咨询整理

五、替代品的威胁

除了保健品,人们也可以选择服用药品、天然补品或者机能性食品来达到保持健康的目的。非处方类药物的价格和保健品相似。一些天然补品如黑松露、人参等属于奢侈品,价格昂贵。而机能性食品如乳酸杆菌饮料、低脂肪牛奶等价格实惠且容易购买。

虽然存在保健品的替代产品,但是这些替代品均难以对保健品的销售造成太大威胁。相比保健品,服用药品更容易出现副作用。天然补品的价格高昂,不适合普通消费者日常购买。而机能性食品比起保健品虽然更加天然有机,但其中营养成分的比例远低于保健品,相比起来保健品更有利于营养成分的吸收。因此,在综合考量下,消费者比起其他替代品更愿意选择保健品。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国保健品行业市场全景调研及战略咨询研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告

《2025-2031年中国促进消化保健品行业市场竞争态势及投资潜力研判报告》共九章,包含2020-2024年中国促进消化保健品行业竞争格局分析,主要促进消化保健品企业或品牌竞争分析,2025-2031年中国促进消化保健品行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国中医药保健品行业发展现状、产业链分析及未来趋势研判:行业整体发展潜力巨大,正从规模扩张转向质量升级图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)