一、风电行业现状

我国风电累计装机容量从 2007 年的 589 万千瓦增加到 2017 年 16400 万千瓦,年均增长率达到 39.47%; 在发电量方面,风力发电量从 2007 年的 56 亿千瓦时发展到 2017 年 3057 亿千瓦时,年均增长率达到 49.18%。日前国家能源局发布 1-4 月份全国电力工业统计数据。 1-4 月, 6000 千瓦及以上风电发电装机容量 16846 万千瓦, 同比增长 10.6%;全国风电设备累计平均利用小时数 812 小时,较同期增加 150 小时; 风电投资完成 94 亿元,同比增长 2.6%;新增风电发电装机容量 534 万千瓦,较同期增加 94 万千瓦。

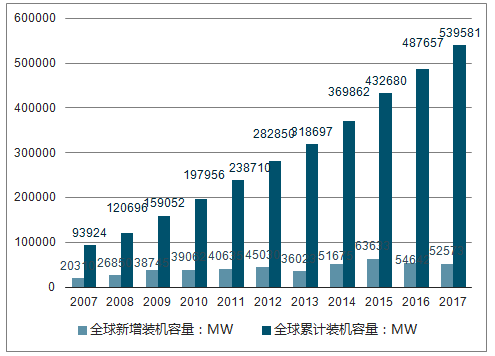

全球风电市场装机容量(MW)

资料来源:公开资料整理

相关报告:智研咨询网发布的《2018-2024年中国风电行业行业市场分析预测及未来前景预测报告》

目前风电板块主要有三大趋势。 成本下降,小厂商生存压力增大,陆上风电平均成本逐渐接近水电,达到 6 美分/千瓦时, 2017 年以来新建陆上风电平均成本为 4 美分/千瓦时,成本竞争日趋激烈,小厂商利润空间受挤压。风电行业呈现集中化趋势, 2017 年市场份额前十名企业合计占据了 89.5%的市场,前五名占有量合计 67.1%。领先厂商在市场上的规模效应凸显,公司影响力较大。其他行业资本流入,随着金融监管和实体经济回报率下降,资本开始追逐风电行业优质项目。风电行业相对光伏门槛较高,但新进入的资本也带来了新的玩法,可能会对传统市场带来冲击

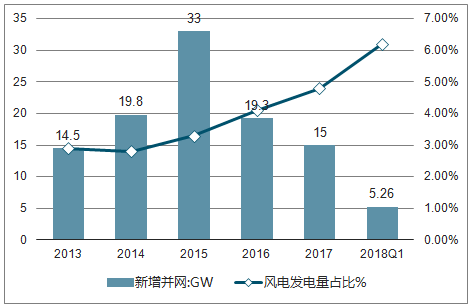

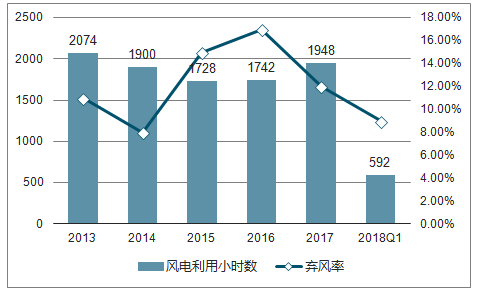

2018 年 Q1 我国风电新增并网 5.26GW,同比增长 49.4%,发电量 978 亿度,同比提升 39.1%,占总发电规模的 6.2%。利用小数 592 小时,相比同期提升 124 小时。弃风率降至 8.5%,同比下行 8 个百分点,限电改善显著

18Q1 新增并网规模及发电量提升

资料来源:公开资料整理

18Q1 利用小时数提升,弃风率下降

资料来源:公开资料整理

二、弃风限电发展趋势分析

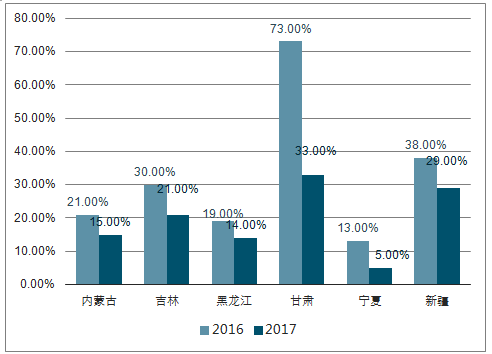

2017 年全国弃风限电问题显著改善, 2017 年国内风电消纳显著改善,全年弃风电量 419 亿千瓦时,同比减少 78 亿千瓦时,弃风限电形势大幅好转,低于 2015 和 2016 年全年水平 。 2018 年一季度风电新增并网容量 3.94GW,同比增加 12%,全国平均弃风率同比下降八个百分点,至 8.5%。 国家电网区域内,一季度弃风、弃光电量同比分别减少 53%、 32%,弃风、弃光率同比分别下降 11.2、 6.1 个百分点,为全年弃风弃光率控制在 9%以内打下基础。

红六省弃光率有所好转

资料来源:公开资料整理

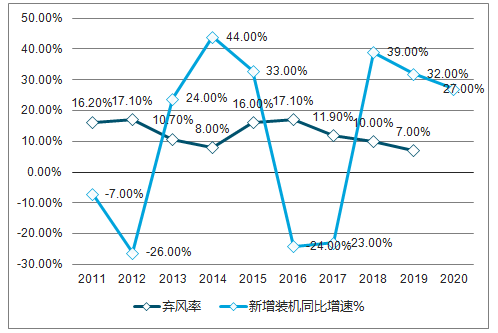

2011-2020年中国弃风率及新增装机同比增速%

资料来源:公开资料整理

2017 年将是风电最后一个周期性的低点,补贴调整带来抢装,叠加限电改善,风电 2018-2020 年三年周期向上。 2020 年后迈入平价时代,长短周期衔接,风电装机持续放量。

17 年装机下滑系弃风限制与装机结构调整。2017 年西北部风电大省因红色预警限制,新增规模大幅收缩,增量项目向中东部转移,又因低风速区项目建设周期拉长,致使 2017 年全国新增装机 15.02GW,同比下滑 36%。

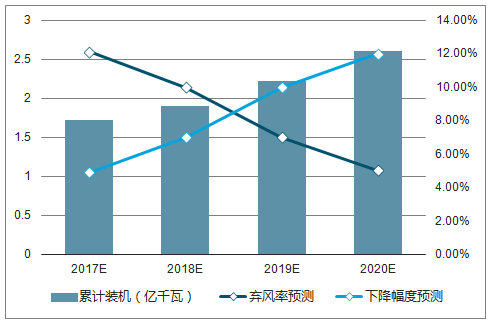

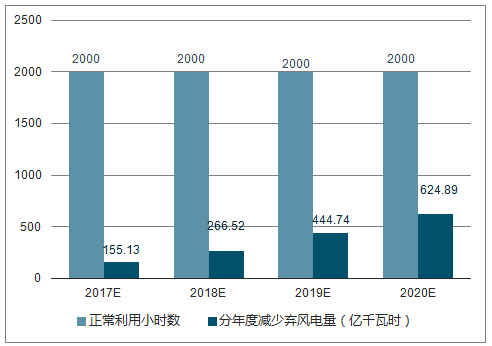

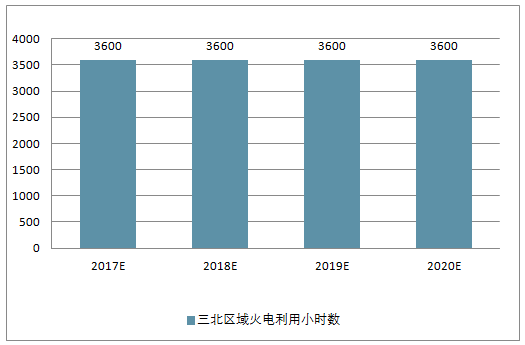

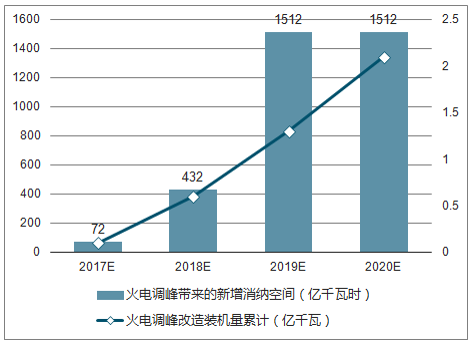

火电灵活性改造有望突破历史规律,实现中长期健康发展。本次灵活性改造在 2020 年总量将达到 2.1 亿千瓦,实际火电调峰能力达 20%。以弃风限电率 5%,火电灵活性改造空间 20%,改造装机 2.1亿千瓦为 2020 年的假设前提,以当前三北地区火电利用小时数为基准,计算得到 2017-20 年火电可分别腾出 72, 432, 936 和 1512 亿千瓦时。假设全国风电弃风限电率 2020 年下降到 5%,装机达到能源局规划的 2.6 亿千瓦,需要新增消纳风电空间 4 年合计数为 1491 亿千瓦时。可见火电灵活性改造腾出的空间足够覆盖新增风电消纳的需求, 有望实现行业中长期稳健发展。火电灵活性改造可以腾出足够的空间来消纳风电。

2017-2020年中国累计装机及弃风率预测

资料来源:公开资料整理

2017-2020年中国正常利用小时及分年度减少弃风电量预测

资料来源:公开资料整理

2017-2020年中国三北区域火电利用小时数预测

资料来源:公开资料整理

2017-2020年中国火电调峰改造装机量累计及火电调峰带来的新增消纳空间预测

资料来源:公开资料整理

十三五规划招标高位, 保障弃风限电可持续发展。 国家能源局《风电发展“十三五”规划》指出,到 2020 年底风电累计并网装机容量确保达到 2.1 亿千瓦以上,其中海上风电并网装机容量达到 500 万千瓦以上。风电年发电量确保达到 4200亿千瓦时,约占全国总发电量的 6%,并有效解决弃风问题,“三北”地区全面达到最低保障性收购利用小时数的要求

2017-2020 年规划风电新增建设规模超 110GW (单位:万千瓦)

省份 | 2017年 | 2018年 | 2019年 | 2020年 | 2017-2020年累计 | 2020并网目标年规划 |

北京市 | 0 | 5 | 5 | 10 | 20 | 50 |

天津市 | 29 | 26 | 40 | 28 | 123 | 100 |

河北省 | 239 | 350 | 300 | 250 | 1139 | 1800 |

山西省 | 256 | 240 | 220 | 224 | 940 | 900 |

辽宁省 | 0 | 70 | 50 | 40 | 160 | 800 |

上海市 | 0 | 10 | 10 | 10 | 30 | 50 |

江苏省 | 110 | 100 | 80 | 80 | 370 | 650 |

浙江省 | 0 | 100 | 90 | 90 | 280 | 300 |

安徽省 | 200 | 100 | 100 | 50 | 450 | 350 |

福建省 | 50 | 100 | 100 | 100 | 350 | 300 |

江西省 | 113 | 160 | 140 | 60 | 473 | 300 |

山东省 | 350 | 240 | 200 | 200 | 990 | 1200 |

河南省 | 300 | 300 | 300 | 300 | 1200 | 600 |

湖北省 | 301 | 150 | 150 | 150 | 752 | 500 |

湖南省 | 232 | 230 | 150 | 150 | 762 | 600 |

广东省 | 165 | 150 | 150 | 150 | 615 | 600 |

广西区 | 200 | 100 | 100 | 100 | 500 | 350 |

海南省 | 0 | 0 | 0 | 35 | 35 | 30 |

重庆市 | 30 | 15 | 15 | 15 | 75 | 50 |

四川省 | 22 | 8 | 20 | 20 | 70 | 500 |

贵州省 | 15 | 60 | 120 | 44 | 239 | 600 |

云南省 | 0 | 65 | 65 | 65 | 195 | 1200 |

西藏区 | 0 | 5 | 5 | 10 | 20 | 20 |

陕西省 | 303 | 150 | 150 | 150 | 753 | 550 |

青海省 | 150 | 150 | 100 | 100 | 500 | 200 |

合计 | 3065 | 2884 | 2660 | 2431 | 11041 | 12600 |

资料来源:公开资料整理

预计 2018 年将有分散式鼓励政策出台, 中国分散式风电建设将从 2018 年开启帷幕,2018 年 1 月,中国首个分散式风电在辽宁落地,装机规模为 7.5MW,而在此之前中国分散式风电装机规模为 0。 根据能源局的最新政策, 分散式风电具备不占核准指标的优势。 目前, 河北、河南、山西三省已规划 2018-2020 年分散式建设规模超过 7GW,预计 2020 年前累计装机 20GW。

西北限电情况下,项目向中东部转移,而中东部风资源富集区域多为山地,建设难度加大,建设周期拉长。作为在中东部地区集中式的有效补充,分散式风电成为重要选项。随着技术进步,扩大风资源利用范围,更多低风速+平坦+临近负荷中心的风资源可以被“分散式”的形式充分利用。政策密集加码,行业投资门槛低、具备经济性、政策扶持(简政+市场化交易)等,分散式风电的开发 价值逐步体现。预计 2018 年在分散式的助力下,全年风电装机有望达到 25GW 以上。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国风电行业市场运营格局及未来前景分析报告

《2025-2031年中国风电行业市场运营格局及未来前景分析报告》共九章,包含中国风电行业并网与弃风限电分析,中国风电行业主要企业经营分析,中国风电行业投融资分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询