摘要:

发展背景:政策驱动能源转型,中国火电发电量占比逐年下降。

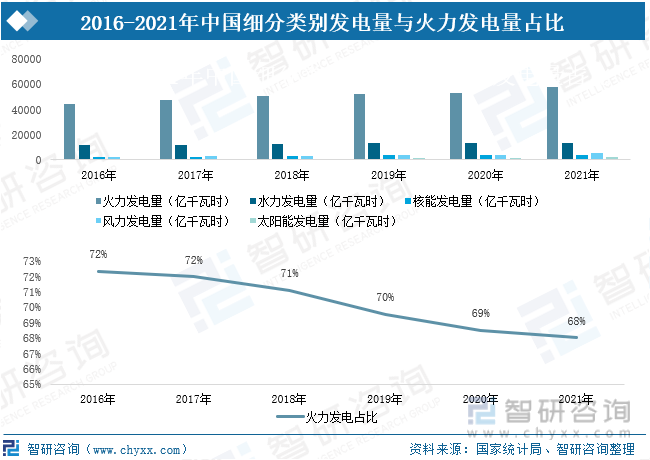

由于火力发电选址灵活、建设费用低、火力发电运行平稳、可靠,目前我国发电方式主要以火力发电为主。然而火力发电是利用石油、煤炭和天然气等化石燃料燃烧所产生的热能发电,不仅运转成本高而且会造成巨大的环境污染问题。对此,我国开始大力倡导新能源发电方式,包括水力发电、光伏发电、生物质能发电、地热能发电等,火力发电占比呈逐年下降趋势,2021年火力发电方式占比为68%。

行业现状:装机容量稳步上升,海上风电成为新趋势。

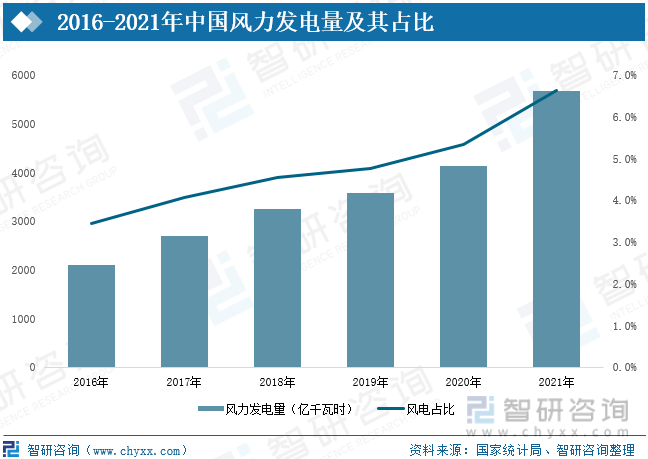

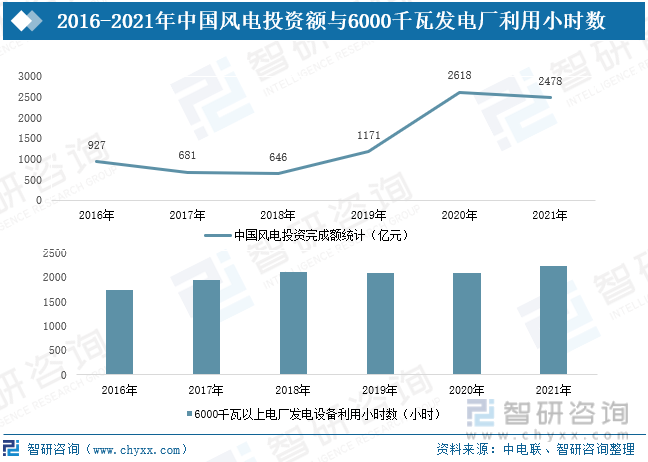

近年来,中国风电发电量与占比逐年上升,符合了未来风电产业发展的趋势,2021年风电发电量为5667亿千瓦时,占比为6.6%。2020年1月3日,财政部召开了一次可再生能源领域的通气会,宣布了2021年之后将取消风电海上补贴,这意味着2021年之后仅可能由地方去解决补贴的问题,国家层面将全面停止风电补贴,由此导致2021年投资完成额较2020年下降5.3%,风电完成投资额为2478亿元,同时也象征着风电平价时代的来临。6000千瓦发电厂利用小时数整体呈波动上涨的趋势,2021年为2232小时。

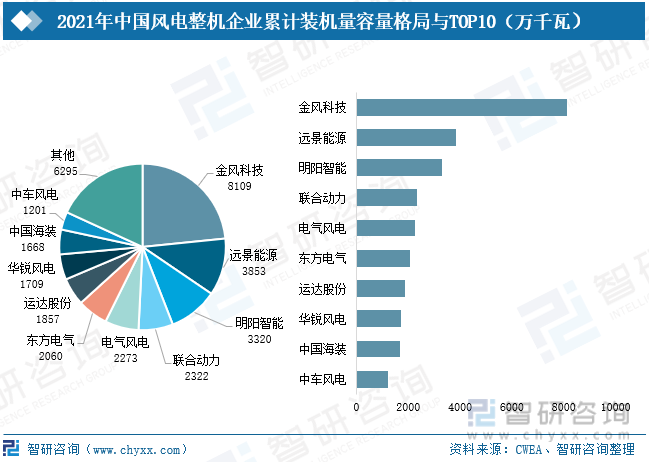

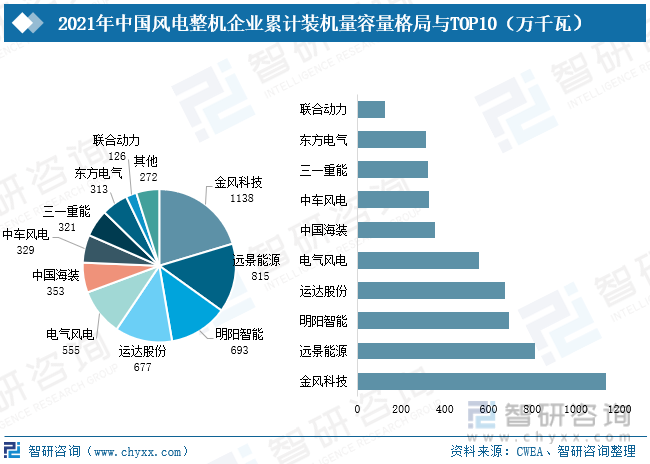

企业竞争格局:金风科技引领风电行业,远景能源、明阳智能奋力直追。

2021年,中国累计装机主要分布在金风科技,远景能源、明阳智能、联合动力,四家企业累计装机量超过全中国累计装机量的一半,其中金风科技占比27%,主要聚焦风电、能源互联网、环保领域。

发展趋势:风力成本将全面下降、低速风电场将迎来快速发展、海上风电将盛行。

我国海上风电潜力巨大,中国拥有超过1.8万公里的海岸线,海上风能资源丰富,可开发容量达到30亿千瓦;沿海省份高度重视海上风电发展,国风电设备大型化、生产基地向沿海转移的趋势。从世界海上风电建设与规划来看,离岸距离大于100km、水深超过50m的深海区风能资源更加丰富,海上风电未来将呈现规模化、集群化、深远海化的特点。海上风电场建设的核心设备之一是风电机组,主要包括有双馈、直驱、半直驱、半直驱(集成化),其中半直驱、直驱的比重将不断扩大。

关键词:行业发展背景、行业现状、企业竞争格局、发展趋势

一、发展背景:政策驱动能源转型,中国火力发电量占比逐年下降

1、中国火力发电量占比逐年下降

由于火力发电选址灵活、建设费用低、火力发电运行平稳、可靠,目前我国发电方式主要以火力发电为主。然而火力发电是利用石油、煤炭和天然气等化石燃料燃烧所产生的热能发电,不仅运转成本高而且会造成巨大的环境污染问题。对此,我国开始大力倡导新能源发电方式,包括水力发电、光伏发电、生物质能发电、地热能发电等,火力发电占比呈逐年下降趋势,2021年火力发电方式占比为68%。

风电相对于火力发电,首先,在大气环境保护方面更具优势,火力燃烧煤炭会产生环境污染物如氮氧化物、粉尘颗粒等,而风电可以实现固体、气体零排放。其次,可以减小资源消耗,火力发电大量消耗石油、煤炭、天然气等常规化石能源,而风电只需利用清洁可再生的风能即可。再次,降低淡水消耗,火力发电需要大量用水去实现热力循环和冷却相关运转设备以确保机组安全稳定运行,而风电可以节约大量淡水资源。最后,风力发电可以作为一道风景线,提供观赏价值。

2、政策:政策驱动能源转型,风电行业迎发展良机

自2006年《可再生能源法》实施以来,新能源政策就拉开了帷幕。风电作为可再生能源中最可靠和可行的能源之一,无论在规模、技术还是补贴等,不断受到政府的大力支持。在人才培养方面,《风电发展“十三五”规划》提出要建立全国风电技术培训及人才培养基地,为风电从业人员提供技能培训和资质能力鉴定,与企业、高校、研究机构联合开展人才培养,健全产业服务体系。在风电行业推进与开发方面,发布了《中华人民共和国国民经济和社会发展第十三个五年规划纲要》 、《十三五节能减排综合工作方案》 、《海上风电开发建设管理办法》 、《兴边富民行动“十三五”规划》 、《关于2021年风电、光伏发电开发建设有关事项的通知》 、《2030年前碳达峰行动方案》等等,对风电行业予以大力支持。

在风电行业技术领域,《国家“十二五”科学和技术发展规划》提出要重点发展5兆瓦以上风电机组整机及关键部件设计、陆上大型风电场和海上风电场设计和运营、核心装备部件制造、并网、电网调度和运维管理等关键技术。《风力发电科技发展“十二五”专项规划》强调要掌握大型风电场设计、建设、并网与运营关键技术。《关于加快推进分散式介入风电项目建设有关要求的通知》旨在推进技术进步和成本下降,鼓励探索分散式风电发展新模式。

二、行业现状:装机容量稳步上升,海上风电成为新趋势

近年来,中国风电发电量与占比逐年上升,符合了未来风电产业发展的趋势,2021年风电发电量为5667亿千瓦时,占比为6.6%。2020年1月3日,财政部召开了一次可再生能源领域的通气会,宣布了2021年之后将取消风电海上补贴,这意味着2021年之后仅可能由地方去解决补贴的问题,国家层面将全面停止风电补贴,由此导致2021年投资完成额较2020年下降5.3%,风电完成投资额为2478亿元,同时也象征着风电平价时代的来临。6000千瓦发电厂利用小时数整体呈波动上涨的趋势,2021年为2232小时。

相关报告:智研咨询发布的《2022-2028年中国风电行业市场运营格局及未来前景分析报告》

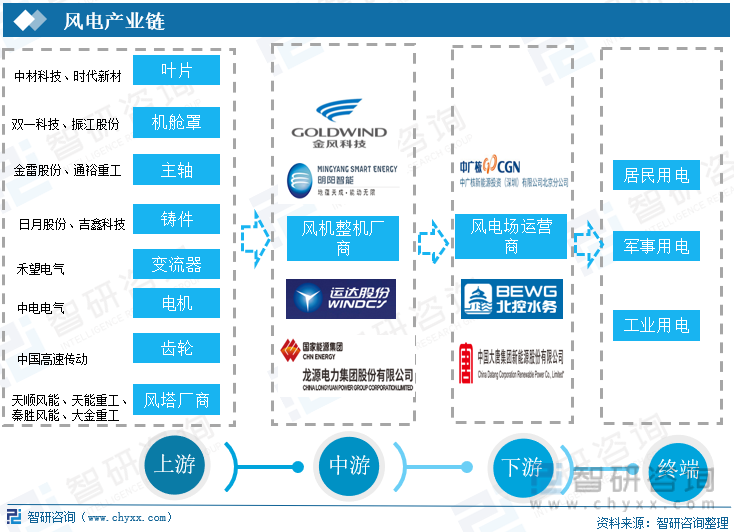

风电产业链的零部件上游包括有叶片、机舱罩、主轴、铸件、变流器、电机、齿轮和风塔厂商,中游为风机整机厂商,下游为风电场运营商,终端为用电用户包括有居民用电、军事用电和工业用电。

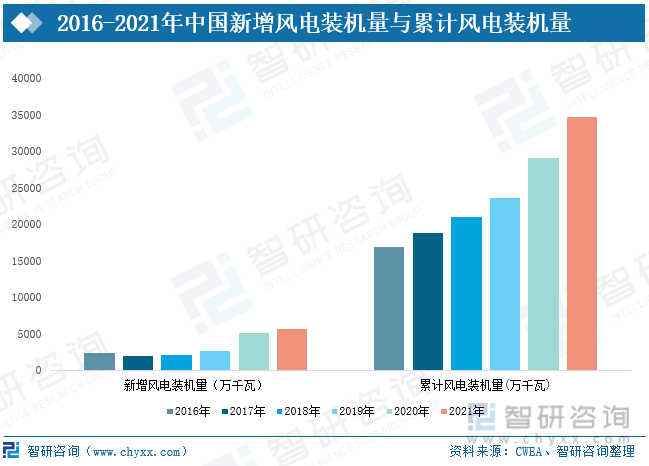

2021年,中国风电装机量再创新高,全国新增装机15911台,容量5592万千瓦,同比增长2.7%。累计装机超过17万台,容量超3.4亿千瓦,同比增长19.2%,装机容量稳步上升。

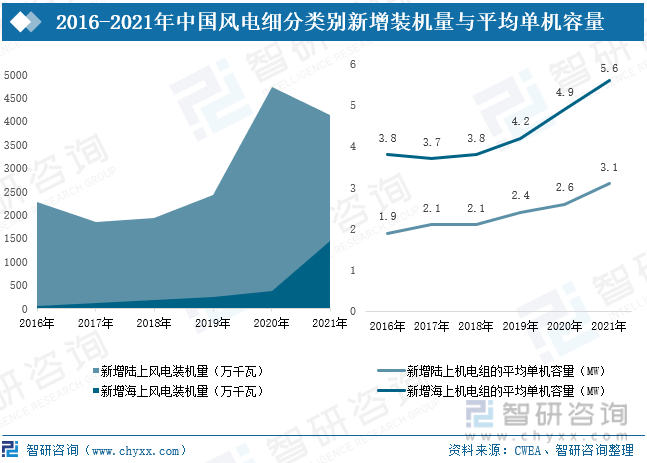

其中,陆上风电新增装机容量4144万千瓦,占全部新增装机容量的74.1%,海上风电新增装机容量1448万千瓦,占全部新增装机容量的25.9%。陆上累计装机容量3.2亿千瓦,占全部累计装机容量的92.7%,海上累计装机容量2535万千瓦,占全部累计装机容量的7.3%。

由于海上风力资源丰富,无交通建筑阻碍,且远离市区居民,地方政府纷纷大力发展风电产业,如江苏南通市旨在打造海上风电运维和大数据中心,依托风电母港平台,加快海上风电运维基地建设。我国已成为海上风电累计装机规模最大的国家。

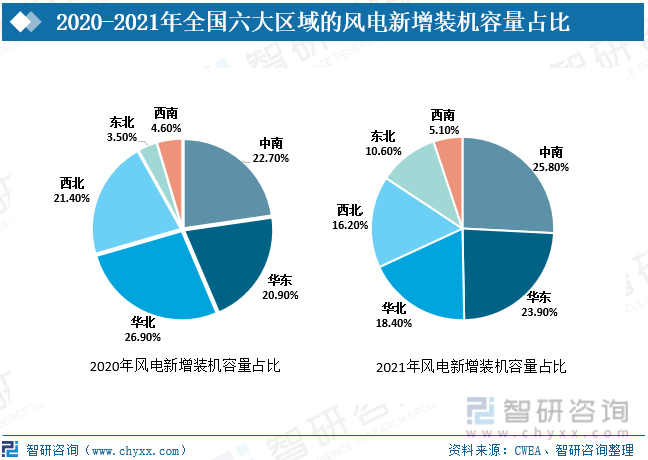

全国风电新增装机容量主要分布在西北、华北、华东和中南地区,2021年,西北、华北、华东和中南地区的新增装机容量占比为16.2%、18.4%、23.9%和25.8%,其中中南、华东、东北地区的风电装机容量比重有所加大。中南地区主要集中在河南、广东等地;华东地区主要集中在山东、江苏等地;东北地区主要集中在辽宁。

2021年内蒙古的风电装机量位于全国榜首,为3996万千瓦。内蒙古地域辽阔,地广人稀,处于温带季风气候区,风能资源丰富,适合发展陆上风力发电。其次是河北、新疆、江苏,分别为2546万千瓦、2408万千瓦、2234万千瓦,河北地区属于雾霾重灾区,急需产业转型,为了好大气防治工作,加快了风电的发展。风电主要集中在华北、西北、华东地区。

三、企业竞争格局:金风科技引领风电行业,远景能源、明阳智能奋力直追

2021年,中国累计装机主要分布在金风科技,远景能源、明阳智能、联合动力,四家企业累计装机量超过全中国累计装机量的一半,其中金风科技占比27%,主要聚焦风电、能源互联网、环保领域。

2021年,中国新增装机主要分布在金风科技,远景能源、明阳智能、运达股份,四家企业新增装机量为全中国装机量59%,其中金风科技占比为20%。未来风电行业的发展趋势有望向更为集中化的方向发展。

四、发展趋势:风力成本将全面下降、低速风电场将迎来快速发展、海上风电将盛行

1、风力发电成本将全面下降

风电发展早期,行业各项技术均不够成熟,因此制造成本高,再加上盲目扩产造成的弃风率高。因此风电成本一度远高于火电。但这种情况如今发生了彻底改变。从2010年到2022年。风电的成本逐渐下降,主要是因为风电发电机相关技术取得巨大进步,发电机组机其他电气设备价格下降。在技术层面,轮毂高度在不断增加、叶轮直径也在不断增大,这些因素使得风机的可利用率在逐年提升。

2、未来将大力发展低速风电场

由于地资源有限,随着陆上风资源较好的土地开发殆尽,未来风场建设将向低风速方向发展。我国中东南部陆上风相较于“三北地区”就存在着电地区风速低、风力资源分散、人口稠密等问题,因此需要不断提高低风速风电技术水平,提高风资源利用率,目前,我国有意提高低风速风电在整体风电开发布局中的比重,2022年3月发改委、能源局发布的《“十四五”现代能源体系规划》,强调要推广应用低风速风电技术,鼓励建设海上风电基地。

3、海上风电将盛行

我国海上风电潜力巨大,中国拥有超过1.8万公里的海岸线,海上风能资源丰富,可开发容量达到30亿千瓦;沿海省份高度重视海上风电发展,国风电设备大型化、生产基地向沿海转移的趋势。从世界海上风电建设与规划来看,离岸距离大于100km、水深超过50m的深海区风能资源更加丰富,海上风电未来将呈现规模化、集群化、深远海化的特点。海上风电场建设的核心设备之一是风电机组,主要包括有双馈、直驱、半直驱、半直驱(集成化),其中半直驱、直驱的比重将不断扩大。

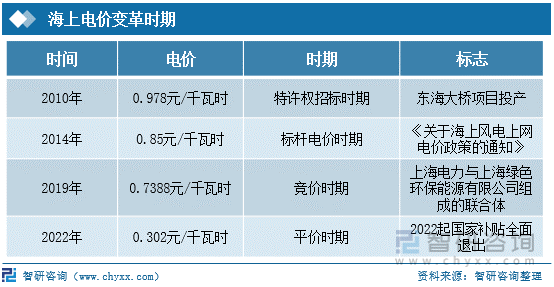

4、风电进入平价时代

2022年起,国家对于风电行业的补贴全面退出,风电价格逐渐下降,这象征着风电的平价时代的到来,风电价格的下降,带给了风电行业更为广阔的竞争空间,风电也将更容易进入人们的日常生活。同时,风电价格的下降也能促使风电行业的技术革新,降低相关成本的付出,以扩大风电的利润空间。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国风电行业市场调查研究及发展前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国风电行业市场调查研究及发展前景规划报告

《2022-2028年中国风电行业市场调查研究及发展前景规划报告》共十二章,包含2022-2028年风能风电行业投资风险预警,2022-2028年风能风电行业发展趋势分析,风能风电行业发展策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询