1、P2P万亿市场,国内政策监管加严

P2P借贷是网络借贷的一种,是随互联网的快速发展和民间借贷兴起而发展起来的一种新的金融模式,具体是指个体与个体之间通过互联网平台实现的小额信用借贷交易,一般需要借助电子商务专业网络平台帮助借贷双方确立借贷关系并完成相关交易手续。

低门槛资金需求激发P2P借贷市场。中国P2P市场的发展起步于2007年,扩张于2012-2018年。P2P的快速扩张得益于互联网的普及,但更深层次的原因在于企业和个人拥有大量低门槛、高效率的资金需求,而这些需求无法从银行等传统金融机构中得到满足。对于资金供方来说,P2P提供了比银行储蓄和企业债券更高的利息回报,P2P平台将供需匹配,在一定程度上解决了中小微企业融资难的问题。

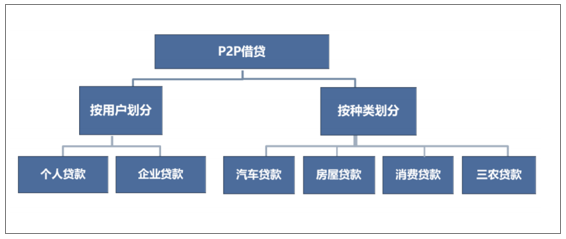

中国P2P借贷市场分类

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国P2P信贷行业市场运行潜力及竞争格局预测报告》

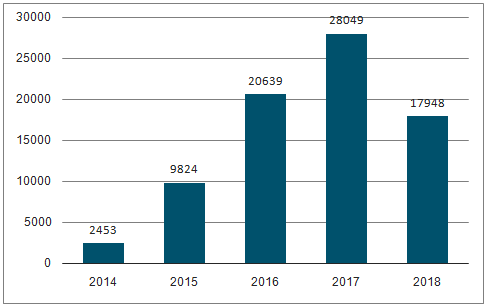

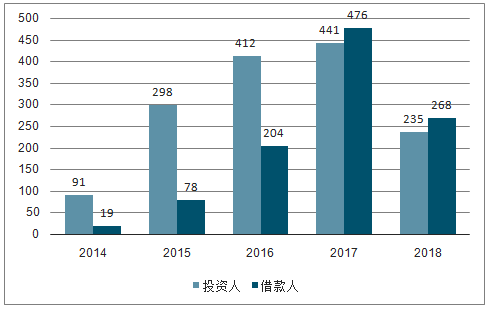

万亿交易量,千万参与者。得益于中国连续向好的宏观经济环境以及持续的技术创新,根据数据,截至2018年,中国P2P借贷市场交易量达到1.79万亿,投资人235万,借款人268万。在行业爆发的同时,监管缺失和自觉性不足导致行业向无序方向发展,违法经营平台增多,“暴雷”情况频出。2017年起政府持续加大对P2P行业监管,使得P2P行业交易量大幅回调。

中国P2P借贷市场交易量(亿元)

数据来源:公共资料整理

中国P2P借贷市场用户规模(万人)

数据来源:公共资料整理

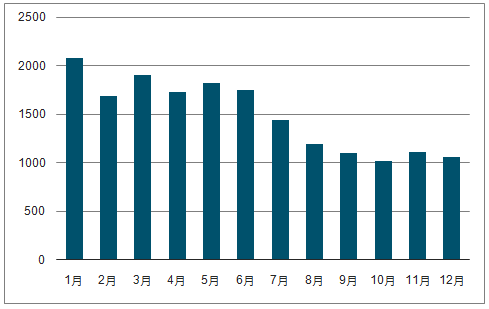

2018年全年,P2P网贷行业成交量达到了1.79万亿元,同比下滑36.01%,历史累计成交量超过8万亿元。各月份来看,单月成交量呈现高开低走态势,1月成交量最高,达2081.99亿元,到12月成交量已下降至1060.16亿元。

2010年1-12月P2P网贷行业月度成交量

数据来源:公共资料整理

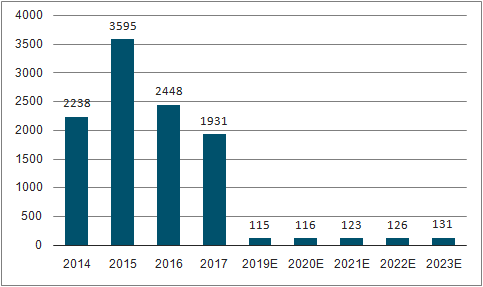

监管加严后大量P2P平台退出市场。由于P2P发展前期行业准入门槛较低且管理松散,2015年中国正常运营的P2P借贷平台数量接近3600家,增长迅速。2016年,“1+3”监管政策框架开始构建,主要着眼于平台信息备案合规及行业整治。监管部门陆续在2017年及2018年推出一系列有关于P2P的监管实施文件,部分地方政府也将配合国家监管要求及行业标准,发布适合各地区的监管文件,大量经营不合规的P2P借贷平台被强制清出,截至2018年底,中国P2P借贷行业仅有509家准合规正常运营平台,预计2019年降到115家,且未来数量不会大幅增加。

中国正常运营P2P平台数量

数据来源:公共资料整理

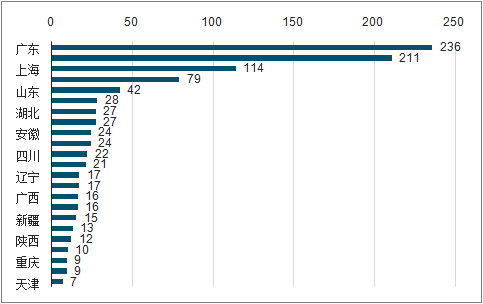

分省份来看,截至2018年底,P2P网贷行业正常运营平台数量排在前三的省份是广东、北京、上海,分别为236家、211家、114家;浙江紧随其后,正常运营平台数量为79家,前四大省份占全国总平台数量的62.68%,集中度较高。

2018年P2P网贷行业正常运营平台数量地区分布

数据来源:公共资料整理

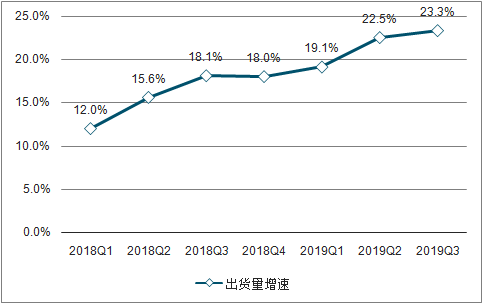

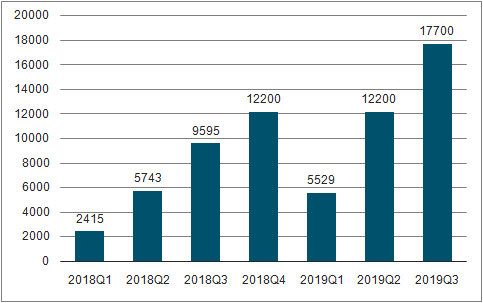

中小微企业等传统金融机构服务无法覆盖的主体一直面临融资难、融资贵的困境,其对于低门槛、低成本的资金具有刚性需求,这是过去十年P2P市场得以快速拓展的核心动力。在P2P市场规范化后,民间借贷平台的资金服务能力大幅降低,服务中小微企业的责任再次落到银行等传统金融机构身上。2018年政府和央行发布多项举措为支持普惠金融发展,包括成立国家融资担保基金、中小微企业减税和多次定向降准,引导金融机构服务民营企业,普惠金融将成为未来银行业务发展的重点。2018年初以来我国主要金融机构对普惠型小微企业贷款余额加速增长。

主要金融机构普惠小微企业贷款余额同比增速

数据来源:公共资料整理

主要金融机构普惠小微企业新增贷款(亿元)

数据来源:公共资料整理

金融科技是普惠金融的关键。普惠金融有两个典型特征:1)涉及到大量小型经济体;2)存在信息真实性和充分性问题。因此银行普惠金融业务面临较高的运营成本和信用成本。通过改造银行核心系统,借助大数据下的风控模型,金融科技使得普惠金融以批量化、高效率、低成本的方式实现,使得银行普惠金融业务具备商业可持续性。

2、云是确定性趋势,银行积极应用布局

家政策支持云计算在金融行业应用。我国监管层面对于金融行业上云持有鼓励支持的态度,近年来多项政策持仓金融云的发展。2015年,国务院在《关于积极推进“互联网+”行动的指导意见》中明确鼓励金融机构探索利用云平台开展业务,为金融云奠定了基调。2016年,银监会发文要求到2020年,银行面向互联网场景的信息系统全面迁移到云平台。2018年,银监会牵头16家金融机构成立金融云公司,构建金融科技生态,同年央行出台了三项关于金融云的行业标准。政策引导下云计算在金融行业应用不断加速加深。

金融上云已成为行业共识。云计算的核心竞争力在于其在部署和运维上的成本优势和更好的拓展性,同时符合行业大容量、高并发、快速变化的业务趋势。率先采用云计算的金融机构在未来三年将能够降低25%在基础设施方面的支出。目前金融机构对于云计算的接受程度不断提高,在2016年甚至更早,积极部署和开展云计算相关的战略与项目的机构绝大多数是大中型的金融机构。但在2018年出现了明显的变化,越来越多的中小型金融机构从云计算模式中收益更多,能够更灵活地进行产品和服务创新,对上云的需求也更为迫切。

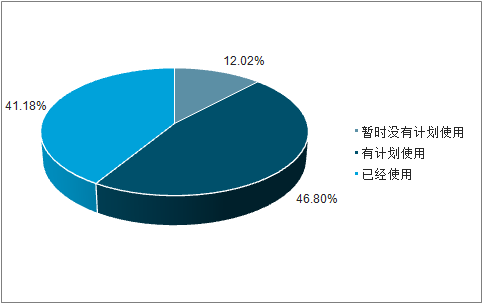

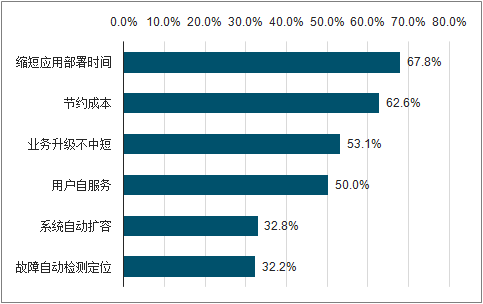

在391家公司中有41.18%的金融机构已经应用云计算技术,46.80%的金融机构有计划应用云计算技术,共344家金融机构已经或计划使用云计算技术。金融机构应用云计算的主要目的,除缩短部署时间和节约成本外,业务的不中断升级也成为重要因素。在对于云计算要求方面,安全性和持续性是金融机构主要关系因素。

金融机构云计算技术应用进展

数据来源:公共资料整理

金融机构应用云计算的目的

数据来源:公共资料整理

银行是金融云主要应用机构。互联网金融对银行业产生了巨大冲击,更加频繁的交易对银行的信息系统提出了更大的挑战,网上银行、手机银行、直销银行成为新兴渠道,银行核心系统外围系统不断横向拓展,核心系统总线压力巨大,银行有着更强的动力改善信息系统,云计算以其低能耗、易维护和可拓展性在银行得到较多应用。在各类金融机构中,银行的系统最复杂,同时主管部门强监管,因此大型银行倾向私有云,中小型银行受人员和资金限制,多选择行业云。数据显示,2018年银行占据了全球81.43%的金融云份额,是金融云的主要应用机构。

全球金融云主要应用领域份额(2018)

数据来源:公共资料整理

银行渠道-管理-业务类系统依次上云。成本收益比、安全保护要求、监管机构管理要求、应用系统上云难度是确定业务系统上云优先级的主要考量因素。对于新部署业务系统,各业务系统均首选云服务;对于已有信息化系统,上云后价值效益明显的尽快上云;对于已有信息化系统,先上非核心系统,后上核心系统。整体来看,银行业务系统上云优先级是从渠道类到管理类再到业务类系统。

银行推进云化并开始对外输出。银行对于云服务的可用性和数据持久性要求较高,长期服务大型银行的IT厂商具备明显优势。内部云化后开始对外服务,兴业银行(兴业数金)、招商银行(招商云创)、建设银行(建信科技)、民生银行(民生科技)等多家银行成立科技子公司并进军云服务,提供包含IaaS、PaaS、SaaS的全方位云计算服务,根据数据,银行领域科技公司总注册资金超过37亿人民币。

国内主流金融机构云化进度

公司 | 上云概况 |

中国建设银行 | 已实现云计算在金融生产环境的深度应用,核心账户系统在主机平台 |

中国工商银行 | 已经在互联网金融、第三方支付等应用系统实施了云化和维服务化改造 |

中国农业银行 | 生产环境和开发测试环境虚拟化率分别达70%、89% |

恒丰银行 | 100%云化 |

泰康人寿 | 泰康保险采用泰康云平台为财险业务、网盘业务、电子邮件业务等生成运维环境提供云平台 |

太平洋保险 | 已逐步将95%以上的核心应用迁移到以刀片服务器为基础的虚拟化平台上 |

招商证券 | 正在尝试部分业务云化 |

安心保险 | 100%云化 |

凤凰金融 | 海外核心业务上云 |

数据来源:公共资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2026!中国自动化仪器仪表行业发展历程、市场政策汇总、产业链图谱、市场规模、竞争格局及发展趋势分析:外资企业主导高端市场[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)

![趋势研判!2026年中国营养功能食品合同生产行业壁垒、政策、市场规模、细分格局、竞争格局及发展趋势:市场将持续扩容,健康零食占比最大[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![趋势研判!2026年中国BIOT解决方案行业发展历程、产业链、市场规模、竞争格局、重点企业及发展趋势:市场进入稳定的发展阶段,市场竞争激烈[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![趋势研判!2026年中国电源监控行业概述、市场现状、重点企业及行业趋势分析:“双碳”目标与新型电力系统建设持续深化,市场对电源监控需求攀升[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![研判2026!中国智慧门诊行业发展历程、产业链、市场规模、重点企业及前景展望:技术创新深度赋能医疗场景,带动智慧门诊市场快速发展[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2026年中国绿色信贷行业发展历程、政策、绿色贷款余额、竞争格局及趋势研判:绿色贷款余额突破43万亿元,国有六大行领头作用突出[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)