一、维生素E市场格局分析:总产能提升30%,价格与产能需再平衡

维生素E(VitaminE)又称生育酚,是一种脂溶性维生素,是最主要的抗氧化剂之一,一般饮食中所含维生素E,完全可以满足人体的需要。

需求结构:下游主要为动物饲料,约占80%的需求量,医药和食品的需求量较小。其中,饲料级的VE为50%含量的粉,而医药和食品级的为96%以上的油。

全球VE市场相对平稳,每年保持3-5%的速度自然增长。

生产工艺:VE的生产存在一定的技术壁垒和资本壁垒。目前,国内VE生产工艺主要是化学合成法,上游起始原料主要来自石油产品,主流生产商都是以甲酚等为基础原料,经过20多部化学反应制备VE,合成步骤相对较长,因此具有很强的技术壁垒。新和成拥有较强的技术优势,自行研发了另一条以丙酮为起始原料的新工艺。虽然新工艺成本与之前的相当,而可以减少对间甲酚的依赖,分散风险。目前二条工艺均在生产,使用比例大致相等。

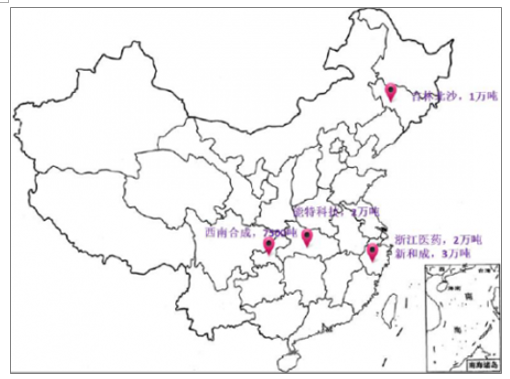

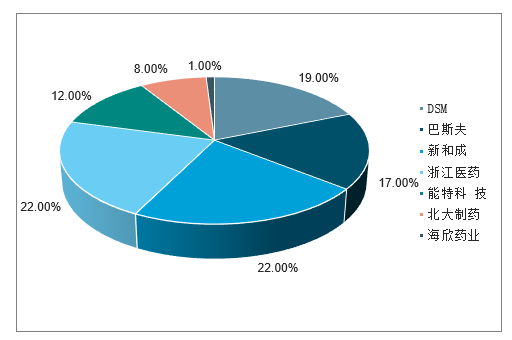

以50%粉计,全球VE市场由DSM(30000吨)、BSF(20000吨)、新和成(30000吨)和浙江医药(20000吨)四大寡头垄断,竞争格局稳定,CR4产能占比超70%;另外北大医药旗下西南合成有7500吨VE产能,但由于生产成本较高,自2015年开始逐渐停产;近年来,吉林北沙制药2014年新增9000吨VE产能技改,产能提升到10000吨,冠福股份旗下能特科技于2016年8月份投资5.7亿元建设年产20000吨维生素E项目,2017年3月份开始正式投产对外销售,全球产能提升约30%。目前,全球VE全部总产能约13.75万吨。

维生素E(VE)全球产能格局(吨)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国维生素行业市场需求预测及投资未来发展趋势报告》

维生素E全球市场同A一样,也属于寡头垄断格局,技术难度很大,目前全球产能约12万吨,CR5高达91%(帝斯曼、巴斯夫、浙江医药、新和成、能特科技)。国内北沙药业、西南合成、福建海欣和安徽泰格生物等进入VE行业的尝试多以失败告终,市场被老牌巨头垄断。

全球VE的CR5高达91%

数据来源:公开资料整理

E国内产能地域分布

数据来源:公开资料整理

二、维生素业务稳中有增,势头良好

维生素行业是精细化工板块较为稀缺的体量较大且格局较好的子行业之一。维生素行业下游需求刚性且整体呈现稳中有增的态势,而供给端高度集中于行业巨头,因此维生素的价格波动主要由供给端决定,且通常波动幅度巨大。

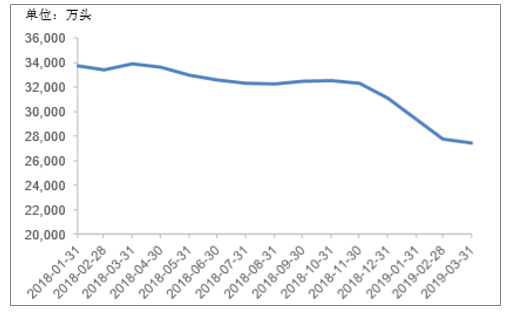

2018年8月至今,我国各地陆续发生非洲猪瘟疫情,直接或间接导致生猪大范围死亡。2019年3月份生猪存栏环比下降1.2%,同比下降18.8%,能繁母猪存栏环比下降2.3%,同比下降21.0%,同比降幅达到近10年来最大值。生猪存栏量持续下降导致猪肉价格上涨,2019年3月份全国猪肉批发市场均价为19.48元/公斤,环比涨6.3%,较去年8月非洲猪瘟发生前高2.1%,较去年同期高7.6%,生猪集贸市场均价环比涨14.3%,同比高20.5%。下半年随着生猪出栏量进一步下降,叠加节日需求高峰,猪价或将出现阶段性快速上涨,生猪养殖盈利水平将持续向好,预计生猪养殖将升温,带动上游饲料需求,有望拉动维生素A和维生素E价格进一步上涨。

2018年以来生猪存栏量

数据来源:公开资料整理

2018年至今22个省市生猪平均价

数据来源:公开资料整理

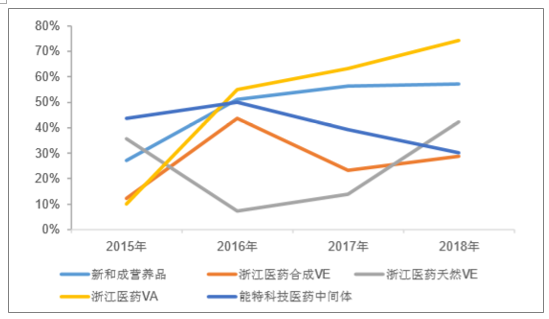

同行业毛利率水平(2018年)

新和成 | 浙江医药 | 能特科技 | |

维生素E | 营养品57.20% | 合成VE:28.73%天然VE:42.35% | 医药中间体:30.25% |

维生素A | 74.27% |

数据来源:公开资料整理

同行业毛利率变化情况

数据来源:公开资料整理

三、维生素E价格处历史底部,向上弹性大

维生素E是一种人和动物必需的维生素,在增强免疫力、抗氧化能力及预防不孕症、提高畜禽生产性能和改善畜禽肉质等方面具有重要作用。

维生素E供给端为寡头垄断格局,下游为刚需且无实际可替代产品,行业供需紧平衡,价格弹性很大。如遇偶然事件触发的中间体短缺等情况,维生素E的价格数月内可以上涨数倍,而新和成公司由于已实现全产业链布局,抵御风险能力很强,在价格上涨周期将充分受益。

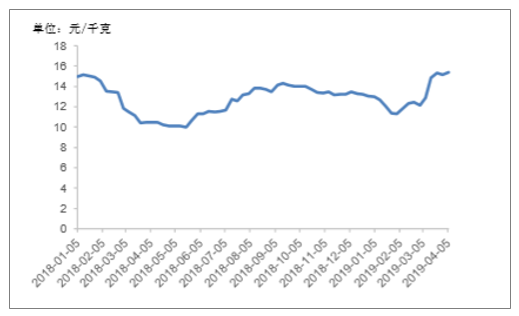

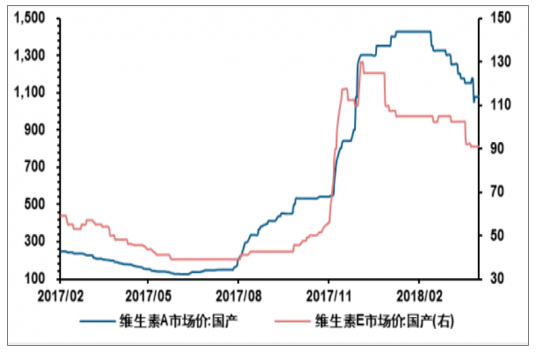

2017-2018年我国维生素A、E市场价(元/千克)(图)

数据来源:公开资料整理

2018年下半年以来,维生素E价格触底回升,呈上涨趋势。2019年4月维生素E市场平均报价为41.5元/千克,较2018年10月35元/千克的平均报价累计上涨18.6%。目前维生素E价格仍处于历史底部区间,向上弹性很大。

维生素E历史价格变动

数据来源:公开资料整理

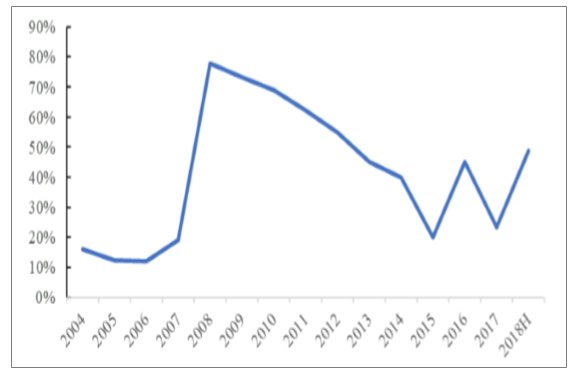

维生素E历史行业毛利率

数据来源:公开资料整理

四、维生素E需求稳定,迎来景气周期

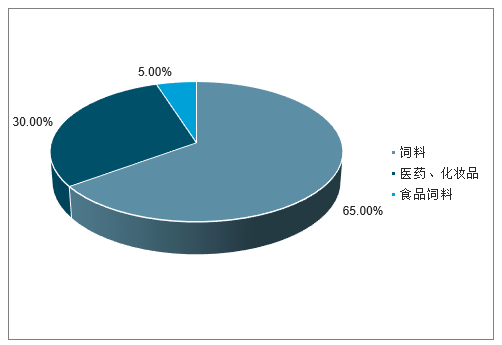

目前维生素E全球产能约14万吨,全球需求约7万吨,其中中国需求约1.2万吨,产能过剩较严重。从消费结构来看,饲料是维生素E用量最大的行业,占比65%;其次为医药、化妆品行业,占比30%;食品饮料行业占比5%。由于非洲猪瘟的影响,生猪存栏率下降,猪肉价格攀升,下半年随着补栏积极性的提高,饲料需求增加,维生素E需求预计迎来景气周期。

维生素E消费结构

数据来源:公开资料整理

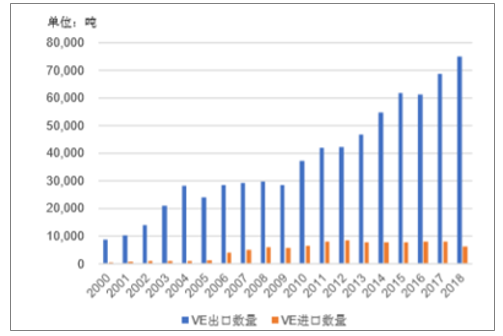

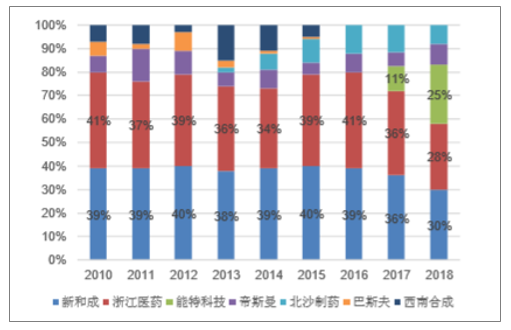

我国维生素E以出口为主。从国内出口格局来看,新和成、浙江医药、能特科技占据了83%的出口市场份额,新和成份额最大,为30%。

维生素E进出口数量

数据来源:公开资料整理

2010年-2018年维生素E出口格局

数据来源:公开资料整理

五、维生素E供应格局已经历再平衡

维生素E的供需格局呈现寡头垄断、全球生产、全球销售的态势。80年代以来我国的维生素E生产经历了从无到有、从弱到强的快速发展,现已成为我国化工体系中全球竞争力很强的优势品种。

维生素E的合成分为三个主要步骤:主环结构三甲基氢醌的合成、支链结构异植物醇的合成,以及由主环结构与支链结构合成维生素E。其中,三甲基氢醌的产能由新和成、浙江医药、能特科技、巴斯夫和帝斯曼垄断;异植物醇的产能由新和成、浙江医药、西南合成、能特科技、巴斯夫和帝斯曼垄断;维生素E的产能由新和成、浙江医药、能特科技、吉林北沙、帝斯曼和巴斯夫垄断。因此,无论是从产业一体化的角度还是最终产品的集中度而言,维生素E在产业链中的地位均较强。

能特科技新产能对行业格局冲击大。维生素E行业已形成寡头垄断格局,主要厂商为帝斯曼、巴斯夫、浙江医药、新和成4家企业。2017年以前CR4高达90%,2017年1季度能特科技(冠福医药子公司,于2014年收购)维生素E产能投产后,CR4下降至80%,对原有供给格局带来了较大影响。

帝斯曼拟整合能特科技产能,行业供应有望经历再平衡。2019年能特科技与VE行业龙头帝斯曼签订合作协议,开展维生素E及其中间体业务。双方将在荆州组建新公司,业务主要由能特科技子公司石首能特和新公司运营,石首能特和新公司将分别负责维生素E中间体异植物醇和维生素E中间体三甲基氢醌、成品的生产和运营。能特科技持有石首能特67%股权和新公司25%股权,新公司持有石首能特33%股权,DSM持有新公司75%股权。该项合作有望提升行业集中度,有利于龙头企业提高价格掌控力度,供给格局预计向好。

维生素E行业未来新增产能较多,按照各公司规划统计,预计至2021年全球将新增6.5万吨至20.55万吨。主要新增产能集中在新和成、能特科技、海嘉诺这些国内厂商。

2017、2020年全球维生素E现有产能及新增情况

数据来源:公开资料整理

全球维生素E现有产能及新增情况

VE油,吨 | 2017年产能 | 2018年新增产能 | 2019年新增产能 | 2020年新增产能 | 2021年新增产能。 | 2021年预计产能 |

帝斯曼 | 30000 | -- | - | - | - | 30000 |

巴斯夫 | 25000 | -- | - | - | - | 25000 |

新和成 | 25000 | -- | - | 20000(预计3月投产) | - | 45000 |

浙江医药 | 20500 | -- | - | -- | - | 20500 |

能特科技 | 20000 | - | 10000(预计年底投产) | -- | - | 30000 |

北沙制药 | 10000 | 10000 | - | -- | - | 15000 |

海欣药业 | 10000 | -- | - | 5000(规划) | ||

西南合成 | 已停产 | -- | - | -- | -- | - |

海嘉诺 | -- | - | 26000(2019年1月通过环保验收) | - | 4000(规划) | 30000 |

合计 | 140500 | -- | - | -- | - | 205500 |

数据来源:公开资料整理

维生素E市场供给格局(按产量计算)

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国天然维生素E行业投资潜力分析及发展前景展望报告

《2026-2032年中国天然维生素E行业投资潜力分析及发展前景展望报告》共十三章,包含2026-2032年天然维生素E行业投资前景,2026-2032年天然维生素E行业投资机会与风险,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国维生素E行业趋势浅析:市场需求日渐增强,行业集中度有望得到进一步提升[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)