一、2018年汽车发展回顾

1、2018年全年销量情况分析

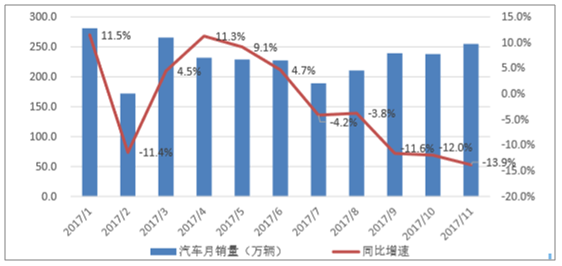

18年全年销量前高后低,下半年增速低于预期。18年H1汽车销量同比增速为5.3%,18年7-11月份汽车销量同比增速为-9.7%。18年1-11月汽车整体累计销量为2537.7万辆,同比下滑1.9%,7-11月销量增速依次为-4.2%、-3.8%、-11.6%、-12.0%、-13.9%,下滑幅度逐月扩大,预计12月份下滑幅度也在10%以上。

如果将新能源汽车剔除,传统燃油车的下降幅度更大,传统燃油车产业链面临较大压力。传统燃油汽车1-11月销量增速为-3.6%,而汽车整体销量增速为-1.7%,那么可以说新能源汽车贡献了2个百分点左右的增长。中国汽车行业近十年都没有负增长过,18年传统燃油汽车出现3%-4%的负增长对传统燃油车产业链形成较大压力。

整车企业存在去库存压力和价格战风险,零部件企业业绩相对于整车企业有一定滞后性,整车企业利润下行的压力将逐步传导至零部件企业,19年零部件企业的“官降”压力会增加,其利润率大概率下行。未来随着新能源汽车的占比越来越高,整个汽车行业的销量增量越来越多的由新能源汽车贡献,传统燃油车将先于汽车整体进入零增长或者负增长。

中国汽车月销量及增速

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国汽车行业市场深度评估及市场前景预测报告》

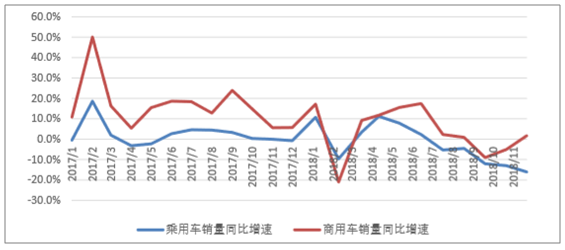

18年商用车销量增速明显好于乘用车且对比鲜明。1-11月份商用车销量增速为3.9%,乘用车销量增速为-3.0%。从17年初至今商用车每个月的销量增速都是高于乘用车(2018年2月份除外),但是变动趋势基本保持同步。17-18年商用车增长的主要动力来自重型卡车和轻型卡车增长,17年重卡销量增速为52.7%,轻卡销量增速为12.8%,18年1-11月重卡销量增速为1.9%,轻卡销量增速为9.6%。

17-18年重卡快速增长的主要原因:①16年9月货车超限新标准发布,使得货车运力下降15%-30%,直接带来新增需求。②2018年前后是重卡换车高峰期。重卡使用周期为8年左右,2018年对应的2010年正好是销量高点,2010年重卡销量101.5万辆,同比增长59.7%,是06-18年之间增速最快的一年,年销量规模仅次于17年。③环保升级带来部分换车需求。自2017年7月1日起,我国开始逐步实施国五排放标准,在2019年7月1日开始逐步实施国六排放标准。之前国三标准的重卡加装尾气处理装置的方法已经无法满足现在的排放标准,这部分车不得不更换。

17-18年轻卡较快增长的主要原因:①严禁低速货车生产销售。自2017年1月1日起,在《车辆生产企业及产品公告》管理中取消低速货车产品类别,相关企业应停止生产、销售低速货车产品。在低速货车禁止生产销售之后,轻卡将替代低速货车。②治超治限的严格执行(见上一段第一条原因)。③环保升级带来部分换车需求(见上一段第三条原因)。

乘用车销量增速与商用车销量增速对比

数据来源:公开资料整理

重卡、中卡、轻卡月度销量增速对比

数据来源:公开资料整理

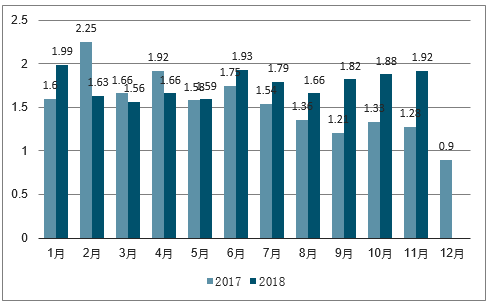

下半年库存压力逐月增加,持续处于高位,去库存压力较大。9-11月份每月汽车经销商综合库存系数逐月升高,11月份汽车经销商综合库存系数为1.92,同比上升50%,环比上升2%。18年每月的库存系数都高于警戒线1.5以上。

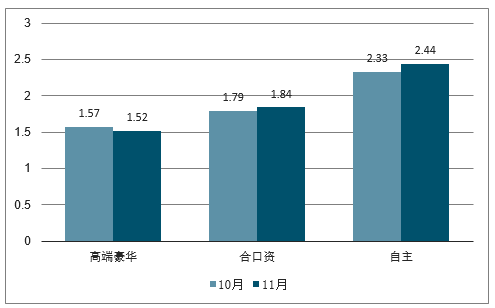

分品牌来看,自主品牌库存压力最大,高端豪华&进口品牌库存压力最低。11月份自主品牌、合资品牌库存系数环比上升、高端豪华&进口品牌库存系数环比下降,自主品牌库存系数为2.44,环比上升5%;合资品牌库存系数为1.84,环比上升3%;高端豪华&进口品牌库存系数为1.52,环比下降3%。

17-18年每月汽车经销商库存系数

数据来源:公开资料整理

11月豪华&进口、合资、自主汽车品牌库存系数

数据来源:公开资料整理

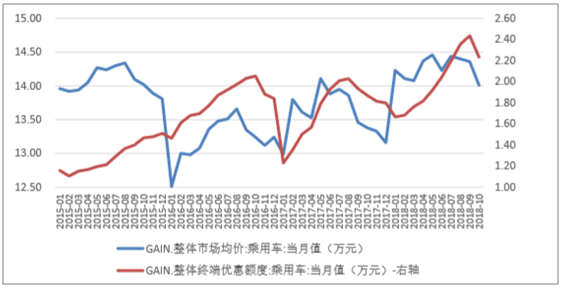

受益于消费升级,16-18年乘用车市场均价持续上行,18年价格水平和15年基本持平(15年市场均价为14.07万元,18年1-10月市场均价为14.27万元)。为什么在汽车行业不景气的情况下终端销售均价还在提升?一方面价格较高的豪华车和德系日系等高端合资车的市占率在持续提升,另一方面SUV渗透率持续提升。(SUV价格普遍高于同品牌同等级别轿车)。

但是观察到乘用车终端优惠额度是持续提升的,15年1月优惠额度为1.1万元,18年10月提升至2.2万元。18年1-9月份乘用车终端优惠额度逐月持续上行,表明在乘用车销量增速逐步下行,终端经销商库存压力逐步上升的情况下,终端经销商在降价去库存。

乘用车销售均价与终端优惠额度

数据来源:公开资料整理

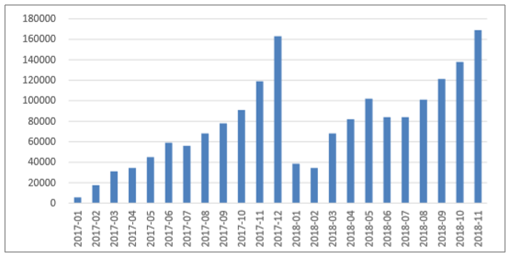

新能源汽车上半年A00级车爆发式增长,下半年A0和A级增长超预期。18年1-11月份新能源汽车整体销量为102.2万辆,同比增长69.0%,1-6月份销量为40.9万辆,同比增长112.1%,7-11月份销量为61.3万辆,同比增长48.8%。初步估算18年12月份新能源汽车销量为20万辆,那么18年全年新能源汽车销量为120万辆,超过年初新能源汽车销量100万辆的预期。

A00级新能源汽车在18年上半年的爆发式增长,主要由于18年6月12日之后新能源补贴政策将进一步退坡,补贴退坡之前出现抢装行情(消费者要在退坡之前购买,生产者要在退坡之前生产销售),尤其是A00级新能源汽车的续航里程偏低,续航里程在150km以下的电动车在6月12日之后不再享受补贴,低续航里程的A00级电动车的强装现象最为明显。但是由于在6月12日之后低续航里程低能量密度的A00级电动车的补贴下降幅度明显大于高续航高能量密度的车型,所以在18年下半年A0和A级车的占比明显提升。

新能源汽车当月销量(辆)

数据来源:公开资料整理

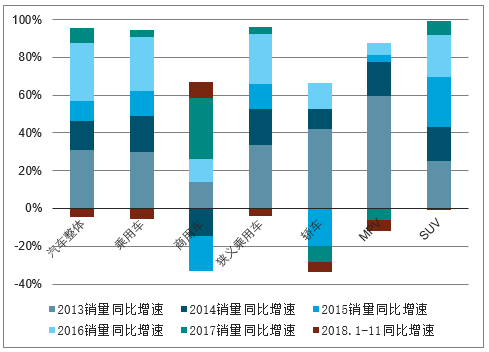

2、2018年汽车销售结构分析:存量博弈,结构分化延续(车系、车型、车企三个层面)

乘用车行业进入成熟期,处于存量博弈阶段,结构分化成为常态,可以从车系、车型、车企三个层面来观察结构分化现象。

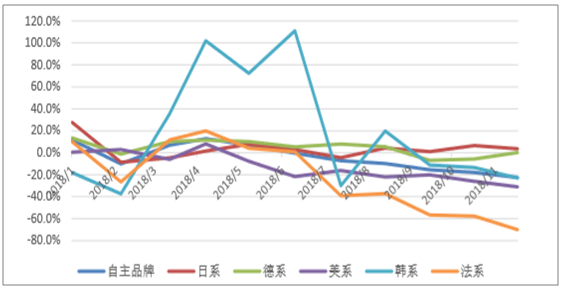

从车系层面来看,德系和日系销量增速非常稳健,高于行业平均水平。我认为日系增速稳健是由于丰田和本田的新车周期,德系增速稳健是由于在合资车里面定价高端,其消费者对1.6升及以下购置税减征政策不敏感,购置税减征政策退出对其负面影响较小。

韩系3-6月份高增长主要是基数效应导致,美系由于福特品牌主力车型集中进入生命周期末期大幅负增长,法系系产品力和品牌都偏弱,受自主品牌冲击严重。

自主品牌在5月份之前,增速尚可,和德系、日系车难分伯仲,但是5月份之后下滑幅度逐步增大。主要是两方面原因:一方面是由于低收入人群对1.6升及以下购置税减征政策更加敏感,而这些人群又是自主品牌汽车的主力购车人群,那么这些消费者会在17年下半年抢购小排量汽车,导致自主品牌汽车在17年下半年的销量偏高,从而使得18下半年自主品牌增长压力很大。

另一方面是宏观经济下行,金融去杠杆受影响最大的是中小企业和民营企业,这些企业涉及的就业人群的收入水平又是相对偏低的,是自主品牌汽车的主力购车人群。

各车系月度销量增速

数据来源:公开资料整理

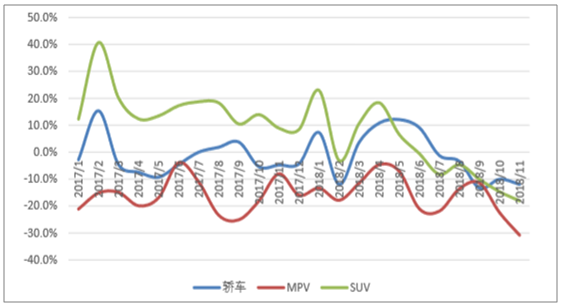

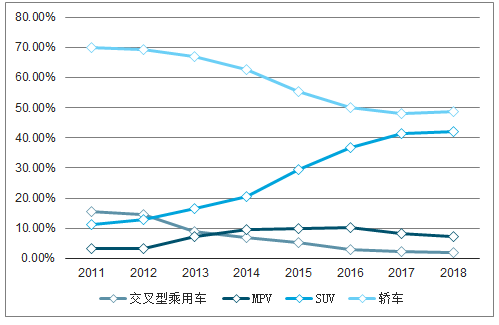

从车型层面来看,SUV增速明显下行,尤其是从18年5月份开始SUV增速开始持续低于轿车(8月和9月份除外)。这一现象非常罕见,因为之前SUV渗透率持续提升,对轿车和MPV车型有明显的替代,SUV增速都是显著高于轿车和MPV的。之前SUV车型占比非常高的自主车企(长城、广汽传祺等)在18年SUV增速下行的背景下,增长明显乏力,车型丰富完善的车企将具有更强的竞争优势。

乘用车各车型的月度销量增速

数据来源:公开资料整理

商用车在2010年年销量达到429.3万辆,为历史最高,之后其年销量在345-420万辆之间波动,显然已经进入成熟期,预计以后应该也不会有持续性的增长。

-轿车在2013年年销量上升到1200万辆的级别,之后基本是在1200万辆上下小幅震荡,几乎没有增长,其消费人群持续被SUV分流,预计未来轿车的体量仍然会维持平稳。

SUV的增长是最近5年汽车总量增长的主要贡献力量。18年SUV年销量小幅负增长,我认为并不能说SUV的增长彻底结束了,SUV增速的下滑应该是一个渐变的过程,不会说从双位数增长直接变成0增长,主要有以下两点原因:

①目前中国SUV渗透率为41.9%,而北美SUV渗透率在50%以上,中国消费者偏好大空间车型的消费特点短期内不会发生改变,那么中国的SUV的渗透率还会进一步提升。

②SUV可以替代部分MPV和交叉型乘用车。上汽通用五菱等车企推出了廉价的SUV来替代交叉型乘用车,SUV既可以载人也可以载货,档次又明显高于交叉型乘用车,这迎合了低端收入人群消费升级的趋势。从数据上也可以看到,交叉型乘用车从12年至今一直是负增长,从峰值249.2万辆萎缩至50万辆左右。另一方面,7座SUV可以替代部分MPV,主机厂推出大量的7座SUV对MPV车型形成一定冲击。基于以上原因,SUV中长期来看还是有增长空间的,其增速还是会高于轿车。

汽车销量走势

数据来源:公开资料整理

汽车销量同比增速

数据来源:公开资料整理

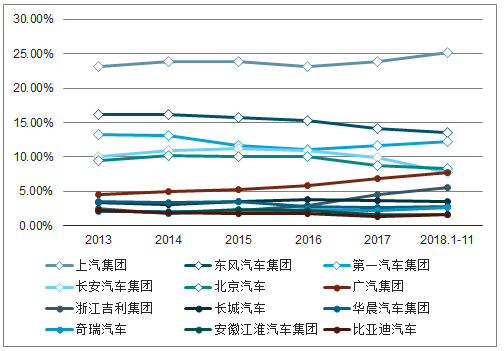

从车企层面来看,存量博弈,销量分化严重,强者恒强,17年市占率提升的企业中绝大多数18年的市占率继续提升。中国销量最大12家车企在17年只有四家市占率提升,其余8家市占率都有所下滑,市占率提升的四家分别是上汽、一汽、广汽、吉利,这四家企业在18年市占率继续提升,对东风、长安、北汽、长城等企业形成持续挤压。

主要汽车集团销量增速变动情况

数据来源:公开资料整理

主要汽车集团市占率变动情况

数据来源:公开资料整理

二、2019年汽车行业发展展望

1、整车行业增长情况分析预测

2000年以来我国汽车经历了高速发展,但受到经济L型、能源、环保、道路交通资源的限制,2011年以来行业增速出现了较为明显的回落,进入平稳增长期,2000~2010年增速中枢为24.1%,2011~2016年增速中枢为7.5%左右。国外汽车市场除几个新兴经济体增速较高外,整体已进入成熟期,2007~2017年年均复合增速仅为0.9%。另一方面,从千人汽车保有量看,目前我国千人汽车保有量约160辆,远低于美国、德国、日本等发达国家,尚有很大的空间。

根据国家国务院发展研究中心的研究成果,汽车需求增长将经历低速、高速、中速又低速的过程,其增长阶段与千人汽车拥有量和人均GDP密切相关。2015年我国以1990年国际元计的人均GDP为16284元,已超过16000元,目前我国千人汽车保有量为约160,综合两项指标,我国汽车行业进入中低速发展区间,增速在1-12%之间。综上所述,未来5年,我国汽车行业仍有望保持5%左右的增长中枢。

2000-2018年国内汽车销量及增速情况

数据来源:公开资料整理

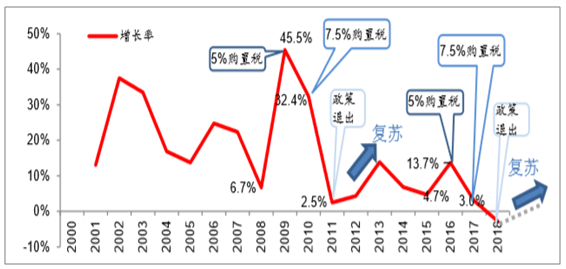

2、购置税优惠透支减弱,新消费刺激或出台,车市将入上行周期

2000以来,国家共推出两次购置税减免政策,分别为2009年和2015年。两次购置税政策的实施节奏和效果具有较高的相似性,优惠政策均采取分步退出的方式,购置税减半当年(5%)车市增速出现了较大的提高,分步退出当年(7.5%)增速出现回落,政策完全退出(恢复10%)当年增速继续回落。参考2012~13年优惠政策实施后销量增速触底回升,购置税优惠政策的透支效应减弱,2019年汽车销量增长有望实现复苏。

购置税优惠透支效应减弱

数据来源:公开资料整理

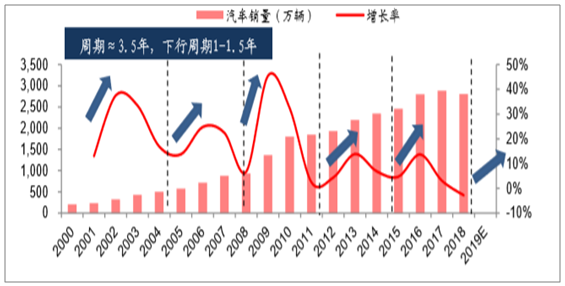

2000年以来,汽车销量持续上涨,但其增长率目前呈现较为明显的周期性,一般以3-4年为一个周期。若假设周期性持续,则自2016年以来的下行周期即将结束,2019年有望进入上行周期,销量增速将较2018年上升。

2019年行业有望进入上行周期

数据来源:公开资料整理

1月8日,国家发改委释放汽车消费促进政策消息,汽车已经从城市进入乡村,已在考虑制定相关政策鼓励农民消费。2009-2010年曾实施汽车下乡政策,此次政策细节尚未出台,但对车市的影响边际向好。

3、预计2019年销量同比增速区间为0~5%

乘用车:2019年乘用车整体增速在0~5%。随着购置税优惠政策的销量透支效应减弱,新汽车消费刺激如汽车下乡等政策出台的前提下,预计车市将入上行周期,销量增速迎来复苏。预计2019年乘用车整体增速在0~5%。细分行业方面,SUV车型经历多年的高速增长后,随着保有量的提高,相对于其他车型的红利已逐渐消失。

乘用车分车型增速情况

数据来源:公开资料整理

2018年乘用车车型占比已情况

数据来源:公开资料整理

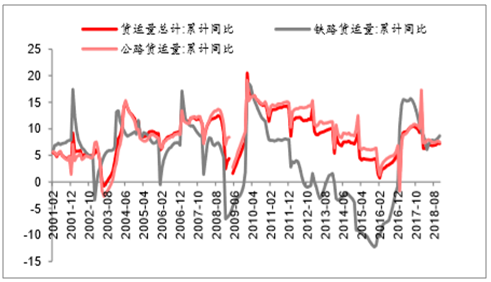

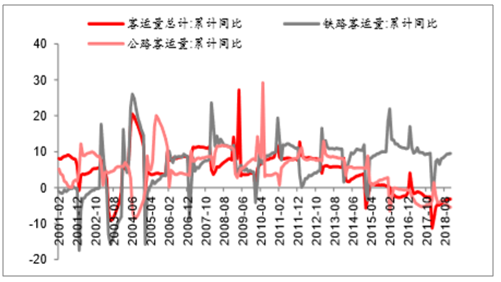

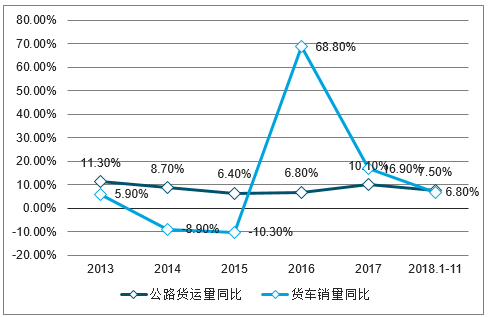

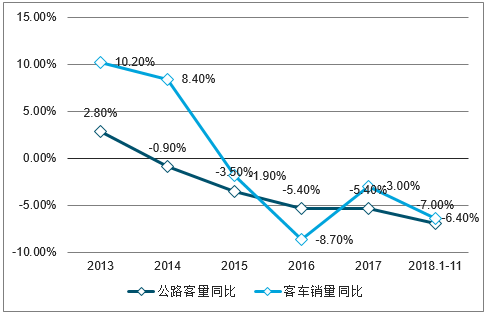

商用车:2019年整体增速在0~5%。商用车销量增速与公路货运量和客运量相关性较高。在国务院《推进运输结构调整三年行动计划(2018—2020年)》要求大宗运输“公转铁、公转水”的政策推动下,预计未来公路货运量增长将有所放缓;公路客运量仍然受到铁路客运和私家车取代较大,预计将持续低迷。预计2019年货车销量增速0~5%,客车销量增速-5%~0%,商用车整体增速0~5%。

货运量累计同比

数据来源:公开资料整理

客运量累计同比

数据来源:公开资料整理

公路货运量增速与货车销量增速关系

数据来源:公开资料整理

公路客运量增速与客车销量增速关系

数据来源:公开资料整理

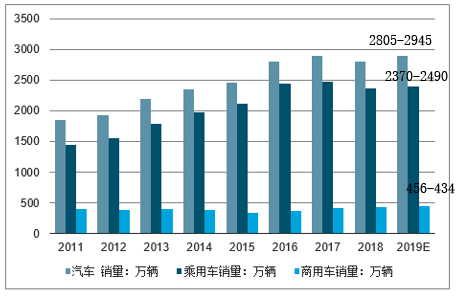

整体来看,2019年汽车销量预计2805~2945万辆,增速预计0~5%。

2011-2019年汽车销量预测

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告

《2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告》共十四章,包含2024-2030年起重举升汽车行业投资机会与风险,起重举升汽车行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。