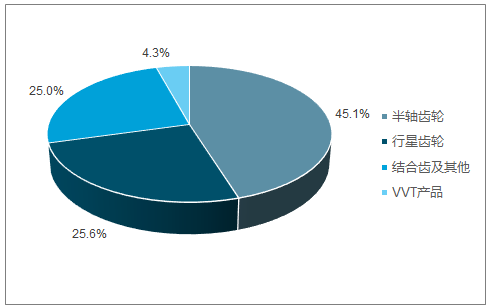

差速器的锥齿轮和变速箱结合齿为营收的主要来源,2017年合计占比在95%以上。目前在国内和全球市场的市占率分别达到30%和10%左右。

2017年齿轮业务营收占比图

数据来源:公开资料整理

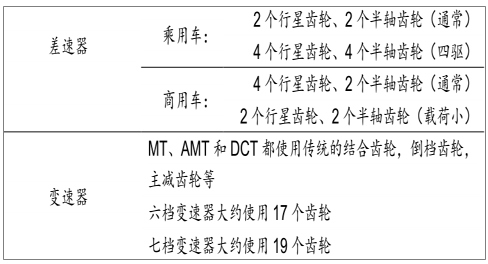

汽车中均使用差速器与变速器,手动变速器(MT)、手自一体变速器(AMT)和双离合变速器(DCT)都使用传统的结合齿轮,倒档齿轮,主减齿轮等。六档变速器大约使用17个齿轮,七档的大约使用19个齿轮。

差速器与变速器对精锻齿轮的刚性需求图

数据来源:公开资料整理

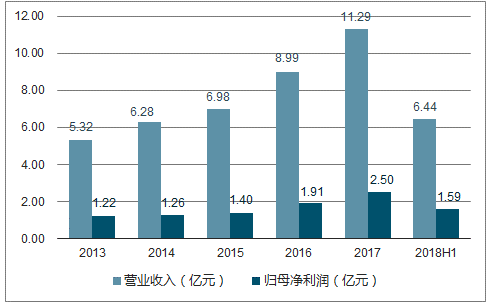

精锻科技公司是国内乘用车精锻齿轮细分行业龙头。近年来切入变速器上的高精度齿轮,主要为DCT的变速器配套,公司DCT变速器的配套客户包括大众、格特拉克、上汽变速器等。

2013-2018H1年营业收入及净利率图

数据来源:公开资料整理

2013-2018H1毛利率与净利率图

数据来源:公开资料整理

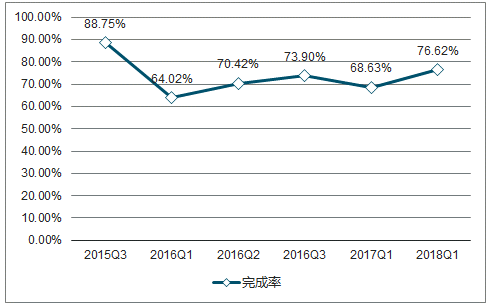

精锻近年来的订单完成率维持在70%左右,2018年上半年订单完成率也仅提升至80%左右,产能能够得到充分的利用,未来产能扩张带来的增长潜力较大。

2015-2018年订单完成率图

数据来源:公开资料整理

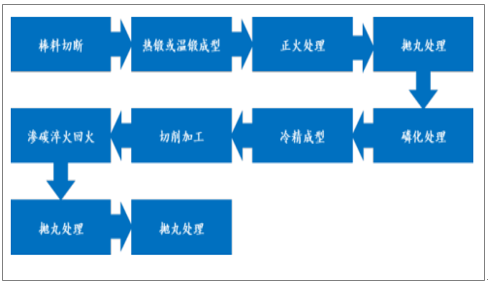

精密锻造工艺优势凸显,资金、技术密集型产业门槛高。精锻产品品质优异,目前主要应用与差速器锥齿轮与变速箱结合齿。

精锻工艺流程复杂图

数据来源:公开资料整理

差速器锥齿轮包括半轴齿轮和行星齿轮,主要用于汽车差速器总成。差速器锥齿轮供不应求,产能利用率一直维持在高位。2018年上半年订单完整率有所提高,仍仅在80%左右。

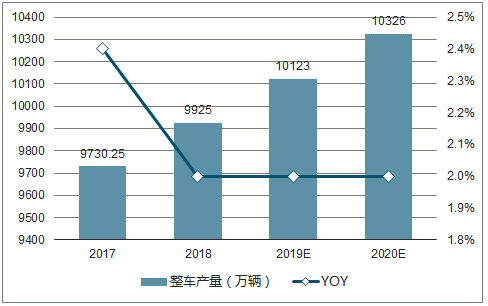

国内精锻齿轮企业大多规模较小,大规模配套合资厂的能力不足。而精锻科技布局较早,制造工艺积累深厚,人才储备充分,国内与之匹敌企业寥寥。无惧行业增速下滑,下游主要终端客户的增速高于行业平均增速。

2017-2020年差速器齿轮国内整车产量规模及预测图

数据来源:公开资料整理

2017-2020年差速器齿轮全球整车产量规模及预测图

数据来源:公开资料整理

2017-2020年差速器齿轮国内单车价值量及市场空间图

数据来源:公开资料整理

2017-2020年差速器齿轮全球单车价值量及市场空间图

数据来源:公开资料整理

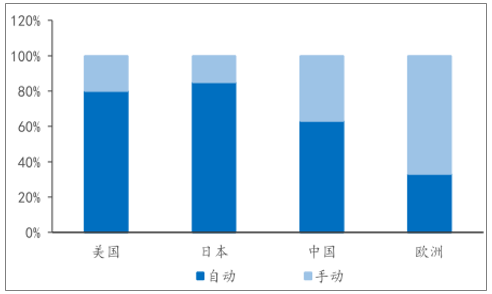

DCT变速箱优势独到,渗透率有显著提升空间。对标日美,自动档仍有渗透空间。消费升级趋势下,城市道路拥堵导致的舒适性追求,使自动档车型渗透率不断提高。对标美国与日本两大成熟市场80%以上的渗透率,自动档仍有较大空间。

对标美日自动档还有很大的空间图

数据来源:公开资料整理

自主品牌DCT加速投产,预计未来DCT的变速箱渗透率可以到达30%或者更高。

自主品牌积极推进DCT量产化图

数据来源:公开资料整理

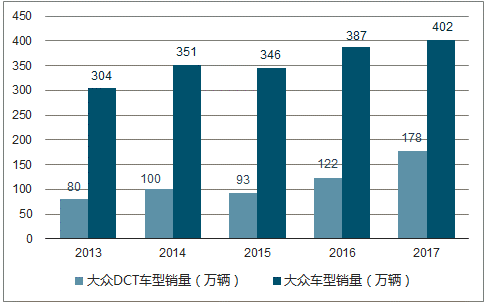

2017年,大众DCT车型销量近178万辆,同比增长46.18%,远高于大众整体车型3.81%的增速。

2013-2017年大众DCT车型渗透图

数据来源:公开资料整理

格特拉克是全球领先的乘用车及轻型商用车传动系统供应商,是公司的前五大客户之一,目前在国内拥有格特拉克、东风格特拉克两家合资公司。2018年格特拉克180万套变速箱,格特拉克对应的差速器价值空间约为1个亿,结合齿价值空间约为2个亿。

目前国内整体竞争环境较为宽松,技术及规模均有限,集中度低。预计2020年乘用车产量2626万辆,DCT渗透率提升至22%,潜在市场空间接近59.5亿元。未来2019年以及2020年大众天津工厂DCT产能160万套的需求。

相关报告:智研咨询发布的《2018-2024年中国汽车变速箱产业竞争格局及发展前景预测报告》

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2026!中国量子点膜行业结构、产业链全景、市场现状及相关企业经营情况分析:多元场景驱动需求扩容,成本下探加速量子点膜中高端普及[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2026年中国废润滑油回收行业政策、产业链、回收量、回收价值量、竞争格局及发展趋势分析:废润滑油的回收价值将达到142.31亿元[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)

![2026年中国嵌入式微蒸烤行业市场政策、产业链图谱、零售规模、竞争格局及发展趋势分析:嵌入式复合机已成为绝对主流[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)

![2026年中国脉冲电源行业产业链、市场现状、研究方向、相关企业及未来趋势分析:双碳驱动叠加半导体需求爆发,高频化与智能化引领技术跃迁[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![趋势研判!2026年全球及中国宠物芯片行业市场规模、植入率、产品格局、竞争格局及发展趋势分析:市场稳定发展,主要以134.2kHz为主[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![趋势研判!2026年中国天然气管道行业发展历程、政策、总里程、建设规模及发展趋势:管网里程与建设规模双增长,驱动天然气管道行业高质量发展[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)