一、钢铁市场定价机制组成

随着我国钢铁产能全面过剩、原材料采购日趋市场化以及钢材期货的上市,我国钢铁企业定价逐步趋向市场导向定价。 2005 年以前, 国内传统冷热卷板生产企业如宝钢、鞍钢等多采取季度定价方式,定价依据主要参照国际市场,其他钢厂多参考宝钢、鞍钢及市场情况定价。

随着我国冷热卷板市场从供应不足逐步转变为供应过剩,以及铁矿石长协定价体系的瓦解,钢厂成本控制能力减弱,钢厂逐步转向贴近市场定价。从 2007 年开始,季度定价钢厂逐步改为月度定价。

我国长材市场长期处于总量过剩的态势,钢厂普遍采取贴近目标市场定价的策略,定价周期总体短于冷热卷板。

尽管目前不同钢厂、不同钢材品种定价模式不尽相同,但国内钢厂定价周期普遍缩短,月定价、半月定价、旬定价、周定价、日定价各种模式并存,参照目标市场价格变化,辅以追溯退差或订货价与结算价相结合的定价模式被越来越多的钢厂所采用。

二、钢铁市场价格影响因素

钢材市场供求关系决定价格趋势

产业信息网发布的《2015-2020年中国钢铁行业市场分析与发展战略研究报告》显示,供求关系决定价格趋势。 2008 年前,国内热轧卷板需求旺盛,市场价格普遍高于螺纹钢、线材等建筑钢材价格。随着国内热轧卷板产量的快速增长,供需矛盾的缓解,市场价格与其他品种价差逐渐缩小。据钢之家网站的数据,国内主要市场 2005 年 5.75mm*1500*热卷的平均价格为 4081 元/吨,较当年 20mm 三级螺纹钢平均价格高 573 元/吨,较当年高线平均价格高 675 元/吨,此后价差逐渐减小。尤其是 2008 年金融危机后,我国大规模的投资拉动了螺纹钢、线材需求的增长,螺纹钢平均价格已经高于热轧卷板平均价格,其中 2011 年螺纹钢均价比热卷价格高出 220 元/吨。但随着螺纹钢产能日趋过剩,螺纹钢价格与热卷价格逐渐接近,到 2013 年热卷全年均价已经高出螺纹钢的均价。见下表。

2005-2013 年热轧卷板与螺纹钢、线材年均价及价差 计价(单位:元/吨)

年份 | 5.75mm*1500热卷 | HRB400螺纹钢 | HPB235高线 | 热卷与螺纹钢价差 | 热卷与高线价差 |

2005年 | 4081 | 3508 | 3406 | 573 | 675 |

2006年 | 3719 | 3198 | 3225 | 521 | 494 |

2007年 | 4149 | 3821 | 3746 | 328 | 403 |

2008年 | 4949 | 4946 | 4872 | 3 | 77 |

2009年 | 3661 | 3863 | 3678 | -202 | -17 |

2010年 | 4292 | 4360 | 4266 | -68 | 26 |

2011年 | 4721 | 4941 | 4823 | -220 | -102 |

2012 年 | 4042 | 4070 | 4022 | -28 | 20 |

2013 年 | 3734 | 3654 | 3607 | 80 | 127 |

资料来源:公开资料整理

上下游成本约束价格的高点和低点

成本决定钢材价格上下限。供求关系决定价格趋势,但趋势不能无限延伸,市场价格的涨跌还要受到成本的约束。简单的讲,下游行业的成本决定了钢材价格的上限,当下游行业成本已经不能承受钢材价格的上涨,出现亏损的时候,市场价格由上涨转为下跌;钢铁行业平均生产成本决定了钢材价格的下限,当钢厂普遍出现亏损的时候,市场价格继续下跌的空间已经不大。

国内市场资金供应决定钢材价格水平

资金决定钢材价格水平。当市场资金相对比较充足的时候,往往对应高价格,而当资金比较紧张的时候,往往对应低价格。以 2011-2013 年为例,由于银行收紧贷款,钢贸商资金普遍紧张甚至部分钢贸商资金链断裂,尤其是 2012 年初爆发的钢贸信贷危机,更是造成行业资金紧张,市场价格持续在低价位运行。

国内市场竞争态势对市场影响分析

国内市场竞争态势对市场价格的影响也不容忽视。不同结构的钢厂选择的竞争战略不同,决定了市场竞争态势也会不同。

以螺纹钢和热轧卷板为例,从全国市场看,螺纹钢市场基本属于完全竞争态势,国内没有任何一家钢厂处于主导地位,只有部分区域性的主导钢厂,比如河北钢铁之于京津河北地区;沙钢之于江浙地区;韶钢、广钢之于广东市场等,钢厂价格的调整更多的是影响其主导市场,其他市场关注的不多。

热轧卷板有所不同,由于热轧卷板销售半径相对比较大,且产品集中度比较高,钢贸商除关心当地主导钢厂价格政策外,对大型钢厂价格政策调整关注度就比较高。比如沙钢、日照销售区域主要在华东地区,是区域内主导钢厂,但钢贸商同样关心宝钢、鞍钢、武钢、河北钢铁的价格政策的调整,尤其是宝钢,尽管其热轧卷板市场流通量并不大,但其价格政策调整对其他钢厂及市场的引导作用很明显。不过随着国内产能日益过剩,钢铁企业盈利普遍大幅减少甚至亏损,远距离运输的劣势逐渐显现出来。比如华北、东北地区热轧卷板如果在华东地区销售,在运输成本上就明显处于劣势。以上海市场为例,华北地区钢厂汽运或铁路运输成本普遍在 120-200 元/吨之间,东北地区钢厂水运成本在 120-150 元/吨,而华东地区钢厂运输成本仅在 50 元/吨左右,在钢铁企业普遍微利的情况下,热轧卷板钢厂也在收缩销售半径,普遍开始采取以本地为主,中远地区为辅的销售策略,以期获得较好的收益。

市场预期对价格涨跌起到助推作用

市场预期起到放大的作用,可以通过改变供求及市场资金状况助推价格的涨跌幅度。如果市场对未来价格走势预期上涨,经销商往往会比较积极的订货和增加库存,市场资金也会大幅增加;同时,市场库存的增加起到拉动需求增长的作用,会刺激市场价格的进一步上涨;反之亦然。

金融市场和大宗商品市场对钢材价格的影响

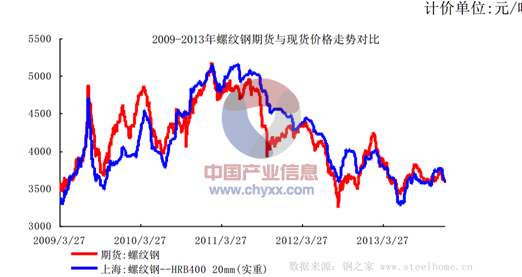

自钢材期货、焦炭期货、焦煤期货上市后,我国钢铁产品更具金融属性,钢铁产业链受金融市场以及大宗商品市场波动影响较大。期货市场与现货市场之间存在着既联系又竞争的格局,增加了钢材市场的不确定性因素。期货市场通过资金对现货市场走势有一定的影响,现货市场更能直观的反映市场形势的变化,远期市场的震荡与现货市场构成了相互制约的平衡,同时,也成了钢厂定价考量的一个重要因素。从螺纹钢期货与现货市场价格走势看,期货价格与现货价格有着较强的相关性。见下图。

2009-2013年螺纹钢期货与现货价格走势对比

资料来源:公开资料整理

钢铁下游行业需求非常分散

钢铁作为基础原材料,几乎用到国民经济的各行各业,下游行业需求非常分散。经过近几年的快速发展,除部分高档产品需要进口外,绝大部分均可满足下游行业的需要。我国钢材消费主要集中在建筑、铁路、机械、汽车、家电、造船、石化、集装箱、五金、电力等领域,占钢材实际消费的 80%以上,建筑领域对钢材的消费量占全部消费量的一半以上。

建筑行业:建筑行业是钢材消费最大的行业,钢材消费的主要领域分为房屋建设、铁路、公路和港口、矿山、城市基础设施等。

房屋建筑行业方面,目前,我国土木工程、房屋建筑的所采用的结构形式主

要是钢筋混凝土结构,从发展趋势看,钢结构建筑发展较快,钢筋混凝土结构建筑所占比例将会出现下降。从可持续发展角度看,节约材料、节约资源与能源,减少钢材用量,提高建筑的安全性和耐久性已成为建筑行业的发展方向。建筑行业对建筑用钢的强度要求越来越高,高强度钢筋是发展趋势;为满足抗震需要,要求钢材具有较低的屈强比,较高的塑性和韧性,抗震钢筋使用量将增加;为确保焊接质量,要严格控制硫、磷含量,适当降低碳含量,钢板要有良好的 Z 向性能;建筑钢结构用钢还要有高的耐火耐候性能。

铁路行业方面,近几年我国铁路建设的特点,一是新建铁路以高速铁路为主,桥梁建设增加;二是中西部地区及较小行政区间的线路密度增加,这些地区多分布在山区,新建铁路穿行隧道增加。

铁路用钢主要包括几个方面,一是基建用钢,主要是螺纹钢筋、线材、圆钢、钢板等;二是线上用钢,主要有钢轨及配件,配件中有鱼尾板、垫板、道叉轨、轨距档板等;三是轨枕用钢,主要采用调质钢筋、精轧螺纹钢筋、高强度螺栓、预应力钢丝等;四是机车车辆用钢,主要有车轮、轮毂、车轴坯、渗碳轴承钢、弹簧钢、耐大气腐蚀中板、耐候钢薄板及耐候钢型钢、 H 型钢、冷弯型钢、彩涂板、不锈钢板等;五是铁路货车用钢,主要是高强度耐大气腐蚀钢,牌号有Q400NQRI、 Q450NQRI、 Q500NQRI、 Q550NQRI 等;铁路桥梁用钢,主要有 H 型钢、工字钢、槽钢、角钢以及各种尺寸的桥梁钢板等;六是电气化铁路用钢,主要有H 型钢、钢铰线及各种尺寸的耐候型钢、钢管等。

公路方面,公路桥梁用钢一般采用低合金系列的桥梁用钢,高强度、轻型、可焊性、防断性、疲劳性、寿命长、耐候性良好的高性能桥梁钢将是发展的主要方向。

矿山行业方面,矿山行业主要用钢包括生产矿井用的工字钢、 U 型钢、锚杆、金属网、铰接顶梁等,在建矿井采用钢材品种主要为钢筋和型材。

机械行业:机械行业的发展水平是衡量一个国家工业化程度的重要标志。广义的机械行业主要包括农业机械行业、内燃机行业、工程机械行业、仪器仪表行业、文化办公设备行业、石化通用行业、重型矿山行业、机床工具行业、电工电器行业、通用基础件行业、食品包装机械行业、汽车行业、其他民用机械行业13 个子行业。随着近年机械行业连续的高速增长,对钢材的消费需求不断上升,主要消费钢材品种有中厚板、薄板、棒材、普通长材、钢管等,其中中厚板、薄板消费量较大,占总消费量的 50%以上;其次是优质钢棒材,消费比例约占 28%。

汽车行业:汽车行业一直是拉动我国国民经济增长的重要支柱产业,近年该行业的总产值增长很快,已经成为国民经济的重要支柱产业。汽车行业用钢主要是板材,品种除热轧中厚板带、热轧薄板带、冷轧薄板带、热镀锌板带、电镀锌板带以外,热轧酸洗中厚板带及热轧酸洗薄板带使用量逐渐增加。

造船行业:造船用钢主要包括钢板、型材(包括角钢、 H 型钢、 T 型钢,工字钢、球扁钢) 以及船用钢管等。 2001 年以来,造船行业快速发展,我国船板产量不断增加, 2008 年船板产量达历史最高位, 2009 年后,由于金融危机导致全球造船工业以及国际船市整体萧条,船板需求减少,船板大幅下降。

家电行业:我国是全球最大的家电制造国,并拥有完善的产业链和相关产业体系。房地产业的快速增长、农村居民收入的增长以及升级换代带动了家电需求; 2008 年国际金融危机后,我国政策相继出台家电下乡、以旧换新等刺激消费政策,家电行业总体保持平稳增长。家电行业用钢主要包括普碳冷轧、热镀锌、电镀锌、彩涂、热轧酸洗、不锈钢和硅钢片等品种,其中消费量较大的品种是冷轧板、热镀锌板、电镀锌板、彩涂板等。

集装箱行业:集装箱作为一种全球通用的运输工具,自 1956 年诞生以来,大幅提升了货物的流转速度,据统计,世界范围内 90%以上的海上贸易以集装箱方式进行。从 1993 年至今,我国集装箱生产能力、集装箱的种类规格、集装箱产销量已连续蝉联世界第一。目前,我国集装箱用钢材所用钢材基本实现了国产化。从使用钢种来看,由于集装箱使用环境的特殊要求,对集装箱用钢材的材质要求较高。首先必须耐大气及海水腐蚀,其次要有很高的强度、较好的韧性,再次要求具有良好的焊接性。集装箱用钢材主要为耐侯钢,包括 09CuPCrNi、 SPA-H、SM490A、 S400、 SS490 等钢种。

五金行业:五金行业属于有一定技术含量的劳动密集型企业,现代五金制品

按用途细分为 10 大类别,涉及的代表性产品包括工具五金、建筑五金、日用五金、燃气用具、不锈钢制品与厨房设备、锁具、烹饪炊具、吸油烟机、拉链和淋浴房等。随着五金制品行业逐步实现品牌化、专业化、规模化生产,对钢材的性能和质量要求进一步提高。比如五金工具的材质由中碳钢提高到铬、锰合金,铬镍合金;高档次的刀剪工具则要求采用复合金属材料,如不锈钢复合板等。

石油石化行业:石油石化行业的主要生产过程包括地质勘探、开采、输送、储备、炼油和石化加工等 5 大过程。 使用的钢材品种主要是勘探开采用钢(油井管、钻井机械、集输管、海洋石油平台等)、输送用钢(管线钢、加压站等)、储备用钢(石油、天然气储罐等)及石化设备用钢(石化设备、压力容器等)。其中油井管、海洋石油平台用钢、管线钢、储罐用钢及石化设备用钢是质量要求高、用量大的重要专用钢材品种。

电力行业:近年来我国在水电、核电、风电等可再生资源、火电等领域都有了长足的发展。电力行业用钢主要包括电力装备用钢和电力工程用钢两大类。电力装备用钢按机组分为:火电机组、水电机组、核电机组、风电机组和变电设备等用钢。电力工程用钢包括热电厂、水电厂和电网用钢等。

三、钢铁产品价格走势分析

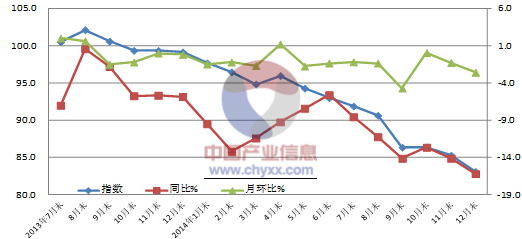

2014年,国内钢材市场价格水平不断走低。截至12月末,中国钢铁协会CSPI钢材综合价格指数为83.09点,环比下降2.20点,降幅为2.58%,较上月加大1.30个百分点;同比下降16.05点,降幅为16.19%。

国内钢材综合价格指数走势

资料来源:公开资料整理

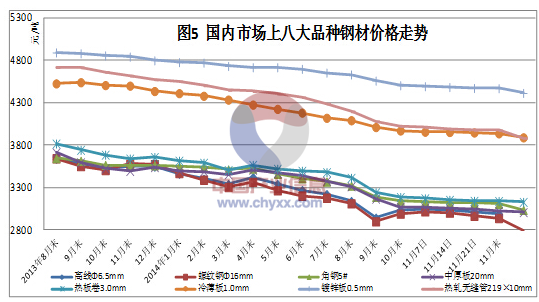

据统计,中钢协会员钢铁企业2011年至2014年钢材全年平均销售结算价格分别为4468元/吨、3750元/吨、3442元/吨、3074元/吨,呈不断下滑趋势。品种钢材中,三级螺纹钢跌至2791元/吨,较2014年年初下降785元/吨;热轧卷板跌至3131元/吨,较2014年年初下降528元/吨。

国内市场上八大品种钢材价格走势

资料来源:公开资料整理

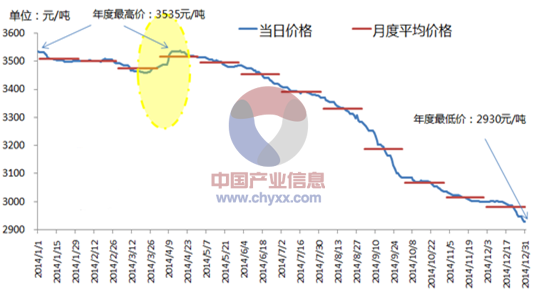

2014年度国内中厚板市场价格弱势下跌,其中1-2月份价格走势相对平稳,2月底现货价格震 荡下滑,直至3月底价格开启小幅攀升模式,到4月份市场结束涨价,其后现货价格基本一路下行,9月份更是出现一波较大幅度的下跌。全年国内20mm普中板 最高价在年初和4月中旬出现,为3535元/吨,年内最低价为年末的2930元/吨,全年价格跌幅为605元/吨,最大价格振幅也是605元/吨,市场价 格跌幅17%。

2014年国内20mm普碳中厚板市场均价走势

资料来源:公开资料整理

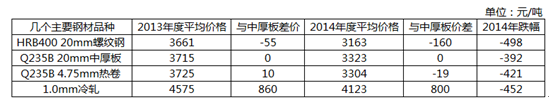

就几大钢材品种价格走势来看,2014年度中厚板市场价格相对强势,在一定程度上改善了2013年的品种最弱的格局。与螺纹钢对比来看,2014年中厚板年度均价跌幅少了106元/吨,中厚板年度均价下降392元/吨。另外中厚板年度均价高于热卷,与冷轧价差缩窄,这都可以看出中厚板市场价格相对强势。不过须知,2014年中厚板市场价格跌幅相对偏小并不代表中厚板市场摆脱了弱势格局,这与2013年价格过弱关系密切。

2013与2014年度国内几大主要品种年度均价跌幅对比

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国钢铁行业市场运行格局及发展策略分析报告

《2025-2031年中国钢铁行业市场运行格局及发展策略分析报告》共十九章,包含中国钢材产业上市公司数据分析,中国钢铁行业竞争环境分析,2025-2031年中国钢材投资及发展前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询