摘要:

产业链:铁矿石进口规模庞大,下游基建成为增长点

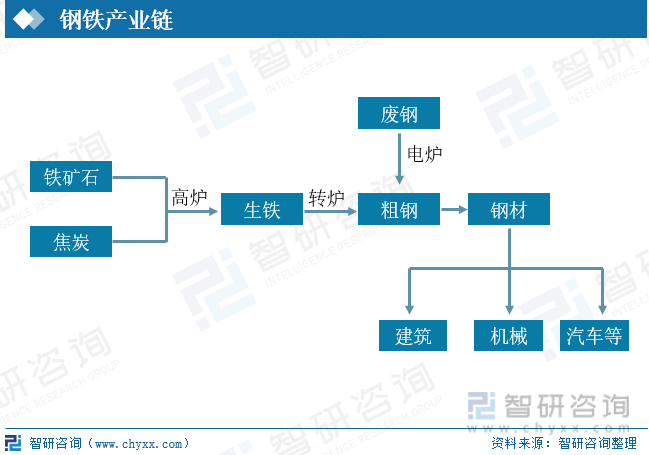

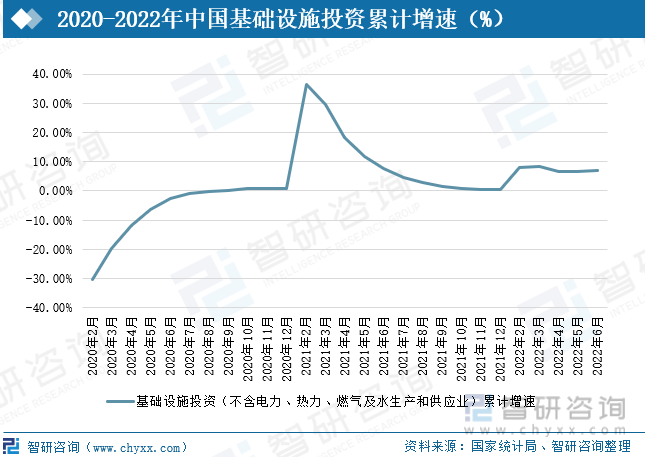

钢铁行业上游包括铁矿石、焦炭、废钢,下游应用十分广泛,可作为基础原料应用于建筑、机械、汽车等各行各业。 目前,“高炉-转炉”长流程生产仍是我国钢铁主流生产工艺,铁矿石及焦炭是炼钢的核心原料,我国铁矿石虽储量丰富,占全球比重超10%,但多为贫矿,导致我国进口规模大,供给受到其他国家的制约,焦炭供应充足,产量较为稳定;从下游来看,基建板块作为逆周期调节工具,开始强势发力,2022年上半年,中国基础设施投资累计增速为7.1%,一系列国家和省市级的大工程建设正如火如荼进行,基建领域所需钢铁将大幅上涨。

行业现状:供需端均弱势运行,库存持续走高

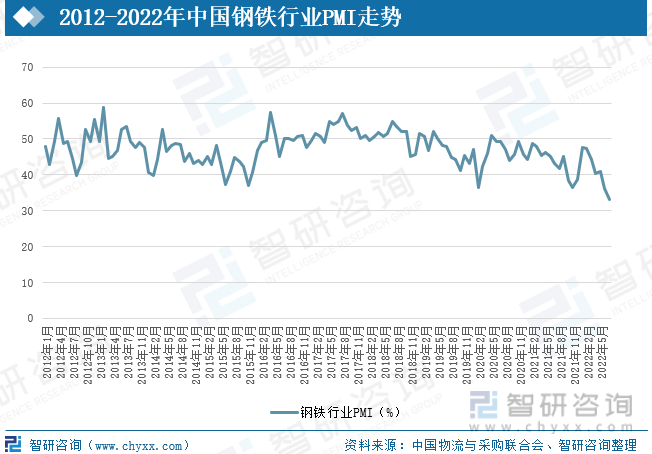

进入2022年以来,中国钢铁行业持续低迷态势,钢铁行业PMI在7月份更是创下近十年来最低值,钢铁行业供需两端均低位运行,市场信心显著不足,生产收缩及需求偏弱导致钢材和原材料价格连续下行,同时在疫情影响下,采购积极性有所下降,钢厂出货节奏放缓,库存处于历史同期最高水平。

发展趋势:绿色、高质量发展要求下,行业集中度及电炉炼钢占比将持续提升

在双碳目标大背景下,国家相关部委不断完善政策以推进钢铁行业节能环保、绿色发展,钢铁行业也将由纯粹成本竞争转向综合实力竞争,未来钢铁企业的盈利能力、产能扩张能力、发展能力都将取决于低碳发展的能力和绿色发展能力。同时在促进钢铁行业高质量发展之中,钢铁产业集中度将显著提升,以废钢为原材料的电炉炼钢优势逐步显现,将加速渗透。

关键词:产业链、行业政策、行业现状、市场趋势

一、产业链:铁矿石进口规模庞大,下游基建成为增长点

1、上游原材料铁矿石进口规模庞大,焦炭供应稳定

钢铁行业是国民经济发展的晴雨表,是工业国家发展的基础。从产业链来看,钢铁行业上游包括铁矿石、焦炭、废钢,下游应用十分广泛,可作为基础原料应用于建筑、机械、汽车等各行各业。

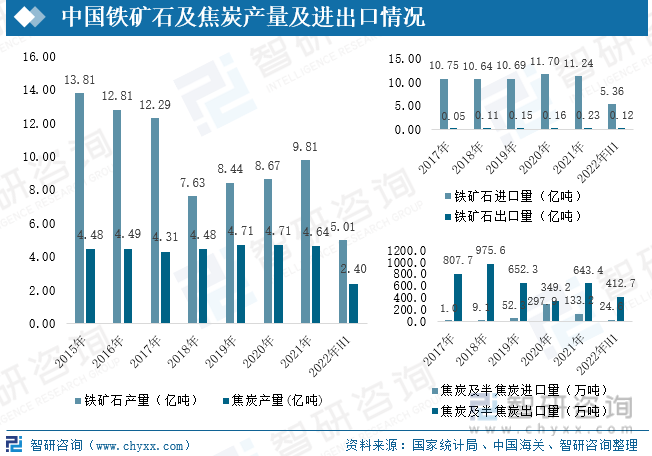

目前,“高炉-转炉”长流程生产仍是我国钢铁主流生产工艺,铁矿石及焦炭是炼钢的核心原料,生产1吨生铁大约需要1.6吨铁矿石,我国铁矿石储量丰富,占全球比重超10%,但多为贫矿,导致我国进口规模大,供给受到其他国家的制约,国产铁矿石在2018年大幅下滑38%后,迎来连续上涨,到2021年产量为9.81亿吨,2022年上半年产量为5.01亿吨,同比下降2.9%,在产量远远满足不了国内市场需求之下,铁矿石进口规模保持高位,2022年上半年中国共进口5.36亿吨铁矿石,主要从澳大利亚、巴西等铁矿石生产大国进口。

中国焦炭供应充足,产量较为稳定,2015-2021年保持在4-5亿吨之间,2022年上半年钢铁行业持续低迷状态,焦企盈利空间明显压缩,生产积极性较低,产量较上期仅增长0.5%,为2.40亿吨;同时俄乌冲突导致全球能源供给更加紧张,价格波动幅度大,进口焦炭价格也大幅上涨,形成国内外焦炭价格“倒挂”现象,2022年上半年中国仅进口焦炭24.6万吨,较上年同期减少71.5%;出口规模同比增长20.7%达412.7万吨。

2、建筑行业为钢材最大下游应用领域,基建成为重要增长点

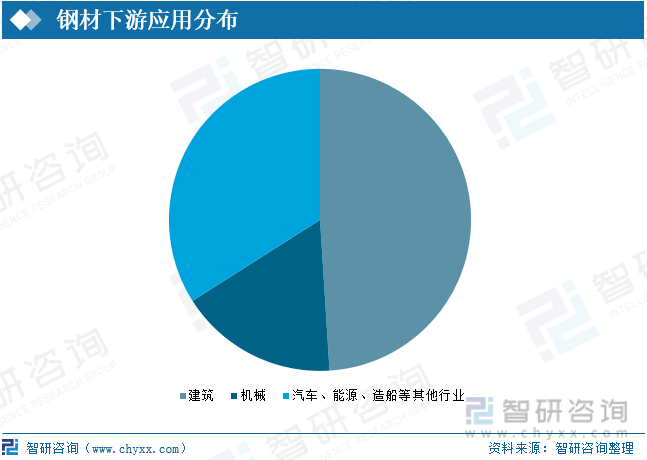

我国钢铁产品可广泛应用到建筑、机械、汽车、能源等各个行业,在我国种类繁多的钢材产品中,建筑钢材的产量占据着半壁江山,占比约为49%;其次为机械行业,占比为17%。

相关报告:智研咨询发布的《2022-2028年中国钢铁行业深度研究及市场前景预测报告》

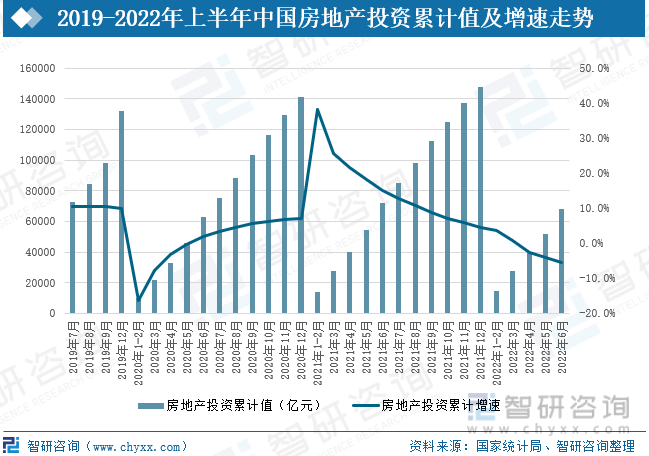

作为钢材消费最大的行业,房地产与钢铁行业不仅呈现出休戚与共的趋势性变化,而且房地产行业的关键性信号对钢铁行业市场信心和未来预期具有重大影响。自1998年房地产市场化改革开始,房地产行业迎来了高速发展;2017年开始“房住不炒”后,房企正式进入去杠杆,行业进入去金融化阶段。2020年疫情席卷全球,中国经济率先从疫情中强势复苏,大量的资金纷纷流入房地产市场,在此之下,政府出台了三道红线及贷款集中管理制度,限制了房地产企业融资能力,多家房企深陷流动性困局;2021年年末,虽房地产政策有所放松,各地区纷纷出台利好政策,但疫情之下,消费者购房欲望下滑,叠加烂尾楼频现,消费者信心不足,导致中国房地产行业发展不及预期,2022年上半年,中国房地产开发投资额为68314亿元,同比下降5.4%,房地产持续低迷状态给钢铁市场带来沉重打击。

2022年上半年,上海、北京等地爆发较大规模疫情,我国经济稳增长压力较大,基建作为逆周期调节工具,开始强势发力,2022年上半年,中国基础设施投资累计增速为7.1%,同时多地发布2022年重大项目投资清单,明确表示将加快布局基础设施建设;目前,高铁、隧道、水利、电力等等一系列国家和省市级的大工程建设正如火如荼进行,基建领域所需钢铁将大幅上涨。

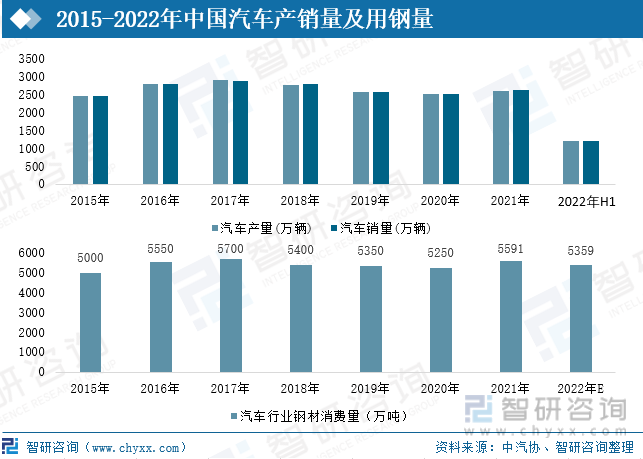

汽车行业为制造业中用钢量较大的行业,我国汽车行业钢材消费量与汽车产量密切相关,据粗略统计,生产1辆汽车的原材料中,钢材所占的比例约为72%~88%,经过多年的发展,中国已成为全球汽车最大产销市场,中国汽车产销量在经历2017-2020年连续下降后,于2021年迎来反弹,用钢量也随之上升,为5591万吨左右。

目前,中国汽车产业正处于变革关键期,轻量化成为汽车行业发展趋势之一,汽车轻量化意味着整体用钢量的减少,用铝合金,塑料等轻质材料来替代钢材,预估2022年汽车用钢量将同比下滑4%。

二、政策:促进钢铁行业布局结构合理和绿色低碳高质量发展

自建国以来的五十余年,我国钢铁行业发展迅速,在迅速发展的同时,也面临着诸多问题,如产业发展布局缺乏统筹安排、技术进步跟不上新增产能的发展,产品品种质量结构矛盾突出、产业集中度低等,“十五”至“十四五”规划期间,我国钢铁行业历经了从“高速发展”到“淘汰落后产能”,在“十三五”期间,政策明确了钢铁工业供给侧结构性改革要求、压减粗钢产能、提高产能利用率和行业集中度等目标,“十四五”时期,将进一步促进钢铁行业布局结构合理和绿色低碳高质量发展。

三、行业现状:供需端均弱势运行,库存持续走高

1、行业低迷运行,PMI不断下滑

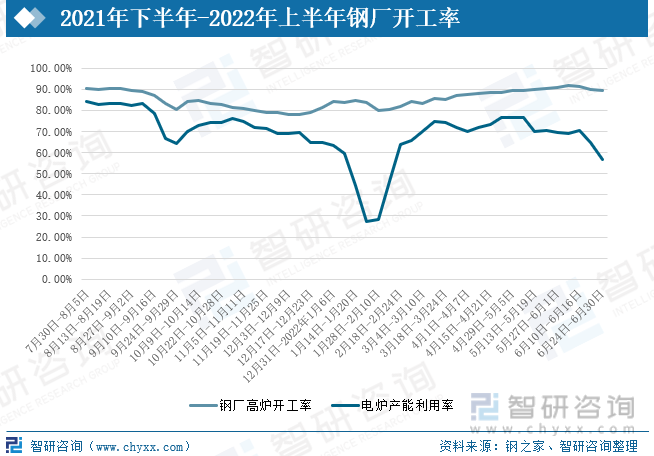

2022年春节后钢厂开工率不断上涨,全国限产减产政策宽松,钢厂开工率、产能利用率均居于高位水平;进入6月后,下游需求整体疲软,需求持续偏弱,钢价下跌迅猛,同时叠加进入传统消费淡季,不少钢铁企业主动减产,6月以以来,高炉开工率由月初的91.67%下跌2.42个百分点至89.25%,电炉产能利用率也由68.83%下跌至56.63%。

2022年以来,钢铁行业PMI不断下滑,1月份为47.5%,7月份仅为33.0%,创下近十年来最低值,市场淡季特征显现,钢铁行业供需两端均低位运行,市场信心显著不足,生产收缩及需求偏弱导致钢材和原材料价格连续下行。

2、供给端延续收紧态势,库存持续走高

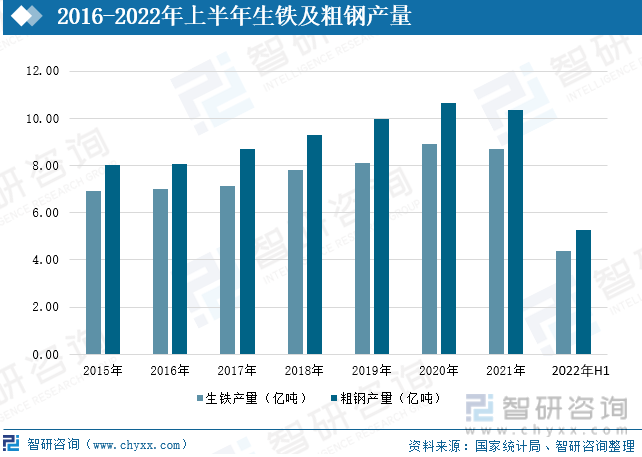

我国是生铁与粗钢生产大国,2021年,在“控产能、减产量、回头看”政策的实施下,生铁、粗钢产量有所下滑,分别为8.69亿吨、10.35亿吨,较上年分别减少了0.2亿吨、0.3亿吨,2022年上半年,国家部委明确表示将继续开展粗钢产量压减工作叠加下游需求疲软,生铁、粗钢产量延续收紧态势,产量分别为4.39亿吨、5.27亿吨。

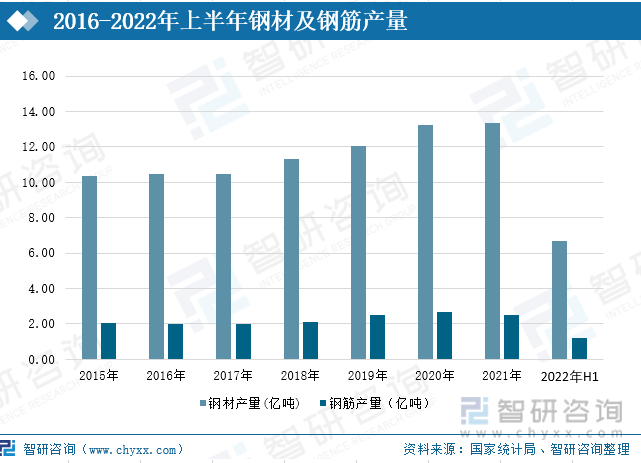

目前,我国钢材产品主要包括螺纹钢、线材、冷轧/热轧板卷、涂镀层、中厚板等,2021年在粗钢产量下滑的情况下,钢材产量增幅也收窄,2021年中国钢材产量为13.37亿吨,较上年同比增长0.9%,增幅与较上年收窄9.1个百分点,其中钢筋产量为2.52亿吨,较上年下滑5.4%。

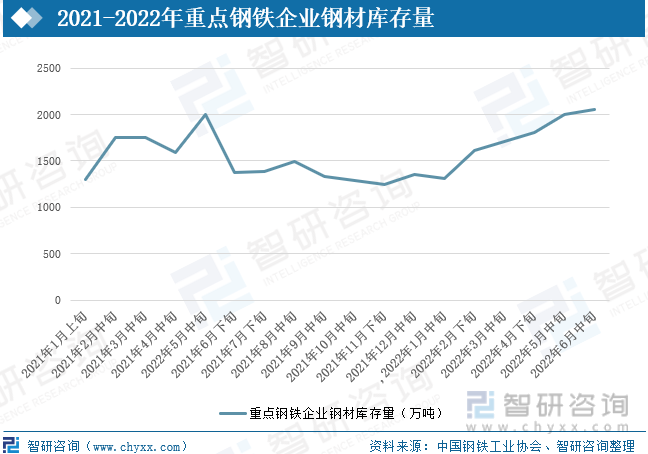

从库存量方面来看,根据中国钢铁工业协会对重点钢铁企业的统计:自2022年1月以来,钢材库存量持续走高,截止2022年6月中旬库存量已达到2052.32万吨,3-4月本应是钢材去库的时间点,但受疫情防控等因素的影响,钢厂出货节奏放缓,钢厂库存没有如期去化,而是呈现振荡走平的特征;加之疫情对终端需求的影响,采购积极性有所下降,使得市场交易量环比回落,进而导致市场降库节奏整体缓慢;进入6月,疫情防控措施接近尾声,运输条件大幅改善,但是产量低位的情况下,钢材库存去化依然不顺,库存处于历史同期最高水平。

四、发展趋势:绿色、高质量发展要求下,行业集中度及电炉炼钢占比将持续提升

1、行业加快重组兼并,集中度持续提升

2016年国务院发布的《关于推进钢铁产业兼并重组处置僵尸企业的指导意见》中提出:到2025年钢铁产业60%-70%的钢产能要集中在10家左右的大钢铁集团中;2022年2月发布的《关于促进钢铁工业高质量发展的指导意见》中提到:鼓励行业龙头企业实施兼并重组,打造若干世界一流超大型钢铁企业集团。虽然近几年在国家政策的鼓励下,钢铁产业集中度显著提升,国内前10家钢铁企业粗钢产量占全国比重在2016-2021年5年间提升了5.6个百分点,2021年占比为41.5%,但较目标仍有较大差距,未来几年,我国钢铁企业将加速兼并重组,形成一批具有国际竞争力、区域号召力、专业影响力的大型钢铁企业集团,进而推动全国钢铁产业高质量发展。

2、以废钢为原材料的电炉炼钢占比将逐步提升

在能耗双控、铁矿石对外依存度高的背景下,废钢优势逐步显现,废钢作为可无限循环使用的绿色载能资源,是目前唯一可以逐步代替铁矿石的优质原料,折旧废钢数量庞大,同时使用以废钢为原材料的电炉炼钢环保性更强,根据资料显示:炼钢使用1吨废钢,可以减少1.7吨精矿的消耗,比使用生铁节省60%能源、40%新水,可减少排放废气86%、废水76%、废渣72%、固体排放物(含矿山部分的废石和尾矿)97%,符合环保发展的大趋势,在《关于促进钢铁工业高质量发展的指导意见》中提到:到2025年电炉钢产量占粗钢总产量比例提升至15%以上,2021年中国电炉钢产量占比10.7%,未来以废钢为原材料的电炉炼钢占比将逐步提升。

3、双碳目标之下,绿色、高质量发展成为重要目标

在双碳目标大背景下,钢铁行业提出在2025年前实现碳排放达峰,到2030年,钢铁行业碳排放量较峰值降低30%的目标,国家相关部委不断完善政策以推进钢铁行业节能环保、绿色发展,这对于钢铁企业而言既是挑战也是机遇,未来钢企之间的竞争也由成本竞争转向综合实力竞争,绿色、环比成为钢企提升竞争力的重要抓手,未来钢企盈利情况、发展规模大小都将取决于其环保、绿色生产能力;目前,为适应钢铁行业结构升级,钢企纷纷进行低碳和低能耗规划,在技术改进、循环经济、氢冶炼、环境改造、生态打造等全方位进行绿色转型,全国已有228家钢企6.1亿吨粗钢产能正在实施超低排放改造。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国钢铁行业市场全景调查及发展战略研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国钢铁行业市场全景调查及发展战略研究报告

《2026-2032年中国钢铁行业市场全景调查及发展战略研究报告》共十章,包含中国钢铁行业产业链纵向整合及延伸,中国钢铁行业企业案例分析,中国钢铁行业企业案例分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询