总体来看,蒙牛的产品线存在多个短板,而伊利的产品线相对完善,为了补足短板,蒙牛只好不断进行并购。

蒙牛乳业(2319.HK)在7月初宣布以40.11亿元的对价,出售所持君乐宝的全部股权后,近日又上演了一出高溢价收购——52%超高溢价收购贝拉米。事件曝出后,港股上市的蒙牛乳业股价连跌,而澳洲上市的贝拉米却股价大涨。

君乐宝可以说是家喻户晓,但这个“贝拉米”又是个什么来头呢?蒙牛此次以52%超高溢价收购贝拉米,收购费用或达78亿人民币,与同业相比价格偏高,而且过程也略显仓促。

为什么蒙牛会有这样的操作?

52%超高溢价收购贝拉米,欲布局国际市场?

有市场分析称,蒙牛52%超高溢价收购贝拉米,此举是布局国际市场。但这个贝拉米真的有那么大的魅力?

据了解,贝拉米是在澳洲设立的有限公司,股份在澳洲证交所上市,目前主要从事有机婴幼儿配方奶粉和婴幼儿食品的销售业务。值得注意的是,贝拉米尚未通过中国的婴幼儿奶粉配方注册,相关产品并不能在国内生产和销售。

虽然蒙牛和监管层的关系一直较为融洽,可是贝拉米本身存在较多问题,如:不确定能否获得配方注册,靠跨境购和海淘为主要销售方式前途引担忧。此外,从收购到消化吸收还需要较长时间,蒙牛和贝拉米双方明显存在较大差异,蒙牛何时才能将之转化为战力是一个疑问。

对于贝拉米,蒙牛在公告中给出的评价极高:“在全球有机婴幼儿食品领域,贝拉米拥有绝对实力和巨大发展潜力,拥有过硬的产品、品牌和盈利能力。”可谓万千宠爱于一身。此次蒙牛对其收购,在相关注册和检查手续上,肯定会给予大力帮助。

还有业内消息称,蒙牛此前收购澳大利亚的巴拉工厂时,贝拉米就察觉到蒙牛将要布局澳大利亚。由于贝拉米在华配方注册迟迟未获审批,于是贝拉米主动接触蒙牛,希望通过被蒙牛收购的方式,以实现股东的高溢价退出。

为追赶老对手,蒙牛持续并购

众所周知,蒙牛和伊利一直以来都是乳制品行业的老对手,但眼下蒙牛的奶粉业务距离伊利仍有一定距离。数据显示,2018年蒙牛奶粉业务实现收入60.17亿元,而同期伊利奶粉业务实现收入80.45亿元,两者相差近20亿元。此次蒙牛扩大其婴幼儿配方奶粉业务,长远而言或许有助于其补齐短板。

其实,奶粉业务一直是蒙牛的短板。2013年,为追赶上对手伊利,蒙牛以124亿港元的价格收购了雅士利,并将多美滋、欧氏蒙牛等品牌打包至雅士利旗下。但是,雅士利此后的表现差强人意,业绩连年下滑、亏损,直至2018年才扭亏为盈。

蒙牛与伊利的差距不仅在奶粉业务方面。蒙牛的常温酸奶业务、奶粉业务、冰品业务等方面的收入也不及伊利。常温酸奶业务收入与伊利相比,差额高达近70亿元。总体来看,蒙牛的产品线存在多个短板,而伊利的产品线相对完善,为了补足短板,蒙牛只好不断进行并购。蒙牛收购雅士利后,继而收购现代牧业的部分股份。当卢敏放成为蒙牛集团的总裁后,蒙牛进一步加快了并购速度,除增持现代牧业,收购中国圣牧、富源牧业等企业外,此次,蒙牛才又将贝拉米纳入麾下。

是懵是牛 未来将给出答案

其实,君乐宝其实一直以来都是蒙牛手中最好的一张牌,2017年,蒙牛提出“双千亿”的目标,即2020年销售额和市值达到千亿元。

根据蒙牛2018年财报显示,全年实现营收689.77亿元。同比增长14.7%,净利润30.43亿,实现48.6%。这也意味着,距离其千亿目标尚有300多亿的差距。

2019年上半年,蒙牛实现营收398.57亿元,同比增长15.6%;净利润20.77亿元,同比增长33%。在2018年,君乐宝曾经在蒙牛的营收当中占据了整整超过百亿的份额,此次君乐宝单飞之后,蒙牛的“双千亿”目标的确难度不小。

而在这个时候,没有了君乐宝这一大助力,如果光凭借蒙牛上半年不到四百亿营收的话,蒙牛面临着非常巨大的压力,这也就不外乎蒙牛非要折腾寻找贝拉米作为自己完成目标的助力。

从多视角观察分析,当前奶粉产业仅占蒙牛所有业务的比例为10%,可以说是蒙牛当前业务当中具有较大发展空间的业务类型,但中国的配方奶粉市场却是在蓬勃发展的状态,根据海关总署的数据,2014-2018年,我国婴幼儿奶粉进口数量及进口金额均保持逐年增长的态势。去年,我国婴幼儿奶粉进口数量为32.45万吨,同比增加9.61%而且大量的统计数据也显示,在2008年三聚氰胺事件之后,中国的消费者对于进口奶粉的信任度一直处于较高水平,而进口奶粉也是高净值用户的重要选择,正是如此蒙牛出手收购属于进口奶粉当中的明星企业贝拉米有利于提升蒙牛的奶粉市场竞争力。

对于蒙牛这样的乳品巨头来说,拥有属于自己的奶源地比什么都重要,贝拉米的优势就是这家企业是纯粹的澳洲本土企业,这将与蒙牛在澳洲形成合力。蒙牛也完全可以用贝拉米作为跳板,让蒙牛在跨境电商领域打通一条与贝拉米相互连通的互联互通的桥梁,在蒙牛在跨境电商领域可以直接拿下一城。这或许是蒙牛收购的逻辑。

卖掉了君乐宝,拿到了40多亿的现金,对于任何一家企业来说,把这么多现金囤积在自己手上绝对是一件得不偿失的事情,一定要想方设法把钱花出去,这个时候用卖掉君乐宝的钱来收购奶粉公司无疑就是把现金用出去来补短板的过程,在对自己股票分红派息影响最小的情况下,这笔钱花的既无压力又有用处。

当然,可能有人说,蒙牛为什么要卖掉君乐宝?据《每日财报》的了解,这或许是蒙牛的无奈之举,君乐宝所在的政府希望能有一家独立上市的乳业制品公司。

而对于蒙牛来说,反手拿下贝拉米意味着蒙牛可以完善自己多层次的市场战略,贝拉米作为进口奶粉,其实主要市场消费人群都集中在一二线的中高端消费者身上,特别是年收入较高的中等收入群体,而蒙牛旗下的另外一支雅士利则可以完全覆盖下沉市场,在三四线城市进行攻城略地,这样无论是高端,还是中端,或者低端蒙牛都能够有所涉及,这对于蒙牛来说不乏是一件好事。

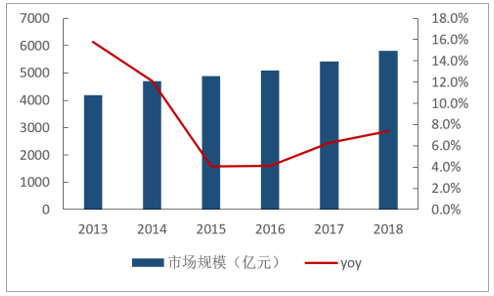

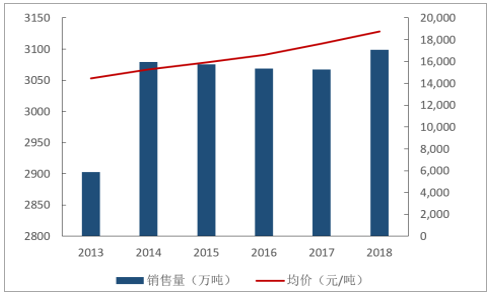

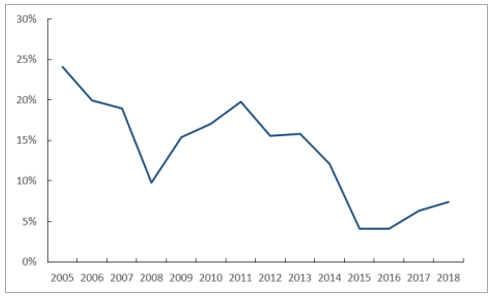

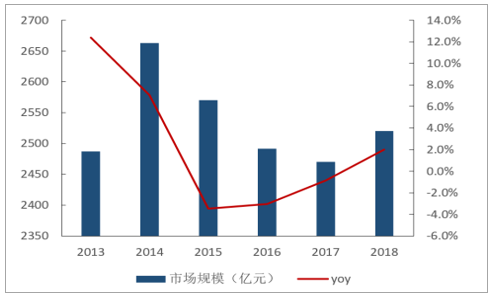

18年乳制品市场规模达到5814亿元,同比+7.4%。增速+1.1pct,营收近十年来保持稳健增长。总销量达到3099万吨,同比+1.0%,增速+1.03pct,自15年以来,首次实现正增长。均价18年达到18764元/吨,同比+6.31%,均价保持稳健增长。从行业增长阶段来看,乳制品行业2005-2014十年间均保持两位数增长,2015之后,行业增速明显下降。

乳制品市场规模

数据来源:公开资料整理

乳制品总体呈现量稳价升态势

数据来源:公开资料整理

乳制品市场规模增速

数据来源:公开资料整理

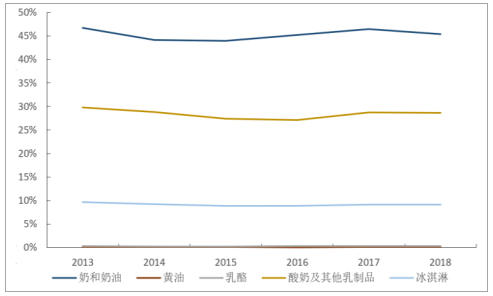

行业结构呈现优化。乳制品市场前三大品类分别为奶和奶油、酸奶及其他乳制品、冰激凌。2018结构占比分别为45.4%、28.7%以及9.2%,同比-1.1pct、0pct以及+0.1pct,各品类增速保持稳定,其中传统品类占比下滑,酸奶及其他乳制品占比有提升,乳制品行业呈现结构优化趋势。

乳制品品类市占率趋势

数据来源:公开资料整理

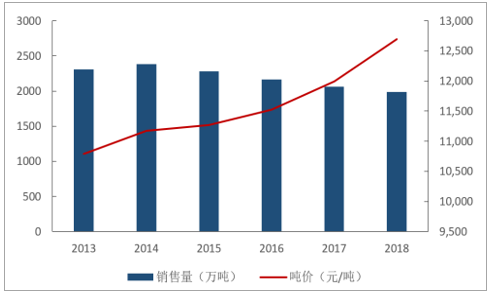

饮用奶市场量降价升,呈现低增态势。18年乳制品市场规模达到2521亿元,同比+2.0%。增速+2.87pct,营收自15年不断下降以来,首次实现小幅增长。总销量达到1986万吨,同比-3.6%,增速+1.15pct,自15年以来,总销量呈不断下降态势。均价18年达到12690元/吨,同比+5.81%,增速+1.74pct,均价保持持续增长。

饮用奶市场规模

数据来源:公开资料整理

饮用奶总体呈现量降价升态势

数据来源:公开资料整理

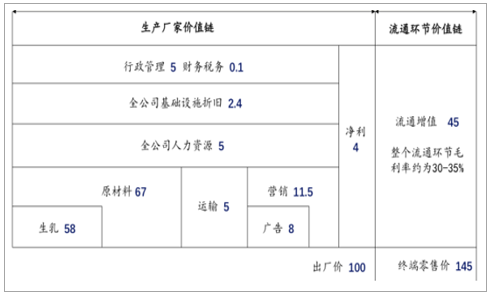

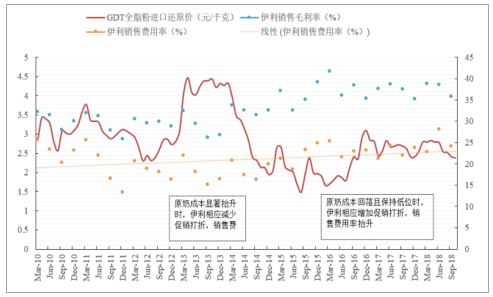

下游乳企的成本压力与竞争压力存此消彼长的关系。从过去原奶价格走势与乳制品龙头盈利能力的变动趋势看,当原奶价格出现抬升时,伊利及蒙牛的毛利率受成本压力有所下滑,但在行业性成本压力凸显时,乳制品主要企业会达成减少促销打折的默契,实现行业性的变相提价,以缓解成本压力。从过去两轮原奶涨价周期看,乳制品企业销售费用率的回落幅度大于毛利率的降幅,从而导致原奶价格上涨对乳企的净利润是正向影响。因而在判断行业竞争格局时,成本走势是一个重要参考因素。

原奶成本为影响乳企盈利能力的重要一环

数据来源:公开资料整理

成本压力与竞争压力存此消彼长

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国乳业行业市场发展态势及产业需求研判报告

《2025-2031年中国乳业行业市场发展态势及产业需求研判报告》共十一章,包含2020-2024年世界乳品市场形势分析,2025-2031年中国乳业预测,乳业行业投资战略研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询