一、市场格局:白蛋白静丙占据80%市场,行业集中度持续提升

2013 年以来,我国血制品批签发总量持续快速增长,2013-2019 年复合增速为 16.79%。其中,2017 年批签发量增速下滑至历史低点 5.4%,这主要与当年两票制实施导致渠道整合及

去库存、生产企业主动降低产能有关。在经历了 2017-2018 年的行业去库存后,2019 年我

国血制品批签发总量达到 9071 万瓶(按统一规格折算),同比增长 21.3%,行业再次进入较高景气度阶段。而本次新型肺炎疫情的发生,一方面短期内明显提振终端对静丙等品种的需求,另一方面有望大幅加强全国政府部门、医护人员及患者对静丙等品种的认知度,血制品行业长期景气度同样有望进一步提升。

2013-2019年我国血制品批签发量变化趋势(万瓶)

数据来源:公开资料整理

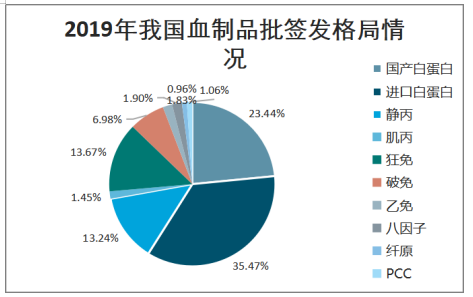

从批签发量角度来看,我国白蛋白批签发量占据绝大部分市场份额(58.91%),其中国产与 进口白蛋白批签发量占比分别达到 23.44%和 35.47%;其次,免疫球蛋白批签发量份额合计 为 37.17%,其中静丙与狂免占比较高,分别为 13.24%和 13.67%;凝血因子类批签发量相 对较少,市场占比仅约为 3.93%,这主要与凝血因子类产品技术壁垒较高、国内生产企业数 量有限有关。

2019年我国血制品批签发格局情况(万瓶,%)

数据来源:公开资料整理

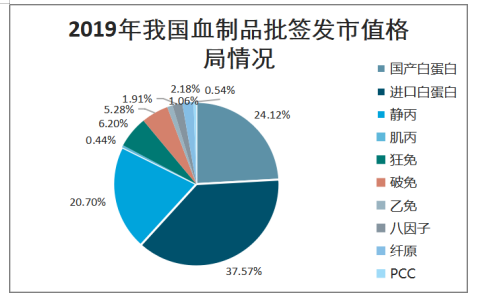

智研咨询发布的《2020-2026年中国血制品行业市场消费调查及投资机会分析报告》数据显示:从批签发市值角度来看(批签发量*平均中标价),2019 年我国血制品行业市场规模达到 360 亿元左右,同比增长 18.29%。其中,白蛋白市场规模达到 220 亿元,市场份额约 61.68%, 略高于批签发量占比,其中国产与进口白蛋白占比分别为 24.12%和 37.57%。免疫球蛋白市 场规模合计约 121 亿元,市场份额为 33.68%,其中静丙单价相对较高,市场份额达到 20.70%,已接近国产白蛋白市场份额;狂免与破免市场份额相近,分别为 6.20%和 5.28%。凝血因子类市场规模约 17 亿元,市场占比为 4.63%,其中八因子与纤原的市场份额分别为 1.91%和2.18%。

2019年我国血制品批签发市值格局情况(亿元,%)

数据来源:公开资料整理

统计了国内血制品上市公司的 2018 年血制品业务销售额数据,其中天坛生物、泰邦生物、华兰生物与上海莱士分列行业前 4 位。因无法准确获知出厂口径的血制品市场规模,我们无法准确测算相关企业的市场份额。若假设批签发量近似等于销量、按出厂价为中标价 80%粗略测算,则预计 2018年我国血制品行业出厂口径市场规模约 243亿元,7 家上市公司的市场份额约 49.4%;不考虑进口白蛋白,则预计 2018 年我国血制品行业出厂口径市场规模约 151 亿元,7 家上市公司的市场份额约 79.5%。

2018年国内血制品上市公司的血制品业务销售额(亿元)

数据来源:公开资料整理

1、白蛋白:进口国产格局相对稳定,国产白蛋白集中度持续提升

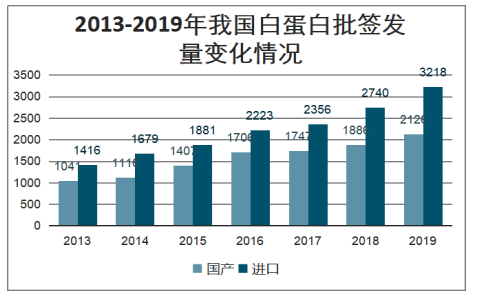

白蛋白是我国最主要的血制品品种,也是唯一允许进口的人源血制品,2013-2019 年我国进 口与国产白蛋白批签发量均保持快速增长,年复合增速分别为 15.3%和17.8%,进口增速略 高于国产。2019年,我国进口与国产白蛋白批签发量分别达到 3218万和2126万瓶,同比增长17.4%和12.7%,对应市值分别为135亿和 87亿元。2019上半年,进口白蛋白因注册证到期等原因批签发量相对较少,但在换证完成后,下半年批签发量迅速回升,全年批签发呈现前低后高。

2013-2019年我国白蛋白批签发量变化情况

数据来源:公开资料整理

从批签发占比角度来看,2013 年以来,进口与国产白蛋白的批签发占比虽略有波动,但整体基本维持在 6:4 的比例。在行业不发生明显变化的情况下,预计我国白蛋白的这一批签发格局有望继续保持。

2013-2019年我国进口与国产白蛋白批签发占比情况

数据来源:公开资料整理

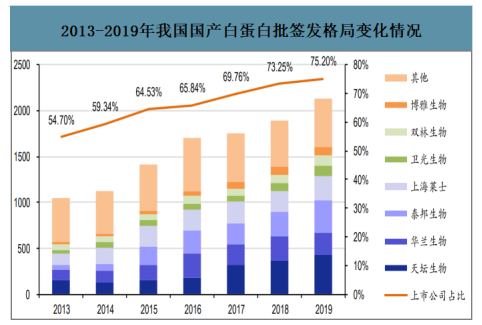

从市场竞争格局来看,2013 年以来,我国国产白蛋白市场集中度提升明显,7 家上市公司(天坛、华兰、泰邦、莱士、卫光、双林、博雅)的市场份额从 2013 年的 54.70%提升至 2019 年的 75.20%;这也使得龙头企业能够取得明显高于行业平均水平的业绩增速。

2013-2019年我国国产白蛋白批签发格局变化情况

数据来源:公开资料整理

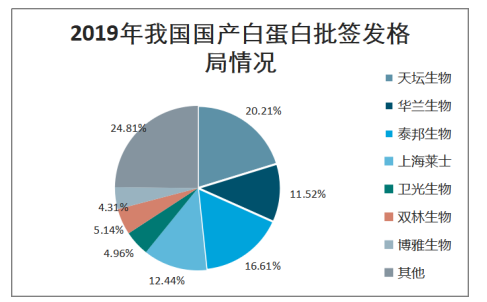

2019 年,我国国产白蛋白批签发量 CR4 达到 60.79%,天坛生物、泰邦生物、上海莱士、 华兰生物的批签发占比分别为 20.21%、16.61%、12.44%、11.52%。

2019年我国国产白蛋白批签发格局情况(万瓶,%)

数据来源:公开资料整理

进口白蛋白方面,以杰特贝林、百特、基立福、奥克特珐玛 4 家企业为主,其中杰特贝林市 场份额最高,2019 年批签发量占我国进口白蛋白批签发量的 44.95%。

2013-2019 年我国进口白蛋白批签发格局变化情况

数据来源:公开资料整理

2019年我国进口白蛋白批签发格局情况(万瓶,%)

数据来源:公开资料整理

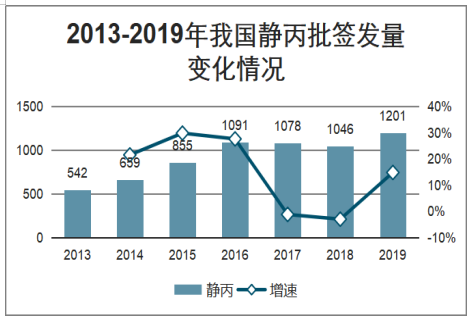

2、静丙:结构调整加速去库存

静丙是我国第二大血制品品种,2016 年及以前,我国静丙批签发量维持 20%以上的快速增 长,但由于终端学术推广有限,企业及渠道积压库存较多。2017 年我国全面实施两票制, 血制品行业渠道整合及去库存导致静丙销售压力上升,2017-2018 连续两年批签发量同比下 滑。2019 年,随着去库存的基本完成以及终端学术推广的持续推进,静丙批签发量达到 1201万瓶,同比增长 14.8%,对应市值 74 亿元。

2013-2019年我国静丙批签发量变化情况

数据来源:公开资料整理

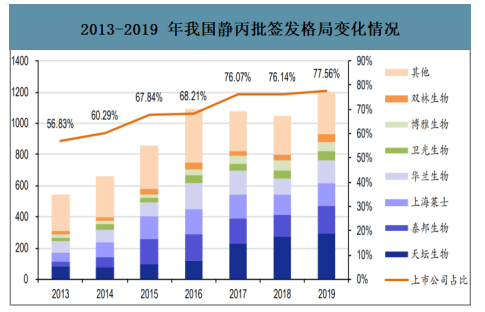

从市场竞争格局来看,2013 年以来,我国静丙市场集中度同样提升明显,7 家上市公司(天 坛、华兰、泰邦、莱士、卫光、双林、博雅)的市场份额从 2013 年的 56.83%提升至 2019 年的 77.56%。但自 2017 年以来,7 家上市公司的市场份额提升速度明显放缓,这可能与上市公司在静丙去库存压力较大的背景下,主动调整生产计划,加大特免的生产有关。

2013-2019 年我国静丙批签发格局变化情况

数据来源:公开资料整理

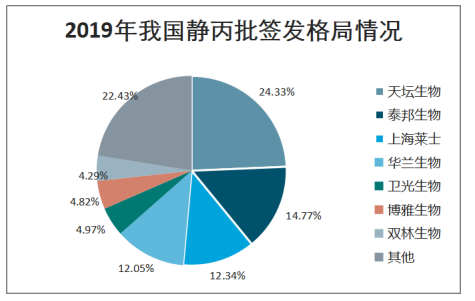

2019 年,我国静丙批签发量 CR4 达到 63.49%,天坛生物、泰邦生物、上海莱士、华兰生 物的批签发占比分别为 24.33%、14.77%、12.34%、12.05%。

2019年我国静丙批签发格局情况(万瓶,%)

数据来源:公开资料整理

3、特免:三大品种分化明显,狂免成行业偏爱对象

我国特异性免疫球蛋白(特免)主要包括狂犬病人免疫球蛋白(狂免)、破伤风人免疫球蛋 白(破免)、乙肝人免疫球蛋白(乙免)3 种;从历史批签发数据来看,我国狂免与破免批签 发量整体呈现上升趋势,乙免批签发量整体呈现下降趋势,尤其是 2016 年以来,我国狂免 批签发量实现快速增长,年复合增速达 54.2%。近年来,我国狂免与破免批签发量快速增长,这一方面与终端对其临床必要性的认知度加深有关,另一方面也与生产企业在静丙承压的环境下,主动加强狂免与破免的生产与市场推广有关。与之相反,受乙肝预防与治疗手段不断完善等因素影响,我国乙免市场需求不断萎缩。2019 年,我国狂免、破免、乙免的批签发量分别为 1240 万、633 万、166 万瓶,同比增长 44.4%、98.3%、-22.8%,对应市值 22 亿、19 亿、4 亿元。

从市场竞争格局来看,2013 年以来,我国特免的市场集中度同样提升明显,7 家上市公司(天坛、华兰、泰邦、莱士、卫光、双林、博雅)的狂免、破免、乙免市场份额分别从 2013 年的 70.49%、68.19%、46.85%提升至 2019 年的 77.46%、85.56%、69.98%。但可以看到,特免作为我国血制品行业的相对小众品种,不再由四大龙头企业(天坛、华兰、泰邦、 莱士)占据绝对市场优势,双林生物、卫光生物等企业的特免市场份额同样较高。

2013-2019 年我国特免批签发量变化情况(万瓶)

数据来源:公开资料整理

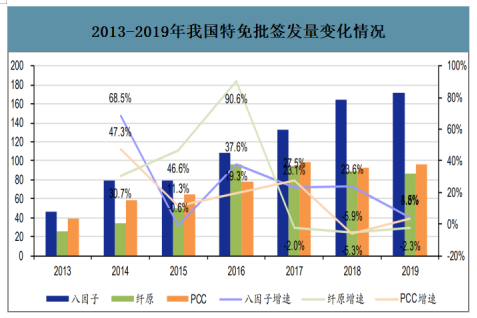

4、凝血因子类:八因子持续快速增长,纤原仍处去库存周期我国凝血因子类产品主要包括人凝血因子 VIII(八因子)、人纤维蛋白原(纤原)、人凝血酶

原复合物(PCC)3 种;从历史批签发数据来看,八因子因其刚需性,批签发量自 2013 年 以来实现快速增长,2013-2019 年复合增速为 24.2%;与之相对,纤原因既往提价幅度较大、 企业及渠道库存较多,批签发量自 2017 年以来持续小幅下滑。考虑到博雅生物、泰邦生物 等企业正在加大纤原的学术教育与市场推广,随着临床认知度的提升,预计纤原未来销量有 望实现较快增长。2019 年,我国八因子、纤原、PCC 的批签发量分别为 172 万、87 万、 97 万瓶,同比增长 4.53%、-2.33%、3.81%,对应市值 7 亿、8 亿、2 亿元。

2013-2019年我国特免批签发量变化情况(万瓶)

数据来源:公开资料整理

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国储能BMS行业产业链、SWOT、市场规模、产值、竞争格局及发展趋势研判:行业技术成熟度和标准化程度显著提升,带动储能BMS规模扩张[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)