一、行业市场现状

1、2018年天量产能投入,导致行业盈利能力大幅度下降

由于2017年行业的高景气,多数有扩张计划的玻纤企业选择加速产能建设,从而使得新增产能在2018年集中投放。2018年全年玻纤行业新增粗纱及电子纱产能106万吨左右(包括新点火及冷修扩产,其中粗纱新增约91.5万吨),同比2017年底产能增加25%,是历史上新增产能最多的一年。

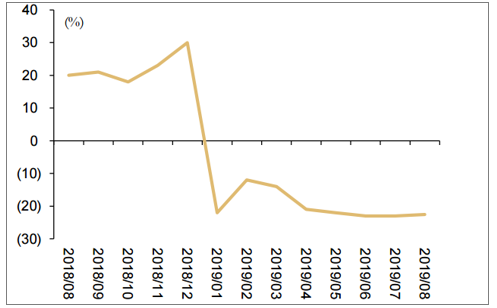

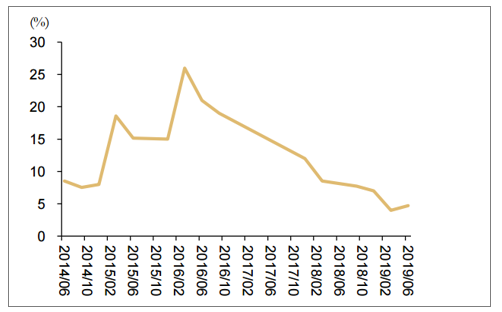

玻璃纤维行业2019年1月-8月规模以上玻璃纤维及制品企业主营业务收入累计达到646亿元,同比增长1.7%;实现利润总额累计52.97亿元,同比下降22.6%。除去春节因素,玻璃纤维行业进入2019年以来,行业主营业务收入增速长期低于2%。尽管2018年形成了逾90万吨行业新增粗纱产能供给,但基本被产品价格下滑所抵消,未能形成明显的营收增长。

2019年玻纤及制品行业主营收入增速放缓

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国玻璃纤维产业前景规划及投资战略分析报告》

2019年1月-8月,规模以上纤维复合材料企业主营业务收入累计达到942亿元,同比增长10%;利润总额累计73.58亿元,同比下降9.9%。与去年同期相比,在主营业务保持稳定增长的同时,行业利润总额出现较大幅度的下降。

2019年玻纤及制品行业总利润下滑严重

数据来源:公共资料整理

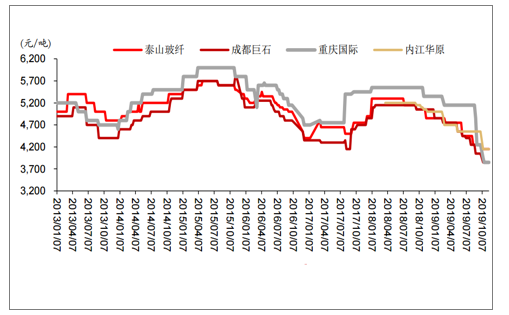

供需短期错配是造成价格下跌直接因素。玻璃纤维行业在2018年玻纤产能大幅增长的情况下,2019年全行业玻璃纤维纱累计产量增速一直保持在15%以上的高位运行,1月-9月同比增速达到15.6%,证明供给充足且刚性;而反观需求,1月-9月复合材料制品总产量与去年相比降低8.5%。供需错配是导致行业价格和效益下滑的最直接因素,周期性反转的负面效应体现。

重点企业出厂价2018H2以来大幅下降

数据来源:公共资料整理

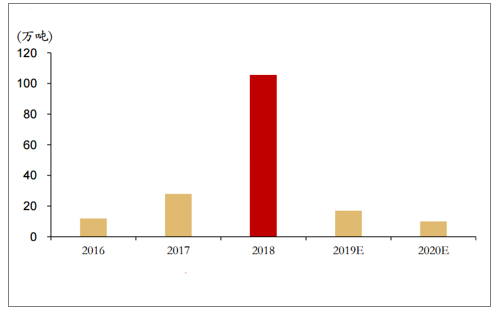

2、新增产能2019年大幅减少,预计2020年更加有限

由于1)玻纤景气度急速下降,融资困难,企业扩产更加谨慎,2)部分原2019-2020年拟建产能已于2018年提前投放,2019年至2020年新增产能大幅减少。玻纤行业2019年玻纤行业净新增产能17万吨,2020年预计新增粗纱产能仅10万吨粗纱产能,相比2018年大幅减少。一般来说新产能建设周期至少需要三个季度至1年半时间。2018年新增的产能判断逐渐在2018、2019两年内由新增需求消化,因此2020年或许是新周期的开始。

玻纤行业年度新增产能(粗纱+电子纱)

数据来源:公共资料整理

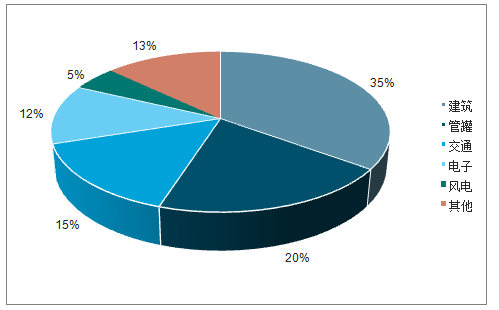

二、下游应用需求端

玻纤主要下游为建筑、管罐、汽车、交运、电子、风电等领域。受结构性去杠杆和贸易摩擦影响,2019年至今多数玻纤下游行业需求较为低迷,2020起玻纤下游需求将随着宏观经济逐渐复苏,其中汽车热塑有望回暖,风电保持稳定增长,而其他领域随着各经济部门增速的恢复而判断逐渐企稳。

我国玻纤下游需求划分

数据来源:公共资料整理

1.风电高景气周期预计可持续

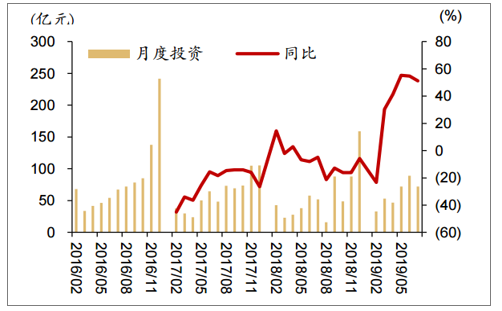

平价上网政策推动风电抢装,同时弃风率下降部分红六省解禁,国内龙头风电企业相较2018大幅上调2019计划装机量,且执行情况良好。2019年前8月,我国新增风电电源建设生产能力1109万千瓦,同比增长8.1%,完成风电电源建设投资366亿元,同比增长51.2%。中国及全球风电行业2020年前将保持较高的景气度。

全国平均弃风率

数据来源:公共资料整理

风电电源建设投资

数据来源:公共资料整理

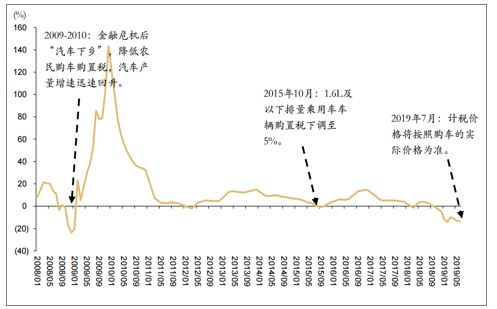

2.汽车行业预计触底复苏,新材料渗透率有望提升

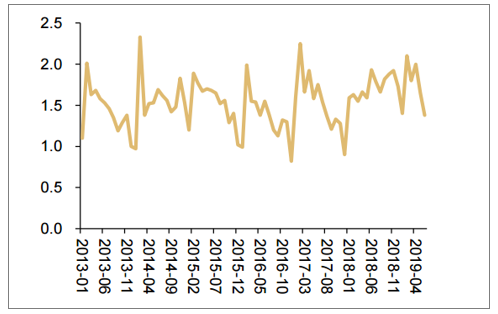

2018年以来,受国内宏观经济增速放缓、外部贸易战升级等影响,我国汽车产量增速明显放缓,2020年起汽车产量或逐渐触底复苏。首先,国五切换国六标准后,行业去库存执行良好,截止到2019年10月份汽车经销商综合库存系数为1.39,同比下降26.1%,环比下降7.1%。

月库存系数同比下降

数据来源:公共资料整理

经销商库存系数

数据来源:公共资料整理

其次,一系列刺激消费政策有望重新回归。2019Q2起,国家和地方相继出台政策刺激汽车消费。2019Q2以来一系列的刺激政策将降低居民购车成本并缩短去库存周期,使得汽车产销量最终走向复苏。

我国汽车产量增速及主要政策

数据来源:公共资料整理

3.新基建:5G推进提振电子纱需求

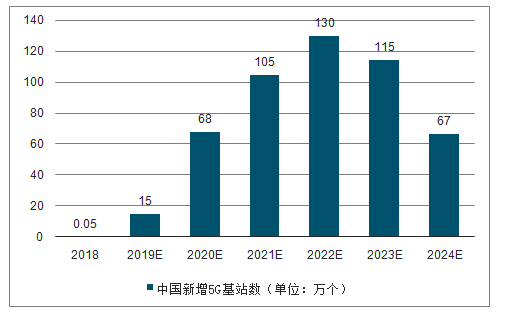

国家近年来大力推动5G建设,以5G基站为代表的新基建是国家稳增长的主要手段,以及各大运营商签约采购的增加,预计5G基站建设2019H2起将逐渐进入规模期,从而支撑国内市场主流G75电子纱的需求。

中国5G基站数量

数据来源:公共资料整理

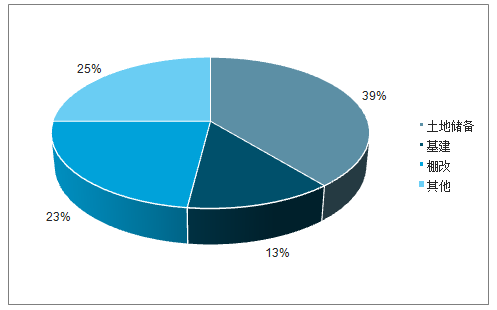

4.建筑需求预计总体保持平稳

建筑是目前我国玻纤最大的下游需求,来自建筑的玻纤需求总体将保持稳定。首先,2018Q4起国家加速批复重点项目,而基建项目的建设周期通常为2-4年,同时9月国家提前下发2020年部分专项债额度用于基建,进一步增强资金确定性,预计未来2-3年基建需求将位于高位。

发改委各季度批复重点项目投资额

数据来源:公共资料整理

专项债用于基建比例仍有提高空间

数据来源:公共资料整理

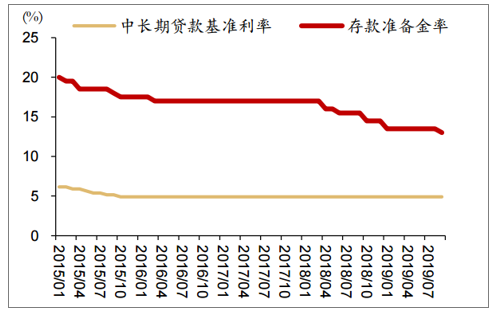

尽管政府2019Q2以来收紧房地产调控政策,但目前我国房地产库存处于9-10个月左右的低位,且在经历多次降准降息后货币政策较前几轮房地产调控时更加宽松,在城市圈建设提速的背景下房地产市场仍将总体保持平稳。

住宅库存仍处于低位

数据来源:公共资料整理

2015年后货币政策趋于宽松

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国低热膨胀系数玻璃纤维行业市场运行格局及投资机会研判报告

《2025-2031年中国低热膨胀系数玻璃纤维行业市场运行格局及投资机会研判报告》共十章,包含2020-2024年中国低热膨胀系数玻璃纤维行业上下游主要行业发展现状分析,2025-2031年中国低热膨胀系数玻璃纤维行业发展预测分析,低热膨胀系数玻璃纤维行业投资前景研究及销售战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询