摘要:

一、发展环境:下游产业不断发展,市场需求空间广阔

玻璃纤维复合材料具有强度高、重量轻、耐老化、阻燃性能好、隔音隔热等特点,建筑行业中,玻璃纤维及制品可被广泛用于制造多种建筑材料,如:增强混凝土、复合材料墙体、保温纱窗与装饰、FRP钢筋、卫浴、游泳池顶棚、采光板、FRP瓦、门板、冷却塔等。近年来我国建筑业总产值保持稳定增长趋势,其中2022年全国建筑业总产值31.2万亿元,同比增长6.5%。下游建筑行业的稳定发展可以带动中游玻璃纤维行业的发展。随着城市化进程的不断推进,中国建筑业市场规模仍将继续扩张,未来在玻璃纤维渗透率不断上升的趋势下,建筑业的新增需求规模将直接拉动玻璃纤维及其制品的需求增长。

二、发展现状:全国产能稳步扩张,进出口规模同步缩减

玻璃纤维是非常好的金属材料替代材料,随着市场经济的迅速发展,玻璃纤维成为建筑、交通、电子、电气、化工、冶金、环境保护、国防等行业必不可少的原材料。由于在多个领域得到广泛应用,因此,玻璃纤维日益受到人们的重视。中国玻璃纤维行业近几年的快速发展,动力来自国内和国外两个市场的拉动。国际市场的扩大,既有总需求增长的因素,也有来自国际企业前期因利润率较低退出行业后,给国内企业在国际市场留下的发展空间;而国内市场的增长,则是来自下游消费行业的快速发展。中国玻璃纤维经过多年发展,如今已成为世界规模最大的玻纤生产国。近年来,我国玻璃纤维纱产量逐年稳步增长,根据中国玻璃纤维工业协会数据显示,2022年全国玻璃纤维纱产量达到687万吨,增速10.1%,相较2012年国内玻璃纤维年产量增长了399万吨。

三、市场格局:行业集中度高,寡头竞争格局保持不变

当前全球和我国的玻璃纤维市场集中度整体较高,行业较高的进入壁垒和下游复合材料行业对玻纤成本、品牌、品质、企业知名度的重视,以及龙头企业成本逐步下降、产能持续扩张,使现有竞争格局难以被打破。全球范围来看,玻纤制造领先的企业主要有中国巨石、泰山玻璃纤维、重庆国际复合材料、美国欧文斯科宁、日本电气硝子公司、美国佳斯迈威,这六大玻纤生产企业的玻纤年产能合计占到全球玻纤总产能的68%。从国内来看,自2000年以来,中国玻纤一直处于高速发展阶段,生产规模不断扩大。我国玻纤行业企业龙头为中国巨石,玻璃纤维行业产量集中度较高,2020年我国玻璃纤维行业产量CR3占比达到72%,CR5占比达到83%,2021年我国五大玻纤生产企业的玻纤年产能合计占到国内玻纤产能的81%。随着中国玻纤企业的迅速崛起,世界玻纤格局正不断被改变。

四、发展趋势:产业结构持续调整优化,高端材料进口依赖度降低

当前,全球玻纤生产消费大国主要是美国、欧洲、日本等发达国家,其人均玻纤消费量较高。与国际相比,我国玻纤产品品种规格少,应用范围窄,人均玻纤消费量较低。但这些情况也从另外一个角度说明,我国的玻纤产业还存在大量市场空间未被挖掘,尤其是在一些应用领域,许多细分市场甚至根本未被开发。同时,国内优秀的玻璃纤维行业生产企业愈来愈重视对行业市场的研究,特别是对企业发展环境和客户需求趋势变化的深入研究,一大批国内优秀的玻璃纤维企业迅速崛起,逐渐成为玻璃纤维行业中的翘楚。长远来看,中东、亚太基础设施的加强和改造,对玻纤需求增加了很大的数量,随着全球在玻纤改性塑料、运动器材、航空航天等方面对玻纤的需求不断增长,玻纤行业前景仍然乐观。另外玻纤的应用领域又扩展到风电市场,这将是玻纤未来发展的一个亮点。能源危机促使各国寻求新能源,风能成为如今关注的一个焦点,中国在风电领域也开始加大力度投资。随着我国玻纤制造企业生产工艺的逐步创新突破,以及国内对玻纤及其制品的应用范围日趋广泛,未来我国玻璃纤维市场空间广阔,玻纤及其制品需求规模将呈持续增长态势。

关键词:玻璃纤维发展环境、玻璃纤维发展现状、玻璃纤维市场格局、玻璃纤维发展趋势

一、发展环境:下游产业不断发展,市场需求空间广阔

玻璃纤维(Fiberglass),是一种性能优异的无机非金属材料,种类繁多,优点是绝缘性好、耐热性强、抗腐蚀性好、机械强度高,但缺点是性脆,耐磨性较差。它是以叶腊石、石英砂、石灰石、白云石、硼钙石、硼镁石六种矿石为原料经高温熔制、拉丝、络纱、织布等工艺制造成的,其单丝的直径为几个微米到二十几个微米,相当于一根头发丝的 1/20-1/5 ,每束纤维原丝都由数百根甚至上千根单丝组成。玻璃纤维通常用作复合材料中的增强材料,电绝缘材料和绝热保温材料,电路基板等国民经济各个领域。

从产业链角度来看,我国目前已形成玻璃纤维(原纱)、玻纤制品和玻纤复合材料完整产业链。上游为玻纤生产提供必要的原材料,涉及矿石采掘、能源、化工等行业。玻纤生产位于产业链中游,通过对上游原材料的运用,加以独特的工艺,生产出玻璃纤维纱和玻纤纺织、无纺制品等,这些产品经过进一步深加工,成为终端复合材料制品。下游应用领域涉及建筑建材、交通运输、电子电气及新能源等产业。

玻璃纤维复合材料具有强度高、重量轻、耐老化、阻燃性能好、隔音隔热等特点,建筑行业中,玻璃纤维及制品可被广泛用于制造多种建筑材料,如:增强混凝土、复合材料墙体、保温纱窗与装饰、FRP钢筋、卫浴、游泳池顶棚、采光板、FRP瓦、门板、冷却塔等。近年来我国建筑业总产值保持稳定增长趋势,其中2022年全国建筑业总产值31.2万亿元,同比增长6.5%。下游建筑行业的稳定发展可以带动中游玻璃纤维行业的发展。随着城市化进程的不断推进,中国建筑业市场规模仍将继续扩张,未来在玻璃纤维渗透率不断上升的趋势下,建筑业的新增需求规模将直接拉动玻璃纤维及其制品的需求增长。

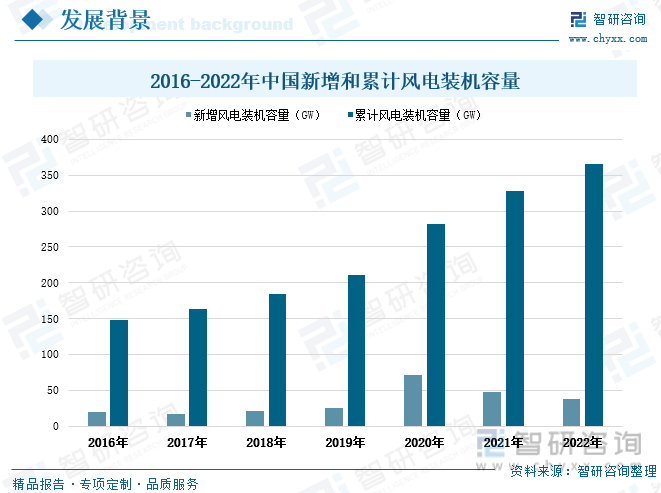

由于玻璃纤维具有优越的增强效果、重量轻等特点,在风电产业中被用于制造玻璃钢叶片和机组罩等。近年来我国风电行业发展迅速,全国风电装机量逐年稳定增长。根据国家能源局统计数据显示2016-2022年我国新增风电装机容量及累计风电装机容量整体均保持增长走势。其中,2022年全国新增风电装机容量37.63GW,累计风电装机容量达到365.44GW。随着未来国家政策推进风电行业迅速发展,风电装机容量持续增长将直接拉动玻璃纤维需求规模的增加。

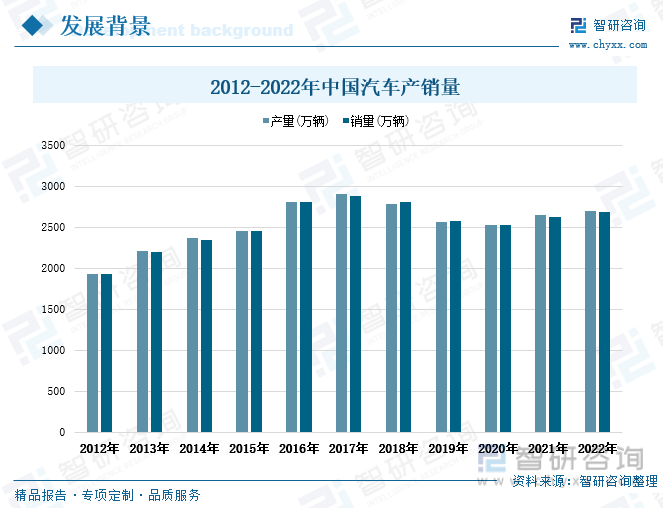

在汽车行业中,汽车前后保险杠、挡泥板、发动机盖板、卡车顶棚/汽车仪表盘、座椅、驾驶舱、装饰/汽车电子电器元件等都离不开玻璃纤维材料。近年来我国经济不断发展,国民人均可支配收入稳步提升且购买力不断增强,改善生活质量方面的消费支出占比不断提升,为我国汽车行业的发展提供了坚实基础。根据中国汽车工业协会统计数据显示,2012-2021年中国汽车产销量整体呈同步上升趋势。其中,汽车产量在2017年达到峰值2902万辆,到2021年全国汽车产量为2653万辆,同比增长4.78%,相较2012年汽车年产量增长了725万辆。全国汽车销量也在2017年达到峰值2888万辆,到2021年全国汽车销量为2627万辆,同比增长3.79%,相较2012年汽车年销量增长了696万辆。2022年,我国汽车产销分别完成2702.1万辆和2686.4万辆,延续了2021年的增长态势。汽车行业的稳定发展为玻璃纤维行业提供了广阔的发展空间和良好的发展前景。

相关报告:智研咨询发布的《中国玻璃纤维行业市场现状调查及投资前景预测报告》

二、发展现状:全国产能稳步扩张,进出口规模同步缩减

玻璃纤维是非常好的金属材料替代材料,随着市场经济的迅速发展,玻璃纤维成为建筑、交通、电子、电气、化工、冶金、环境保护、国防等行业必不可少的原材料。由于在多个领域得到广泛应用,因此,玻璃纤维日益受到人们的重视。中国玻璃纤维行业近几年的快速发展,动力来自国内和国外两个市场的拉动。国际市场的扩大,既有总需求增长的因素,也有来自国际企业前期因利润率较低退出行业后,给国内企业在国际市场留下的发展空间;而国内市场的增长,则是来自下游消费行业的快速发展。中国玻璃纤维经过多年发展,如今已成为世界规模最大的玻纤生产国。近年来,我国玻璃纤维纱产量逐年稳步增长,根据中国玻璃纤维工业协会数据显示,2022年全国玻璃纤维纱产量达到687万吨,增速10.1%,相较2012年国内玻璃纤维年产量增长了399万吨。

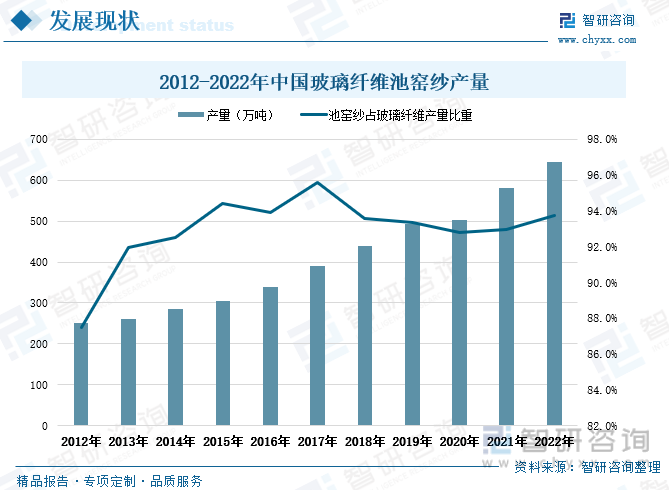

玻璃纤维生产工艺有两种:两次成型-坩埚拉丝法,一次成型-池窑拉丝法。坩埚拉丝法工艺有能耗高、成型工艺不稳定、劳动生产率低等种种弊端,基本被大型玻纤生产厂家淘汰。池窑拉丝法工艺工序简单、节能降耗、成型稳定、高效高产,便于大规模全自动化生产,成为国际主流生产工艺,用该工艺生产的玻璃纤维约占全球产量的90%以上。根据统计数据显示,2012-2022年期间全国玻璃纤维制品池窑纱产量呈连年上涨态势,且池窑纱占玻璃纤维产量比重整体持波动上升走势,占据玻璃纤维制品最大比重。2022年全国玻璃纤维池窑纱产量达到644万吨,增速11%,比2012年池窑纱年产量增长392万吨,且池窑纱占玻璃纤维产量比重高达93.7%,比2012年提高了6.2个百分点。

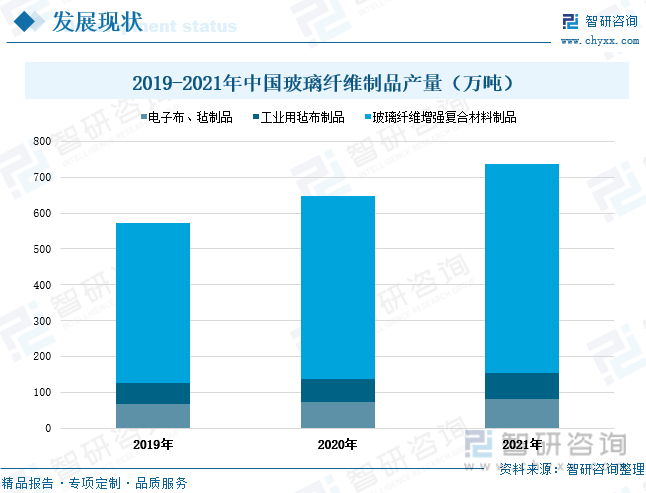

从玻璃纤维细分产品情况来看,2021年我国电子布及毡制品总产量为80.6万吨,同比增长12.9%;工业用毡布制品总产量为72.2万吨,增速10.6%;玻璃纤维增强复合材料制品总产量584万吨,同比增长14.5%。可见我国玻璃纤维制品中细分产品玻璃纤维增强复合材料制品产量最大,且增速较快,目前我国玻纤复材主要应用于建筑行业、风电、汽车、电子等,随着下游市场对玻璃纤维增强复合材料制品需求扩大,其产量也将不断提升。

从进出口数量情况来看,根据中国海关数据,2022年玻璃纤维及其制品进出口数据均较上年缩减。从出口端看,由于2022年我国玻璃纤维及其制品产能有所增加,基于行情疲软,国内厂商陆续通过价格下调以刺激出货,但海外市场玻纤及其制品的需求热度持续降温,在很大程度上对国内订单量产生影响,因而玻纤及其制品出口数量下滑。从进口端来看,2022年我国玻纤内需也存在缩水,订单增量受限,导致对玻纤及其制品的进口积极性转淡。根据中国海关数据显示,2022年我国玻璃纤维及制品进口总量为9.33万吨,进口金额28.14亿元;出口总量为112.69万吨,出口金额98.48亿元,其中出口量比进口量高出103.36万吨。

从进出口均价情况来看,由于我国当前玻璃纤维及其制品生产技术和研发水平仍落后于国际先进水平,玻璃纤维及其制品地出口多以粗纱等低端产品为主,而极细纱、性能及稳定性较好地电子纱等高端产品主要依赖进口,因而我国玻璃纤维及其制品进口价格明显高过出口价格,且在2017-2020年期间玻璃纤维及制品进出口均价差距呈缩小走势,在2020年后至今,进出口均价差距逐渐扩大。2022年全国玻璃纤维及制品进口均价3.02万元/吨,同比上升63.5%;出口均价0.87万元/吨,同比下滑6.3%,平均每吨玻璃纤维及制品的进口价格比出口价格高出2.14万元。

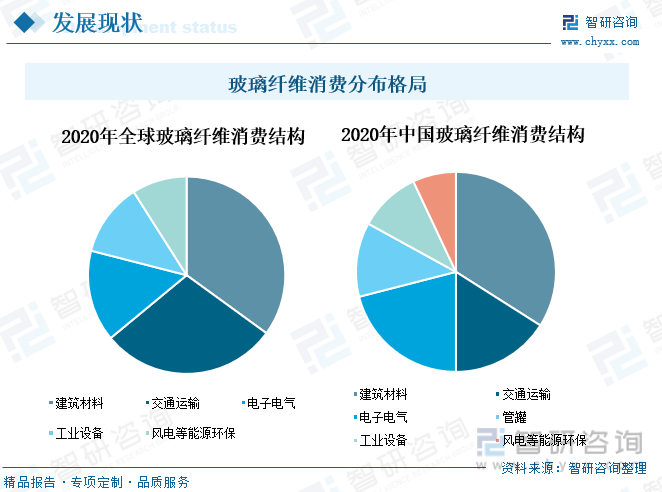

就全球而言,玻纤主要应用领域集中在建筑建材、交通运输、电子电气、工业应用以及新能源环保等领域,占比约为35%、29%、15%、12%和9%。其中有相对偏周期的应用领域(建筑建材等),也有比较新兴的应用领域(汽车轻量化、5G、风电),所以玻纤行业兼具“周期”和“成长”双重属性,伴随着行业的发展进步,其“成长”属性不断增强。我国玻纤应用领域主要集中在建筑材料、交通运输、电子电气、管罐、工业设备、风电等能源环保领域,占比分别为34%、16%、21%、12%、10%、7%,与全球玻璃纤维消费结构相比,我国玻璃纤维在交通运输和电子电气领域的应用比例还有较大提升空间。

三、市场格局:行业集中度高,寡头竞争格局保持不变

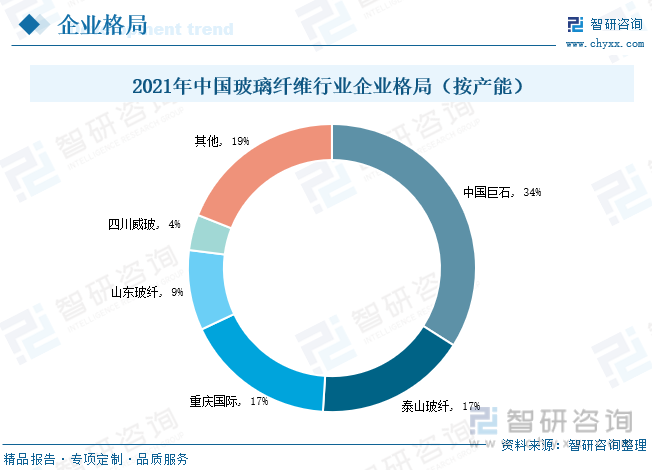

当前全球和我国的玻璃纤维市场集中度整体较高,行业较高的进入壁垒和下游复合材料行业对玻纤成本、品牌、品质、企业知名度的重视,以及龙头企业成本逐步下降、产能持续扩张,使现有竞争格局难以被打破。全球范围来看,玻纤制造领先的企业主要有中国巨石、泰山玻璃纤维、重庆国际复合材料、美国欧文斯科宁、日本电气硝子公司、美国佳斯迈威,这六大玻纤生产企业的玻纤年产能合计占到全球玻纤总产能的68%。从国内来看,自2000年以来,中国玻纤一直处于高速发展阶段,生产规模不断扩大。我国玻纤行业企业龙头为中国巨石,玻璃纤维行业产量集中度较高,2020年我国玻璃纤维行业产量CR3占比达到72%,CR5占比达到83%,2021年我国五大玻纤生产企业的玻纤年产能合计占到国内玻纤产能的81%。随着中国玻纤企业的迅速崛起,世界玻纤格局正不断被改变。

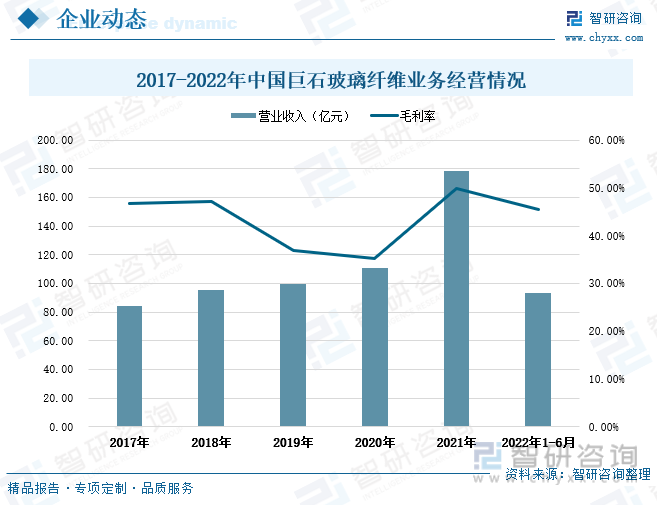

从行业重点企经营情况来看,中国巨石主要从事玻璃纤维及制品的生产、销售。根据公司年报数据显示,近年来中国巨石的玻纤及制品营业收入呈逐年稳步增长走势,2021年公司的玻纤及制品营业收入涨幅明显,达到178.45亿元,同比增长61.55%,比2017年玻纤及制品年度收入增加了94.2亿元。2022年上半年公司的玻纤及制品营业收入为93亿元,增速14%。从盈利情况来看,2017-2022年上半年期间公司的玻纤及制品业务收益良好,毛利率区间范围为35.14%-49.87%。近年来公司的研发投入力度不断加大,研发投入金额整体上升。2021年公司研发投入金额大幅增长至5.52亿增速61.63%。2022年上半年公司的研发投入金额为2.95亿元,研发投入占总营业收比重2.48%。

四、发展趋势:产业结构持续调整优化,高端材料进口依赖度降低

1、产品应用范围日趋广泛,玻璃纤维市场需求前景广阔

当前,全球玻纤生产消费大国主要是美国、欧洲、日本等发达国家,其人均玻纤消费量较高。与国际相比,我国玻纤产品品种规格少,应用范围窄,人均玻纤消费量较低。但这些情况也从另外一个角度说明,我国的玻纤产业还存在大量市场空间未被挖掘,尤其是在一些应用领域,许多细分市场甚至根本未被开发。同时,国内优秀的玻璃纤维行业生产企业愈来愈重视对行业市场的研究,特别是对企业发展环境和客户需求趋势变化的深入研究,一大批国内优秀的玻璃纤维企业迅速崛起,逐渐成为玻璃纤维行业中的翘楚。长远来看,中东、亚太基础设施的加强和改造,对玻纤需求增加了很大的数量,随着全球在玻纤改性塑料、运动器材、航空航天等方面对玻纤的需求不断增长,玻纤行业前景仍然乐观。另外玻纤的应用领域又扩展到风电市场,这将是玻纤未来发展的一个亮点。能源危机促使各国寻求新能源,风能成为如今关注的一个焦点,中国在风电领域也开始加大力度投资。随着我国玻纤制造企业生产工艺的逐步创新突破,以及国内对玻纤及其制品的应用范围日趋广泛,未来我国玻璃纤维市场空间广阔,玻纤及其制品需求规模将呈持续增长态势。

2、产业结构持续调整优化,高端材料进口依赖度降低

近年来我国玻璃纤维行业持续发展,企业产能不断扩大,但仍存在部分企业主要依靠低成本投入获取发展,且行业低端产品和低效产能盲目扩张。同时,尽管我国玻纤及其制品行业已经取得长足发展,但高附加值产品大部分仍由外资企业生产供应。上述原因共同导致国内玻纤市场呈现出低端产品产能过程、同质化严重,而高端产品供应不足、极度依赖进口的局面,这将不利于我国玻璃纤维行业的高质量发展及其下游5G通信、汽车电子、IDC服务器以及消费电子等战略性新兴产业的健康长远发展。材料工业作为我国国民经济的基础产业,为鼓励和支持玻纤产业的发展,近年来国家出台了一系列产业政策进行大力扶持,将玻璃纤维及其制品列入国家战略性新兴产业,为行业发展创造了有利的政治环境。其中,2021年12月由国家工信部颁发的《“十四五”原材料工业发展规划》明确将特种玻璃熔化成型技术、特种玻璃纤维等高性能纤维智能化池窑连续拉丝及材料深加工技术产业化应用列为技术创新重点方向。同时《规划》提出,要围绕大飞机、航空发动机、集成电路、信息通信、生物产业和能源产业等重点应用领域,攻克高性能功能玻璃等关键材料,建设先进玻璃等制造业创新中心,到2025年,关键材料保障能力得到提升。未来,随着国家对玻纤产业支持政策的推出与实施,行业将由高速增长阶段转向高质量发展阶段,带动玻璃纤维行业产品结构、产能结构和产业结构持续调整优化,同时加快国产玻璃纤维高端产品的研发和产业化,共同推进玻纤产品的国产替代进程,降低我国玻纤高端材料进口依赖度。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国玻璃纤维空气滤纸行业市场研究分析及竞争格局预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国玻璃纤维空气滤纸行业市场研究分析及竞争格局预测报告

《2026-2032年中国玻璃纤维空气滤纸行业市场研究分析及竞争格局预测报告》共十二章,包含中国玻璃纤维空气滤纸行业企业竞争策略建议,2026-2032年中国玻璃纤维空气滤纸行业投资壁垒及风险,玻璃纤维空气滤纸行业发展趋势与项目投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询