一、无线模组行业概括

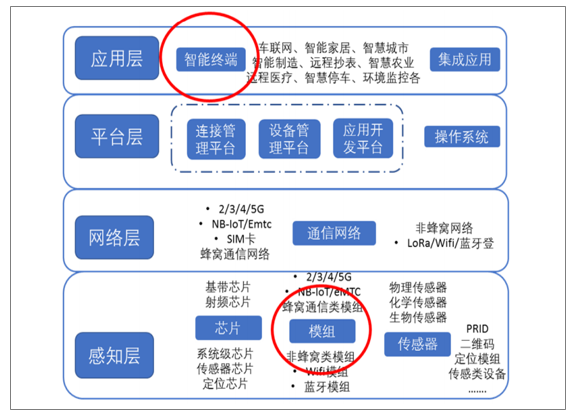

物联网的体系架构自上而下分为四个层次:感知层、网络层、平台层、应用层,已形成从“底层芯片—模组—终端—运营商—应用”的完整产业链。而其中模组在物联网体系架构中处于感知层,在整个产业链中处于基础核心地位。

在物联网应用过程中,几乎每增加一个物联网连接数,将增加1-2个无线模组。无线模组是实现万物相连的硬件基础,在物联网产业链率先获益。在物联网连接数的爆发性支撑下,通信模组出货会迅速放量,拥有巨大的市场需求和成长潜力。

物联网产业链

数据来源:公共资料整理

相关报告:智研咨询发布的《2019-2025年中国无线AP行业市场深度监测及投资机会研究报告》

模组是将芯片、存储器、功放器件等集成在一块线路板上,并提供标准接口的模块。通过实现的功能分类,模组可分为液晶模组、二维码扫描模组、游戏模组、无线通信模组等。

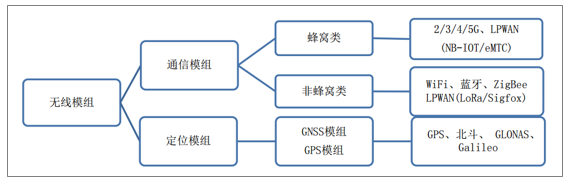

无线模组按功能分为“通信模组”与“定位模组”。相对而言,通信模组的应用范围更广,因为并不是所有的物联网终端需要有定位功能。

无线模组分类

数据来源:公共资料整理

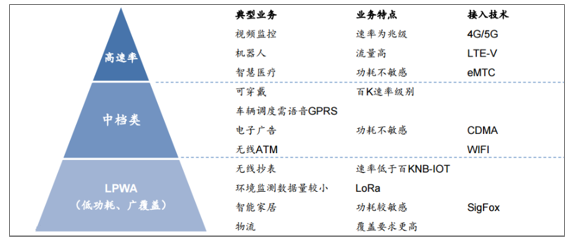

二、无线通信技术应用场景和特点

无线通信技术大致可以分为高速率、中速率和低速率三类,而不同的技术种类所适用的应用场景也不相同。例如以高速率为主的4G/5G技术,适用于对数据传输流量大、速率快的车联网、视频监控等应用场景,以LPWA为主的低速率则适用于对数据量小、传输慢、功耗敏感的远程抄表、智能家居等场景。正因为接入技术与下游应用场景特点的相对应,使得下游行业的发展直接决定了不同制式的无线模组的发展进度。

无线通信技术应用场景和特点

数据来源:公共资料整理

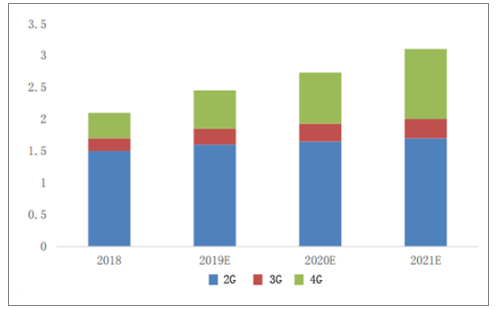

蜂窝模组:4G模组及NB-IOT模组将成为主流。全面推进4G技术在M2M领域的应用:运营商纷纷出台了2G退网计划,在未来5-8年中,2G连接数会出现大幅下滑。预计到2025年,全球2G蜂窝物联网连接数不足1%,随着2G退网节奏加快,这一数字接近于0。同时,3G退网速度也会加快,尤其是在国内,3G蜂窝物联网连接数比例会快速下降至接近于0。运营商加快2G缩频退网工作,不断提升4G覆盖能力,在应用场景中新的模组部署4G将成为主流

2G/3G/4G连接数(亿)

数据来源:公共资料整理

预计2025年不同连接方式对比

数据来源:公共资料整理

三、行业竞争格局

无线通信模组市场,目前集中度不高,国内主要模组厂商就有30多家,但随着下游应用的崛起以及市场总规模的扩大,一批专注于个别垂直应用领域的优质模组供应商开始浮现。总体来看,形成国际与国内第一梯队引领,国内第二梯队逐步壮大的竞争态势。

模组主要供应商

梯队 | 无线通信模组厂商 | 重点业务领域 |

第一梯队 | SierraWireless | 无线调制解调器移动计算机,移动热点,无线嵌入式模组 |

Gemalto | 移动通信部分提供长期演进服务,可信服务管理器和使用近场通信、车联网 | |

日海通信 | 车载网、定位、智能抄表、安全监控、远程控制、设备资产管理等物联网领域 | |

移远通信 | 车联网、移动支付、智能电网 | |

广和通 | MI:平板、kindle等。M2M:移动支付、车联网、智能电网 | |

第二梯队 | 骐俊物联 | 远程抄表、环境监测、智能路灯、智能停车、智慧农业等领域 |

有方科技 | 电力和铁塔 | |

懂的通信 | 智能家居、智慧医疗、智慧城市、智能环保、智能车联等行业 | |

移柯通信 | 各种IOT产品和设备 |

数据来源:公共资料整理

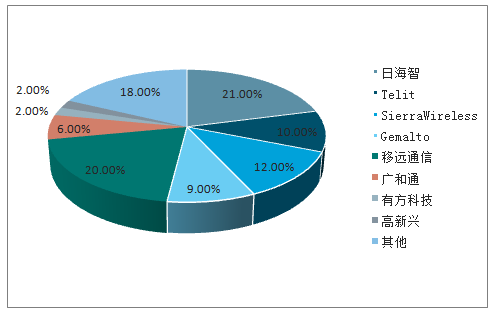

从海外企业来看,Telit、SierraWireless、Gemalto2015年市场份额分别为20%、19%、18%,分列全球二、三、四位,2018年三者市场份额分别下滑至10%、12%、9%,分列全球第四、三、五位;从本土企业来看,2015年至今日海智能始终保持全球第一市场份额,此外,移远通信份额快速增长,2017年起跻身前二,2018年日海智能位于出货量龙头位置。

2018年主要通信模组厂商出货量份额

数据来源:公共资料整理

国内外无线模组企业的毛利率之间存在较大差距。由于产品结构和提供服务模式差距较大,国内外无线通信模组企业的毛利率之间存在较大差距。国内厂商毛利率处于30%以下,原因是目前国内模块出货量集中在2G产品,2G产品竞争激烈导致毛利率已经逐年下降。而国外Sierra、Gemalto等集成方案商毛利率均在30%以上,由于国外运营商2G服务基本关停,3G、4G产品占比较大,且国外公司均开发物联网平台结合模块产品,竞争优势明显。

国内外厂商的销售毛利率(%)

上市厂商 | 2016 | 2017 | 2018 |

Gemalto | 37.95% | 32.26% | 33.68% |

SierraWireless | 33.30% | 33.95% | 33.34% |

广和通 | 28.23% | 26.79% | 23.19% |

平均数 | 27.11% | 25.77% | 25.50% |

移远通信 | 23.05% | 18.02% | 20.41% |

日海智能 | 21.50% | 20.15% | 17.65% |

有方科技 | 18.60% | 23.45% | 24.74% |

数据来源:公共资料整理

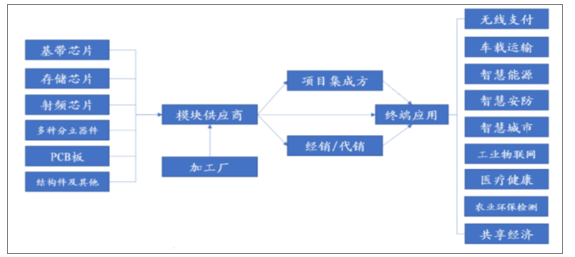

四、行业产业链上下游发展

从无线模组自身产业链细分来看,其处于承上启下的位置,产业链上看,无线模组的上游行业为基带芯片、射频芯片、定位芯片、电容以及电阻等原材料生产行业

模组产业链示意图

数据来源:公共资料整理

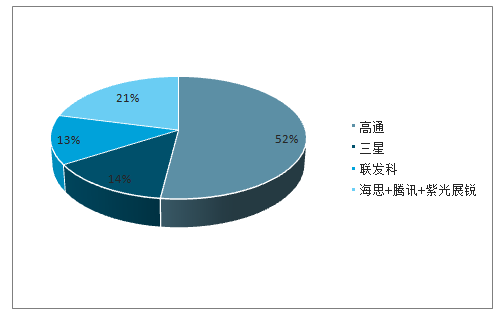

1.上游材料中,基带芯片(通信芯片)是核心。

目前从事基带行业生产的企业较多,原材料供应比较充足,;芯片供应商以海外厂家为主,如高通、联发科、三星等,国内有华为海思、腾讯、紫光晨锐等。2018年高通继续赢取市场份额,以52%的基带市场份额保持第一。其次是三星,占14%,联发科占13%,市场集中度较高,属于海外寡头垄断。

2018Q1全球基带芯片厂商市场份额(%)

数据来源:公共资料整理

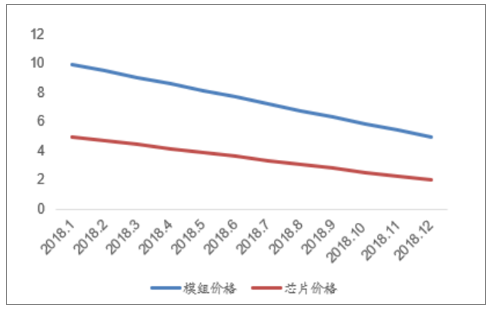

芯片为无线模组最大的成本来源,一般占直接材料成本60%以上。通信模组厂商成本中,芯片占到直接材料成本的80%以上。而PCB板、分立器件和结构件市场则属于完全竞争市场,产品可替代性较强。模块供应商一般负责整个硬件的集成设计和后续销售,而将生产这一环节外包给加工厂。

预计随着上游NB-IOT芯片的量产,芯片技术不断成熟,规模效应将导致相应原材料的成本下降,低成本使得厂商的降价空间,有利于模组产业规模化发展。

芯片价格和模组价格逐步递减(美元)

数据来源:公共资料整理

2.下游多样化终端:分散化需求,模组厂商定制差异化产品

下游细分很多应用场景,为无线模组厂商提供了广阔的市场空间,根据应用市场规模大小分为大颗粒市场和小颗粒市场,大颗粒市场(年需求量1000万以上)的物联网模组量大、标准化程度高,小颗粒市场(年需求量1000万以下)物联网模组量小,定制化程度高,毛利率水平高。

1)智能表计:无线模组可实现表计多中心,多级职能部门同步数据传输,远程诊断功能,替代人工上门抄表。解决传统抄表效率低,人工成本高,线缆布置成本大等痛点。目前我国每年新生产水表在2500万套左右,即出厂600多万带来通信模组的智能表,再加之热表和气表的量,表计类市场有望每年提供千万级的模块市场。

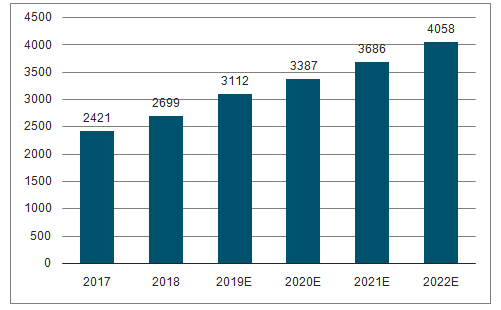

2012年-2018年智能水表需求情况(万台)

数据来源:公共资料整理

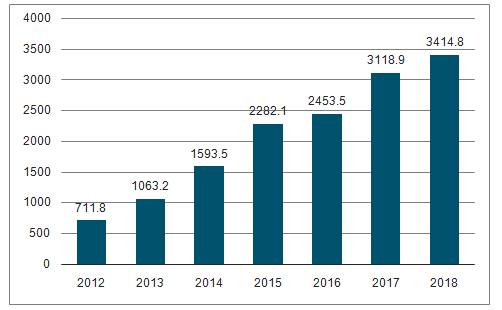

2)无线POS机:随着移动支付的盛行,对新一代移动POS机的需求开始崛起,存量POS市场开始向4G智能移动POS机升级。而目前智能POS的渗透率在10%左右,还处于升级换代初期,接下来两年的升级更换期有望给业界带来每年千万级的4G模组需求。

2012年-2018年POS机数量(万台)

数据来源:公共资料整理

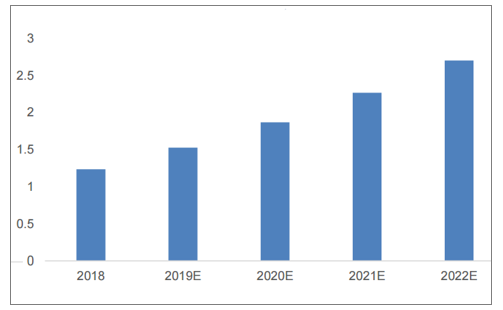

3)车联网:不论是智能控制、辅助驾驶,还是自动驾驶等,都需要依靠蜂窝通信模组及GNSS模组来实现,同时,几乎每一台车辆都会配备车载终端。而这些车载终端都需要嵌入无线通信模组;根据数据显示,目前我国载客汽车和私家车保有量超过3.5亿辆,每年新增车辆在3000万辆左右,为无线通信模块市场带来每年3000万套的增量市场。车联网场景是目前无线通信模组最大的应用场景。

4)智能停车:无线模组可实现为广大驾驶员提供车位的实时数据等信息,指引驾驶员合理停车,解决传统停车存在的三大问题:1.车位资源没有很好的利用2.停车管理混乱3.随意占道停车,造成交通堵塞。目前我国载客汽车和私家车保有量超过3.5亿辆,每年新增车辆在3000万辆左右,停车问题日渐凸显,智能停车开始迅速释放市场价值。

2014-2018年小型载客汽车和私家车保有量(亿辆)

数据来源:公共资料整理

2018-2022年中国车联网市场规模预测(亿元)

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国无线模组行业投资策略探讨及市场规模预测报告

《2025-2031年中国无线模组行业投资策略探讨及市场规模预测报告》共十一章,包含国内无线模组生产厂商竞争力分析,中国无线模组行业投资现状与前景分析,2025-2031年中国无线模组行业发展预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年全球及中国无线模组行业全景速览:全球市场呈现“东升西落”,5G车载模组搭载量稳步提升[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年全球及中国无线模组行业专利情况分析:申请量前十企业中,中国台湾占据主导地位[图]](http://img.chyxx.com/2022/02/L91041A0J3_m.png?x-oss-process=style/w320)

![2019年中国无线模组行业发展及市场格局情况[图]](http://img.chyxx.com/2020/11/20201127133818.png?x-oss-process=style/w320)

![研判2025!中国卡拉胶行业PEST分析、产业链图谱、供需现状、进出口贸易、竞争格局及发展趋势分析:食品工业为最大消费市场,占比超70%[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)