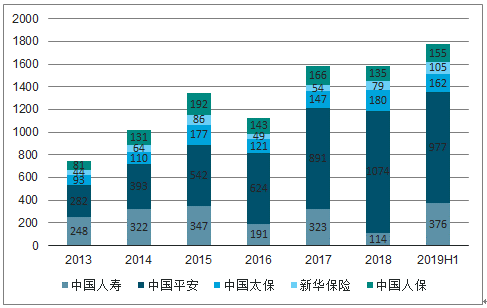

2019年上半年上市险企归母净利润合计1775亿元,同比80.5%。2019年上半年中国平安、中国人寿、中国太保、新华保险分别实现归母净利润977亿元、376亿元、162亿元、105亿元,分别同比增长68.1%、128.9%、96.1%、81.8%;2季度单季归母净利润分别同比增长61%、298%、138%、125%。

平安、国寿、太保、新华2019年上半年归母净利润中,分别有104.53亿元(占比11%)、51.54亿元(占比14%)、48.81亿元(占比30%)、18.50亿元(占比18%)来自2018年税收调减转回,若剔除该部分影响,2019年上半年,四家公司归母净利润分别同比+50%、+98%、+37%、+50%。平安、太保2019年上半年集团归母营运利润分别同比增长23.8%、14.7%,寿险业务营运利润分别同比增长36.9%、18.9%。

2013-2019H1年上市保险公司归母净利润(亿元)

数据来源:公开资料整理

2019年上半年中国平安、中国人寿、中国太保、新华保险会计估计变更对税前利润的影响分别为+21亿元、-21亿元、-38亿元和+7亿元。由于750天仍呈现上行趋势,国寿、太保会计估计变更为负可能是由于下调了综合溢价假设、或上调了发病率等假设。750天曲线于2019年全年仍呈上行态势,准备金有望进一步少提,并有望助力利润增速提升。

一、寿险

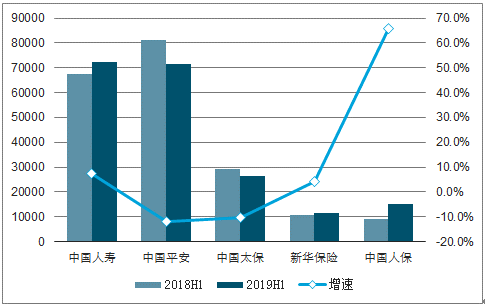

2019年上半年中国平安、中国人寿、中国太保、新华保险的个险新单分别同比-12%、+8%、-10%、+4%,其中新华个险新单同比正增长,主要是由于短期险高增速,公司个险长险首年期交同比-2%。中国平安、中国人寿、中国太保、新华保险NBV为分别为411亿元、346亿元、149亿元、、59亿元长,分别同比增长4.7%、22.7%、-8.4%、-8.7%。。

二季度属保险公司传统淡季,业务重点为代理人增员,且2018年同期基数较高。预计下半年新单保费会恢复增长,预计2019年全年NBV仍有望增长10%。其中,预计国寿全年NBV增速将领先同业。

上市保险公司个险新单保费及同比增速(百万元,%)

数据来源:公开资料整理

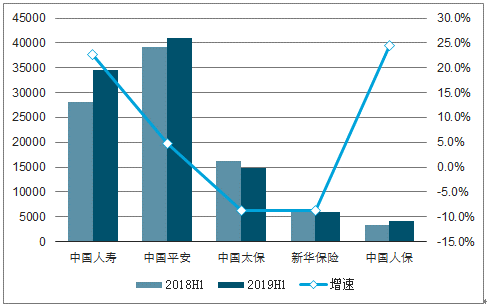

2019年上市保险公司NBV及其增速

数据来源:公开资料整理

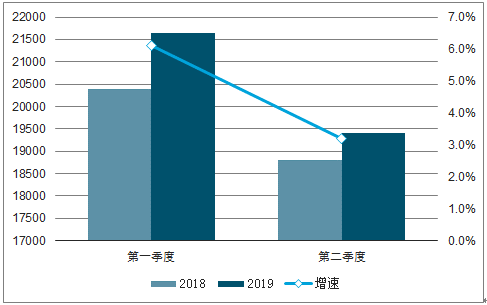

平安一、二季度NBV均实现正增长,太保二季度NBV增速转正。2019年中国平安前两个季度单季NBV增速分别6.1%、3.2%,中国太保前两个季度单季NBV增速分别-13.5%、0.6%。我们预计公司下半年上市险企或将进一步加大保障型产品的销售力度,新单和NBV逐季改善的趋势或将持续。

2018-2019年中国平安各季度NBV规模及同比增速

数据来源:公开资料整理

2018-2019年中国太保各季度NBV规模及同比增速

数据来源:公开资料整理

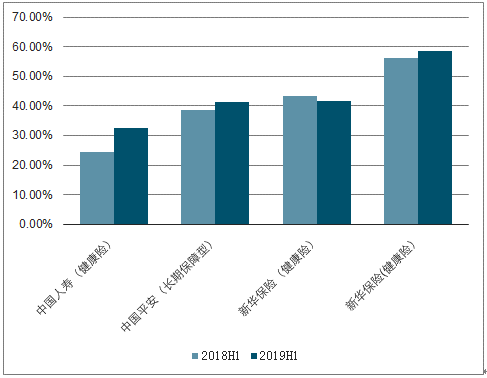

国寿、平安、新华长期保障型(或健康险)占新单的比重分别提升8.1ppt、2.9ppt、和-1.5ppt,新华若考虑短期健康险,则占比提升2.3ppt。1)中国平安:个险NBV、个险所有类型产品margin均有提升。个险NBV同比增长2.5%,个险渠道新业务价值率同比+9.9ppt至58.9%。个险渠道所有类型产品的NBVMargin均有提升,其中长期保障型margin+2.3ppt至97.3%、长期储蓄型margin提升19.5ppt至63.7%。2)中国人寿:健康险及长期险发展向好。十年以上期交占首年期交保费比例52%,同比+19ppt。健康险首年保费同比+36%;特定保障型占首年期交比重+5ppt。公司2018年上半年销售大量利润率低的盛世臻品年金险,2019年个险更为注重价值导向,预计全年NBVmargin同比仍将显著改善、NBV有望现实现15%-20%增速。3)中国太保:个险期交有明显下滑。个险期交保费下滑16%,高于个险新单降幅,NBVmargin-2.4ppt至39%。4)新华保险:个险NBV基本持平,达健康险占比已高达55.7%。个险NBV58亿,同比-3%;银保NBV2亿,同比-64%;首年保费+21%。个险渠道长险首年期交-2.4%。健康险长险首年保费同比+3.4%,占公司长险首年保费的比例达55.7%、占比较上年同期提升1ppt。

上市寿险公司的长期保障型业务(或健康险)占新单保费的比例

数据来源:公开资料整理

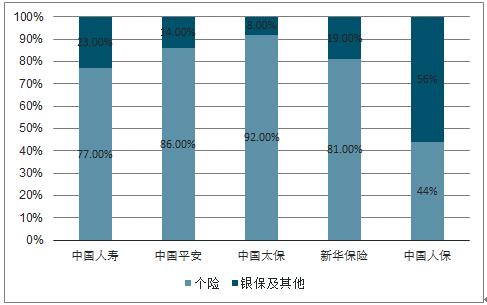

2019年上半年上市寿险公司的渠道结构

数据来源:公开资料整理

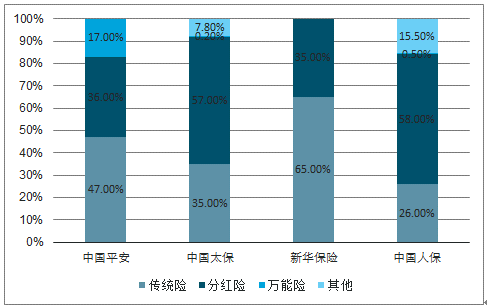

2019年上半年上市寿险公司的险种结构

数据来源:公开资料整理

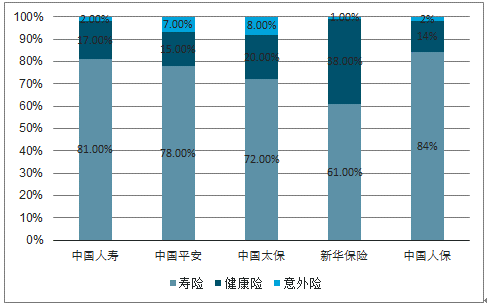

2019年上半年寿险公司的险种结构

数据来源:公开资料整理

二、产险

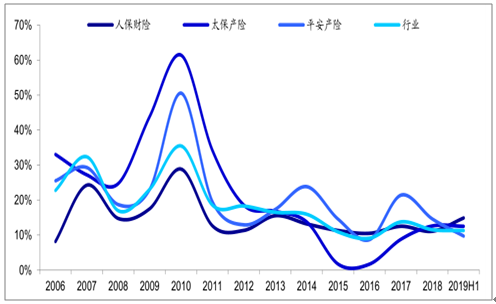

2019年上半年人保财险、平安产险和太保产险的原保费收入分别同比14.9%、、9.7%和12.5%,行业保费同比+11.3%。

车险增速明显放缓,仅平安接近10%;非车险维持较高增速。1)人保财险车险同比+4.1%;非车险同比大幅+31.40%、占比上升5.7ppt至46%。2)平安产险,车险保费同比+9.0%,意健险保费大幅+39.5%,非车险保费+7.4%,非车险及意健险合计占比29.2%,上升0.5ppt。3)太保产险,车险保费同比+5.2%,非车险保费同比31.4%。

预计车险在有利因素催化下,下半年增速有望好转。新车方面相关催化因素主要包括:1)乘用车的增值税率从16%下降到13%,降低了车辆制造成本;2)国五国六排放标准在不同地区实施;3)广州等限购地区政策有放松趋向;4)高端品牌价格下降,奥迪、宝马、奔驰等高端品牌的价格有下降趋势,以及下半年有很多SUV旗舰产品上市,从产品角度上将增加购买吸引力。存量车方面:由于2018年实施的“报行合一”和7个地区的折扣调整在下半年已经满一年,2019年下半年此因素会消除,车均保费有望回升。同时,车险将从保费竞争进一步转向服务竞争,各险企将着力于提高续传保率以抵消新车业务承压带来的负面影响。

上市产险公司与产险行业的保费同比增速

数据来源:公开资料整理

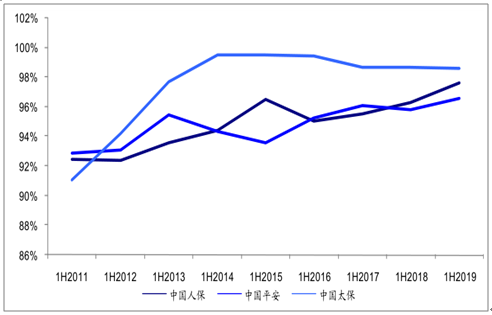

2019为年上半年人保财险、平安产险、太保产险的综合成本率分别为97.6%、、96.6%和98.6%,分别同比变化1.3ppt、0.8ppt和-0.1ppt。赔付率普遍上升、费用率下降。1)人保财险:赔付率+3.5ppt至至64.7%,费用率-1.9ppt至至32.9%。车险综合成本率+1.2ppt至98.1%,农险综合成本率+6.4ppt至94.9%是综合成本率上行的主因。车险赔付率+2.8ppt至61.6%主要是受商车费改影响,但“报行合一”落实后,费用率-1.6ppt至36.5%。农险受重大自然灾害及猪瘟影响,赔付率+13.1ppt至75.9%。受个别大案影响,特险赔付率提高,其他险种综合成本率+8.3ppt至89.9%。2)平安产险:赔付率+1.8ppt至至59.2%,费用率-1pppt至至37.4%。其中,保证保险受存量业务赔付水平较高影响、综合成本率+5.7ppt。3)太保产险:赔付率同比+1.2ppt至至59.2%,费用率同比-1.3ppt至至39.4%。车险综合成本率+0.4ppt至98.4%,其中赔付率+0.5ppt。非车险综合成本率同比-2.2ppt至99.5%,主要是由于企财险综合成本率-4.1ppt后扭亏为盈、责任险综合成本率-2.4ppt后降至92.2%。

上市产险公司的综合成本率

数据来源:公开资料整理

人保、平安上半年综合成本率上升,主要是由于受商车费改与自然灾害等影响、赔付率提升,且上半年已赚保费形成率较低,预计全年综合成本率有望改善。

上半年手续费及佣金率下降,预计下降趋势有望持续。以人保财险为例,上半年手续费及佣金率同比大幅-6.6ppt至11.7%,控费能力显著提升。随着“报行合一“的推进,手续费率降低趋势有望持续,并将作用于所得税规模的减少,龙头险企控费能力强、利润增速有望改善。

上半年受双重因素影响,已赚保费形成率较低,2019年上半年人保财险已赚保费形成率仅为76%,同比-6ppt。

季度或将成为已赚保费形成率拐点,综合成本率有望下降。2019年上半年已赚保费形成率较低与两方面因素有关:预计受2018年3季度保单手续费率相对高点致当期确认的已赚保费较高影响,2019年上半年确认的已赚保费相对较低。2019年一季度年保单手续费率有明显下滑,未到期责任准备金提取较多。由于已赚保费的确认周期要一年,预计2019年3季度之后已赚保费形成率将有明显提升,有助于综合成本率的改善。

相关报告:智研咨询发布的《2020-2026年中国死亡保险行业市场运行格局及发展趋向分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国保险行业发展分析及投资前景预测报告

《2024-2030年中国保险行业发展分析及投资前景预测报告》共十一章,包含保险业资金运营分析,2024-2030年保险行业发展趋势预测,2024-2030年我国保险业发展战略等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。