一、上半年产地煤价稳中有升,陕蒙地区动力煤和各地焦煤均价均有上涨

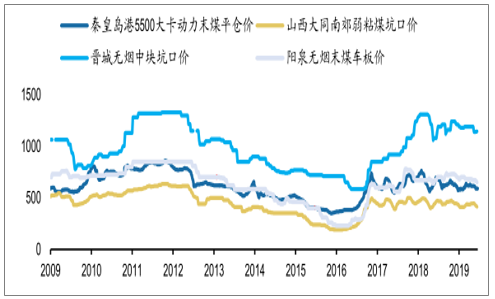

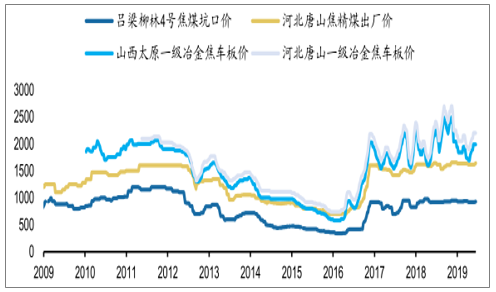

2019年以来宏观需求整体一般,但由于供给端持续偏紧,煤价表现整体好于预期。其中,动力煤方面主要受陕西榆林煤矿复产进度较慢、陕蒙地区煤管票管控较严等影响,产地供给维持偏紧状态,港口价格也相对平稳,其中秦皇岛港5500大卡动力煤均价606元/吨,相比18年上半年和全年均价663元/吨和647元/吨仅略有下滑;而焦煤方面受益于下游钢铁焦炭行业延续高开工,需求表现较好,价格基本平稳,唐山地区主焦煤上半年均价1,629元/吨(18年上半年和全年均价分别为1,612元/吨和1,615元/吨)。整体来看,主要产地动力煤和焦煤均价相比去年同期小幅上涨2.4%和3.4%,相比去年全年均价基本持平。

动力煤:榆林地区煤矿复产进度较慢,产地港口2季度煤价环比小幅上涨。年初陕西榆林神木百吉矿业发生重大安全事故,此后陕西地区煤矿分批次复工复产,实际复产进度较慢(截止6月19日,榆林在产煤矿93座,停产162座,在产产能合计3.32亿吨,占总批复产能的78.7%)。此外,陕西内蒙地区煤管票发放较严、内蒙地区持续打击超载限载等,产地动力煤供给维持偏紧状态,陕蒙地区动力煤价年初以来涨幅较大。而港口方面煤价也好于预期,虽然由于去年同期基数较高,年初以来均价仍有回落,但港口煤价淡季回调幅度并不大,秦港5500大卡动力煤价在580-640元/吨之间波动,2季度均价环比略有小幅上涨。目前产地和港口煤价相当于2013年中的煤价水平。

炼焦煤:下游维持高开工,上半年焦煤均价稳中有升。由于采暖季环保限产取消“一刀切”,今年以来钢焦产业链开工率较高,优质焦煤资源供需一直处于偏紧状态。受下游焦炭价格连续回调盈利转差等影响,2季度焦煤价格环比略有下滑,但上半年港口和产地代表煤种均价同比仍小幅上涨4.1%和3.4%,目前整体煤价相当于2012年中的煤价水平。

无烟煤:上半年块煤价格小幅回落,末煤均价略有上涨。上半年由于下游化肥化工行业需求表现偏弱,主要化肥化工产品价格高位回落,无烟块煤价格承压下行。而无烟末煤方面受动力煤和焦煤价格影响,整体表现相对较好,代表煤种上半年均价略有小幅上涨。目前无烟块煤和末煤价格相对于2012年中和2013年初的煤价水平。

焦炭:价格弹性仍较大,主产地上半年均价同比基本持平。年初以来焦企维持高开工,受下游需求和采购节奏影响,焦炭价格波动仍相对较大,特别是3月中旬以来,主产地一级冶金焦价格连续经历3轮降价(降幅250元/吨)和3轮提涨(涨幅300元/吨)。各地上半年焦炭均价同比基本持平,部分地区小幅回落。

目前产地和港口动力煤价相当于2013年中的煤价水平(元/吨)

数据来源:公开资料整理

目前产地焦煤价格相当于2012年中的煤价水平(元/吨)

数据来源:公开资料整理

1、供需

2019年上半年煤价整体表现好于预期,特别是产地煤价延续上涨的主要原因一方面是下游需求维持平稳增长,火电发电量增速有所放缓,但粗钢和水泥产量增速仍较高。另一方面,年初以来煤炭、有色和化工等行业相继发生重大安全事故,上半年安全生产形势严峻,整体安监维持较严的力度。同时陕西榆林地区停产煤矿复产进度相对较慢,陕蒙地区煤管票管控严格,内蒙地区持续打击超载限载等,整体供给端增长并不快,前5月全国原煤产量仅小幅增长0.9%,陕西地区减量幅度较大。

下游产量:前5月累计总发电量、火电发电量、粗钢产量和水泥产量同比分别增长3.3、0.2%、10.2%和7.1%(而18年全年增速分别为6.8%、6.0%、6.6%和3.0%),5月同比增长0.2%、-4.9%、10.0%和7.2%。其中,粗钢和水泥产量增速较高,主要受益于环保限产的边际放松。而总发电量表现相对一般,由于上半年来水较好,水电出力增加,水电对火电的挤出作用明显,火电增速放缓。

原煤产量:前5月全国原煤产量14.2亿吨,同比增长0.9%。相比较供给侧改革之前的2012-2015年,前5月产量仍处于较低水平(2012-2015年前5月产量分别为15.1亿吨、15.2亿吨14.9亿吨和14.6亿吨)。此外,主产地中山西和内蒙前5月累计同比分别增长8.4%和7.2%,而陕西受神木百吉煤矿安全事故后的煤矿停产整顿、煤管票管控严格等影响,产量累计下降13.2%。

进出口:前5月全国煤及褐煤进口量为1.27亿吨,同比增长5.7%。而出口方面,前5月煤及褐煤累计出口264.5万吨,同比增长31.5%。

2019年以来全国和各主要产煤省区煤炭产量和同比增速(亿吨)

月份 | 全国 | 同比 | 山西 | 同比 | 内蒙古 | 同比 | 陕西 | 同比 |

1-5 | 14.23 | 0.90% | 3.8% | 8.40% | 4.07 | 7.20% | 2.03 | -13.20% |

5 | 3.12 | 3.50% | 0.9% | 7.60% | 0.92 | 15.00% | 0.46 | -10.60% |

4 | 2.94 | 0.10% | 0.8% | 5.90% | 0.84 | 9.50% | 0.43 | -13.50% |

3 | 2.98 | 2.70% | 0.8% | 18.30% | 0.84 | 2.50% | 0.41 | -12.50% |

1-2 | 5.14 | -1.50% | 1.4% | 6.00% | 1.44 | 1.80% | 0.71 | -16.10% |

数据来源:公开资料整理

2、股价

上半年煤炭(中信)板块累计上涨19.9%,略跑输上证指数0.5个百分点,在29个一级行业中排名第16。而2012-2018全年板块收益率分别为-3.4%、-40.3%、32.1%、-7.7%、0.4%、19.3%和-29.4%,相对收益率分别为-6.6%、-33.5%、-20.7%、-17.1%、12.7%、12.8%和-4.8%,排名分别为第21、29、21、28、4、3和第14。其中,动力煤板块跑赢大盘的包括山煤国际、恒源煤电、兖州煤业、露天煤业和陕西煤业,分别上涨53%、33%、27%、23%和21%;而焦煤板块涨幅较高的包括淮北矿业和潞安环能,分别上涨30%和26%,主要由于低估值、业绩超预期等原因。

3、产能

根据调查数据显示,截至2015年底,我国生产和建设等各类煤矿产能约57亿吨,而2015年我国原煤产量36.8亿吨,产能存在过剩问题。2016-2018年随着供给侧改革持续开展,煤炭行业去产能也得到顺利推进,目前已经基本完成“十三五”去产能目标。截至2018年底,我国各类合法煤矿产能约46亿吨,而表外产能生产和建设受限,产能维持。

2018年国家能源局公告建设煤矿产能概况(亿吨)

生产矿 | 35.3 |

新建矿 | 5.2 |

整合矿 | 3.4 |

技改矿 | 0.8 |

改扩建 | 1.2 |

合计 | 45.8 |

数据来源:公开资料整理

根据能源局数据2018年底全国合法产能35.3亿吨,在建煤矿可贡献增量的产能约8亿,剔除已联合试运转煤矿形成产能煤矿约5亿吨,同时考虑部分整合矿投产困难,以及超产治理,预计未来新增产能约3.5亿吨。而结合《煤炭2019年化解过剩产能工作要点》,未来去产能仍有较大空间,30万吨以下潜在去产能可能达到1.2亿吨,此外120万吨以下煤矿产量整体限制。考虑未来潜在去产能空间,预计未来3年年均产能增加仅约5000万吨。

新增产能:截至2018年12月底,安全生产许可证等证照齐全的生产煤矿3373处,产能35.3亿吨/年;已核准(审批)、开工建设煤矿1010处(含生产煤矿同步改建、改造项目64处)、产能10.6亿吨/年,其中已建成、进入联合试运转的煤矿203处,产能3.7亿吨/年。根据我们统计分析,相比较2017年底公告煤矿产能明细数据,2018年建设煤矿投产约1.2亿吨,而违规产能合法化(增2.0亿吨)、在产产能核增核减(增0.3亿吨)、去产能(减1.6亿吨),在产煤矿2018年实际净新增产能约1.9亿吨。虽然合法产能增加,在建产能并未减少,但超产明显下降,原规划矿井也基本处于表内;目前在建煤矿中新建矿未来产能增量约2.8亿,考虑部分整合技改矿投产,合计新增量预计不超过3.5亿吨。

去产能:30万吨以下产能从17年末的2.8亿吨下降至2.4亿吨,未来将继续下降,此外按照要求2020年120万吨以下煤矿产量将占18%以下(按照目前比例相当于约6.3亿吨),而目前90万吨以下产能占比仍高达8.9亿吨。

2018年国家能源局公告产能变化(万吨)

- | 在产煤矿变动情况 | 建设煤矿变动情况 | |||||||

- | 在建煤矿投产 | 违规产能合法化 | 产能增减 | 去产能 | 合计 | 投产 | 消失 | 新增 | 合计 |

全国总计 | 12159 | 19927 | 2616 | -15553 | 19149 | -12159 | -12987 | 24617 | -529 |

内蒙古 | 2130 | 1000 | 2210 | -2170 | 3170 | -2130 | -1265 | 4740 | 1345 |

山西 | 3135 | 5265 | -415 | -2035 | 5950 | -3135 | -1449 | 5940 | 1356 |

陕西 | 4735 | 715 | 1060 | -307 | 6203 | -4735 | -1191 | 5394 | -532 |

数据来源:公开资料整理

考虑到进入联合试运转的煤矿已经建成,具备基本生产条件,部分煤矿已经在开始贡献产量,我们将进入联合试运转煤矿也归到实际在产矿中。近2年来,对生产煤矿有贡献的新增产能主要集中在主产地晋陕蒙新地区,云南地区新增产能也较大(表外产能转表内占比较高)。而从产量来看,除内蒙地区原煤产量增量超过产能增量外,其他主要产区产量增量明显低于产能增量。此外,湖南、黑龙江、河南、安徽、河北、山东等东中部地区,由于去产能进展较快、资源衰减等原因,近几年产能和产量下降也较快。

二、改革

据统计局数据,2018年重点煤炭集团实现净利润1098亿元,相比较2011年盈利的历史高点差距24%(2011年净利润为1443亿元),盈利已有明显改善,不过多数集团除上市公司外的资产负担仍较重。目前煤炭行业的资产负债率为35.4%,相比2016年最差的阶段下降4.8pct,不过跟踪的32家煤炭企业平均资产负债率仍达到72.0%,相比2016年最高点也仅回落3pct。

2008-2018年行业利润总额发展趋势

数据来源:公开资料整理

煤炭企业负担和历史包袱较重,跟多数煤炭企业的国企性质和历史背景有关。不过通过国企改革降低企业杠杆,提升企业的生产经营效率势在必行。近两年部分省份加大的国企改革力度,以山西为例,2019年4月15日召开的全省深化国有企业改革大会提出,2019年是山西省国企改革决胜年,提出目标利润总额同比增长10%以上,资产负债率同比下降1.5个百分点,经济增加值力争增长12.5%以上。并提出三大突破力推国资国企改革:

在优化国有资本布局上取得突破,推动省属国企质量变革:七家省属煤炭集团,每家都要选择1-2个非煤高新技术产业,确定目标,加强培育,做大做强,同时建立健全配套激机制;在推进混合所有制改革上取得突破,推动省属国企效率变革:明确所有竞争性企业,原则上都要开展股权多元化和混合所有制改革,同时推进省属煤企集团公司面向全国引进战投,推出一批煤矿类子企业混改项目,允许民营企业控股。

在加强市场化契约化管理上取得突破,推动省属国企动力变革:推进市场化选聘和契约化管理,推进市场化激励约束机制改革。

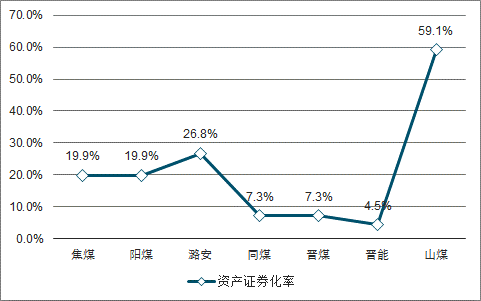

证券化率或提升,上市公司有望受益于集团资产整合。总资产占比方面:根据集团发债说明书及上市公司年报与季报,截止2018年三季度,除了山煤集团(59.1%)外,其余六家集团上市公司总资产占集团总资产的比例都不到30%(潞安26.8%;阳煤19.9%;焦煤19.9%;同煤7.3%;晋能4.5%;晋煤2.8%)。

煤炭产能产量方面:山西省七大煤企合计煤炭产能7.5亿吨,2017年煤炭产量合计5.3亿吨,占山西省总产量的54.3%,旗下上市公司产能合计1.62亿吨,2017年产量1.50亿吨,占集团的22%、28%。

政策层面,根据山西省人民政府网,全省深化国有企业改革大会提出,实施“市公上市公司+”战略。2019年内完成汾酒集团整体上市、大地控股港股上市,支持更多优质资产通过重组向上市公司集中,提升省属国企资产证券化率。

2018年资产证券化率趋势

数据来源:公开资料整理

三、资本开支

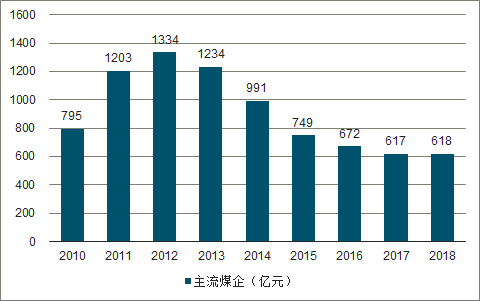

从代表性龙头公司来看,2010年以来,神华、中煤、兖煤和陕煤多数年份实际完成的资本开支明显小于年初计划。2019年神华、中煤、兖煤和陕煤计划资本开支分别为271、146、90和20亿元,相比较2018年计划和实际完成的资本开支均有下降,特别是神华资本开支主要以发电和运输板块为主,煤炭板块计划开支仅61亿元(占比约22%)。预计后期主流煤炭公司资本开支继续逐步下滑,而经营性和自由现金流稳健性较高。

2010-2018年主流煤企资本开支

数据来源:公开资料整理

四、竞争格局

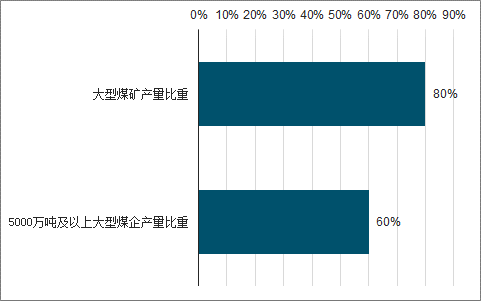

目标:经过2015年以前几轮资源整合,目前煤炭行业国企占比高,近几年煤炭企业产量50强中国企占比达80%以上,国企大矿较多,生产也相对更规范。根据《煤炭工业发展“十三五”规划》,2015年我国大型煤矿产量、5000万吨级以上大型煤炭企业产量占全行业产量比重分别为73%和55%,而到2020年预计将提升到80%和60%。此外,根据国家发改委等部门5月下发的《2019年煤炭化解过剩产能工作要点》,到2020年,120万吨/年及以上大型煤矿产量占82%以上。

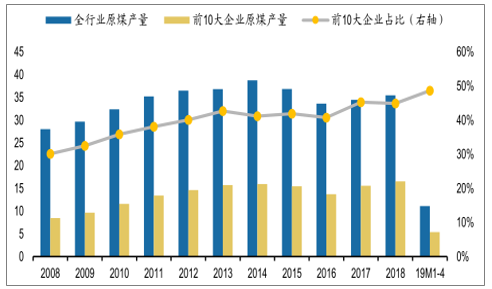

从国家能源局公布的合法产能层面来看,近5年来,30万吨及以下产能规模的煤矿数量从4961个下降到2147个(占比从76%下降到54%),而相对应的煤矿总产能从4.72亿吨下降到2.43亿吨(占比从15%下降到约7%)。此外,90万吨以上产能规模的煤矿数量从767个增长到886个(占比从12%提升到22%),而相对应的煤矿总产能从21.6亿吨增长到26.5亿吨(占比从69%提升到75%)。随着30万吨以下煤矿产能、相关煤与瓦斯突出、受冲击地压等灾害影响严重的煤矿退出以及部分大矿建成投产,大矿数量和产能占比有望继续提升。从产量角度来看,近10年来,前10大企业产量占比已经从30%提升到2018年的45%,2019年前4月前10大企业产量为5.4亿吨,占行业产量比重进一步提升至49%。总体来看,未来行业发展趋势和竞争格局更利好大煤矿、大煤企。

2020年煤炭行业大煤矿、大煤企产量占比预测

数据来源:公开资料整理

2008年-2019年4月煤炭行业集中度趋势(万吨)

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国煤炭行业市场发展态势及发展趋势研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

中国煤炭产业全景调研及未来发展趋势研判报告(2026版)

《中国煤炭产业全景调研及未来发展趋势研判报告(2025版)》共九章,包含2026-2032年煤炭行业发展前景预测分析,2026-2032年中国煤炭行业投资分析,2026-2032年中国煤炭行业发展策略及投资建议分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询