2018年,汽车产业开始了新一轮的对外开放,股比放开、关税下调等重磅政策的实施,都在让中国汽车市场更加开放,并吸引了全球的目光。

今年4月,发改委宣布汽车行业2020年全面放开股比限制。为扶持民族汽车工业的发展,在很长一段时间内,我国对汽车合资企业的股比进行严格控制。基于新的发展形势,汽车行业将分类型实行过渡期开放。

2018年取消专用车、新能源汽车外资股比限制;2020年取消商用车外资股比限制;2022年取消乘用车外资股比限制,同时取消合资企业不超过两家的限制。而特斯拉成为股比放开后,在中国独资建立工厂的汽车企业。其在上海建立了特斯拉海外工厂,规划年产量为50万辆,集研发、制造、销售等功能于一身。

今年5月,财政部宣布大幅降低汽车整车及零部件进口关税。众多进口汽车产品的价格也应声而降。进口关税的下调进一步放开了国内汽车市场,激励自主品牌汽车企业不断提升自身实力。

一、汽车年初至4月底涨幅相对领先,通持股增幅为0.53%,流入3.3亿元

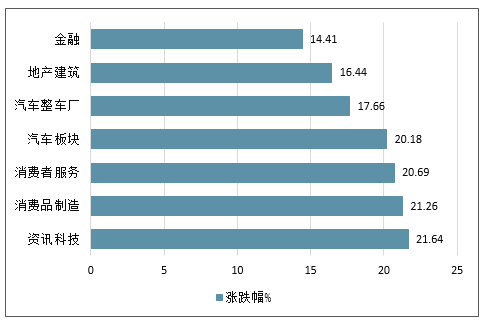

今年以来至4月底汽车板块及汽车整车厂分别上涨20.2%和17.7%,在行业中处于领先位置。回看今年以来至4月26日各行业涨跌幅,所有行业都是正回报的,而汽车所属的消费制造品行业,和资讯科技行业都属于领先的,分别上涨21.3%和21.6%。整体汽车板块年初至今上涨20.2%,其中整车厂上升17.7%,也是领先于其他主要行业,如地产的16.4%和金融的14.4%。

汽车行业年初至今涨跌幅(%)*至4月26日

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国汽车行业市场监测及未来前景预测报告》

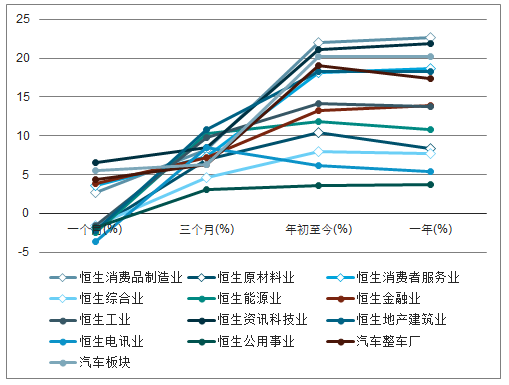

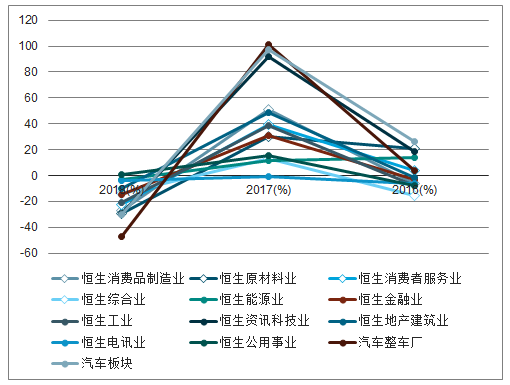

汽车板块在近一个月、年初至四月底涨跌幅都领先于其他行业,分别是5.6%和20.2%,而参照过往年度涨跌幅,其他行业下跌时汽车板块跌幅更大,其他行业上涨时汽车板块上涨更多。截止4月26日,对比近一个月、三个月及近一年的行业涨跌幅,可看到只有汽车所属的消费品制造业,资讯科技和金融行业都是有正回报的,而且一年以来涨跌幅也是领先的。虽然汽车板块近三个月涨跌幅的6.3%低于能源、地产和工业等约10%涨幅,但近一个月、年初至今及近一年里汽车板块都是较为领先的,显示今年资金较多流入汽车板块。此外,如对比过往三年每年行业涨跌幅可发现,汽车板块在下跌时跌幅一般较其他行业多,而在上涨时也一般比其他行业涨得更多,比如18年汽车板块下跌30.3%,大幅低于其他行业平均下跌的16%,而在17年和16年汽车板块分别上涨97.4%和26.7%,大幅高于其他行业平均33.8%和0.9%的涨幅。

汽车板块行业各时段内涨跌幅情况*至4月26日

数据来源:公开资料整理

2016-2018年中国汽车板块行业各时段内涨跌幅情况

数据来源:公开资料整理

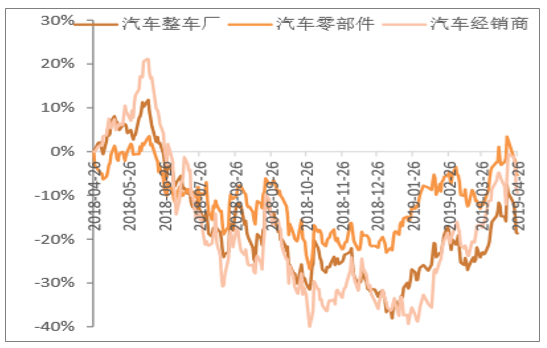

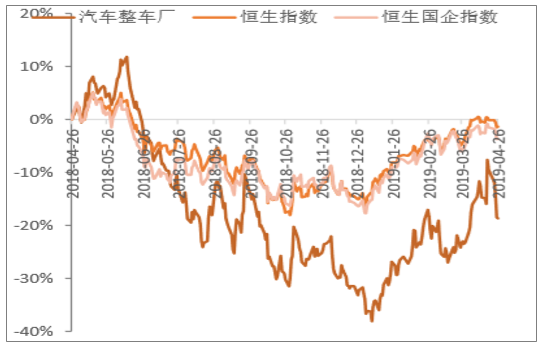

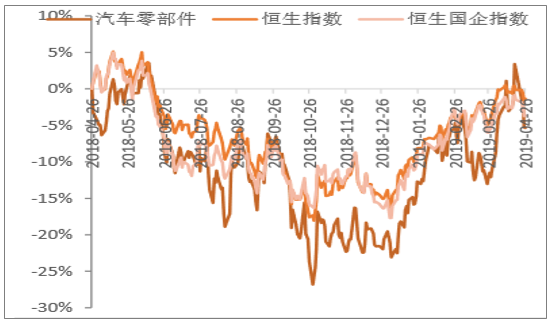

经销商近一年跌幅和涨幅都较高,波动最大,最多跌40%,而零部件走势波动相对较少,走势与恒指和国指相对接近,整车厂曾下跌38%,一年涨跌为-19%,低于经销商的-9%和零部件的-5%。截止4月26日,对比过往一年整车厂、零部件和经销商的行情走势,零部件下跌时跌幅相对较少,而一年以来涨跌幅零部件只有下降5%,高于经销商的-9%和整车厂的-19%。如对比恒生指数和恒生国企指数过往一年走势,指数最多下跌18%,而整车厂和经销商曾分别下跌至-38%和-40%,跌幅较为明显。零部件跌幅最多为27%,整体走势与恒指和国指相对较为接近。

汽车细分行业一年涨跌幅(%)

数据来源:公开资料整理

整车厂对比恒指一年走势(%)

数据来源:公开资料整理

零部件对比恒指一年走势(%)

数据来源:公开资料整理

经销商对比恒指一年走势(%)

数据来源:公开资料整理

汽车所属的消费品制造业今年以来至4月底通持股增幅排名第二,达到0.36%,同时今年以来至4月底涨幅也是领先,而其中汽车板块和整车厂持股增幅分别是0.53%和0.59%,领先于其他行业,也与今年以来涨幅有一定相关性。截止4月26日,对比行业年初至今涨跌幅与通资金年初至今的行业持股比例,可看到有较大相关性,年初至今涨幅较高的行业同时通年初至今的行业持股比例也增加较多,涨幅较少的行业通持股也相对较少。今年以来通持股最高行业为房地产,接着是汽车行业所属的消费品制造业,为0.36%,同时消费品制造业也是涨幅最多之一的行业,而里面的汽车板块和汽车整车厂的通持股比例分别为0.53%和0.59%,持股增幅排名在房地产之后,也是较为领先的,显示南下通资金今年以来较多流入汽车板块,跟相关板块涨幅有一定关系。

行业年初至今涨跌幅(%)对比年初至今通持股比例*至4月26日

数据来源:公开资料整理

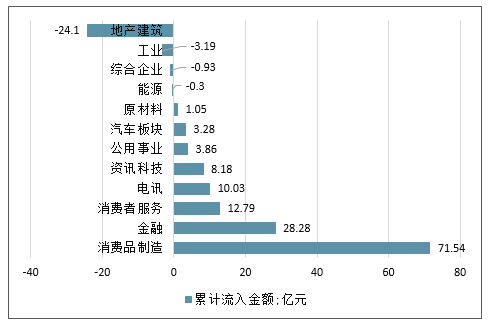

通资金今年以来至4月底主要流入汽车行业所属的消费品制造业,但汽车板块只流入3.3亿元,累计成交260亿元。截止4月26日,统计了行业今年以来累计流入金额及累计成交金额,其中明显看到汽车所属的消费品制造业流入金额大幅领先,达到71.5亿元,较排名第二的金融业高43.2亿元。成交额方面,排名最高的分别是金融和资讯科技行业,然后是地产和消费品制造业的477.5亿元和459.9亿元。汽车板块里,今年以来累计成交额占消费品制造业的成交额56%以上,而累计流入金额为3.3亿元,相对低于其他行业的流入金额,显示成交金额里买入和卖出金额相约,买入金额较卖出金额多3.3亿元。

通年初至今各行业累计流入金额(亿元)*至4月26日

数据来源:公开资料整理

二、汽车PE、PB估值仍低于过去的均值水平,A股汽车平均较H股溢价35%

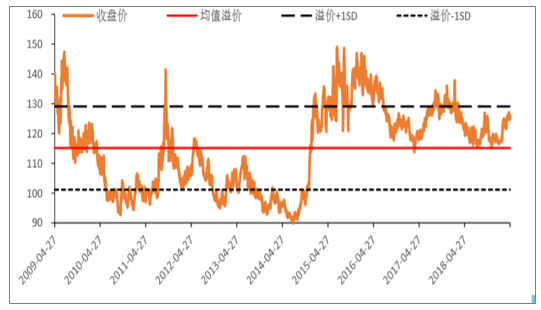

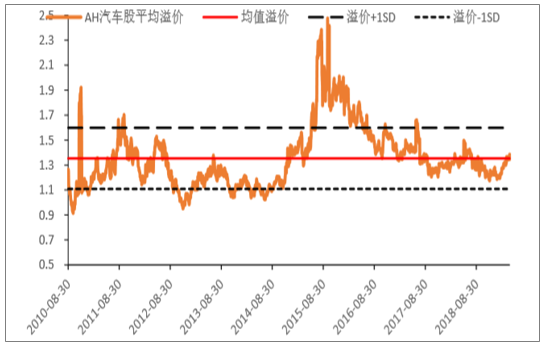

根据恒生AH溢价指数,过往A股平均较H股溢价15%,而A股汽车平均较H股溢价35%,近年一直维持在20%以上,今年以来溢价有所上升至近期约35%位置,显示汽车H股仍较A股便宜。参考恒生AH股溢价指数过往十年走势,A股较H股平均溢价为15%,平均溢价加一个标准差为29%,与现在约25%较为接近。过往当AH溢价指数上升至29%以上后,会维持一段时间,然后就会有所下降至大概均值15%。汽车板块里有5个个股为AH股,对比汽车板块里的AH股,过去A股平均溢价35%,而今年以来有所上升,以及上次在17年底也有所上升,现在约处于过去均值水平的35%,显示A股较H股溢价35%,H股较A股更便宜。在14年后,汽车板块A股较H股溢价一直都在均值减一个标准差以上,也就是维持在11%以上,最低的溢价也有20%,在17年下半年的时候,显示A股汽车在近年仍然较H股溢价20%以上。

恒生沪深港通AH股溢价指数

数据来源:公开资料整理

汽车行业AH股平均溢价

数据来源:公开资料整理

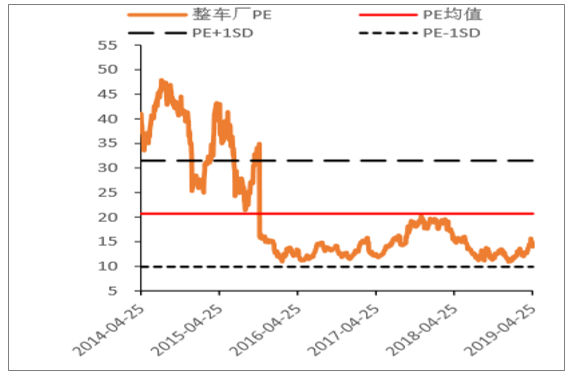

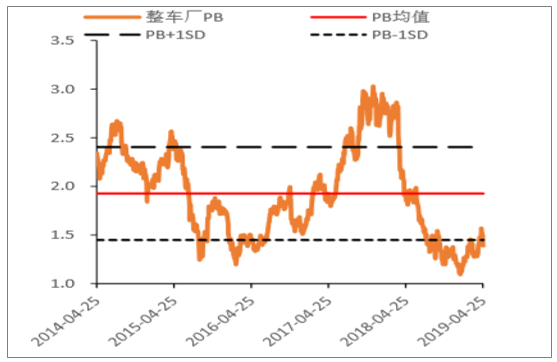

整车厂PE约13.9倍(剔出比亚迪为7.9倍),从去年低位11倍有所回升(从年初低位5.4倍回升),但仍大幅低于过去5年均值20倍(仍低于过去均值10.8倍-1SD的8.35倍水平);而现时PB1.39倍大幅低于均值1.9倍及均值减一个标准差的1.44倍,估值仍较便宜。截止4月26日,整车厂(包含比亚迪)过去5年平均PE约20倍,现时为13.9倍,从去年低位11倍左右有所回升,但近年一直在均值水平以下,现时仍是属于较低水平。如剔出比亚迪后整车厂过去5年平均PE为10.8倍,现时为7.9倍,虽然较年初的5.4倍低位有所上升,但仍低于均值-1SD的8.35倍水平。整车厂PB方面,过去均值为1.9倍,而走势从17年底约3倍PB便一直下降至18年底的1.1倍,今年以来有所回升,最新PB为1.39倍,但仍处于均值减一个标准差水平的1.44倍以下,显示估值仍较便宜。如剔除比亚迪后整车厂平均PB为1.77倍,现时为1.23倍,虽然较年初的1倍低位有所回升,但仍低于均值-1SD的1.27倍水平。

整车厂平均PE走势

数据来源:公开资料整理

整车厂平均PB走势

数据来源:公开资料整理

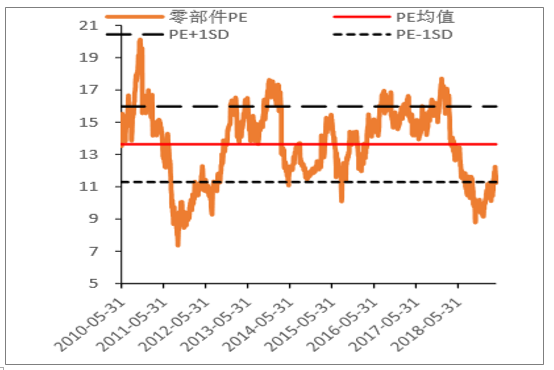

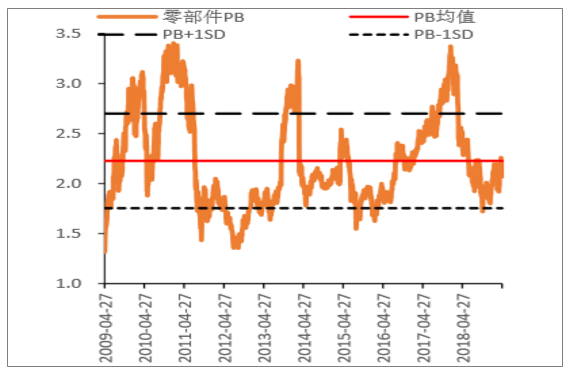

零部件PE约11.2倍,从去年低位11倍有所回升,但仍低于过去均值13.6倍并处于均值减一个标准差的水平;现时PB2.1倍低于之前高位3.3倍以及均值2.2倍,整体估值仍较便宜。截止4月26日,零部件过去平均PE约13.6倍,现时为11.2倍,从去年底部的8.8倍有所回升,但仍处于均值减一个标准差的位置水平,显示估值仍便宜。整体PE从18年下半年便以一直在均值水平以下,之前14年下半年至18年上半年处于均值以上,最高曾达到17.7倍。零部件PB方面,过去均值为2.2倍,而走势从18年初约3.3倍PB高位便一直下降至18年底的1.75倍,今年以来有所回升,最新PB为2.1倍,但仍低于过去均值水平。

零部件平均PE走势

数据来源:公开资料整理

零部件平均PB走势

数据来源:公开资料整理

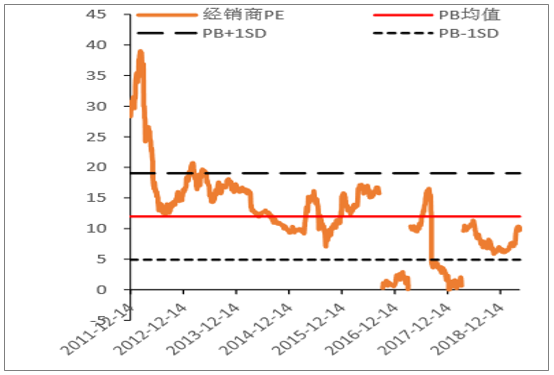

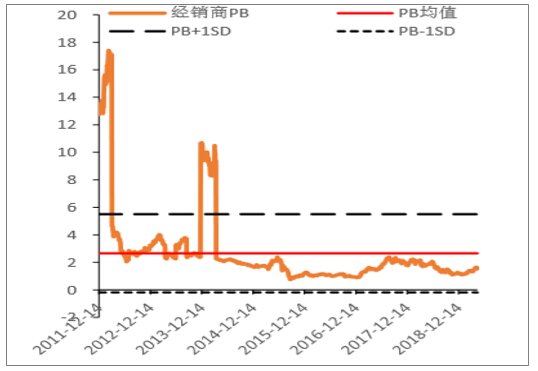

经销商PE约9.7倍,从去年底部的4.9倍有所回升,但仍低于过去均值12倍;现时PB1.52倍低于上次高位及均值的2.65倍,整体估值仍较便宜,且较零部件和整车厂便宜。截止4月26日,经销商零部件过去平均PE约12倍,现时为9.7倍,从去年底部的4.9倍有所回升,但仍低于均值水平,而且过去PE从底部反弹后都会超越均值水平。经销商PB方面,过去均值为2.6倍,而PB从18年底的1.1倍有所回升至近期的1.52倍,上次高位为17年下半年的2.65倍,整体与现在水平仍有一段距离,显示估值仍较便宜。

经销商平均PE走势

数据来源:公开资料整理

经销商平均PB走势

数据来源:公开资料整理

三、2019年汽车行业发展趋势分析

2019年宏观经济将呈现稳中有变的发展趋势,但增速在6%以上。汽车行业仍为拉动经济增长的主要动力,宏观政策上继续保持稳定。预计2019年全年汽车销量为2700万辆,少于2018年。其中,乘用车销售2100万辆,商用车销售440万辆,新能源汽车销售160万辆。

从目前中国的汽车市场情况判断,2018年内外部环境非常错综复杂,不利和变动因素居多。中国处在经济发展动能切换以及房地产20年繁荣末端的关键期,居民负债率增加,消费意愿下降致使汽车需求下滑,高负债区域的汽车销量降幅更大。尽管长期看增长的空间很大,但短期的情况不容乐观,如没有政策等因素的刺激,全年预计下降2%-3%。以目前中国汽车产业的整体发展速度来看,出台强刺激政策的可能性不大。

目前的汽车低速增长是在消费提前透支下的回落。中长期来看,汽车工业发展的前景仍比较乐观。短期的政策刺激只会增加行业的波动,不利于整体行业转型升级。

目前影响汽车行业的因素中有利因素包括潜在需求仍然很大、基础建设投资有望增速回升、蓝天保卫战促进增长、金融稳定政策。不利因素包括同期基数较高、宏观经济形势稳中有变、新能源补贴回落、2019年的政策出台时间不明朗、房地产市场调控、中美贸易不确定性仍存在。

长远来看,中国汽车产销量仍有较大增长空间,其中新能源汽车增长潜力巨大。预计到2050年中国千人汽车保有量将达到300辆,增量主要在乘用车市场。

同时,中国新车销售由增量市场逐步转向存量市场。增量市场以首次购车用户为主,市场规模快速扩大,呈现卖方特点,企业经济效益高,制造环节利润高,以满足国内需求为主。存量市场以置换与改善为主,产品升级联动,个性化发展,市场微量增长,部分年份有负增长可能。企业竞争加剧,优胜劣汰,兼并重组频现。拓展海外市场,生产环节利润低,使用环节、二手车、回收利用环节利润提升,新商业模式涌现。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告

《2024-2030年中国起重举升汽车行业市场竞争格局及投资前景研判报告》共十四章,包含2024-2030年起重举升汽车行业投资机会与风险,起重举升汽车行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。