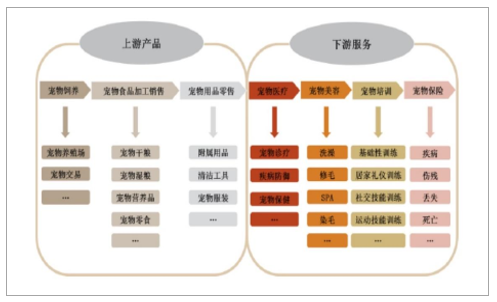

“它经济”,也就是宠物产业, 在发达国家已有百余年的历史,目前已成为一个相对成熟的市场。 伴随着一只宠物的完整生命周期, 行业内形成了一条完整的产业链, 包括繁育、训练、食品、用品、医疗、美容、保健、保险、趣味活动等一系列产品与服务。

宠物产业链构成

数据来源:公开资料整理

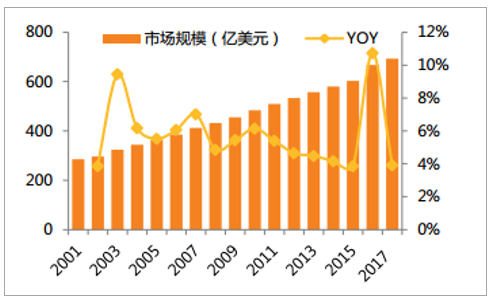

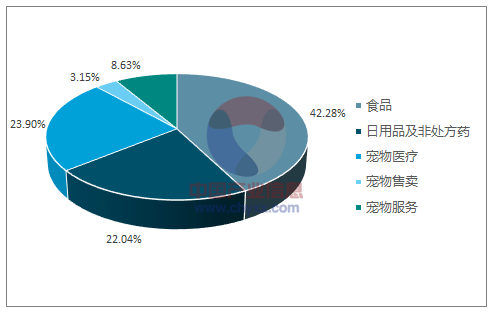

美国是全球最大也是最成熟的宠物市场,宠物食品市场占比最大。 宠物经济与发展水平密切相关,因此发达国家也是宠物经济大国, 由于宠物经济起步较早,这些国家和地区已经相继步入稳定增长阶段。2016 年全美约有 1.84 亿只宠物(猫、犬),其中猫、犬数量分别为 8970 万和 9420 万, 宠物消费支出达到 668 亿美元。 从细分市场来看,宠物食品市场规模为 282.3 亿美元,是美国宠物市场份额最大的子行业,占比达到 42 %。

美国宠物行业市场规模

数据来源:公开资料整理

2016 年美国宠物消费组成

数据来源:公开资料整理

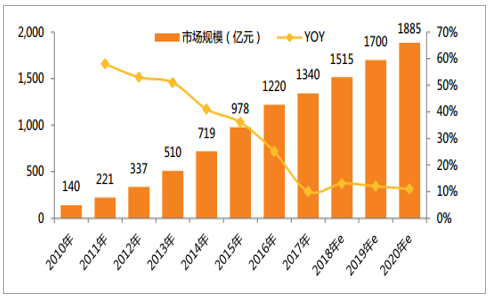

经过多年的并购整合, 美国宠物食品行业已呈现寡头垄断市场格局。2016 年雀巢及玛氏占据了美国宠物食品市场一半的份额,其中,雀巢占比 30%,玛氏占比20%, 份额前五的五家公司占比已高达 72%。 而从全球市场的格局来看,玛氏位列第一,占比达到 25%,雀巢以 22%的份额紧随其后,份额前五的五家公司合计占比 58%。我国宠物产业进入蓬勃发展期。2017 年我国宠物市场规模达到 1340 亿元, 预计在 2010-2020 年期间将保持年均 30.9%的高增速发展, 到 2020 年时市场规模将达到 1885 亿元。 人均 GDP 的提升、宠物饲养比例的提高、宠物消费意愿的增强等因素, 将持续推动宠物产业的发展。

中国宠物市场增长情况及预测

数据来源:公开资料整理

人均收入水平的提高,促进消费升级,利好宠物消费。 中宠股份的招股说明书里提到, 国际经验表明,国民收入水平与宠物市场的发展紧密相关,当一个国家人均 GDP 达到 3,000至 5,000 美元时,将带动该国宠物经济进入高速发展时期。 2016 年,我国人均 GDP 达到5.4 万元,具备了宠物市场快速发展的经济基础。随着人们收入的增长,已经饲养宠物的宠物主更加有购买力来为爱宠消费,另一方面,很多没有养宠习惯的人也可能因“有钱、有闲”来饲养一只宠物,从而市场从宠物数量和支出两方面扩张。

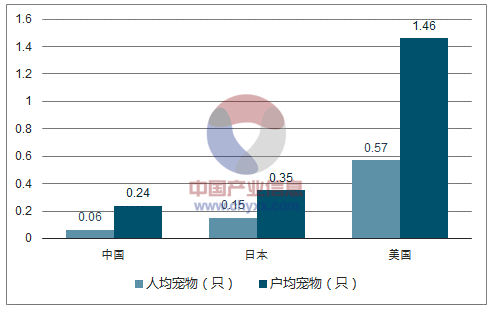

宠物数量具有很大的提升空间。我国现有宠物猫狗总数 8746 万只,与美国有 1 亿只的差距,考虑到我国的人口基数,则户/人均拥有宠物数量的差距更加明显:美国人均拥有宠物数量是我国的 10 倍, 户均拥有量是我国的 6 倍。即使与我国的近邻日本相比,两者也存在明显的差距。

各国人/户均拥有宠物猫及宠物狗的数量对比

数据来源:公开资料整理

宠物文化方兴未艾, 80、 90 后成养宠主力。 与美国全民养宠,老年人宠物支出更多的情况不同,我国的养宠主力是 80、 90 后的年轻人,其更多的将宠物作为伴侣甚至家人。我国养宠人群中, 80 后占到了 31.8%, 90 后占到了 41.4%。可以看出,我国年轻人群中的养宠观念和养宠文化已然成型,并且随着 80、 90 后工作职级的提高,收入的迅速提升,宠物市场还会进入迎来一个高速增长期。

养宠人群年龄组成

数据来源:公开资料整理

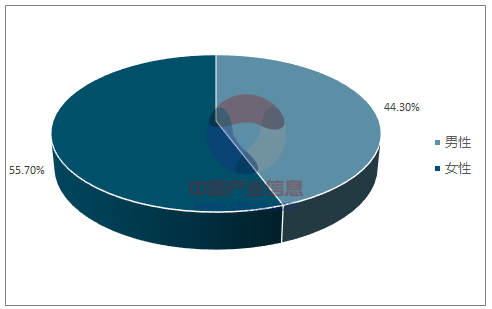

养宠人群性别组成

数据来源:公开资料整理

宠物食品作为饲养宠物的刚性需求,在宠物行业中占据重要位置。美国宠物食品占比 42%,日本宠物食品占比 36%。 尽管我国宠物市场尚未成熟,但是市场细分情况也是如此。2016 年中国各个宠物细分市场中,宠物食品所占的份额最高,达到 33.80%。推测出我国宠物食品的市场规模达到 412 亿元。从中国宠物食品市场格局来看,进口品牌份额遥遥领先。2015 年中国宠物市场中前五大公司的市场份额超过 65%, 其中玛氏集团占比最高达到 35.1%。 但是随着越来越多的公司涉足宠物食品领域, 市场的集中度出现了松动, 2014 年 CR5/CR10 占比分别为 66.5%和 73.9%,到了 2015 年 CR5/CR10 占比分别为 65.2%和 70.8%。从宠物品类来看, 主粮占比最高,零食、保健品增速快。 宠物食品具体可分为:宠物主食、宠物零食和宠物保健品三类,其中占比最高为主粮,宠物零食和保健品份额不断提升。2005年,宠物主粮占比高达为 73%,尽管占比一直下滑,但是截止到 2015 年底, 仍占有 57.2%的份额。 与此同时,宠物零食、保健品等的占比在逐步提升,挤占主粮市场的份额:宠物零食从 2005 年的 11.7%提升到 2015 年的 18.0%,宠物保健品从 2005 年的 8.3%提升到 2015年的 12.5%。

国际巨头占据先机, 主粮市场国外品牌份额领先。 国内宠物主粮的市场集中度相对较高,由国际巨头玛氏等国外品牌垄断,其中玛氏的占比达到 44%。 这主要是因为欧美宠物食品行业起步较早, 早在上世纪 90 年代,以玛氏为代表的国外品牌就已进入中国市场,先于本土企业建立了品牌、渠道的优势,占据较高的市场份额。 相比之下,国内品牌在各方面竞争力都不足,大多只能集中于中低端市场。与主粮市场不同,宠物零食领域集中度低。 宠物零食是近些年兴起的宠物食品,产品种类繁多,工艺流程不一且需要较多的人工操作环节,生产和销售具有小批量多批次的特点,与发达国家相比,国内企业生产该类产品具有明显的成本优势。玛氏旗下宝路在宠物零食领域占据了 21%的份额,中宠紧随其后占据了 15%的份额,而之后的品牌基本上也都是国产品牌。

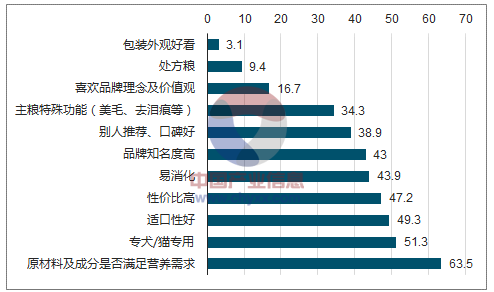

进口品牌领跑,但品牌忠诚度尚未形成。 尽管进口品牌在我国宠物食品市场,特别是主粮市场中居于垄断地位,但是品牌优势并不突出。 “品牌知名度高”并非宠物主购买宠物食品优先考虑的因素,宠物主更关注营养成分、性价比、适口性等因素。 在这一背景下,国产品牌拥有了建立品牌知名度的机会,品牌建设应当成为国内公司的重心。

宠物主粮购买考虑因素(%)

数据来源:公开资料整理

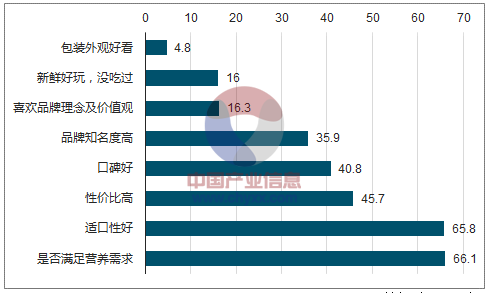

宠物零食购买考虑因素(%)

数据来源:公开资料整理

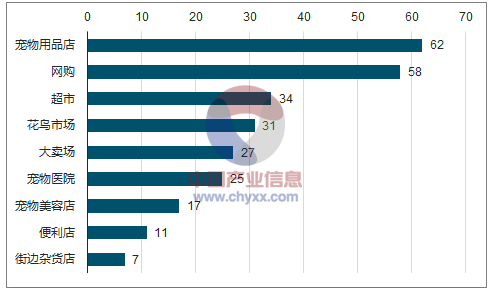

销售渠道变化有望促进行业洗牌。美国宠物行业发展早,从夫妻店开始慢慢发展到连锁店,当亚马逊等线上渠道发展起来, 商超渠道的规模已经足够大可以与电商抗衡,因此商超渠道在美国宠物食品市场中领先。而国内发展比较晚,淘宝京东等线上渠道已经成型,商超、连锁店渠道的发展受限,相比之下电商渠道更占优势。在美国和英国,超市是消费者最重要的宠物食品购物渠道, 而在中国消费者更倾向于在宠物用品店(62%)和在线渠道(58%)购买。

消费者宠物食品购买渠道选择(%)

数据来源:公开资料整理

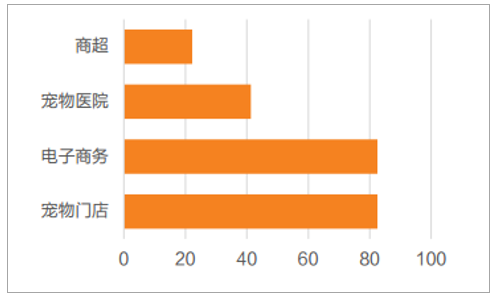

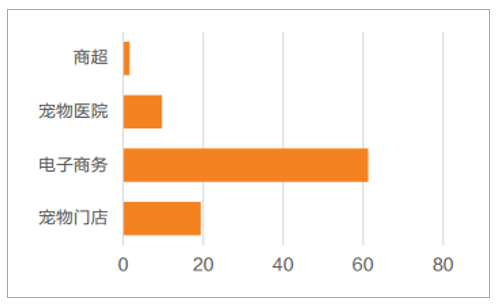

进口品牌进入中国除了先发优势以外, 更多依赖的是原有消费品在大商超的强势渠道。深耕商超渠道是这些品牌的核心。 但是近几年我国电商发展迅猛,已成为全球电商最发达的国家,宠物食品线上销售成为最重要的渠道之一。除此之外,越来越多便利店渠道、专营化渠道的崛起也不断释放着渠道红利。 在这一趋势下,宠物品牌和代理商纷纷将布局重点放到电商和宠物门店渠道。

品牌/代理商的主要经营渠道(%)

数据来源:公开资料整理

品牌/代理商的未来重点开拓渠道(%)

数据来源:公开资料整理

相关报告:智研咨询发布的《2018-2024年中国宠物食品市场供需预测及投资战略研究报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国宠物食品行业市场全景调查及投资潜力研究报告

《2026-2032年中国宠物食品行业市场全景调查及投资潜力研究报告》共十四章,包含2026-2032年宠物食品行业发展前景预测分析,2026-2032年中国宠物食品行业投资风险分析,2026-2032年中国宠物食品行业发展策略及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询