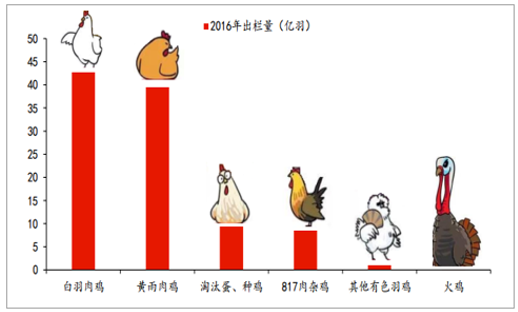

在我国,肉鸡包括白羽肉鸡、黄羽肉鸡、肉杂鸡(817 系列)和淘汰蛋、种鸡。2016 年我国专业型肉鸡(白羽肉鸡、黄羽肉鸡、 817 肉杂鸡)出栏约 89.9亿羽,专业型鸡肉产量约 1325.8 万吨。其中白羽肉鸡出栏 44.0 亿羽,同比增长 2.6%,肉产量 784.2 万吨,同比增长 5.8%;黄羽肉鸡出栏 39.9 亿羽,同比增长 6.8%,肉产量490.5 万吨,同比增长 10.1%; 817 肉杂鸡出栏 9.0-9.5 亿羽,以体重 0.85kg/只计算,鸡肉产量约为 51.1 万吨。

2016 年我国肉鸡行业出栏情况

数据来源:公开资料整理

2011-2016 肉鸡出栏和肉产量情况(全净膛率白羽肉鸡、黄羽肉鸡分别按照 75%和 65%计算)

- | 白羽肉鸡 | 黄羽肉鸡 | 合计 | |||||

年度 | 出栏(亿羽) | 出栏体重(千克) | 产肉量(万吨) | 出栏(亿羽) | 出栏体重(千克) | 产肉量(万吨) | 出栏(亿羽) | 产肉量(万吨) |

2011 | 44 | 2.2 | 738.8 | 43.3 | 1.7 | 492.3 | 87.3 | 1231.1 |

2012 | 46.9 | 2.3 | 818.9 | 43 | 1.7 | 471 | 89.9 | 1289.9 |

2013 | 45.1 | 2.3 | 784.3 | 38.6 | 1.8 | 440.4 | 83.6 | 1224.7 |

2014 | 45.6 | 2.4 | 804.9 | 36.5 | 1.8 | 424.1 | 82.1 | 1229 |

2015 | 42.8 | 2.3 | 740.9 | 37.4 | 1.8 | 445.5 | 80.2 | 1186.4 |

2016 | 44 | 2.4 | 784.2 | 39.9 | 1.9 | 490.5 | 83.9 | 1274.7 |

数据来源:公开资料整理

在肉鸡出栏量上,黄羽肉鸡几乎与白羽肉鸡相当,可以占到整个肉鸡行业的“半壁江山”。在 2014 年大规模爆发 H7N9 禽流感之后,政府对活禽交易市场的管理趋严,而近几年消费逐渐恢复,我国每年对黄羽肉鸡的消费量大致在 40 亿羽左右。

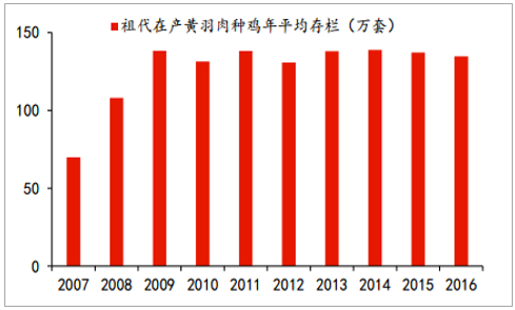

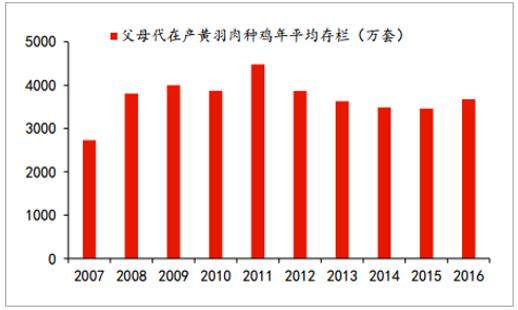

从消费端来看,目前我国每年对黄羽肉鸡的年需求量稳定在 40 亿羽左右,再考虑到祖代和父母代种鸡产能按照 40 套/年和 100 只/年,以及商品代雏鸡 95%的出栏存活率计算,我国祖代在产黄羽肉种鸡平均存栏量在 110 万套左右即可满足市场需求。虽然 H7N9事件给整个黄羽肉鸡行业带来了巨大损失,但对祖代种鸡的存栏规模影响不大。总体来看,自 2009 年以来,祖代在产黄羽肉种鸡的存栏稳定在 130-140 万套之间,产能趋于过剩。而反观下游父母代产能,全国父母代在产黄羽肉种鸡存栏在 2011 年最高,达到 4481.6 万套,此后逐年递减, 2015 年存栏量已经降低至 2008 年以来的最低水平。而随着黄羽肉鸡终端消费逐渐复苏,在 2014-2015 年盈利尚可的情况下, 2016 年全国在产父母代种鸡平均存栏量约为 3671.9 万套,比 2015 年增长 6.1%。这就导致 2016 年下半年黄羽肉鸡产量增幅较大,同比增加 11%。而 2016 年下半年又遭遇 H7N9禽流感事件,黄羽肉鸡价格迅速下跌,后期更受市场关闭、销售受阻影响,行业开始大规模亏损,主动去产能开始。

祖代在产黄羽肉种鸡存栏稳定在 130-140 万套之间

数据来源:公开资料整理

父母代在产黄羽肉种鸡存栏持续压缩

数据来源:公开资料整理

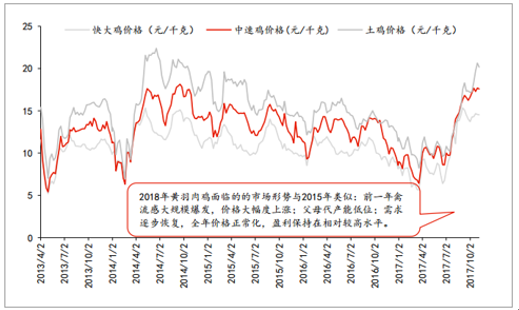

进入 2017 年,在 H7N9 流感病例数不断上升和国内多地关闭活禽交易的情况下,上半年父母代在产黄羽肉种鸡存栏同比减少 3.59%; 1-8 月同比减少7.35%。由于价格大幅下跌,整个 2017 年上半年黄羽肉鸡平均亏损 10 元/羽以上,中小养殖户大量退出行业,大型规模化企业也主动缩减产能,据我们粗略估算,上半年商品代黄羽肉鸡出栏同比下降 20%以上。整个产能传导至少需要 9 个月, 2015 年行情将在 2018 年重新演绎在经历了 2013-2014 年 H7N9 禽流感的影响之后,黄羽肉鸡整体价格自 2014 年 4 月开始大幅度上涨,高价一直持续到 2014 年底。回顾 2015 年,在禽流感影响消失、需求逐步回归正常化之后,虽然黄羽肉鸡价格较前一年有所回落,但依旧维持在一个行业利润较为丰厚的水平。2015 年黄羽肉鸡平均价格 13.75 元/只,只均盈利 2.52 元。

黄羽肉鸡 2018 年面临的市场情形与 2015 年类似,都是在 H7N9 禽流感爆发下行业产能快速去化

数据来源:公开资料整理

2018 年黄羽肉鸡所面临的市场情形与 2015 年类似,都是前一年因 H7N9 禽流感导致需求不振,整个行业产能深度去化,在负面因素消退之后价格开始大幅度上涨。而黄羽肉鸡行业养殖集中度较为分散,祖代种源都在国内且供应充足,产能恢复较为灵活但周期较长。在不考虑祖代产能的情况下,整个养殖周期从父母代传导至商品代出栏约 9-12 个月。所以目前黄羽肉鸡市场的高价格和高盈利情况,我们预计将维持到明年一季度春节前后,而后随着冬季活禽市场季节性关闭以及后续产能恢复, 2018 年黄羽肉鸡的盈利又逐步回归到 2015 年的平均水平。

对比2015 年与 2018 年所面临的市场情形

禽流感因素 | 2013-2014 年大规模爆发 | 2017 年上半年禽流感影响甚于往年 |

父母代种鸡产能情况 | 2014-215 父母代在产黄羽肉种鸡存栏量为近几年最低水平 | 2017 年 1-8 月父母代在产黄羽肉种鸡存栏量同比减少7.35%;上半年商品代黄羽肉鸡出栏同比下降 20%以上 |

消费需求情况 | 37.4 亿羽 | 2017 年下半年需求恢复, 2018 年预计约 40 亿羽 |

黄羽肉鸡价格 | 2014 年 4 月在 H7N9 禽流感影响因素逐渐消退之后,黄羽肉鸡价格开始整体上呈上升的趋势, 2015 年保持在高位震荡。 | 2017 年下半年开始, H7N9 禽流感影响因素逐渐消退,黄羽肉鸡价格自 7 月开始大幅度上涨,目前单只盈利超10 元,接近 2014 年的最高价。 |

只均盈利 | 2.52 元 | 2.50 元(预测) |

数据来源:公开资料整理

目前H7N9禽流感的影响已经基本消失,鸡蛋价格回升使得养户蛋鸡淘汰意愿大幅减弱,而且 2017 年上半年祖代种鸡存栏已经下降至 2000 年以来的历史低位、父母代存栏持续下滑,所以我们认为目前黄羽肉鸡的高价可以维持到 2018 年春节前后。然后随着入冬后各地活禽市场季节性关闭以及后续产能恢复,价格将逐步回归到正常水平,我们预计 2018年全年黄羽肉鸡行业只均盈利在 2.50 元左右。

相关报告:智研咨询发布的《2018-2024年中国黄羽肉鸡市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国黄羽肉鸡行业市场供需态势及投资趋势研判报告

《2026-2032年中国黄羽肉鸡行业市场供需态势及投资趋势研判报告》共十二章,包含2026-2032年黄羽肉鸡行业发展及投资前景预测分析,2026-2032年中国黄羽肉鸡行业投资风险分析,2026-2032年中国黄羽肉鸡行业发展策略及投资建议分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国黄羽肉鸡行业市场政策、产业链图谱、出栏量、屠宰量、市场规模、竞争格局及发展趋势研判:头部企业占据主导地位[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)

![研判2026!中国蛋氨酸行业相关政策汇总、产业链图谱、供需现状、进出口贸易、竞争格局及发展趋势分析:“强者恒强”竞争趋势明显[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)