摘要:

一、发展环境:监督管理政策下,专利申请量下降

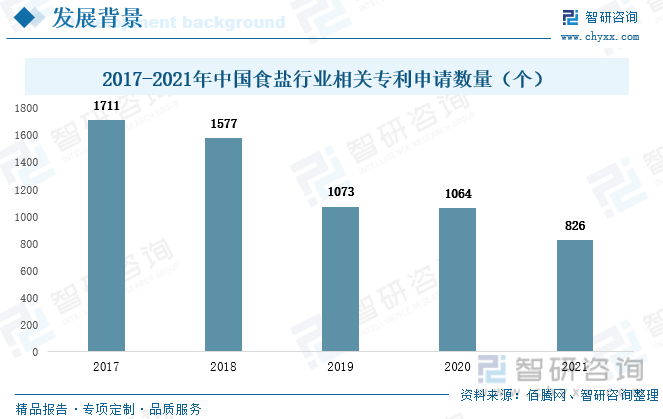

食盐是人类生存最重要的物质之一,也是烹饪中最常用的调味料。近年来随着食盐监管制度趋严,我国在食盐行业方面的专利申请数量逐渐下降。2021年我国食盐行业方面专利申请量为826个,较2020年同比下降22.37%。

二、发展现状:产需回升,出口量持续增加

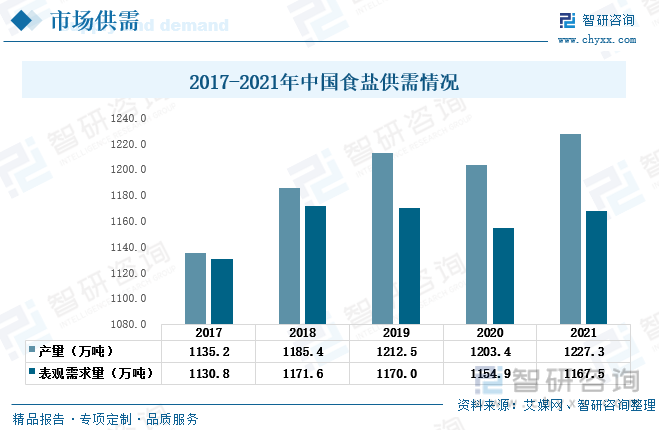

随着我国社会经济的发展,我国在制盐工艺方面有了很大进步,食盐产量得到很大提高。2020年受疫情影响,产量稍微有点下降,2021年实现回升。2021年我国食盐产量约为1227.3万吨,较2020年同比增长1.99%。2021年我国食盐表观需求量为1167.5万吨,较2020年同比增长1.09%。就进出口数量及金额而言,我国食盐产品在国际贸易中以出口为主,进口较少,且出口量及出口金额呈逐年稳定增长态势。2021年我国食盐出口量为73.12万吨,同比增长12.63%。

三、重点企业:行业竞争格局较为分散,集中度较低

从行业市场占比方面看,我国盐业企业具有数量多、规模小、分布零散、实力整体较弱的特点,行业市场集中度较低。2021年鲁银投资食盐产品市场占比为11.74%,苏盐井神食盐产品市场占比为9.4%,云南能投食盐产品市场占比为2.69%。

四、行业发展趋势:行业法规逐渐完善,市场集中度不断提升

为保障食盐安全,食盐行业管理相关法规标准需进一步完善,并且要严格执行,加快引导食盐行业和企业逐渐规范经营。我国食盐行业市场产品品种较为单一、包装较为简单,产品同质化程度相对较高。因此,要想提高企业在行业市场中的份额,必须要对生产技术、产品质量进行革新。

关键词:

一、发展环境:监督管理政策下,专利申请量下降

食盐是人类生存最重要的物质之一,也是烹饪中最常用的调味料,其所含钠元素是人体生长发育中不可或缺的元素。根据食盐原料的不同,可以分为海盐、湖盐、井盐等,其用于食品中具有提鲜味、增本味的作用,同时也可以用来防腐杀菌,增加原料的脆嫩度。为加强食盐质量安全监督管理,保证食盐质量安全,2020年国务院在《食盐专营办法》中指出,盐业主管部门、食盐质量安全监督管理部门应当各司其职,加强协作,严格监管好食盐的生产、销售。

在行业产业链中,食盐的上游为海盐、湖盐等原盐生产企业,中游为食盐制造业,其中苏盐井神、鲁银投资、云南能投等为食盐行业的上市重点企业,下游主要是通过经销商、超市、电商等销售渠道卖给消费者。

相关报告:智研咨询发布的《2022-2028年中国食盐行业市场竞争策略及未来发展潜力报告》

随着我国互联网的发展,居民生活水平的提高,互联网与食盐的结合,减少了中间环节,为消费者提供高性价比的服务,90后、00后逐步成为食盐行业的消费主力。

近年来随着食盐监管制度趋严,我国在食盐行业方面的专利申请数量逐渐下降。2021年我国食盐行业方面专利申请量为826个,较2020年同比下降22.37%。

二、发展现状:产需回升,出口量持续增加

1、产需量、市场规模回升

目前我国是全球最大的原盐生产国,在我国原盐产量中,大约有1000万吨左右用于制备食盐。资料显示,受行业去产能、去库存、去杠杆等多方面因素的影响,我国原盐产能增幅放缓,自2019年以来我国原盐的产量呈下降态势,2021年我国原盐的产量降为5706.5万吨,较2020年同比下降2.50%。

随着我国社会经济的发展,我国在制盐工艺方面有了很大进步,食盐产量得到很大提高。资料显示,2017-2021年我国食盐产量整体上呈现增长态势,2020年受疫情影响,产量稍微有点下降,2021年实现回升。2021年我国食盐产量约为1227.3万吨,较2020年同比增长1.99%。从食盐需求方面看,随着居民生活条件的提升,人们对于健康饮食要求标准逐渐提高,中高端食盐的需求大增。近年来,我国食盐表观需求量维持在1100万吨以上。2021年我国食盐表观需求量为1167.5万吨,较2020年同比增长1.09%。

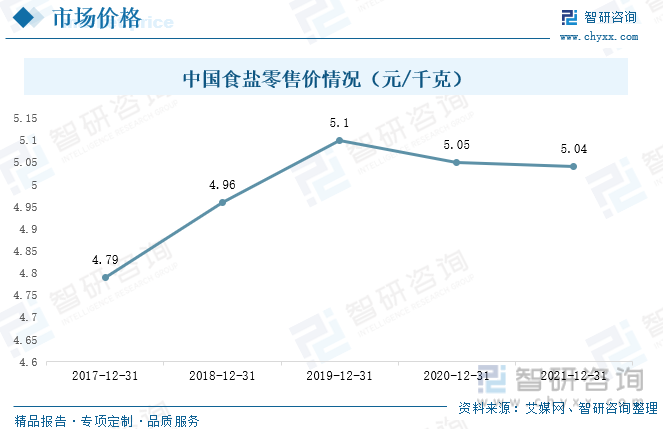

受大宗原辅材料价格上升及原盐产量减少等因素的影响,近年来我国食盐零售价虽呈一定波动性,但整体上呈现上升趋势。2021年12月31日我国食盐零售价为5.04元/千克,较2020年同期相比相差不大。

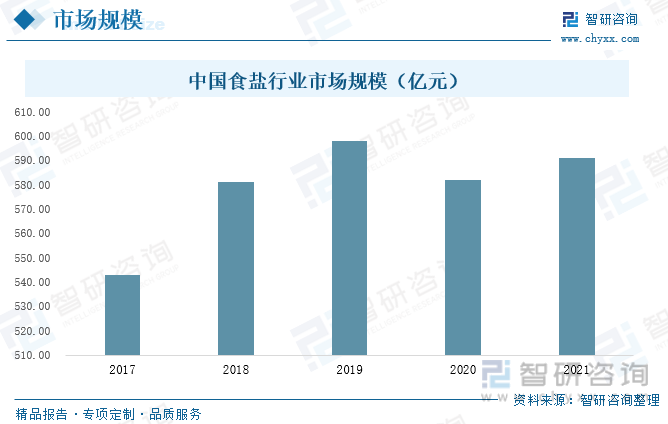

随着食盐需求和价格的影响,2017-2019年我国食盐行业市场规模呈现增长态势,2020年由于疫情的缘故,食盐市场规模有所下降,2021年实现增长。资料显示,2021年我国食盐市场规模较2020年同比增长1.49%。

2、出口量持续增加,山东省是最大食盐出口省

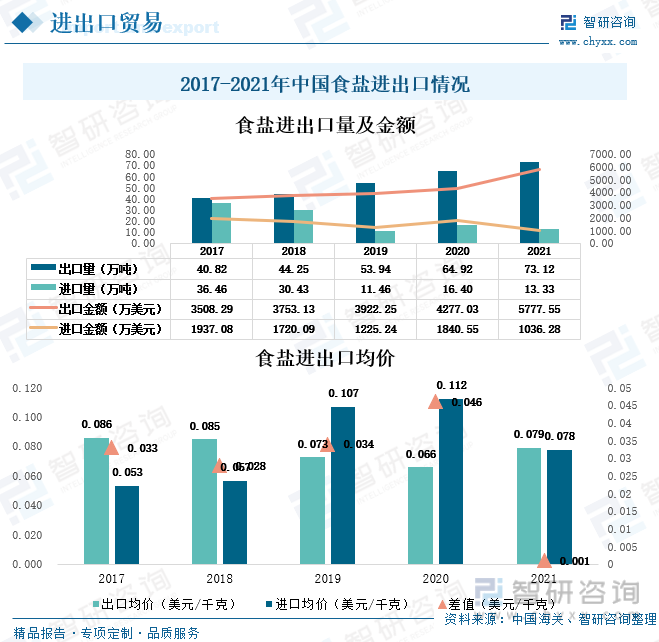

就进出口数量及金额而言,我国食盐产品在国际贸易中以出口为主,进口较少,且出口量及出口金额呈逐年稳定增长态势。2021年我国食盐出口量为73.12万吨,出口金额为5777.55万美元,分别同比增长12.63%、35.08%;食盐进口量为13.33万吨,进口金额为1036.28万美元,分别同比下降18.72%、43.70%。

从进出口均价方面看,2017-2018年我国食盐出口均价大于进口均价,2019-2020年进口均价大于出口均价,2021年进出口均价相差不大。2021年我国食盐出口均价为0.079美元/千克,进口均价为0.078美元/千克,进出口均价差值为0.001美元/千克,较2020年进出口均价差值0.112美元/千克,同比下降97.83%。

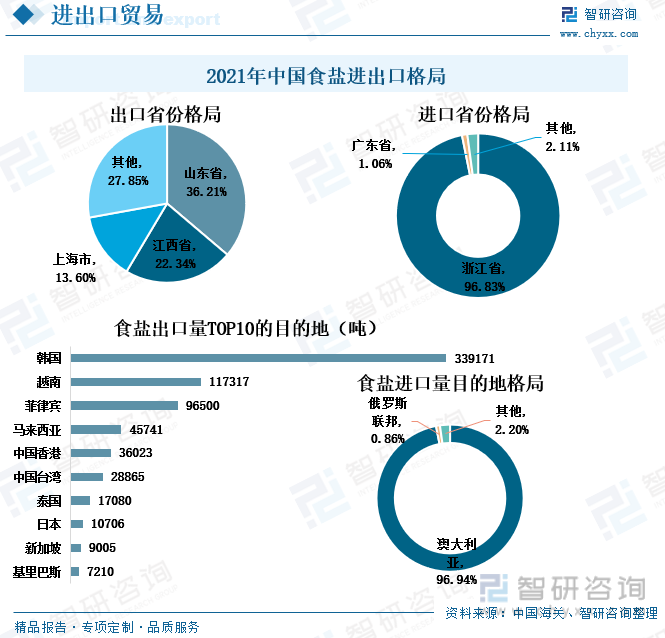

就进出口省份而言,2021年山东省是我国食盐出口大省,浙江省是我国食盐进口大省。2021年山东省食盐出口量占我国食盐总出口量的36.21%,其次是江西省、上海市,出口量占比分别为22.34%、13.6%;2021年浙江省食盐进口量占我国食盐总进口量的96.83%。

就出口目的地而言,2021年韩国是我国最大的食盐出口目的地。2021年我国出口到韩国的食盐数量达33.9万吨,其次是出口到越南、菲律宾,出口量分别为11.7万吨、9.65万吨。就进口目的地而言,由于澳大利亚有得天独厚的晒盐条件,是世界少有的天然盐场,其食盐质量比较高,2021澳大利亚是我国最主要的食盐进口目的地。2021年我国从澳大利亚进口的食盐数量占我国食盐总进口量的96.94%。

三、重点企业:行业竞争格局较为分散,集中度较低

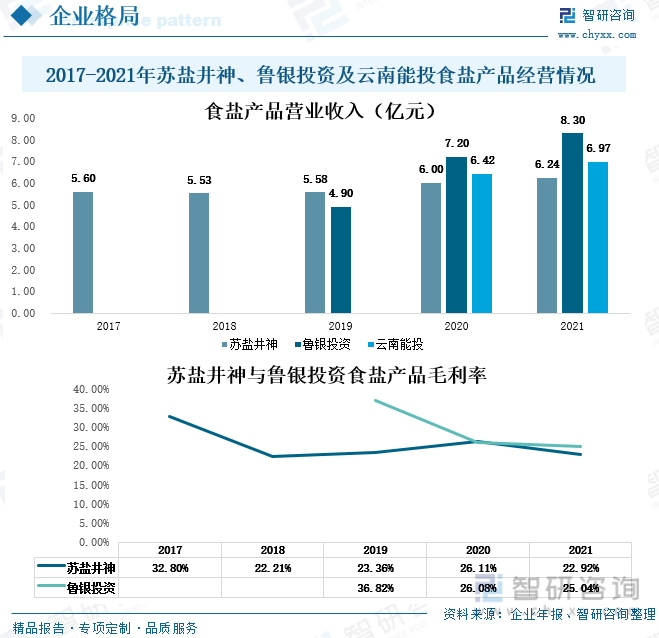

目前我国注册的盐企大约有290家,其中食盐定点生产企业达131家,食盐上市企业主要有苏盐井神、鲁银投资以及云南能投等。苏盐井神制盐生产能力在我国制盐行业名列前茅,具有“循环经济、矿产资源、区位运输、技术创新、产销一体、知名品牌”六大核心竞争优势。由于公司资产重组,食盐销售范围扩大,业务创新能力和市场竞争能力增加,近年来苏盐井神食盐产品营业收入稳定增长。2021年苏盐井神食盐产品的营业收入为6.24亿元,较2020年同比增长3.85%。鲁银投资目前所属食盐定点生产企业有6家,拥有全国食盐定点批发资质,年产能达360万吨,由于其所辖企业位于盐矿资源丰富的地区,制盐资源丰富。自2019年起,鲁银投资食盐产品的营业收入持续增长,2020-2021年其食盐产品营业收入赶超苏盐井神。2021年鲁银投资食盐产品营业收入达8.3亿元,较2020年同比增长15.20%。云南能投的井矿盐制盐生产能力和食盐业务盈利能力在行业内名列前茅,2020-2021年其食盐产品营业收入稳定增长,2021年其食盐产品收入为6.97亿元,较2020年同比增长8.55%。

从食盐产品毛利率方面看,受原材料价格上涨幅度大于销售价格的影响,2020-2021年苏盐井神和鲁银投资食盐产品毛利率呈下降态势。2021年苏盐井神食盐产品毛利率为22.92%,较2020年下降3.19个百分点,鲁银投资食盐产品毛利率为25.04%,较2020年下降1.04个百分点。

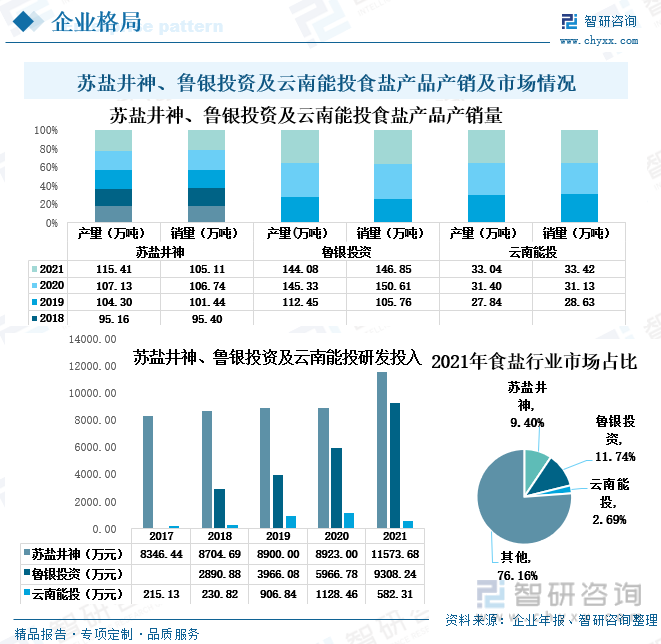

从产销量方面看,鲁银投资食盐产品的产销量高于苏盐井神和云南能投,但2020-2021年鲁银投资食盐产品的产销量稍微有点下降。2021年鲁银投资食盐产品的产销量分别为144.08万吨、146.85万吨,较2020年分别同比下降0.86%、2.5%。2021年苏盐井神食盐产品产量为115.41万吨,较2020年同比增长7.72%,其销量较2020年同比下降1.53%。2021年云南能投食盐产品的产销量分别为33.04万吨、33.42万吨,较2020年分别同比增长5.21%、7.34%。

从研发投入方面看,2017-2020年三家企业的研发投入均呈增长态势,但2021年云南能投研发投入急速下滑。2021年苏盐井神研发投入为1.2亿元,较2020年同比增长29.71%,鲁银投资研发投入为9308.24万元,较2020年同比增长56%,云南能投为582.31万元,较2020年同比下降48.40%。

从行业市场占比方面看,我国盐业企业具有数量多、规模小、分布零散、实力整体较弱的特点,行业市场集中度较低。2021年鲁银投资食盐产品市场占比为11.74%,苏盐井神食盐产品市场占比为9.4%,云南能投食盐产品市场占比为2.69%。

四、行业发展趋势:行业法规逐渐完善,市场集中度不断提升

1、行业政策法规逐渐完善

食盐是我国日常生活中不可缺少的调味品之一,但在质量安全、执行标准等方面仍在存在一些问题,如碘含量不达标、食盐检验标准不统一等。因此,为保障食盐安全,食盐行业管理相关法规标准需进一步完善,并且要严格执行,加快引导食盐行业和企业逐渐规范经营。除相关企业外,人们也需要提高对食盐相关法律法规的认知度,这样整个食盐行业的生产和销售将会往健康、可持续方向发展。

2、提高生产工艺的创新性,市场集中度提升

我国食盐行业具有悠久的历史,关于盐方面的记载最早可追溯到神农时代,当时人们主要是通过海水来制盐。随着朝代的更替,人们对于盐的认知度逐渐提高,制盐工艺也不断改善。现如今,无论是在制盐工艺上还是销售方面都有了很大进步,制盐方法也多种多样。但我国食盐行业市场产品品种较为单一、包装较为简单,产品同质化程度相对较高。因此,要想提高企业在行业市场中的份额,必须要对生产技术、产品质量进行革新,要让本企业区别于同行。

3、产品研发能力提高

目前,我国食盐行业的研发人才比较缺乏,产品无法满足消费者的个性化需求,而且近年来我国在食盐行业申请的专利数量在不断减少。因此,企业要想提升产品的知名度,需引进食盐行业的研发人才,生产一些满足消费者需求的产品,不断丰富食盐品种,在盐行业打造具有自主知识产权、产品质量高的全国性品牌。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国食盐行业市场竞争策略及未来发展潜力报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国食盐行业市场竞争策略及未来发展潜力报告

《2026-2032年中国食盐行业市场竞争策略及未来发展潜力报告》共十三章,包含2026-2032年中国食盐行业投资分析与风险规避,2026-2032年中国食盐行业盈利模式与投资战略规划分析,研究结论及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国食盐行业全景速览:市场需求稳定,行业稳步发展[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年中国食盐行业上市企业对比分析:苏盐井神VS鲁银投资VS云南能投[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)