摘要:

产业链:是连接上游电芯生产与下游整车运用的核心环节

动力电池模组/PACK是将电池电芯、电池连接片、BMS(电池管理系统)、线束、电池辅料、电池包外壳等按一定的PACK工艺流程组装成相关的PACK模组和电池包的过程,是连接上游电芯生产与下游整车运用的核心环节。

发展背景:新能源汽车发展迅猛,动力电池进入新高速扩张周期

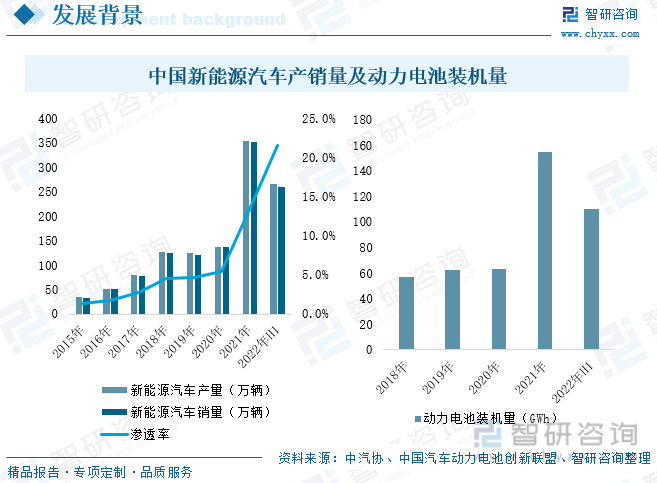

在政策及市场驱动下,我国新能源汽车在近两年迅猛发展,2022年上半年中国新能源汽车产销量分别为266.1万辆、260.0万辆,同比增长118.2%、115.0%,渗透率达21.6%;在新能源汽车发展热情高涨下,动力电池装机量也大幅扩张,2022年上半年装机量为110.1GWh,同比增长109.8%。动力电池进入新高速扩张周期,PACK端大幅受益。

行业现状:电池PACK单位成本不断下降,技术由传统MTP技术向CTP、CTC技术发展

在新能源汽车火爆发展之下,动力电池需求大幅提升,带动整个锂电模组及PACK设备需求增长。2021年中国锂电模组及PACK设备市场规模达到80亿元,同比增长1.1倍。未来随着新能源汽车的进一步渗透,我国锂电模组及PACK设备市场规模将进一步扩大,预计到2025年将达200亿元。

企业格局:车企及动力电池企业不断挤压第三方PACK公司生存空间

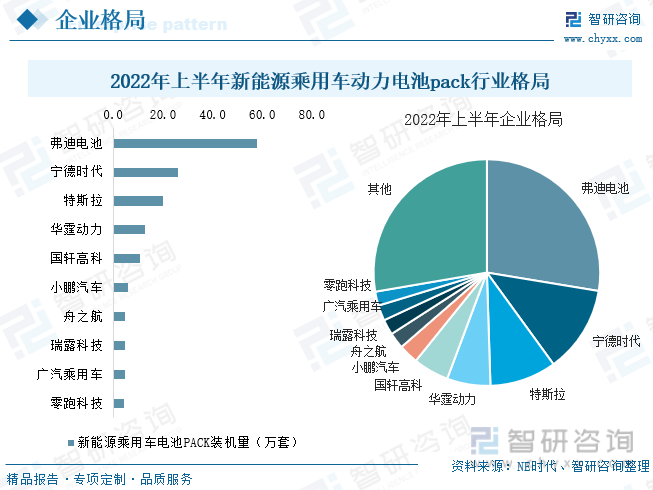

PACK行业参与公司主要有以比亚迪、特斯拉为代表的整车制造厂,以宁德时代为代表的锂电池专业供应商,以华霆动力为代表的第三方PACK公司。动力电池及车企为了保障产业链的供给稳定及降低生产成本,纷纷通过投资或自建PACK工厂的方式成功切入到PACK领域,独立第三方PACK企业市场份额不断被挤压,面临较大被市场淘汰的风险。

关键词:新能源汽车动力电池PACK产业链、新能源汽车动力电池PACK行业现状、新能源汽车动力电池PACK企业格局、新能源汽车动力电池PACK发展趋势

一、产业链:是连接上游电芯生产与下游整车运用的核心环节

动力电池模组/PACK是将电池电芯、电池连接片、BMS(电池管理系统)、线束、电池辅料、电池包外壳等按一定的PACK工艺流程组装成相关的PACK模组和电池包的过程,是连接上游电芯生产与下游整车运用的核心环节。电芯厂制备单体电芯后,PACK厂商通过单体电芯测试与挑选、单体电芯通过串并联焊接成电芯模组、电芯模组集成与封装、安装电池管理系统(BMS)、充放电循环测试、产成品封装入库,最终得到动力电池系统。

模组和PACK生产线的质量决定了电芯在最终成型的电池包中的工作效率,是动力电池后段生产环节中非常关键的部分。电池PACK注重电池的个性化、集成化,根据不同应用场景,对于热管理、空间尺寸、结构强度等进行开发设计,以提升电池和终端的匹配性和应用性。

二、发展背景:新能源汽车发展迅猛,动力电池进入新高速扩张周期

在政策及市场驱动下,我国新能源汽车在近两年迅猛发展,2021年中国新能源汽车产销量同比增长159.5%、157.5%,2022年上半年中国新能源汽车产销量分别为266.1万辆、260.0万辆,同比增长118.2%、115.0%,渗透率达21.6%;在新能源汽车发展热情高涨下,动力电池装机量也大幅扩张,2021年装机量为154.5GWh,2022年上半年装机量为110.1GWh,同比增长109.8%。动力电池进入新高速扩张周期,PACK端大幅受益。

从动力电池装机量分布来看,三元电池与磷酸铁锂电池为主流方案,其中磷酸铁锂电池凭借价格优势市场占比不断提升,2022年上半年装机量占比达58.5%,较2021年全年提升了6.8个百分点。在磷酸铁锂电池成本中,PACK工艺占比约为8%,在三元电池中,占比约为9.5%。

三、行业现状:电池PACK单位成本不断下降,技术由传统MTP技术向CTP、CTC技术发展

1、动力电池需求大幅提升,带动整个锂电模组及PACK设备需求增长

在新能源汽车火爆发展之下,动力电池需求大幅提升,带动整个锂电模组及PACK设备需求增长。2021年中国锂电模组及PACK设备市场规模达到80亿元,同比增长1.1倍。未来随着新能源汽车的进一步渗透,我国锂电模组及PACK设备市场规模将进一步扩大,预计到2025年将达200亿元。

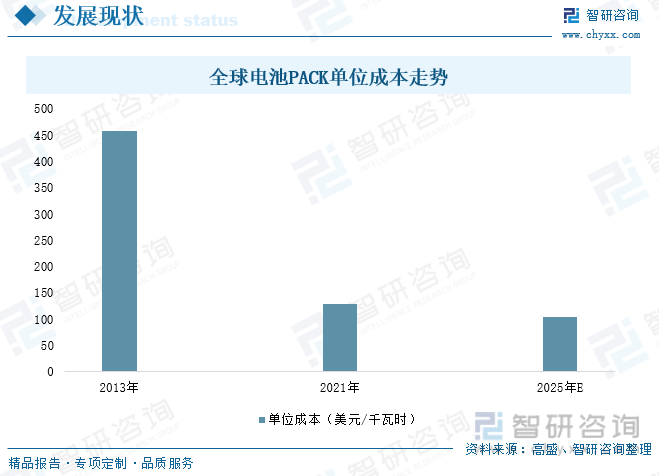

生产成本一直是车企关注的重点,尤其是近年随着疫情的反复及俄乌冲突的爆发,大宗商品价格持续上涨,导致车企生产成本不断增长,车企生产端承压加剧,叠加补贴政策的逐步退坡,降本成为企业发展的迫切需求。电池系统作为电动汽车最核心的部分,成本也是最大部分,约占整车成本的40%-50%,也因此电池系统的成本一直是关注的焦点。PACK作为产业链的重要环节之一,成本也在不断下降,根据高盛数据:2021年电池PACK单位成本为129美元/千瓦时,较2013年降幅超70%,2022年受国际环境不确定性因素增多等影响,PACK单位成本或将有回升,但整体下降走势不变,预计到2025年下降至105美元/千瓦时。

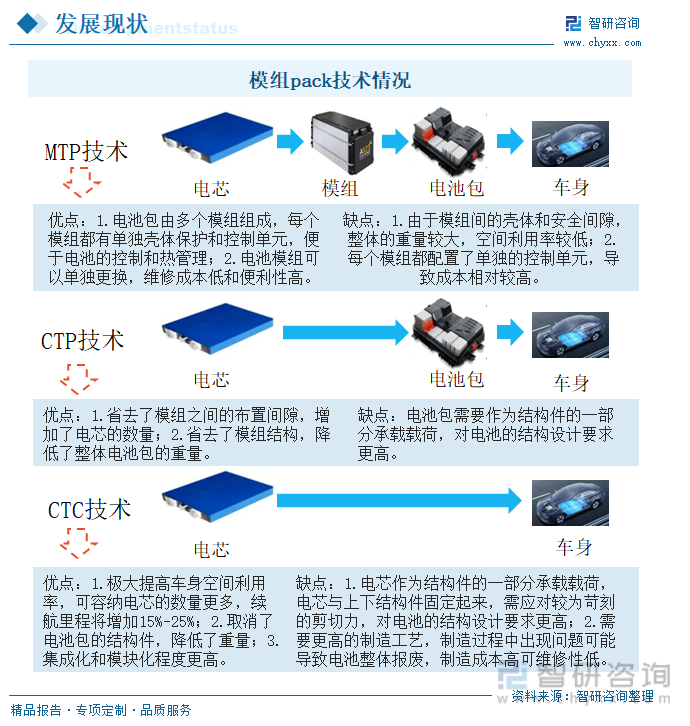

2、模组与PACK技术由传统MTP技术向CTP、CTC技术发展

方形、圆柱、软包是主流的动力电池三大封装方式,三种封装形式的电池各有优劣。圆柱单体能量密度较低,模组需要电芯较多,重量较高,突出特点是一致性好、生产效率高和成本低,代表车型有TeslaModel3等;方形电池是国内的主流封装形式,能量密度较高,突出特点是成组效率为三种形式中最高,但一致性低,代表车型有亚迪汉、秦系列等;软包电池的性能最好,但其在国内应用较少,主要因一致性低、铝塑膜依赖进口、成本高,代表车型有通用VELITE6、等。

在汽车续航里程要求不断提升之下,模组与PACK技术由传统MTP技术向CTP、CTC技术发展,MTP技术包括模组控制、电芯、导电连接件、绝缘板、塑料框架、采样PCBA、冷板、压板和紧固件等。而CTP技术是将电芯直接集成到电池包内,省去了中间模组环节;CTC技术则是省去了从电芯到模组,再到电池包的两个步骤,直接将电芯安装在车辆平台上。CTP技术、CTC技术与传统MTP技术相比,提升了体积利用率与电池电量,减少了所需零件数量,与此同时技术要求也更高。2022年以来,已有多家企业发布了CTP、CTC技术,4月25日,零跑官宣国内首款可量产CTC电池底盘一体化技术;5月20日,比亚迪发布CTB电池车身一体化技术;6月23日,宁德时代发布CTP3.0技术麒麟电池。

四、企业格局:车企及动力电池企业不断挤压第三方PACK公司生存空间

PACK行业参与公司主要有以比亚迪、特斯拉为代表的整车制造厂,以宁德时代为代表的锂电池专业供应商,以华霆动力为代表的第三方PACK公司。目前,在PACK行业,动力电池企业、车企与独立第三方PACK企业“三分天下”的市场格局已被打破。动力电池及车企为了保障产业链的供给稳定及降低生产成本,纷纷通过投资或自建PACK工厂的方式成功切入到PACK领域,独立第三方PACK企业市场份额不断被挤压,面临较大被市场淘汰的风险。

2022年上半年我国新能源乘用车电池PACK装机量为209.2万套,其中仅弗迪电池、宁德时代、特斯拉三家企业就占据近50%的市场份额,其中弗迪电池占比27.6%,宁德时代占比12.4%。且在前十企业主,第三方PACK企业身影较少,仅有华霆动力与舟之航两家企业,合计占比仅为8.5%。

五、发展趋势:产业自动化率将有所提升,成本将进一步下降

1、产业自动化率将有所提升

当前自动化、智能化产线已在燃油汽车及新能源汽车各类生产环节中广泛应用,其具有低成本、高效率、生产过程精准控制、生产设备智能监控等多方面优势,已逐步替代人力生产。目前,在动力电池生产环节,电芯段平均自动化率已达95%左右,而模组+PACK线的自动化率仍较低,其中模组环节自动化率低于40%,PACK环节的自动化率小于20%。随着全球新能源汽车快速发展,动力电池需求量持续增长,传统的手动生产方式无法满足巨大产量的交付,自动化率更高的产线其规模效应更强。其次相较于传统人工产线,自动化率更高的产线在良率、精度等方面更有优势;最后,制造业人工成本不断增加,企业更多选择自动化产线。未来人力成本上升、电池质量和生产效率要求提高或倒逼模组/PACK产线自动化率提升。

2、成本将进一步下降

对于车企及动力电池企业而言,降本需求迫切,动力电池作为新能源汽车核心零部件,占整车生产成本的40%-50%,而PACK环节占到动力电池整个生产成本的8-9%,为企业实现降本的重力点之一。近几年来,随着新能源汽车强势发展,企业不断加大对动力电池的研发力度,PACK环节所需成本已有大幅下滑,未来成本有望进一步下行,预计到2025年,PACK单位成本较2021年将减少24美元/千瓦时,助力车企降本增效。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国新能源汽车行业发展战略规划及投资方向研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国新能源汽车行业发展战略规划及投资方向研究报告

《2026-2032年中国新能源汽车行业发展战略规划及投资方向研究报告》共十章,包含中国新能源汽车主要企业分析,中国新能源汽车投融资及预测,中国新能源汽车发展战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询