摘要:据中国工程机械工业协会数据统计,2023年1-12月,共销售挖掘机195018台,同比下降25.4%。从月度销量来看,2023年12月,我国各类挖掘机销量合计16698台,同比下降1.01%,环比增长11.89%,其中国内挖掘机销量7625台,同比增长24%。受益于国内挖掘机产品需求回升,12月我国挖掘机产品总销量同比降幅出现大幅收缩,环比实现大幅增长,挖掘机营商环境持续优化和改善。2024年,在我国地产政策持续松绑,政府加大对扩内需的刺激力度下,挖掘机等工程机械设备需求有望得到回升。

一、定义及分类

挖掘机是一种自行的履带式、轮胎式或步履式机械,有一个上部结构带着工作装置,能作360°回转,主要是用铲斗挖掘高于或低于承机面的物料,并装入运输车辆或卸至堆料场的土方机械。挖掘机挖掘的物料主要是土壤、煤、泥沙以及经过预松后的土壤和岩石。

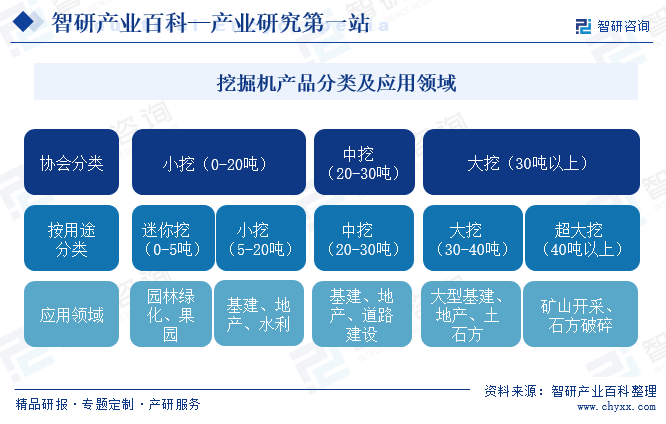

按照吨位和需求来分类,挖掘机可分为超大挖、大挖、中挖、小挖和迷你挖等。其中,超大挖主要用于矿山开采和岩石破碎领域,应用领域较为集中,周期性波动较强,中大挖主要用于城市、道路桥梁等基建与地产领域,受基建、地产发展影响较大,小挖和迷你挖主要用于市政、农林、绿化等小型项目,应用领域广泛。

二、行业政策

1、主管部门和监管体制

国家发展改革委员会、国家工业和信息化部对挖掘机行业进行产业宏观规划方面的管理。国家发展改革委员会主要负责研究制定产业政策和产业发展规划、促进行业体制改革、促进行业技术发展等宏观管理。国家工业和信息化部主要负责研究提出工业发展战略、拟订工业行业规划和产业政策并组织实施、指导工业行业技术法规和行业标准的拟订等宏观管理。

国家质量监督检验检疫总局、国家标准化管理委员会对挖掘机行业进行产品生产、质量方面的管理。国家质量监督检验检疫总局依据行业标准对挖掘机行业进行质量监督。国家标准化管理委员会下属的全国土方机械标准化技术委员会、全国矿山机械标准化技术委员会等负责制定和修订挖掘机行业相关标准。

中国工程机械工业协会挖掘机械分会是挖掘机行业的全国性自律性组织,对行业进行技术标准、行业推广等方面的管理,同时负责挖掘机行业产业及市场研究、向政府部门提出产业发展建议、推动行业对外交流等工作。

2、国家层面相关政策

工程机械行业作为国民经济的重要基础性产业,为国家经济发展、国防军工建设等提供技术装备支撑,承担着促进行业技术进步和工艺水平提升,以及满足人民美好生活需要的重要任务。为进一步推动挖掘机等工程机械行业的发展,国家和政府部门相继出台多项扶持政策。2023年11月,工业和信息化部发布《工业互联网与工程机械行业融合应用参考指南》,提出基于数据驱动的服务模式和商业模式创新,打通工程机械企业与下游客户、供应商等主体,驱动形成产销协同、产品设备远程运维等创新应用。随着各类工程机械产业政策加速落地,工程机械行业的生产制造体系将会进一步完善,关键零部件、整机装备等将会得到持续优化和创新,产业链上下游将加快协同发展,助力挖掘机产业持续稳健发展。

3、地方层面相关政策

在各项政策的稳步落实和有序推进下,各地方政府积极响应中央政府号召,加快落实政策相关举措和细则,促进机械行业稳健发展,进一步深挖国内市场潜能,有效激发挖掘机等工程机械重点细分行业内生持续增长动力,为挖掘机产业发展创造优质环境。2023年12月,安徽省发布《安徽省氢能产业高质量发展三年行动计划》,明确指出,针对矿山、港口等柴油污染较为严重的应用场景,积极研发应用于矿山、港口、码头的现场制氢发电一体化备电系统、燃料电池工程机械等。

三、行业壁垒

1、技术壁垒

由于挖掘机产品需要集成多个领域的技术,如机械、液压、电子、计算机等,因此需要企业具备较高的技术研发和创新能力。企业需要掌握先进的生产工艺、高效的制造流程和严格的质量控制体系,才能生产出高质量、高效率的挖掘机产品。此外,随着技术的不断进步和应用,挖掘机行业也不断涌现出新的技术和产品,需要企业不断进行技术升级和创新,以适应市场的变化和客户的需求。因而,技术壁垒的存在使得新进入企业需要克服较高的技术门槛,才能在挖掘机市场中得到稳健发展。

2、规模壁垒

挖掘机产品属于重型机械,规模效应比较明显。大型企业具备更高的生产效率和更强的市场竞争力,而新进入企业可能需要花费更多的成本和时间来达到一定的生产规模和市场份额。此外,挖掘机产品的销售和售后服务也需要较大的投入,需要企业具备相应的资金实力和运营能力。因此,规模壁垒的存在使得新进入企业需要克服较高的规模门槛,才能在挖掘机市场中获得成功。

3、渠道壁垒

挖掘机产品的销售渠道广泛,包括经销商、代理商、直接销售等。大型企业通常拥有完善的销售网络和渠道,能够更好地覆盖市场和满足客户需求。新进入企业需要花费大量时间和精力来拓展销售渠道,建立与客户的合作关系,并在市场上树立品牌形象。此外,由于挖掘机产品的使用周期较长,需要企业提供长期的售后服务和技术支持,这也需要企业具备完善的售后服务网络和体系。

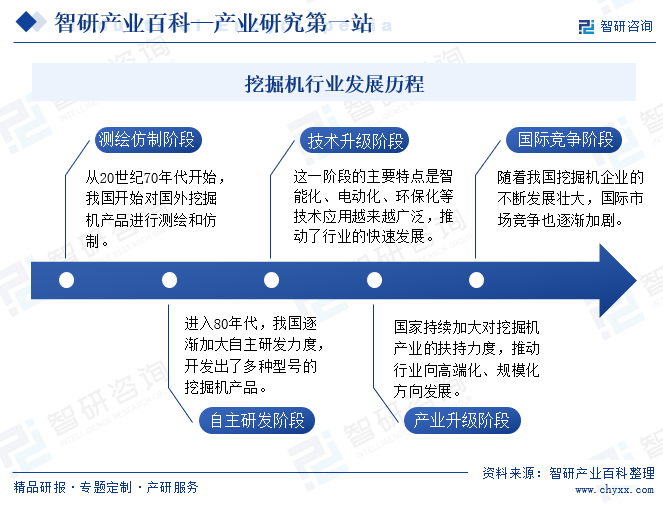

四、发展历程

改革开放以来,我国挖掘机行业经历多个阶段的发展历程,取得了显著的成就。21世纪以来,在市场需求多样化下,各企业持续调整和优化产品结构,带动部分其他机械行业的制造厂布局挖掘机行业,为我国挖掘机产业的发展提供强劲助力。未来,随着市场的不断变化和技术水平的不断提高,我国挖掘机行业将继续保持稳定增长的态势。

五、产业链

1、行业产业链分析

挖掘机的产业链上游主要包括原材料和核心零部件的生产和供应,包括钢材、发动机、液压系统等。发动机、液压系统等核心零部件作为挖掘机实现挖掘功能的重要零部件,其质量和性能直接影响到挖掘机的整体性能和使用寿命。因此,在挖掘机的生产过程中,对核心零部件的采购和质量控制是非常重要的环节。此外,随着技术的不断发展,智能控制、远程遥控等新型技术的应用也在逐渐推广,新兴技术的应用,不仅提高挖掘机的操作精度和效率,同时也为挖掘机产业的升级和发展提供新的动力。中国挖掘机行业产业链如下图所示:

日照钢铁控股集团有限公司

日照钢铁控股集团有限公司  江苏徐钢钢铁集团有限公司

江苏徐钢钢铁集团有限公司  中天钢铁集团有限公司

中天钢铁集团有限公司  中国宝武钢铁集团有限公司

中国宝武钢铁集团有限公司  唐山瑞丰钢铁(集团)有限公司

唐山瑞丰钢铁(集团)有限公司  山东钢铁股份有限公司

山东钢铁股份有限公司  首钢长治钢铁有限公司

首钢长治钢铁有限公司  东风康明斯发动机有限公司

东风康明斯发动机有限公司  洋马发动机(山东)有限公司

洋马发动机(山东)有限公司  上海日野发动机有限公司

上海日野发动机有限公司  广汽丰田发动机有限公司

广汽丰田发动机有限公司  重庆康明斯发动机有限公司

重庆康明斯发动机有限公司  重庆隆鑫发动机有限公司

重庆隆鑫发动机有限公司  河南华洋发动机制造股份有限公司

河南华洋发动机制造股份有限公司  江苏恒立液压股份有限公司

江苏恒立液压股份有限公司  上海诺玛液压系统有限公司

上海诺玛液压系统有限公司  伊顿液压系统(济宁)有限公司

伊顿液压系统(济宁)有限公司  江苏科迈液压控制系统有限公司

江苏科迈液压控制系统有限公司  山东中润液压机械有限公司

山东中润液压机械有限公司  格力乐液压系统(常州)有限公司

格力乐液压系统(常州)有限公司

挖掘机产业链中游主要是指挖掘机制造环节。在挖掘机制造环节中,企业需要采购上游的原材料和核心零部件,经过加工和组装,最终形成挖掘机产品。在这个环节中,企业的技术水平和生产能力对挖掘机的质量和性能起着至关重要的作用。总的来说,挖掘机产业链中游的发展趋势是向着高质量、高效率、低成本的方向发展。同时,随着技术的不断创新,未来挖掘机中游产业的发展空间也将进一步扩大。

在下游市场中,挖掘机主要用于土方挖掘、地基开挖、建筑拆除等作业,应用领域覆盖房地产、基础设施建设、矿山等。其中房地产市场作为挖掘机的重要应用领域,挖掘机在房地产项目中也发挥着不可替代的作用。2023年国家和政府持续发力房地产市场,营商环境加速修复,挖掘机等工程机械下游市场需求预期边际改善,挖掘机销量有望止跌回升,推动行业稳健发展。

2、行业领先企业分析

(1)江苏恒立液压股份有限公司

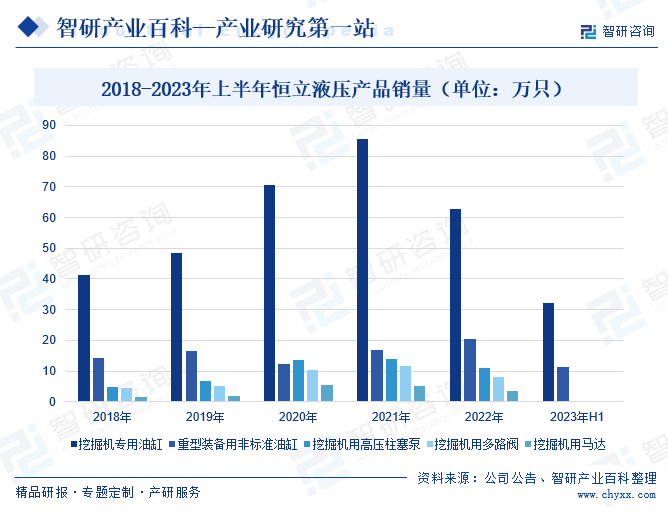

恒立液压作为一家专业生产液压元件及液压系统的公司,始建于2005年,经过多年的经营和发展,已由原来的液压油缸制造商逐渐发展成为集高压油缸、液压多路阀、液压系统、高精密液压铸件等产品业务于一体的综合性企业。面对复杂多变的经济环境,恒立液压紧跟国内工程机械行业全球化、电动化趋势,利用现有产品的竞争优势,积极拓展国产品牌的出口份额,并针对性地开发布局相关电动控制及执行装置。

恒立液压主要为美国卡特彼勒、日立建机、三一、徐工、柳工等国内外大中型主机厂配套新机产品,产品在挖掘机、高空作业平台、工业设备等领域有着较高的市场占有率。2023年上半年,恒立液压稳步推进经营业务发展,在深耕国内市场的同时,积极推动海外市场布局,共销售挖掘机专用油缸32.28万只,同比增长5%,其中挖机油缸海外市场营收同比增长18%。在此期间,重型装备用非标准油缸产品共销售11.43万只,较2022年同期增长18%。

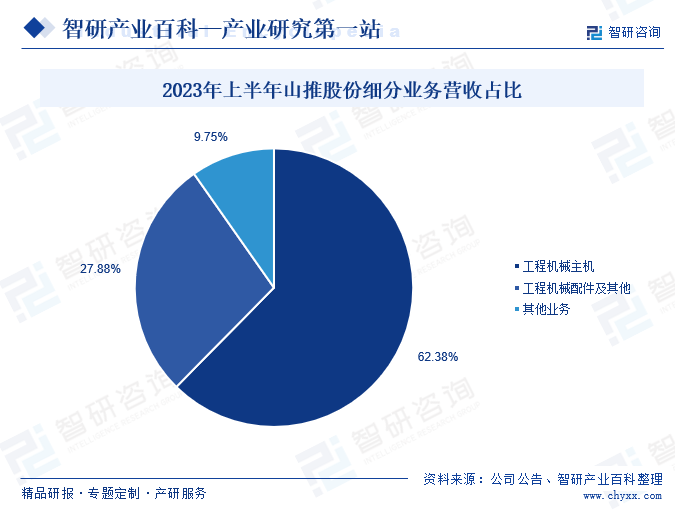

(2)山推工程机械股份有限公司

山推股份作为一家专注于研发建筑工程机械、矿山机械、农田基本建设机械等领域相关设备及配件的企业,产品包括推土机、挖掘机、压路机等主机产品,以及附带底盘总成、传动部件等核心零部件产品。从细分经营业务来看,山推股份的经营业务主要分为工程机械主机制造、工程机械配件制造两大类,2023年上半年,公司工程机械主机制造业务营收共计30.34亿元,占比62.38%,工程机械配件及其他业务营收为13.56亿元,占比27.88%。公司经过40多年的发展,形成了以推土机产品为主,压路机、挖掘机等主机产品及工程机械零部件并存和协同发展的完整产业链,共同助力公司经营业绩持续提升。未来随着山推股份各项经营业务不断完善,产品矩阵持续丰富,公司营业收入有望得到进一步提升。

六、行业现状

挖掘机作为工程项目建设中的重要工程机械,随着上游原材料价格的逐步下降,及核心零部件国产化水平不断提升,挖掘机产业也得到快速发展,各大挖掘机主机厂商生产成本稳步降低,盈利水平持续提升,近年来我国挖掘机产销量总体保持稳步增长态势。但随着房地产等主要应用领域需求下降,我国挖掘机产业发展受阻,持续承压,导致产品产销量同比出现负增长。

据中国工程机械工业协会数据统计,2023年1-12月,共销售挖掘机195018台,同比下降25.4%。从月度销量来看,2023年12月,我国各类挖掘机销量合计16698台,同比下降1.01%,环比增长11.89%,其中国内挖掘机销量7625台,同比增长24%。受益于国内挖掘机产品需求回升,12月我国挖掘机产品总销量同比降幅出现大幅收缩,环比实现大幅增长,挖掘机营商环境持续优化和改善。2024年,在我国地产政策持续松绑,政府加大对扩内需的刺激力度下,挖掘机等工程机械设备需求有望得到回升。

七、发展因素

1、有利因素

(1)市场需求回暖

挖掘机行业的应用领域包括房地产、基础设施建设、农业、矿业等多个领域,2023年以来,随着国家和政府部门陆续出台多项房地产利好政策,持续刺激地产需求,加快修复房地产行业营商环境,推动产业发展企稳回升,将进一步带动挖掘机市场需求回升。在农业领域,随着农业现代化的稳步推进,农田水利、土地整治等项目持续增加,对于挖掘机等工程机械的需求也随之增长,助力挖掘机产业持续发展。总体来说,市场需求是推动挖掘机行业发展的关键因素之一,未来,随着城市化进程的深入推进、基础设施建设的不断加强、地产行业稳健复苏,挖掘机市场需求将加速释放。

(2)数字化技术持续赋能

随着人工智能、大数据等新兴技术的快速发展,智能制造逐渐成为行业的发展趋势。无人驾驶挖掘机作为行业智能化应用的产物,能够在较为危险和复杂的环境下进行施工作业,有效降低安全风险。同时,液压系统、智能化控制系统研发不断突破,极大地提升了挖掘机的能源利用和机器操作效率。未来自动化技术将会持续赋能挖掘机产业,推动构建自主挖掘、路径规划、自动装卸等全自动化作业模式,有效提升工程项目的施工效率和作业安全。

(3)全球市场布局提速

随着我国工程机械行业的不断发展和壮大,国内市场对于挖掘机等工程机械产品的需求逐步趋于饱和,海外市场成为挖掘机企业经营和发展的新增长点。在我国“一带一路”政策的不断深化下,各企业积极实施国际化战略,加快推动产品出海进程,挖掘机等产品的出口规模和比例持续提升。现阶段,在全球经济增速放缓的影响下,各国政府持续加大基础设施建设的投入力度,以刺激经济的进一步发展,为我国挖掘机企业布局海外市场提供了有利条件。

2、不利因素

(1)产能过剩

此前,随着基础设施建设和房地产市场的快速发展,挖掘机市场需求不断增长,企业纷纷扩大产能。在此背景下,部分企业为追求短期利益,盲目扩大产能,导致产能过剩。多数企业规模较小、产品同质化严重、市场营销策略不当等问题也致使市场竞争进一步加剧,企业为争夺市场份额,可能采取低价策略,进而扰乱挖掘机产业生态环境。

(2)原材料成本上涨

挖掘机行业原材料成本上涨是一个不可忽视的问题。挖掘机制造的主要原材料包括钢铁、铜、铝等,其中钢铁占比最大,主要原材料的价格波动将直接影响到挖掘机的生产成本。近年来,随着全球经济形势的变化和环保要求的提高,原材料市场供求关系和价格走势都存在不确定性,加上物流、运输等费用的增加,导致挖掘机行业的生产成本不断上涨,进而不断加大挖掘机企业的经营风险。

(3)人才短缺

挖掘机产业作为国民经济的重要组成部分,对于推动国内经济高质量发展起着重要作用。近年来,在市场需求的拉动下,挖掘机产业规模持续扩大,产品技术和生产工艺也在不断更新,进一步加大企业对于高素质人才的需求。但由于我国现阶段挖掘机行业的培训体系仍有欠缺,不够完善,培训质量层次不齐,不能很好地满足企业的需求,导致我国挖掘机行业仍存在一定的人才短缺问题,进而制约行业的高质量发展。

八、竞争格局

从全球市场来看,全球挖掘机市场呈现出多层次、多元化的竞争格局,各大品牌在技术、品质、服务等方面展开激烈竞争,市场份额主要集中在日本、韩国、美国、中国等国家。其中日本品牌占据较高的市场份额,2023年全球挖掘机制造商前20强企业中,日本企业占据两席,分别是小松和日立建机。此外,美国品牌卡特彼勒、瑞典品牌沃尔沃建机等也是全球挖掘机市场的领先者。

在我国挖掘机市场,我国挖掘机行业经历了从起步阶段到成为全球领军者的漫长历程,国家政府的支持、国内企业的不断努力和技术创新,以及国际市场的需求都促使中国挖掘机制造业取得了令人瞩目的成就。在2023年全球挖掘机制造商前20强企业中,中国挖掘机品牌占据四席,分别是三一重工、徐工机械、柳工机械、中联重科,这类品牌在技术、品质、服务等方面有着较强的领先优势,在国际市场中享有很高的声誉。2024年随着国内市场需求的逐步回升,头部企业将进一步加大产品升级和技术研发的力度,持续提升产品性能和服务质量,稳步抢占市场份额,我国挖掘机市场集中度将持续提升,市场份额不断向龙头企业聚拢。

九、发展趋势

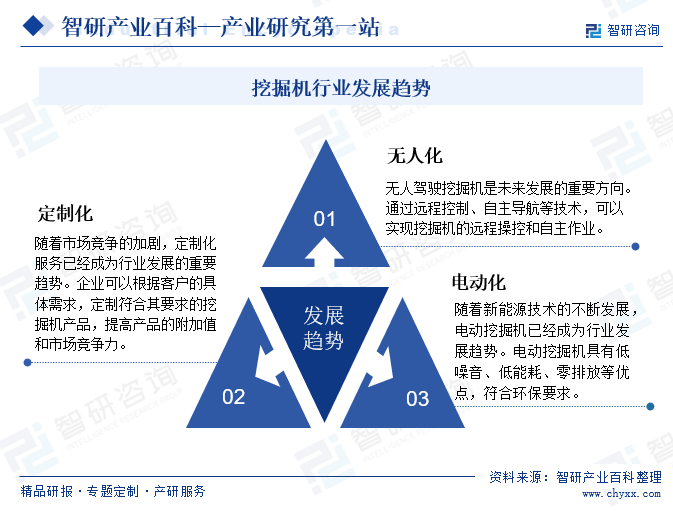

在“双碳”背景下,国家和政府从低碳减排、政策扶持等方面为工程机械行业电动化指明了发展方向。同时,随着环保政策日益严格、政策执行力度日趋加强,工程机械行业新能源设备加速渗透,挖掘机产品电动化发展步入上行周期,行业电动化进程持续推进。此外,定制化、无人化也是挖掘机行业重要发展趋势。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国挖掘机行业市场现状及竞争格局分析:三一重工龙头优势明显[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

2023年中国挖掘机行业市场现状及竞争格局分析:三一重工龙头优势明显[图]

2023年上半年中国共销售挖掘机108818台,同比下降24%,其中,国内销售51031台,同比下降44%,虽然2022年中国国内市场销量在减少,但出口市场却非常火爆,2022年中国挖掘机出口量达10.95万台,同比增长60.09%,2023年上半年中国挖掘机出口量已完成5.78万台。

![2022年中国挖掘机行业全景速览:行业集中度高,发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

2022年中国挖掘机行业全景速览:行业集中度高,发展前景广阔 [图]

挖掘机又称挖掘机械或挖土机,是一种使用铲斗从基底表面以上或以下提取材料并将其装载到车辆上或倾倒到土堆中的土方机械。根据中国工程机械工业协会发布的数据,2022年我国国内销售挖掘机15.19万台,同比下降44.6%,出口量继续保持快速增长,出口挖掘机10.95万台,同比增长59.8%。

![2022年中国挖掘机行业产业链分析:基建需求升温带动行业发展 [图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

2022年中国挖掘机行业产业链分析:基建需求升温带动行业发展 [图]

近几十年来,我国经济发展迅速,房地产行业、基础设施建设快速发展,极大地刺激了对挖掘机行业的需求。随着未来疫情影响的减弱,全球经济的回暖,基建需求升温,我国挖掘机行业将迎来新一轮增长。