摘要:涂料按溶剂类型可分为水性涂料、油性涂料、无溶剂涂料及粉末涂料。随着“漆改粉”、“漆改水”及国家环保政策持续的推进,中国主要涂料品种逐渐从溶剂型涂料为主转型为环保涂料,环保涂料及其关键原材料聚酯树脂日益成为国家环境政策支持的重点方向。2022年我国涂料行业总产量约3488万吨,较2021年同比下滑8.5%。

一、定义及分类

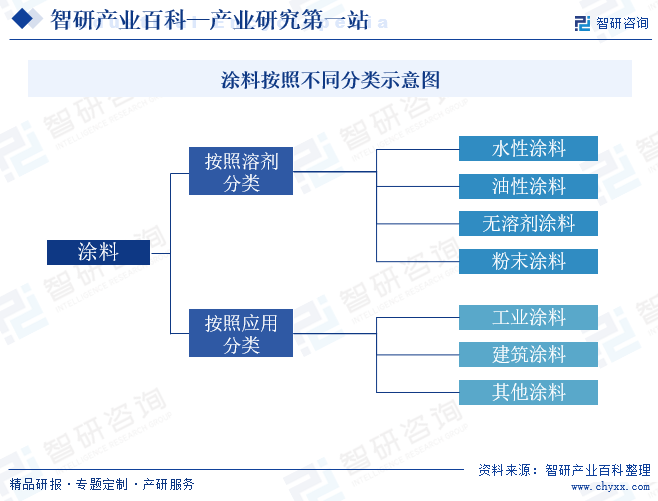

涂料是涂覆在被保护或被装饰的物体表面,并能与被涂物形成牢固附着的连续薄膜,起到保护、装饰或其他特殊功能的物质。根据溶剂种类不同,涂料可分为水性涂料、油性涂料、无溶剂涂料及粉末涂料,以水性涂料与溶剂型涂料应用最为广泛。水性涂料以水做溶剂或者做分散介质,包括水溶性涂料、水稀释性涂料和水分散性涂料(乳胶涂料)三种,具有安全环保的优点。溶剂型涂料以有机溶剂为分散介质,对施工环境要求更低,物理化学性能与色泽更优,但挥发物质有毒性,且在生产、运输、存储中易产生爆炸火灾。根据应用领域不同,涂料可分为工业涂料、建筑涂料、其他通用涂料及辅助材料。

二、行业政策

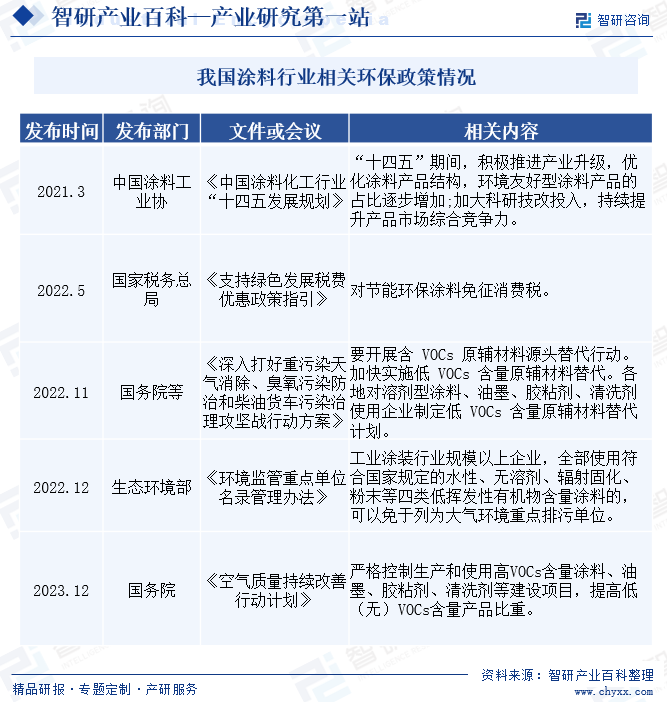

我国仅有少数的涂料生产厂家生产环保型涂料,且主要为外资企业和大型上市涂企,随着环保安全法规的日渐趋严,密集出台的环保政策法规将有力推动行业的绿色发展,健康环保、节能减排、水性涂料、UV涂料将大面积替代油性涂料,《中国涂料行业“十四五”规划》提出优化产品结构,即到2025年,环境友好的涂料品种占涂料总产量的70%,行业有望迎来加快出清。2022年12月,《环境监管重点单位名录管理办法》工业涂装行业规模以上企业,全部使用符合国家规定的水性、无溶剂、辐射固化、粉末等四类低挥发性有机物含量涂料的,可以免于列为大气环境重点排污。

三、发展历程

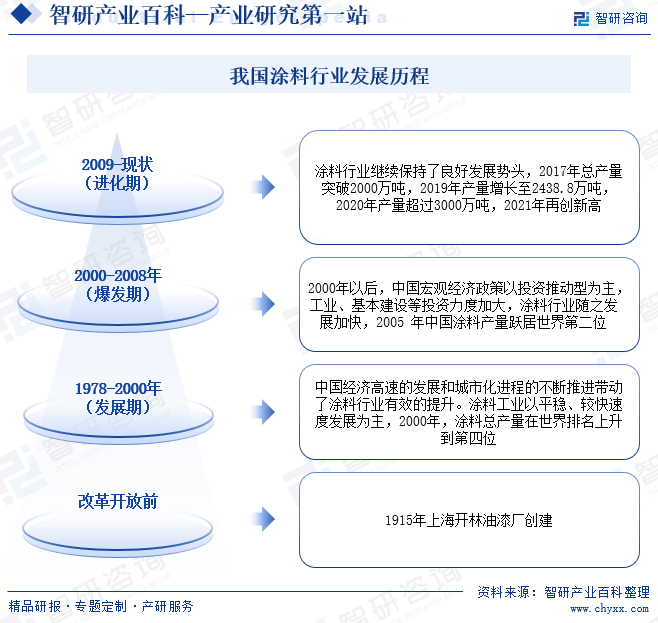

自1915年上海开林油漆厂创建以来,中国的涂料工业已有百多年的发展历史。改革开放以来,中国经济高速的发展和城市化进程的不断推进,带动了中国涂料行业有效的提升。1980年至2000年,涂料工业以平稳、较快速度发展为主,中国涂料总产量在世界上排名从第八位上升到第四位。2000年以后,中国宏观经济政策以投资推动型为主,工业、基本建设等投资力度加大,涂料行业随之发展加快,2005年中国涂料产量跃居世界第二位,仅次于美国。2010年涂料行业继续保持了良好发展势头,涂料总产量达到966.6万吨,连续二年超过美国位居全球第一,2020年国内产量突破3000万吨,2021年再创新高。

四、行业风险

1、房地产政策调控风险

我国涂料行业下游需求主要客户为地产商、建筑工程公司及家庭装修客户。自2010年以来,为了抑制房价上涨过快,国家相继出台各类房地产调控政策,资金面从宽松走向中性,信用收紧叠加房地产行业“三道红线”政策,虽2022年房地产基本面有所缓解,但房地产行业资金压力仍较大,致使房地产行业增速放缓,并传导至上游涂料企业,可能行业整体涂料需求随之下降,业内企业存在业绩下滑的风险。

2、原料价格波动风险

涂料上游行业的主要原材料有乳液、树脂、钛白粉、各类有机溶剂、包装物等,各类化工原料及包装物成本占行业内企业成本的比例较高。如果上游原材料市场价格大幅上涨,中游涂料生产企业不能把原材料价格波动的风险及时转移到下游客户,会存在因材料价格上涨带来的主营业务成本增加、业绩下滑的风险。

3、行业信用风险

近年来,国内涂料上市企业持续布局全国市场,市场覆盖范围的不断扩大以及客户数量持续增加,下游房地产客户主要以大型房地产开发商为主,单一客户采购规模较大,部分企业按照房地产开发行业采购特点制定了信用政策,给予该类客户较高的信用额度和较长的信用账期,同时在业内行业扩张前提下,整体营业收入规模逐年上升,应收账款随之攀升,当下游客户受房地产行业波动出现经营困难时,企业或将面临应收账款无法及时回收的风险,对业绩产生不利影响,企业发展扩张存在信用风险。

五、产业链

涂料行业上游主要由四大类原材料组成,即成膜物质、颜料填料、溶剂和助剂,合计约占涂料总成本90%以上。其中仅成膜物质中的乳液,占比原材料成本约达30%,属于成本支出大头,由于乳液、油脂、溶剂等和原油价格正相关,因此原油价格对涂料生产企业的毛利率影响显著,并呈负相关关系。原料供给来看,合成树脂中用量最大的三种树脂分别为醇酸树脂、丙烯酸树脂、环氧树脂,其中醇酸树脂产能充足,而丙烯酸树脂和环氧树脂主要依赖于进口。涂料行业的下游应用市场广阔,在建筑、工业、汽车、船舶、家具、家电等各行业均有大量应用,其中在我国建筑领域的应用最多。

陶氏化学(中国)投资有限公司

陶氏化学(中国)投资有限公司  巴斯夫(中国)有限公司

巴斯夫(中国)有限公司  科思创聚合物(中国)有限公司

科思创聚合物(中国)有限公司  亨斯迈聚氨醋(中国)有限公司

亨斯迈聚氨醋(中国)有限公司  万华化学集团股份有限公司

万华化学集团股份有限公司  荣盛石化股份有限公司

荣盛石化股份有限公司  巴德富集团有限公司

巴德富集团有限公司  龙佰集团股份有限公司

龙佰集团股份有限公司  中核华原钛白股份有限公司

中核华原钛白股份有限公司  山东东佳集团股份有限公司

山东东佳集团股份有限公司  山东金海钛业资源科技有限公司

山东金海钛业资源科技有限公司  北京麦尔化工科技有限公司

北京麦尔化工科技有限公司  安徽广成新材料科技有限公司

安徽广成新材料科技有限公司  扬州市立达树脂有限公司

扬州市立达树脂有限公司  青岛恩泽化工有限公司

青岛恩泽化工有限公司  广州致辉精化股份有限公司

广州致辉精化股份有限公司

六、发展现状

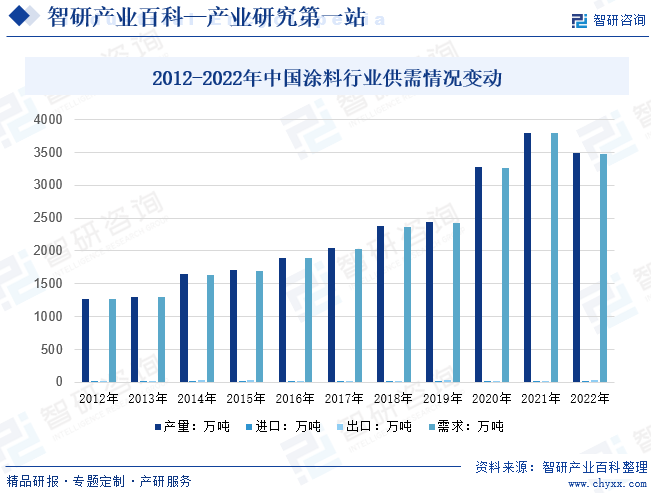

随着“漆改粉”、“漆改水”及国家环保政策持续的推进,中国主要涂料品种逐渐从溶剂型涂料为主转型为环保涂料,环保涂料及其关键原材料聚酯树脂日益成为国家环境政策支持的重点方向。目前其应用领域已覆盖至建材、工业、家电等众多领域,同时在不断向新的应用领域延伸,市场空间持续扩大。2012年至今,我国涂料产量整体保持增长态势,但2022年出现下滑,主要是由于受国际环境复杂严峻和国内疫情多点散发等超预期因素冲击,经济下行压力增大,导致整个涂料市场需求疲软,再加上房地产市场持续下行压力加大,也波及了建筑涂料和粉末涂料市场。2022年全涂料行业企业总产量约3488万吨,同比下滑8.5%,需求量约3479.3万吨,较2021年下降8.3%。

七、发展因素

1、有利因素

(1)“旧城改造”和二手翻新带动存量市场需求

有越来越多的城市开展“旧城改造”的活动,改造城市规划结构、改善城市环境、调整工业布局、改善城市居住环境并组织大规模的公共服务设施建设,相应产生了大量建筑涂料的需求。同时,由于我国一二线城市土地资源有限,部分城市中心地段已无住宅用地可供使用,在此情况下,二手房交易市场火热,由此带来的城市存量房屋的二次装修市场,并且产生了日益旺盛的建筑涂料翻新需求。

(2)智能化和数字化提升效率,互联网提供新的销售渠道

随着工业4.0的发展,涂料行业将更加注重智能化制造和数字化转型。企业可以通过引入先进的生产设备和技术,实现生产过程的自动化和智能化,提高生产效率和产品质量。同时,数字化转型可以提高企业的运营效率和决策能力,为企业的发展提供有力支持。同时互联网技术的发展为涂料行业提供了新的销售渠道和营销手段。企业可以通过互联网平台进行产品推广、品牌宣传、销售等,提高市场占有率和品牌影响力,从而带动行业整体扩张。

(3)国产品牌替代进口空间广阔

我国涂料行业国产化替代空间较大,主要原因在于国内涂料企业在技术研发、品牌建设、产业链配套等方面仍有提升空间,如高性能防腐涂料、水性涂料等领域,我国涂料企业占比较低,但同时国际市场需求不断增长也为国产涂料提供了更多的发展机会。未来随着国内涂料企业不断加强技术研发和创新,提高产品质量和品牌影响力,国产化替代的进程将会加速推进,为国内涂料行业的发展注入新的动力。

2、不利因素

(1)环保政策推动绿色变革,企业成本压力增大

我国环保涂料主要由少数外资和大型上市涂企生产,但日益严格的环保法规将推动行业绿色变革。《中国涂料行业“十四五”规划》提出2025年环保涂料应占70%。2022年12月的新规鼓励工业涂装企业使用低挥发性有机物含量的涂料,以促进环保,行业有望加速调整,实现绿色发展,但我国目前涂料行业仍主要数量众多的中小企业为主,随着市场绿色趋势加剧,中小企业成本压力加大,将面临较大生存危险,同时大型企业也将需要投入大量资金和精力进行环保改造,增加了运营成本。

(2)产能过剩问题突出,价格竞争激烈

我国涂料行业存在涂料产能过剩的问题。随着国内涂料市场的竞争加剧,部分涂料企业为了追求短期利润,盲目扩张产能,导致市场上出现大量同质化产品,市场竞争激烈,价格战不断。同时,一些企业缺乏核心技术,产品质量不稳定,难以满足高端市场需求,进一步加剧了产能过剩的问题。因此,我国涂料行业需要加强技术创新和品牌建设,提高产品质量和附加值,推动产业升级和转型,以解决涂料产能过剩的问题。

(3)企业恶性竞争,行业质量问题仍存

我国涂料行业存在涂料质量问题,包括环保性能不达标、耐久性不足、色差明显等问题。这些问题不仅影响了涂料的性能和寿命,还对建筑物的安全性和美观性造成了影响。部分涂料企业为了追求低成本和快速回报,忽视了涂料的质量和安全性,导致市场上出现了一些质量不达标的产品。此外部分涂料企业的生产工艺和设备相对落后,缺乏技术创新和研发能力,也制约了涂料质量的提升。

八、竞争格局

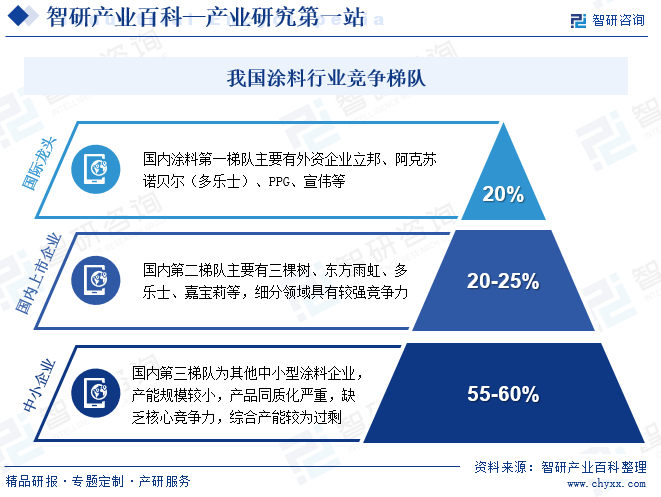

我国涂料市场竞争格局较分散,市场集中度较低,涂料行业头部格局依然为外资所把持,建筑涂料仍维持立邦一家领先的现状。整体涂料企业可分为三个梯队:第一梯队主要为外资企业,如立邦、阿克苏诺贝尔、PPG、宣伟等,在功能涂料、特种涂料等中高端市场具有显著优势;第二梯队,三棵树、东方雨虹、多乐士、嘉宝莉等,在某个细分领域具有较强的竞争力;第三梯队,国内其他中小型涂料企业,产能规模较小,产品同质化严重,缺乏核心竞争力,且产能较为过剩。随着政策推动环保型涂料需求和占比提升,预计我国涂料行业中小企业成本压力或将持续出清,推动市场集中度提升。

九、发展趋势

随着消费者对健康、环保生活的追求提高,对环保型涂料的需求不断增长,国产涂料在品质和性能上逐渐接近进口品牌,涂料国产化替代的趋势将加速推进。同时,涂料行业正积极研发功能性产品,以满足消费者对个性化、环保和智能家居的需求。未来,我国涂料行业将继续加强环保型涂料的研发和生产,提高产品质量和性能,推动行业可持续发展,同时加速推进涂料国产化替代的趋势,促进国内涂料企业的不断壮大和技术提升。

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![趋势研判!2025年中国隔热涂料行业产业链、发展现状、竞争格局及未来趋势分析:技术革新与环保赋能双轮驱动,隔热涂料行业迈向550亿蓝海[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

趋势研判!2025年中国隔热涂料行业产业链、发展现状、竞争格局及未来趋势分析:技术革新与环保赋能双轮驱动,隔热涂料行业迈向550亿蓝海[图]

隔热涂料是一种具备阻挡、反射或辐射太阳光近红外热量功能的功能性涂料,通过降低物体表面温度实现隔热降温、节能降耗的效果,广泛应用于建筑、工业设备等领域。

![趋势研判!2025年中国无机矿物涂料行业产业链全景、行业现状、企业竞争格局及未来前景分析:技术创新持续加速,无机矿物涂料引领绿色建材新潮流[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

趋势研判!2025年中国无机矿物涂料行业产业链全景、行业现状、企业竞争格局及未来前景分析:技术创新持续加速,无机矿物涂料引领绿色建材新潮流[图]

无机涂料是一种以无机材料为主要成膜物质的涂料,是全无机矿物涂料的简称,因性能优质,广泛用于建筑、绘画等日常生活领域。

![2025年中国工程机械涂料行业产业链、发展历程、发展现状及发展趋势分析:随着环保意识的提高和环保政策的加强,绿色、环保涂料将成为未来工程机械涂料市场的主流 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

2025年中国工程机械涂料行业产业链、发展历程、发展现状及发展趋势分析:随着环保意识的提高和环保政策的加强,绿色、环保涂料将成为未来工程机械涂料市场的主流 [图]

工程机械涂料是一种专门用于保护和装饰各种工程机械设备表面的特殊涂料。这类涂料具有优异的耐候性、耐磨性、防腐蚀性和机械强度,能够抵御恶劣环境条件下的物理和化学侵蚀,延长设备的使用寿命,并保持其外观。