半导体,指常温下导电性能介于导体与绝缘体之间的材料。半导体在收音机、电视机以及测温上有着广泛的应用。如二极管就是采用半导体制作的器件。半导体是指一种导电性可受控制,范围可从绝缘体至导体之间的材料。从我国半导体行业产业链来看,有上游支撑产业、中游制造产业以及下游应用产业构成,其中上游支撑产业主要有半导体材料和设备构成,中游制造产业核心为集成电路的制造,下游为半导体应用领域。

一、全球半导体材料行业发展分析

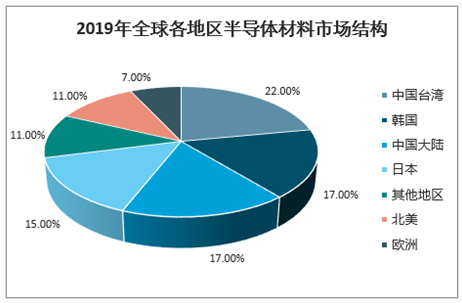

智研咨询发布的《2020-2026年中国半导体材料行业市场前景规划及销售渠道分析报告》显示:2019年全球半导体材料市场销售额为521.2亿美元,小幅下降-1.1%。分区域来看,中国台湾、韩国、中国大陆、日本、北美、欧洲半导体销售额分别为113.4亿美元、88.3亿美元、86.9亿美元、77.0亿美元、56.2亿美元、38.9亿美元,分别占全球半导体材料市场份额的22%、17%、17%、15%、11%、17%。中国大陆是2019年各地区中唯一增长的半导体材料市场,销售规模位居第三。

2018-2019年全球各地区半导体材料市场销售额(亿美元、%)

数据来源:公开资料整理

2019年全球各地区半导体材料市场结构

数据来源:公开资料整理

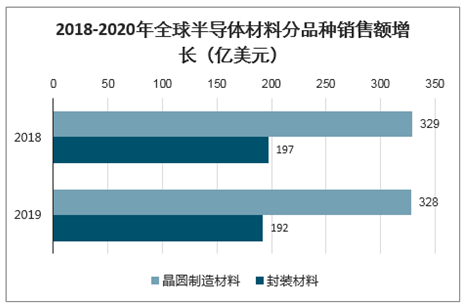

分产品来看,2019年全球晶圆制造材料销售额328亿美元,略微下降0.4%;其中工艺化学品、溅射靶材和CMP同比下降超过2%。2019年封装材料销售额192亿美元,同比下滑2.3%。

2018-2020年全球半导体材料分品种销售额增长(亿美元)

数据来源:公开资料整理

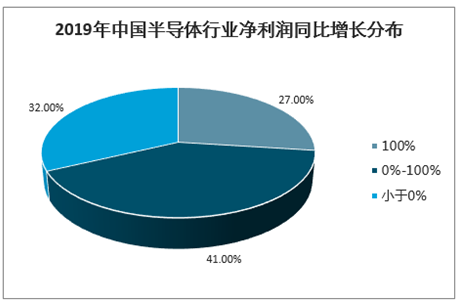

2019年一半以上半导体上市公司净利增长

国内上市公司中,也有不少半导体行业上市公司,不过从规模来看比较小,但是在新一轮产能扩展期,将带来新的发展机会。截至2020年1月21日,共有22家半导体企业公布2019年业绩预告,有15家企业净利润出现增长的情况,其中上海新阳、闻泰科技、北京君正、安泰科技、天龙光电、硅宝科技6家企业净利润同比增长超过100%(数据对比以下线为止,下同),占比27.27%;净利同比下降的企业有7家,分别为强力新材、航锦科技、三安光电、士兰微、鼎龙股份、台基股份、大唐电信,占比为31.82%。

2019年中国半导体行业净利润同比增长分布

数据来源:公开资料整理

二、全球及中国半导体行业市场需求规模分析

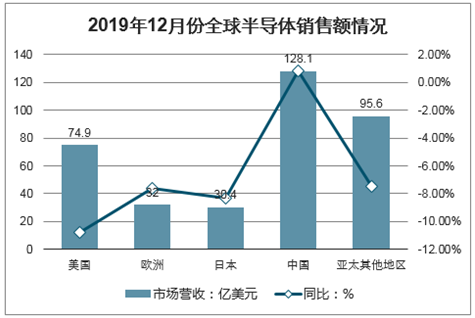

2019年12月份全球半导体销售额为361亿美元,同比下滑了5.5%,其中美国市场营收74.9亿美元,同比下滑了10.8%;欧洲市场营收32亿美元,下滑了7.6%,日本市场营收30.4亿美元,同比下滑了8.3%,中国市场营收128.1亿美元,同比增长了0.8%,亚太其他地区营收95.6亿美元,同比下滑了7.5%。

2019年12月份全球半导体销售额情况

数据来源:公开资料整理

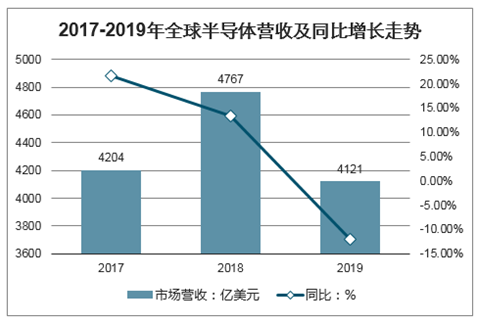

2019年全球半导体行业营收为4121亿美元,同比下滑12.1%,主要是存储芯片下滑了32.6%。据悉,这是自2001年以来的最大降幅。在2001年,随着互联网泡沫的破裂,半导体行业的销售额暴跌了32%。

2017-2019年全球半导体营收及同比增长走势

数据来源:公开资料整理

中国市场的半导体销售占了全球的1/3,是份额最大的,相当于美国、欧盟及日本的总和,不过这主要是因为中国是全球制造的中心,尤其是电脑、手机产量第一,消耗了最多的芯片。随着人工智能的快速发展,以及5G、物联网、节能环保、新能源汽车等战略性新兴产业的推动下,半导体的需求持续增加。预计2020年中国半导体市场需求规模将进一步扩大,市场需求规模有望达到19850亿元。

2015-2020年中国半导体市场需求规模走势预测

数据来源:公开资料整理

三、2020年全球及我国半导体产业发展趋势展望

年末都会对未来一年全球及我国半导体产业发展的情况做一些没有数据支撑的展望和看法,今年继续。马上要过去的2019年对于全球大部分半导体企业而言,应该都是不好过的一年,产业整体在低位徘徊,前两年风光的AI和汽车等主要应用市场纷纷疲软不振,叠加中美贸易摩擦不断升级、特朗普政府开始深度调整对华科技战略,强行推动中美“科技脱钩”成为重要政策选项之一,也直接影响到以“全球价值链合理分工,各自发挥比较优势”为主要特点的半导体行业的景气度。2018年和2019年全球半导体产业态势是冰火两重天,区域市场也上演着极 具差异化的行情,但是从目前三、四季度的诸多数据指引来看,对2020年半导体产业的整体发展偏向乐观,这里也做一展望和预判:

1、全球景气度回温,但美国半导体企业难以避免发展颓势。

2019年上半年全行业经历了严重萧条后,从三季度开始朝向稳健复苏成长的态势发展,存储器价格回稳,代工、封测产能利用率大幅提升,主要龙头企业的各项数据环比也持续反弹,并且从下游来看这样的状态具备一定的持续性,因此可以看到2020年全球半导体产业景气度回温的信号十分明显。但从区域来看,美国市场的后续发展可能不甚乐观。WSTS给出的各区域市场数据中,2019年半导体行业美国地区市场需求下滑至为严重达到26.7%,并且在中国1584亿美元的半导体市场中,美国公司的份额高达47.5%,亚洲太平洋其他地区的1245亿美元市场中,美国公司的市场份额也高达48.7%。鉴于未来一年美国在贸易摩擦、对华高科技产品出口实行限制等方面的不确定性,美国半导体企业也许未必能一改2019年的颓势迎来全行业复苏的利好。

2、5G和汽车是全球半导体至大驱动因素,也是创新至活跃的应用市场。

5G在2019年如约向全球半导体市场释放出大笔订单,一定程度上为下半年的逐步复苏带来助力。由于还没有规模化起量,5G各类终端的渗透率还在低位,5G各类应用也还没有充分挖掘,因此2020年,甚至未来三至五年都可以持续的受益“5G”产业链的各类创新放量。除了5G、汽车半导体近年来一直保持着各类应用中增幅至大的板块,2020年也会继续这种趋势,安全、互联、智能、节能的发展趋势使得汽车价值链逐渐从机械动力结构转向电子信息系统,价值链重构使得汽车半导体新进玩家不断涌现。目前看自动驾驶和整车电气化是影响汽车半导体板块的两大主流应用,而车规级传感器、汽车智能计算及通信、功率半导体会在2020年体现出较高的创新活跃度。

3、大规模半导体并购窗口期已过,美企“抱团取暖”日欧“向中输出”。

2019年包括美国外国投资委员会(CFIUS)在内的国际性监管机构加大了对跨境交易的审查,而半导体领域作为涉及国家安全的敏感产业,自然受到更多特别关注,半导体收购变得越来越艰难,未来大规模的半导体并购已不大可能再会发生,而更多的体现在细分领域的垂直整合。2020年美国企业仍可能面临着贸易摩擦带来的出口限制,对中国市场高度依赖的美国半导体企业可能会在个别细分业务线上采取“抱团取暖”的方式进行整合。而面对国际并购交易中的障碍,中国大陆半导体企业也已将目光转向国内市场。2019年前八个月半导体产业界国际并购案达20起(含协议),总价值约280亿美元,其中无一起涉及到中国大陆。但2020年随着中国大陆在车用半导体、工控电子、设备零部件及材料上的切实需求,中国大陆资本与企业,和日本,欧洲产业的交流会逐步增多,日欧在某些领域会替代美国的角色进行产业体系核心要素的“向中输出”。

4、摩尔定律放缓,半导体走入“异质拼装”时代。

虽然摩尔定律还在向5nm-3nm-1nm挺进,但是目前看来能跟随这个路径继续微缩下去的玩家愈来愈少。产业方面也开始更多的关注异质拼装,包括至近极其受追捧的Chiplet(DARPA的CHIPS项目、Marvell的MoChi、英特尔的EMIB和Foveros)、硅光子技术、Micro LED等,都是半导体异质拼装和整合的应用案例。这种异质拼装的理念源于多芯片模块,诞生于20世纪70年代,但尤其适用于现今碎片化需求,可以支持快速开发,降低芯片实现成本。同时异质性还可以与新材料结合,突破硅的物理限制,更能将硅应用到各种不同领域。预计2020年以后将有更多的异质生态出现,新的产品形态,新的数据运算架构的设计,新的材料结合,正带领着产业探索芯片架构、运算效率,以及负载功能的全新可能性,未来会是“异质性”大放异彩的时代。

5、贸易摩擦引起的国产替代仍然是国内半导体产业发展的主线。

2019年华为事件加速半导体供应链体系的重塑,可以说国产半导体全产业链遇到了难得的历史性机遇。受华为事件影响,很多国内各领域的龙头系统级厂商也都在加快国产半导体产品导入。加之日本在年内也开始制裁韩国半导体材料领域,半导体产业链全球化30年的“效率优先”受到挑战,当前全球半导体供应链更多以“安全可控”为主线。因此即使中国大陆半导体产业多次强调要开放合作,但产业界本身已成为惊弓之鸟,2020年国产替代会继续成为国内半导体产业发展的主线,并且国产替代的主导企业可能从华为扩大到更多国产系统厂商,实现替代的产品也从中低端升级到存储、模拟、射频等更多战略级通用或者量大面广的高端产品上。加速建立完整、独立自主核心技术的国产半导体工业体系是大势所趋,国内代工、封装、测试以及配套设备、材料在2020年也会加快国产替代。

6、具有中国特色的半垄断性行业市场会成为国内半导体高质量升级的“试金石”。

中国大陆有某些行业市场由于特定的技术经济特点或资源稀缺性、或涉及国家安全性,具有部分垄断性特点,比如高铁、智能电网、北斗导航、超高清视频、安防等等。众所周知半导体行业的生存与成功还是必须要靠出货量,而这些具有中国特色的半垄断性行业市场具有一定的出货量基础,又具备从系统到软件再到芯片多层级的产业链条,具备一定的产品定义话语权,因此是国产芯片进行进口替代,打造自主生态很好的试金石市场。受华为事件的影响,2020年这些半垄断性行业市场的系统厂商有望会全面推进体制机制的突破,扩大和国内芯片供应商的进一步合作。

7、国内继续加大在先进工艺上的投入和整合,特色领域会出现IDM。

目前在先进工艺代工方面,已经成为三星和台积电两强争霸的局面,第二梯队只有中芯国际在跟进。联电与格芯基本放弃在至先进工艺节点上的投入,主要以填补产能利用率为主要目标。因此可以预见在2020年全球代工整体区域格局上没有太大的变化,需要更加关注的是国内在代工领域的整合。目前国内在28nm以上成熟工艺制造能力缺口为35万片/月(合12英寸),高于28nm及以下缺口的30万片/月,但成熟节点的在建和已建产线多达16条,并且半数以上都在2019、2020年投产,因此未来两年国内成熟工艺产能将会放量,随之而来的是激烈的竞争。伴随大基金二期的启动,国家对制造业的顶层规划和指导作用势必会增强,并且围绕模拟(射频)、传感器等一些特色产品环节,会出现面向IDM或者虚拟IDM的整合。

8、我国存储器迎来至关键一年,DRAM领域还会存在整合和变数。

2019年存储器价格持续低迷,几家厂商已进行减产和推迟设备投资,2020年受下游需求带动,无论是DRAM还是NAND都会逐步回到正常发展态势,供求维持相对稳定的关系。比较引人注目的是国产存储器的部分,无论长江存储3D NAND还是合肥长鑫的DRAM,2020年都会迎来提升产能,规模化放量的阶段,虽然规划产能占全球比例也不超过3%左右,加之明年比较乐观的涨价预期,短时间内国产存储器不会对全球存储芯片格局产生影响。

但规模化量产后意味着将面临市场的检视、价格的竞争以及随之而来的专利纠纷,还有持续性投入资本的能力,因此我国存储器产业在2020年才真正是迎来关键大考,预计国家大基金二期还会在存储器上持续加码,而DRAM的国家布局也会因此在2020年进一步明确。

9、科创板助推集成电路各领域竞争激烈,头部企业率先推动细分赛道洗牌。

科创板的出台使得半导体产业成为2019年国内资本市场至为受宠的行业板块,也带动主板上的半导体企业市值屡创新高,一级市场更是受益于科创板的赚钱效应,很多VCPE机构靠着科创板上市的快速推进实现了非常可观的账面投资浮盈。另一方面科创板的出台也会有助于半导体细分领域龙头加速形成,目前在蓝牙/WIFI、射频PA、模拟(电源管理IC)、VCSEL、存储器主控芯片、AI芯片这些领域在资本的助推下已经出现了创业项目和资本都过于拥挤的现象,但在未来两三年,科创板会加速这些拥挤赛道存量企业的优胜劣汰,科创板以及主板上市企业形成的头部力量会抢先推动这些细分赛道洗牌。

10、大基金二期对比一期股东扩容,将与各地合作助力龙头项目。

大基金二期会在2020年正式开启“投投投”的模式,从比例和资金规模上来看,也许接近一半的资金仍将投在代工和存储器这些制造业上。在设计方面,会更多关注真正卡脖子的高端通用芯片领域,例如EDA、FPGA、处理器等环节,同时会更关注下游应用端建立的生态,希望通过下游应用生态带动设计业发展。大基金二期也会加强在半导体装备和材料这些上游领域,以及部分集成电路领域IDM项目的投资。另外可以关注到大基金二期股东相比一期有所扩大,从16个股东增加到27个,并且相比于一期以央企资金为主变为二期以地方政府投资平台为主,中国大陆集成电路产业发展较为集中和成熟的地区均参与了进来,因此可以预见到大基金二期将会更多发挥产业引导和有序整合的作用,和各地合作投向地方具有标杆性意义的龙头项目上,因此未来一年各地在大项目的争夺上仍会持续竞争。

2020年全球半导体产业总体来看会比2019年好过一些,尽管中美科技脱钩有向常态化演进的诸多“不确定性”,但半导体全球化的特征即使因此受到冲击也不会完全改变,对于国内半导体产业而言,这种形势既是挑战也是机遇,“剑锋出磨砺,梅香苦寒来”,无论是替代还是向全球市场输出价值都是场持久战,只有不断磨砺自身,才能把握住机会,不落后于这至好也至颠簸的时代。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国半导体先进封装行业市场全景评估及投资前景研判报告

《2025-2031年中国半导体先进封装行业市场全景评估及投资前景研判报告》共九章,包含全球及中国半导体先进封装企业案例解析,中国半导体先进封装行业政策环境及发展潜力,中国半导体先进封装行业投资策略及规划建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询