一、库存:2019年底库存为历史最低位,为2020年上半年供需格局改善提供良好基础

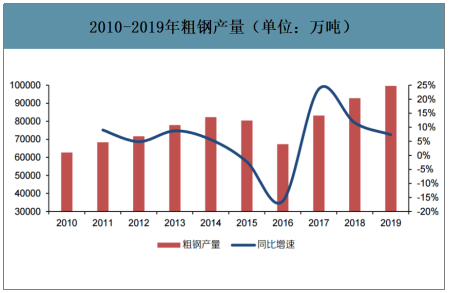

从粗钢产量来看,我国2019年全年粗钢产量为9.96亿吨,同比增幅为7.3%,创历史新高。2019年长材供需格局好于板材,长材价格同比跌幅弱于板材。分季度来看,一季度需求偏弱、供给趋增,供需格局显著恶化,主要钢材品种价格环比显著下跌;二季度供需两旺,主要钢材品种环比上涨,仅冷卷供需格局偏弱;三季度需求偏弱、供给趋增,供需格局进一步恶化,主要钢材品种价格环比进一步下跌;四季度需求走强,供需格局改善,主要钢材品种价格环比呈现修复。

2010-2019年粗钢产量(单位:万吨)

数据来源:公开资料整理

主要钢材品种历史均价表现(单位:元/吨)

数据来源:公开资料整理

2019年受累供需格局显著恶化,主要钢材品种均毛利显著下滑;分品种来看,长材毛利同比降幅小于板材。分季度来看,四季度受益供需格局向好修复,均毛利环比改善幅度较大。

主要钢材品种历史毛利表现(单位:元/吨)

数据来源:公开资料整理

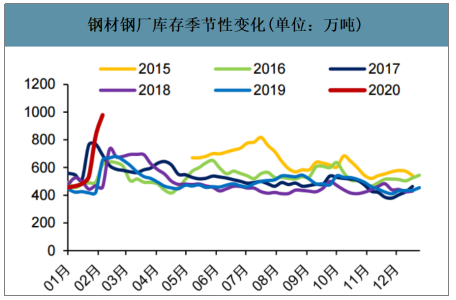

2019年底钢材的钢厂、社会库存合计为历史最低位,库存全年变化趋势呈3月、9月双峰值特征。2019年钢材库存变化趋势基本符合行业季节性特征,伴随春节后开工、复工的启动,以3月为峰值呈现倒V走势。有所不同的是,2019年钢材库存在8-9月出现年内第二个峰值,主要原因有两点,1)2019年7、8月份钢材产量创历史新高,2)2019年7-8月传统淡季极端天气较多影响施工进度,淡季更淡。截至2019年底,钢材社会库存为772.3万吨,同比2018年底下降3.2%;钢材钢厂库存453.5万吨,同比2018年底上升5.8%;社会、钢厂库存合计1225.8万吨,同比2018年底下降0.1%,2019年底的社会、钢厂库存值处于历史上最低水平。

钢材社会库存季节性变化(单位:万吨)

数据来源:公开资料整理

钢材钢厂库存季节性变化(单位:万吨)

数据来源:公开资料整理

二、需求:预计2020年建筑钢需保持平稳,制造业、汽车用钢需求承压

1.建筑:地产投资结构后移钢需保持平稳,积极的财政政策逆周期调节下基建钢需稳健

建筑分为房地产和基建两部分,其中房地产对钢铁行业影响大于基建。(1)2010-2015年:需求和供给皆不受政策影响,这一阶段钢铁板块盈利能力基本与房地产开发投资完成额累计同比的走势一致;(2)2015-2018年,钢铁行业供给侧结构性改革对供给影响较大,这一阶段钢铁盈利能力与房地产开发投资额走势一致,前者弹性更大;(3)2019年:ROA掉头向下的主要原因是矿难导致铁矿石成本端波动较大。钢铁板块盈利能力基本与房地产开发投资完成额累计同比的走势一致,基建只改变其变化幅度而非方向。

房地产行业对钢铁行业盈利能力的影响大于基建

数据来源:公开资料整理

2.制造业:制造业投资承压,预计2020年制造业钢需承压

制造业是钢铁终端需求的第二大来源,是板材需求的重要来源。制造业提供两个维度上的周期弹性:一方面,制造业是典型的建筑后周期行业,地产、基建投资的扩张会带动挖掘机等机械设备产销景气,并借此向钢材需求传递;另一方面,制造设备内生的更新需求提供了钢材在中期视角下的周期弹性。

2019年制造业需求探底。2019年1-10月,我国制造业固定资产投资完成额累计同比增速持续下行至2.6%,较2018年年底累计降6.9PCT;工业企业出口交货值累计同比下降至1.80%,较2018年年底累计降6.7PCT,内外需增速再下台阶。

制造业固定资产投资完成额累计同比增速与工业企业出口交货值密切相关

数据来源:公开资料整理

2020年,制造业钢铁需求或持续承压。建筑业总产值累计同比增速领先制造业固定资产投资完成额累计同比增速四个季度左右,2019年建筑业总产值同比增速不断回落对2020年制造业投资造成较大压力。

建筑业总产值累计同比增速领先制造业固定资产投资完成额累计同比增速四个季度

数据来源:公开资料整理

3.汽车:受疫情影响消费需求,预计2020年汽车钢需持平

汽车行业是钢铁行业终端需求的第三大来源。各种钢材在汽车总重量中所占比例为70%左右,汽车用钢品种主要包括钢板、优质钢、型钢、带钢、钢管、金属制品等,其中钢板约占50%以上,优质钢(齿轮钢、轴承钢及弹簧钢等)占30%。居民可支配收入水平的提升和边际消费倾向的增加可通过汽车产销量影响钢铁需求。新型冠状病毒或大幅影响汽车2020年一季度消费需求,疫情结束后汽车销量或现报复性反弹,预计2020年汽车钢铁需求量与2019年持平。

三、供给:2020年下半年置换产能集中投产加大供给压力

智研咨询发布的《2020-2026年中国钢铁行业市场供需模式及未来前景规划报告》数据显示:2019年,全国钢铁供给扩张,供给增速回落,且粗钢产量增速逐步向生铁产量增速收敛。2019年生铁、粗钢、钢材累计同比增速不断回落,且粗钢产量增速逐渐收敛于生铁产量增速。

2019年生铁、粗钢和钢材产量累计同比增速回落

数据来源:公开资料整理

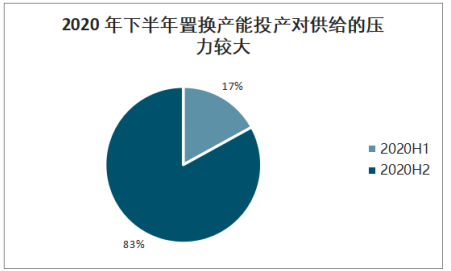

2018年1月8日,工信部原材料工业司正式发布《钢铁行业产能置换实施方法》。2020年共将有1.11亿吨粗钢产能置入,其中长流程产能7814万吨,是近五年最高水平。其中,2020年上半年将置入1891万吨,下半年将置入9256万吨,因此2020年下半年置换产能投产对供给的压力较大。

2020年共将有1.11亿吨粗钢产能置入

数据来源:公开资料整理

2020年下半年置换产能投产对供给的压力较大

数据来源:公开资料整理

当新旧产能利用率差距为60%时,2020年粗钢产量增量为3265万吨,同比增速为3.3%。

产能置换带来的2020年粗钢供给弹性测算

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国钢铁行业市场运行格局及发展策略分析报告

《2025-2031年中国钢铁行业市场运行格局及发展策略分析报告》共十九章,包含中国钢材产业上市公司数据分析,中国钢铁行业竞争环境分析,2025-2031年中国钢材投资及发展前景展望等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询