一、市场预测

蜂窝陶瓷行业的上游行业主要为滑石、氧化铝、高岭土、纤维素、钢材、燃烧器、保温棉等行业。上游各类原材料供应较为充足。蜂窝陶瓷载体的下游行业主要为机动车、船舶、非道路移动机械行业。下游随着我国经济的持续发展,汽车、船舶、非道路移动机械等行业也保持了稳定增长的态势,蜂窝陶瓷载体的市场空间广阔。对于VOCs废气处理设备,其下游行业众多,包括石化、化学、印刷、环保、汽车制造、医药等,这些行业的景气程度将直接影响VOCs废气处理设备的市场需求。随着国家对VOCs监管力度的加强,下游行业对VOCs废气处理设备的需求将不断上升。

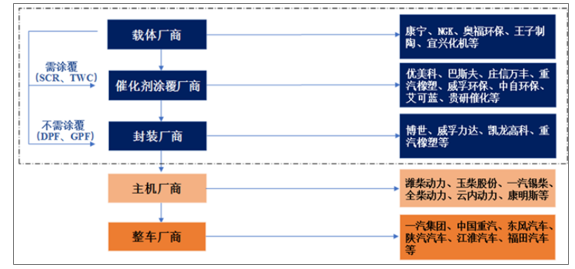

柴油商用货车内燃机尾气后处理产业链及代表性公司

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国汽车用蜂窝陶瓷载体行业市场消费调查及投资前景趋势分析报告》

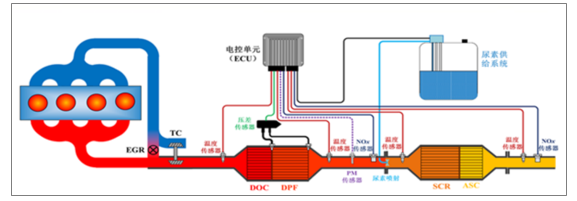

2016年12月31日,环保部与国家质量监督检验检疫总局联合发布《轻型汽车污染物排放限值及测量方法(中国第六阶段)》(GB18352.6-2016);2018年6月22日,生态环境部和国家市场监督管理总局联合发布《重型柴油车污染物排放限值及测量方法(中国第六阶段)》(GB17691-2018),第六阶段排放标准设置了国六a和国六b两个排放限值方案,轻型车、重型车国六标准均分步实施。国六标准实施后,柴油车将一律采用DOC+DPF+SCR+ASC技术路线,即在国五标准基础上加装柴油氧化催化载体(DOC)和柴油机颗粒捕集器(DPF)。汽油车需在TWC基础上加装GPF。

国六排放标准将在未来四年内分阶段分车型逐步实施。随着国六排放标准对污染物及颗粒物的排放限值更为严格,原有蜂窝陶瓷载体厂商需提高蜂窝陶瓷载体的技术性能才能在国六市场获得一定的市场份额,而蜂窝陶瓷载体技术升级难度较高,技术能力较弱的厂商将被淘汰于国六市场之外,行业将加速淘汰升级。

国六排放标准具体实施表

排放标准阶段 | 车辆类型 | 实施时间 | |

国六a | 轻型汽车 | 所有车辆 | 2020年7月1日 |

重型汽车 | 燃气汽车 | 2019年7月1日 | |

城市车辆 | 2020年7月1日 | ||

所有车辆 | 2021年7月1日 | ||

国六b | 轻型车辆 | 所有车辆 | 2023年7月1日 |

重型汽车 | 燃气车辆 | 2021年7月1日 | |

所有车辆 | 2023年7月1日 | ||

数据来源:公开资料整理

为打好大气污染防治攻坚战,国家不断升级机动车尾气排放标准,蜂窝陶瓷载体在机动车尾气后处理系统中处于核心主导地位,影响着尾气处理技术路线,很大程度上决定了尾气排放法规落地实施的效果。多年以来我国柴油车尤其重型柴油车尾气治理一直严重依赖于国外蜂窝陶瓷载体进口,为加快大气污染治理领域供给侧结构性改革,扭转重型柴油车尾气治理受制于大尺寸蜂窝陶瓷载体、催化剂及涂覆、OBD等柴油车后处理技术依赖进口的被动局面,国家将上述技术的研发及产业化任务纳入863重点攻关课题。

国六柴油车尾气后处理系统蜂窝陶瓷载体相对位置

数据来源:公开资料整理

2017年全球新车市场及汽车后市场的蜂窝陶瓷载体规模约49620万升,2025年全球汽车市场蜂窝陶瓷载体的市场规模将达到74100万升,较2017年大幅提升。2025年全球蜂窝陶瓷载体的市场需求将达到250亿元。2017年我国商用车蜂窝陶瓷载体市场规模约为4900万升,按照我国商用车近五年的产量均值预测2025年我国商用车产量大致为366万辆,预计到2025年,我国商用车在国六标准下新车市场所需SCR、DPF和DOC载体将分别达到4100万升,3075万升和1435万升,合计8610万升,为2017年市场容量2倍。此外还有DPF更换的后市场需求,预计2025年为3200万升。2017年,我国乘用车TWC载体市场规模约4800万升,按乘用车产量近5年5%的复合增速预测2025年我国乘用车产量约3660万辆,预计到2025年,我国乘用车在国六标准下新车市场所需TWC和GPF将分别达到7100万升和7100万升,合计14200万升,约为2017年市场容量的3倍。国内合计:2025年总计26010万升,市场空间约100亿元。

汽车市场蜂窝陶瓷载体规模预测(单位:万升)

区域 | 载体类别 | 2017年 | 2025年 |

全球 | 乘用车载体(TWC、GPF) | 13020 | 22480 |

商用车载体(SCR、DOC、DPF) | 36600 | 51620 | |

合计 | 49620 | 74100 | |

中国 | 乘用车(TWC、GPF) | 4800 | 14200 |

商用车载体(SCR、DOC、DPF) | 4900 | 11810 | |

合计 | 9700 | 26010 |

数据来源:公开资料整理

二、企业格局

国内蜂窝陶瓷行业起步较晚,落后国外近30年时间。国产厂商一方面在优质原料、专利等方面受到制约,车用蜂窝陶瓷原抖主要为高岭土,长期由外资垄断优质原料;另一方面因起步较晩,工艺差距明显,高密度精密模具开发仍为掣肘。目前国内量产产品主要为3mil以上产品,在部分核心性能指标上与国外产品仍存在一定差距。但达到同等标准的产品,国产蜂窝陶瓷的价格接近国外产品价格的一半,性价比突出,价格优势预计将助力蜂窝陶瓷国产化率逐步提升。

2018年蜂窝陶瓷行业市场竞争格局

数据来源:公开资料整理

2018年全球蜂窝陶瓷载体市场规模约234亿元,NGK及康宁合计市占率约为86%。另外Denso、Ibiden公司销售规模也相对较大。国内较大的蜂窝陶瓷企业包括奥福环保、国瓷材料、宜兴非金属,市场规模仍然较小。

蜂窝陶瓷行业主要竞争企业简介

公司名称 | 主要产品 | 主要客户 | 生产基地 | 2018年蜂窝陶瓷收入(亿元) | 价格 |

康宁 | 各类蜂窝陶瓷载体,2001年开始在中国建厂,中国工厂以汽油车产品为主 | 基本覆盖全球主要的催化剂厂商,产品服务于全球所有汽车公司 | 美国、德国、南非、中国上海、合肥 | 85.2 | 直通式:45-55元/升;壁流式:NGK160-180元/升 |

NGK | 各类蜂窝陶瓷载体,NGK苏州2005年开始量产 | 基本覆盖全球主要的催化剂厂商,产品服务于全球所有汽车公司 | 日本、美国、比利时、澳大利亚、印尼、南非、中国苏州 | 116.5 | |

奥福环保 | 车用SCR为主(19H1收入占比71.4%)、DPF(21.6%)、船机载体(7.0%) | 优美科、重汽橡塑、中自环保、庄信万丰、潍柴动力、巴斯夫、威孚环保等,主要用于终端整车厂中国重汽(19H1销售收入占比47%) | 德州、重庆 | 1.81 | 直通式:20-50元/升;壁流式:50-100元/升 |

国瓷材料 | WC、SCR、DPF等 | 优美科、中自环保、威孚环保、无锡市盛和科技有限公司等 | 宜兴、东营 | 1.96 | |

宜兴非金属 | TWC、SCR、DPF等 | 优美科、庄信万丰、巴斯夫、中自环保、威孚环保等 | 宜兴 | 未公开 | |

凯龙蓝烽 | SCR为主 | 凯龙高科等 | 镇江 | 未公开 |

数据来源:公开资料整理

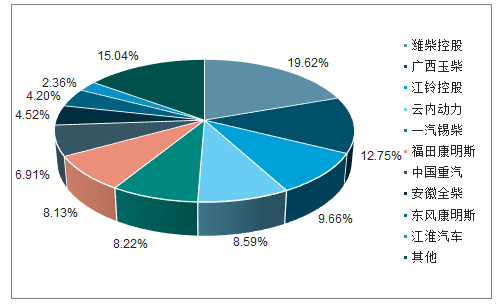

我国柴油机国产化程度较高,潍柴、玉柴、江铃、云内动力、锡柴等自主品牌占据了大部分市场,也为汽车催化材料国产化提供了良好环境。柴油车用SCR、DOC、DPF蜂窝陶瓷体积较大,壁厚相对较厚,对薄壁化要求相对较低,但对挤出成型和烧结工艺均匀性要求较高,国内蜂窝陶瓷企业在柴油车蜂窝陶瓷领域与国外企业技术差异较小。主要的蜂窝陶瓷企业一般已与下游一家或多家主机厂商形成长期稳定合作,在柴油车蜂窝陶瓷领域渗透率相对较高。预计随着国六标准推行,国产材料厂商有望凭借成本优势和客户优势在柴油车用蜂窝陶瓷领域获得快速增长。

2019年上半年国内车用柴油机市场份额

数据来源:公开资料整理

国内汽油车领域,蜂窝陶瓷市场仍以国外企业为主,国外厂商市占率约70%,国产蜂窝陶瓷仅在自主品牌车企中有所应用。蜂窝陶瓷生产企业主要通过威孚环保、中自环保等催化器厂商导入下游国产车企,同时积极切入巴斯夫、庄信万丰、优美科等巨头催化器厂商供应链。目前国内乘用车自主品牌销量占比维持在40%左右,仍然保持一定韧性,预计随着国六标准对GPF的需求激增,国内材料企业在汽油车用蜂窝陶瓷领域也将迎来重磅机遇。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国蜂窝陶瓷行业市场全景调研及发展趋势研判报告

《2025-2031年中国蜂窝陶瓷行业市场全景调研及发展趋势研判报告》共十三章,包含中国蜂窝陶瓷产业市场竞争策略建议,中国蜂窝陶瓷行业未来发展预测及投资前景分析,中国蜂窝陶瓷行业投资的建议及观点等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询