一、2019年中国改性塑料生产情况分析

改性塑料产品应用市场较为广泛,主要包括,汽车,家电,电子电气,建筑,医疗等诸多行业, 随着“以塑代钢”和“汽车轻量化、家电轻薄时尚化”等趋势的影响,“新型城镇化”、“建设美丽中国”等政策的逐步推行,该行业的应用产品将进一步拓展,企业技术升级与创新和产品结构的优化与调整,为该行业带来广阔的发展前景。

据不完全统计,国内80%的再生塑料市场面临环保整顿或取缔的尴尬局面,28个城市共向环保部提供“散乱污”企业数万家。

再生塑料原料涨价成为一种趋势,缺货成了常态。整个进口废塑料再生造粒产业可能因此前路渺茫,几百万吨的原料缺口需要寻找新的方向。

废塑料作为国内塑料原料供给的重要组成部分,禁止进口将带来塑料原料供给收缩,国内塑料原料生产企业有望受益。

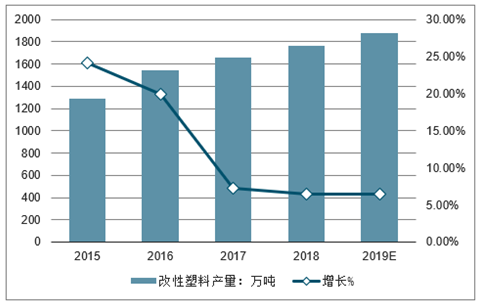

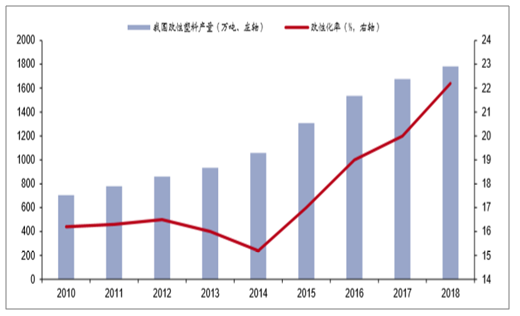

2015-2018年我国改性塑料的产量由1287万吨增长超1700万吨,预计到2019年我国改性塑料的产量将达超1878万吨,同比增长6.52%.

2015-2019年中国改性塑料产量及增速对比

数据来源:公开资料整理

相关报告:智研咨询发布的《2020-2026年中国改性塑料市场深度评估及未来发展趋势报告》

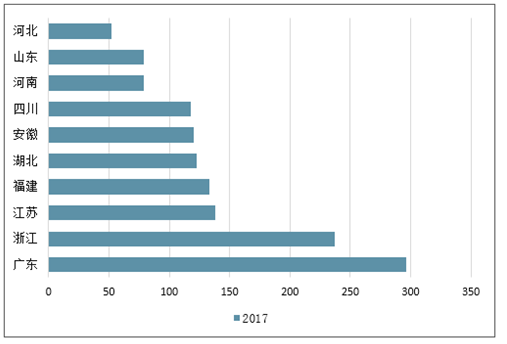

2018年改性养塑料产量TOP省份

数据来源:公开资料整理

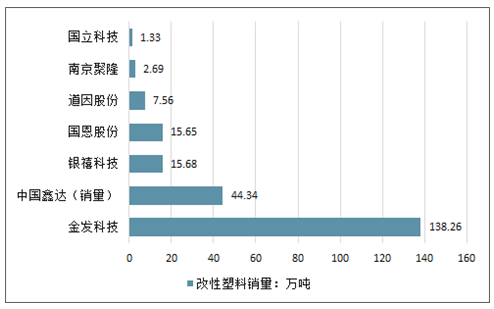

目前我国有上千家企业从事改性塑料生产,但规模企业(产能超过3000吨)的不足300家。国内改性塑料的主要生产企业包括金发科技、中国鑫达、道恩股份、银禧科技等企业,其中金发科技、中国鑫达改性塑料产量居前。

根据有公布改性塑料产量数据的上市企业年报对比来看,2018年金发科技改性塑料产量遥遥领先于同行企业,2018年改性塑料产量为138.26万吨,同比增长0.82%;中国鑫达改性塑料销量为44.34万吨;银禧科技改性塑料产量为15.68万吨,同比下降7.00%;国恩股份改性塑料产量为15.65万吨。

2018年部分上市企业改性塑料销量情况

数据来源:公开资料整理

改性塑料的下游应用领域主要包括家电、汽车、办公设备、电子电气和电动工具等,其中家电和汽车领域为主要应用领域,分别占37%和23%,随着国家对“以塑代钢”、“以塑代木”政策的不断推进,改性塑料性能不断增强改善,未来改性塑料的下游需求领域将更加广泛。

尽管近年来汽车及家电产销放缓,但汽车轻量化及家电改性塑料使用量增加,其需求市场仍有增长空间。

二、改性塑料应用领域广阔,汽车轻量化拉动需求增长,逐步走出行业拐点

改性塑料主要用于汽车、家电等领域,我国家电行业增速较平稳,而汽车轻量化趋势带动下改性塑料需求较快增长,未来CAGR有望在10%以上。改性塑料主要原材料为PP、ABS、PC、尼龙等,原材料成本占营业成本比重一般在70%左右;随着原材料价格的回落,行业盈利底部改善。公司汽车材料业务逐步走出拐点,未来市场集中度会进一步提升,公司仍然是最具竞争力的高端汽车用改性塑料企业,核心客户涵盖宝马,奔驰,福特,大众等全球顶尖车企,未来全球化会进一步布局,包括美国和欧洲业务持续开拓。

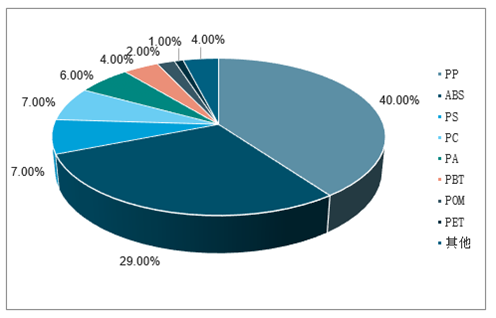

在中国改性塑料产品构成上,主要以改性PP、改性ABS、改性PS为主,2018年三者产量分别占据了改性塑料市场40%、29%和7%的比重,而改性PET、改性POM和改性PPO的占比较小。

中国改性塑料产品结构情况

数据来源:公开资料整理

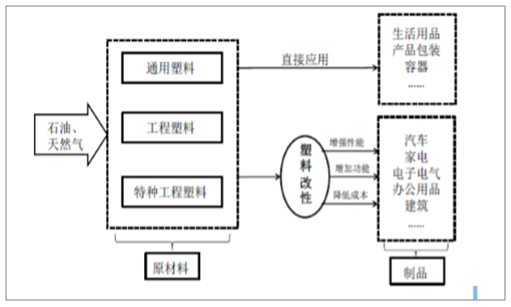

改性塑料属于石油化工产业链中的中间产品,主要由五大通用塑料和五大工程塑料为塑料基质加工而成,具有阻燃、抗冲、高韧性、易加工性等特点,是一种化工新材料。改性塑料的主要原材料为聚乙烯PE、聚丙烯PP、聚碳酸酯PC、聚对苯二甲酸丁二醇酯PBT以及ABS树脂等,按照功能分类可分为阻燃树脂类、增强增韧树脂类、玻纤增强热塑性塑料、塑料合金类和PVC合金产品等类别的改性塑料,主要用于汽车、家电、电子电气、建筑等。

改性塑料产业链

数据来源:公开资料整理

伴随着国内经济的快速发展和“以塑代钢”、“以塑代木”的不断推进,改性塑料也获得了较快的发展,改性设备和改性技术不断成熟,改性塑料工业体系也逐步完善,目前已成为全国塑料产业的重要组成部分。此外,消费升级使中国的汽车、建筑等产业进入高速增长期,随着人们对材料性能要求的不断提高,我国正成为全球改性塑料最大的潜在市场和主要需求增长动力。另外,节能减排政策导向也推动汽车企业减轻汽车重量进而实现节能减排,这些都极大地促进了改性塑料行业的发展。

我国改性塑料需求增长情况

数据来源:公开资料整理

我国改性塑料产量及改性化程度

数据来源:公开资料整理

改性塑料的下游应用领域众多,大多为消费类行业,如家电、汽车等。在经历家电下乡的高速增长后,我国家电行业增速较平稳,在汽车轻量化的带动下汽车行业已经成为改性塑料需求增速最快的领域,据预测未来几年国内车用改性塑料需求年平均增速将在10%以上。改性塑料早期主要应用于汽车的内外装饰,随着纤维增强塑料的应用,如今已经应用到了汽车的结构件上,特别是玻纤、碳纤维等复合材料技术的发展,使得基于改性塑料和复合材料的汽车轻量化整体解决方案成为可能。

汽车轻量化进程中改性塑料的应用潜力巨大

目标零件 | 现用材料 | 改进方式 | 减重效果 |

踏步 | 铸铝 | PA | -64% |

工具箱 | 冲击钢板 | 玻纤增强PP | -60% |

工作台 | 2A11铝材 | SMC(片状膜塑料) | -57% |

侧、后窗玻璃 | 玻璃 | PC | -53% |

油箱 | 钢板 | MDPE(中密度聚乙烯) | -50% |

变速箱顶盖 | 铸铝 | PA | -50% |

侧裙板 | SMC | PP | -40% |

气门室罩盖 | 铸铝 | SMC | -33% |

导流罩 | SMC | ABS复合板 | -29% |

内饰板 | PP麻纤板 | 轻质GMT | -25% |

挂车阀支架盖板 | SMC | 低密度SMC | -25% |

油底壳 | 冲压钢板 | SMC | -20 |

数据来源:公开资料整理

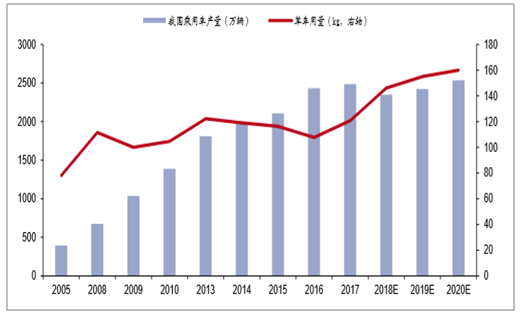

单车改性塑料用量提升拉动我国需求较快增长。我国乘用车单车改性塑料用量从2005年的78kg提高到2017年的121kg,但仍落后于全球水平。目前改性塑料使用量最高的是德系车,其改性塑料的使用率达到了22%为300-360千克,欧美国家的平均水平也达到了16%为210-260千克,我国乘用车单车的改性塑料使用率只有8%为100-130千克,仍有大幅提升的空间。2017年欧美共生产了3279万辆乘用车,而中国生产了乘用车2382万辆,由此计算的全球乘用车单车改性塑料加权平均用量为164-205千克。2017年我国乘用车用改性塑料达到300万吨,预计到2020年中国乘用车生产量将达到2534万辆,假设国内单车改性塑料用量为160kg,届时车用改性塑料需求将达到405万吨。按照单价2万元/吨来计算,市场空间将超过800亿人民币,2017-2020年车用改性塑料需求复合增速约为11%。

单车改性塑料用量稳步提升

数据来源:公开资料整理

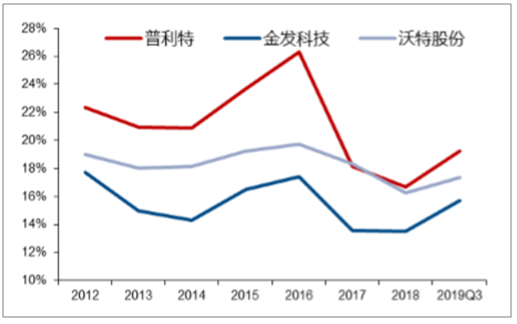

三、原材料价格回落,盈利底部特征明显

2016年下半年以来,原材料价格大幅上涨,由于改性塑料企业议价能力相对较差,成本上涨传导较慢,对国内各改性塑料企业业绩影响显著,毛利率急剧下降

国内改性塑料上市公司营业利润对比

数据来源:公开资料整理

国内改性塑料上市公司毛利率对比

数据来源:公开资料整理

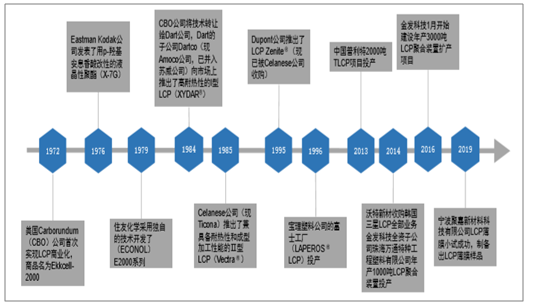

1、LCP下游应用广泛,全球规模约9.5亿美元

液晶高分子(LiquidCrystalPolymer,LCP)是一种新型的高分子材料。液晶聚合物是一种介于晶体和液体之间的中间相态聚合物,在受热熔融或者被溶剂溶解后会由刚性固定转变为具有流动性的液体物质,同时又保持着晶态物质的取向有序性,从而形成兼具液态流动性和晶态分子有序排列特征的液晶态。按照形成液晶相的条件,可LCP分为溶致性液晶(LLCP)和热致性液晶(TLCP),TLCP由于其优异的成型加工性能,发展势头迅猛。

数据来源:公开资料整理

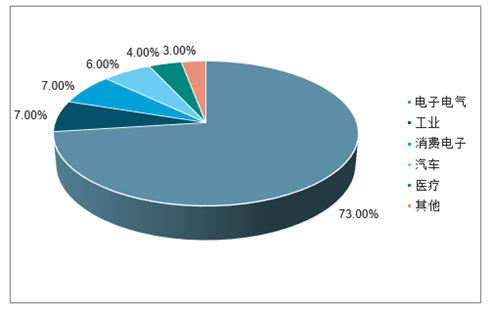

LCP下游应用十分广泛。最初,美国发明TLCP材料后将其主要用于微波炉或其他炉具等耐高温材料,由于利润不高美国逐渐退出生产领域,而日本厂商则对LCP材料的生产和研发持续关注。随着工程领域对特殊性材料的需求日益增长,LCP因其特有的物理性能而被重新纳入大众的视野。据统计,从产品应用上看,电子电器及消费电子、工业、汽车是主要的下游应用领域,分别占据80%、7%和6%,其中连接器用量近2/3。

LCP各领域应用占比情况

数据来源:公开资料整理

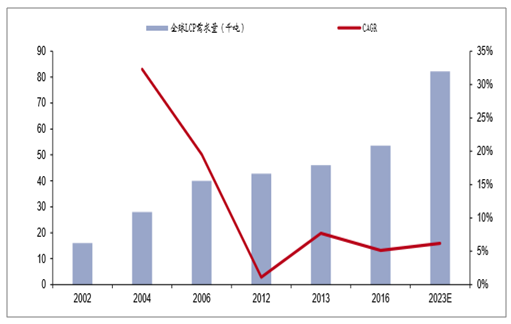

2002年,全球LCP市场需求量仅为1.6万吨,2016年总需求量达5.4万吨,规模达9.5亿美元。据预测,2023年全球LCP市场规模将达14.5亿美元,2016-2023年复合增速为6.2%。

全球LCP整体需求情况及预测

数据来源:公开资料整理

目前,全球LCP的生产主要集中在美国与日本地区,美国的塞拉尼斯公司,日本的宝理塑料以及住友化学是主要的供应商,约占全球产能的70%。其中,美国的塞拉尼斯产量约1.12万吨/年,日本宝理塑料产量为1.5万吨/年,住友化学产量为0.92万吨/年。而在中国地区,主要的LCP生产商为沃特新材料,普利特以及金发科技,此外宁波聚嘉新材料近几年也成功生产出注塑级LCP树脂。

LCP全球产能分布厂商商

厂商 | 商品名 | 产能(吨) |

塞拉尼斯 | Vectra/Zenite | 11200 |

宝理塑料 | LAPEROS | 15000 |

索尔维 | Xydar | 2000 |

住友化学 | SUMIKASUPER | 9200 |

东丽 | SIVERAS | 2000 |

上野制药株式会社 | UENOLCP | 2800 |

普利特 | 无 | 2000 |

沃特 | SELCION | 3000 |

金发科技 | Vicryst | 3000 |

宁波聚嘉新材料 | COPOLYMEN | 150+2000 |

数据来源:公开资料整理

2、受益5G加速建设,LCP市场快速增长

目前LCP多被应用于汽车导航,航空航天导航等领域。在手机天线中较少使用。随着苹果公司率先在iPhoneX中使用多层LCP天线,手机LCP天线的使用开始爆发。LCP的电学性质十分优异:即使在在极高频也能保持介电常数恒定,具有一致性;介质损耗与导体损耗小,能够应用于毫米波的处理;热可塑性强,容易实现多层叠层。随着高频高速的5G时代的到来,LCP应用前景光明,很有可能替代PI成为新的软板材料。

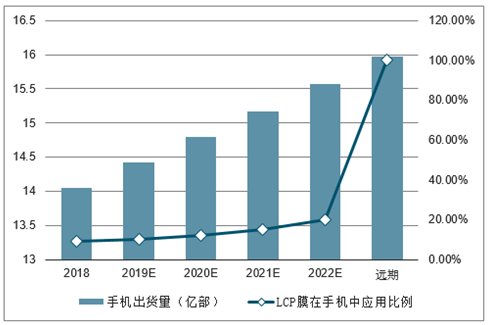

LCP天线材料远期空间达7.74亿元。近年来全球整体的智能手机出货量呈现稳定上涨趋势,这与终端设备软硬件的不断更新换代和3G、4G的逐渐普及有密不可分的关系。2016年全球智能手机出货量达到顶峰,为14.73亿部。2016年之后,由于全球智能手机保有量达到较高水平、各大厂商新机缺乏亮点,全球用户换机欲望较低,全球智能机出货量出现缓步下滑的趋势,2018年出货量为14.05亿部。IDC预测,从2019年起全球智能机出货量的复合增长率将为2.6%,2023年达到15.97亿部。

全球智能手机出货量及预测(亿台)

数据来源:公开资料整理

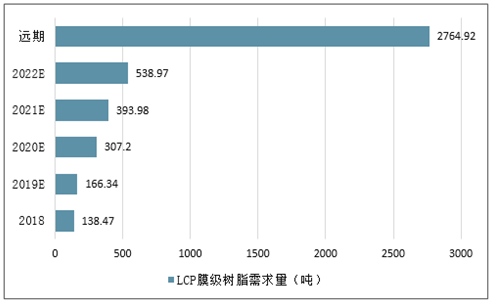

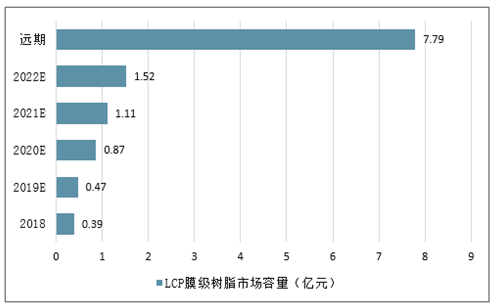

假设未来5G布局符合大众预期,在5年全球范围内实现全覆盖,以2018年iPhoneXS系列和XR系列的6根LCP天线需求量为基准,可以预测2023年LCP天线材料需求量将达到2764.92吨,市场规模可达到7.74亿元,年均复合增长率达到82.00%。

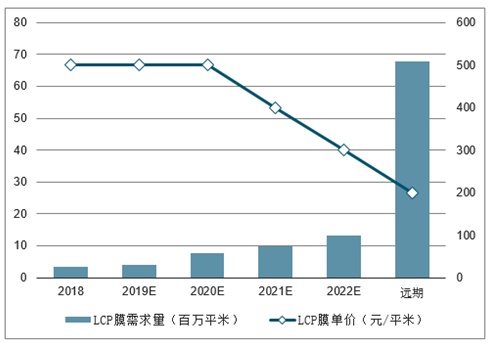

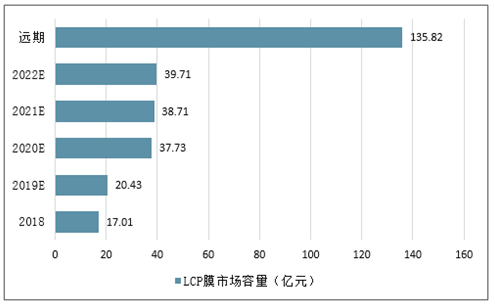

天线用LCP薄膜远期市场空间远超材料、近140亿元。2018年,一部iPhoneX用到2根LCP天线,所耗用的LCP薄膜面积为142.46cm2、对应的LCP树脂质量为0.58g。假设远期用到6根LCP天线,且随着技术的发展LCP成本降低、售价从2019-远期分别为500/500/400/300/200元/平米,再结合LCP膜在手机中应用比例10%/12%/15%/20%/100%,可以估算出5年LCP薄膜市场规模近40亿元、超出LCP树脂材料空间一个数量级,而远期空间可以达到140亿,发展潜力巨大。

2018-2022年中国LCP膜在手机中应用比例测算

数据来源:公开资料整理

2018-2022年中国LCP膜级树脂在手机中需求量测算

数据来源:公开资料整理

2018-2022年中国LCP膜级树脂在手机中市场容量测算

数据来源:公开资料整理

2018-2022年中国LCP膜在手机中需求量及单价测算

数据来源:公开资料整理

2018-2022年中国天线用LCP薄膜在手机中市场容量测算

数据来源:公开资料整理

3、LCP材料主要被日美企业垄断,国内LCP企业处于突破及验证阶段

LCP天线的产业链由上游的原材料供应商和FCCL(FlexibleCopperCladLaminates,柔性覆铜板)制造商,中游的FPC软板制造商,和下游的天线模组制造商组成。

上游原材料有LCP树脂/膜和压延铜箔等材料。FCCL制造商利用这些材料制造FCCL,软板制造商再利用FCCL和其他生产材料,加工制造FPC软板,最后天线模组制造商根据不同的天线设计将FPC软板加工成天线模组。

LCP天线多个环节均有技术壁垒,最难的是膜级LCP纯树脂合成及拉膜两个环节。

(1)LCP树脂的合成本身就是高难度的,有两到三种的单体参与合成,分熔融聚合和固相聚合两个步骤完成聚合,且对杂质、分子量分布有严格要求,对生产设备也有很高的要求。在LCP的诸多合成路线中,宝理和塞拉尼斯的路线最适合拉膜。

(2)成膜工艺难度高。膜的制备需要大量实践,且由于树脂生产企业和薄膜企业的封闭供应链导致新进入者很难买到膜级树脂、更不用说制成合格的薄膜出来。目前宝理-可乐丽(吹膜)-松下电工组合,宝理-村田(双拉)组合是市场上最成功的组合。住友也在和包括日本千代田等企业在合作开发。此外,膜的制备后还要进行热处理和涂覆工艺,里面也有非常多的knowhow。

(3)其他环节,如FCCL的环节需要压铜,而LCP的热熔性导致该工艺对温度控制的要求非常高;

再者,在LCP软板上钻孔有难度,因为LCP软板有很多层,传统材料的FPC软板用的机械打孔方式不适用于LCP软板,目前日本村田制作所采用的是埋容埋感技术,台湾嘉联益则用的是激光打孔。

目前全球范围内,能够真正量产供应薄膜级别LCP树脂的公司仅有日本宝理,塞拉尼斯有能力生产薄膜级树脂,但并未大量出货。其他企业则不断摸索和改进,以适配出更加适用于生产薄膜的树脂。普利特从2007年进入LCP行业,掌握了系统的LCP树脂的合成工艺和技术,目前正与产业链中的核心公司密切合作,攻克LCP薄膜的产业化难题。只有长期系统性的对聚合工艺的研究加上与薄膜制备相关环节的不断磨合,才有可能实现最终的量产,目前普利特已经具备一定的条件,期待公司能够实现最终的产业化量产,实现材料的进口替代。

LCP天线各环节供应格局LCP树脂LCP膜FCCL

LCP树脂 | LCP膜 | FCCL | FPC软板 | 天线模组 |

宝理 | 村田制作所 | 村田制作所 | 村田制作所 | 藤仓电子 |

塞拉尼斯 | 可乐丽 | 罗杰斯 | 罗杰斯 | 臻鼎 |

住友化学 | - | 东山精密 | 东山精密 | 台郡 |

沃特股份 | - | 松下电工 | 藤仓电子 | 安费诺 |

金发科技 | - | 宇部兴产 | 臻鼎 | 立讯精密 |

普利特 | - | 新日铁 | 台郡 | 信维通信 |

宁波聚嘉新材料 | - | 旗胜 | 住友电工 | - |

- | - | 台虹 | 嘉联益 | - |

- | - | 新扬 | -- | - |

- | - | 生益科技 | - | - |

数据来源:公开资料整理

四、改性塑料需求端有望迎改善

2018年10月份以来油价冲高回落,2019年初虽有所回升,但油价中枢较2018年仍大概率下降,改性塑料成本端也将迎来改善。国内企业若想在产业链及技术与规模方面与国家化工巨头抗衡,毫无疑问需要在龙头企业中寻找机会。

目前国内改性塑料生产企业有上千家,目前产能较分散,绝大部分为小厂,产能不足3000吨,超万吨生产企业不足70家,市场呈现典型的结构性产能过剩,

改性塑料下游主要用于家电、汽车、电子电气、办公设备、电动工具、照明等行业,其中汽车占比30%,家电占比29%,两者合计占改性塑料需求近60%。油价中枢下移,改性塑料成本端将迎改善:改性塑料上游原材料主要为PP、ABS、PS等石化产业链产品,与油价关联性极强。行业成本传递能力相对较弱,历史上盈利状况与油价呈现明显负相关关系。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国改性塑料行业市场行情动态及竞争战略分析报告

《2025-2031年中国改性塑料行业市场行情动态及竞争战略分析报告》共九章,包含中国改性塑料重点企业发展分析,中国改性塑料行业发展前景及趋势分析,中国改性塑料行业投资分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国改性塑料行业市场供需现状分析:下游应用领域继续延伸,塑料改性化率持续走高[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)