一、特种气体行业产业链概括

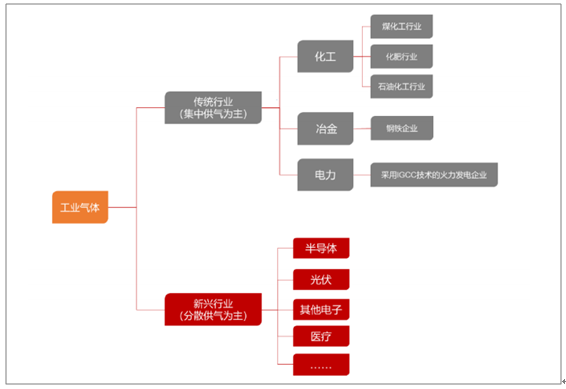

工业气体产品可以分为普通工业气体、特种气体两大类别。(1)普通工业气体:一般是指经过空气分离设备制造的普通级氧、氮、氩,及经过焦炉气分离、电解等方法制造出来的普通纯度的其它种类气体(如丙烷、二氧化碳、乙炔、丁烷、工业氨、液化石油气、天然气等),下游主要应用于化工、冶金、电力等领域,一般要求生产量较大但对纯度要求相对不高。(2)特种气体:特种气体是随着电子等行业的兴起而在工业气体门类下逐步细分发展起来的新兴领域。特种气体是一个较为宽泛的概念,种类繁多,单一品种产销量较小但属于高技术、高附加值产品,用途有别于普通工业气体,通常在纯度、品种、性能等方面需按照更高的规格生产和使用。特种气体主要包括电子气体、医疗气体、标准气体、激光气体、食品气体、电光源气体等。其中,电子气体广泛用于集成电路、显示面板、光伏能源、光纤光缆等电子产业的加工制造过程,主要包括光刻、蚀刻、清洗、成膜、掺杂等,是下游行业关键的化工基础材料,被誉为电子产业的“粮食”和“源”。

工业气体主要下游应用领域

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国特种气体产业前景规划及投资战略分析报告》

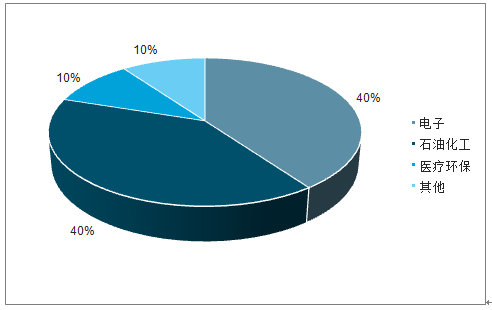

电子特气是特种气体的重要分支之一。电子特气是集成电路、显示面板、光伏能源、光纤光缆等新兴产业发展过程中不可或缺的关键性材料,广泛应用于光刻、蚀刻、清洗、成膜、掺杂等工艺,电子特种气体在半导体整个制程应用中成本占比仅为5%~6%,但是由于其品种繁多,在半导体制程工艺中覆盖广泛,因此成为衡量半导体技术的核心产品,其纯度往往直接影响微电子元器件的质量、集成度和成品率,并从根本上制约电路和器件的性能。2018年中国特种气体年销售额中电子行业约占40%,石油化工约占40%,医疗环保约占10%,其它约占10%。

2018年中国特种气体销售额的下游行业构成

数据来源:公共资料整理

特种气体的主要生产工序包括气体合成、气体纯化、气体混配、气瓶处理、气体充装、气体分析检测。可以根据客户的不同需求和产品的不同特性,采取不同的工序进行组合。

特种气体的主要生产工序

工序 | 工作内容 |

气体合成 | 将原料在特定压力、温度、催化剂等条件下,通过化学反应得到气体粗产品 |

气体纯化 | 通过精馏、吸附等方式将粗产品精制成更高纯度的产品 |

气体混配 | 将两种或两种以上有效组分气体按照特定比例混合,得到多组分均匀分布的混合气体 |

气瓶处理 | 根据载气性质及需求的不同,对气瓶内部、内壁表面及外观进行处理的过程,以保证气体存储、运输过程中产品的稳定 |

气体充装 | 通过压力差将气体充入气瓶等压力容器;气体分析检测即为对气体的成分进行分析、检测的过程 |

数据来源:公共资料整理

未来特种气体行业的竞争将逐步趋向于综合服务能力的竞争。气体的产品种类丰富,而多数客户在其生产过程中对气体产品亦存在多样化需求,出于成本控制、仓储管理、供应稳定等多方面考虑,客户更希望能在一家供应商完成多种产品的采购,对气体公司所覆盖的产品种类提出了更全面的要求。随着下游行业的产品精细化程度不断提高,客户所需的产品定制化特点明显,要求气体供应商能够根据其需求进行定制化生产,对气体供应商的技术与工艺水平提出了较高要求。此外,由于气体产品的特殊性,其使用过程中的包装物、管道以及供气系统的处理均会对最终使用的产品性能产生影响,因此客户更希望供应商能够提供气体包装物的处理、检测、维修,供气系统、洁净管道的建设、维护等全面的专业性增值服务。

二、特种气体市场规模

特种气体是20世纪60年代中期发展起来的新兴工业体系,早期作为基础化工材料在石油化工、金属冶炼、纺织建材、切割焊接、医疗卫生、食品贮藏和环保等领域具有十分广泛的用途。70年代以来,随着新技术兴起,特种气体又日益成为微电子技术、生物工程、新型能源、遥感激光、光导通讯、海洋工程、空间科学和国防建设中不可缺少的新型气体材料。到80年代末期,全球已开发出单元纯气270种以上,混合气18个门类,2000多个品种,38000多种规格。90年代至今,全球特种气体行业保持平稳增长态势。

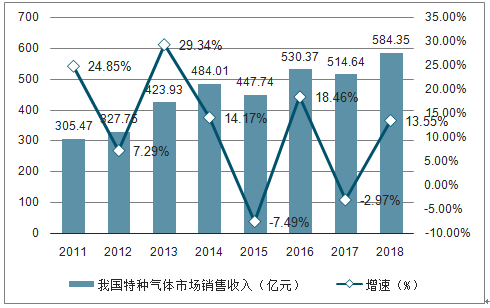

2011年我国特种气体市场销售收入已达305.47亿元,整体上呈现上涨趋势。2017年我国特种气体市场销售收入增长至514.64亿元,同比下降2.97%,截止至2018年我国特种气体市场销售收入达到584.35亿元,同比增长13.55%。

2011-2018年我国特种气体市场销售收入统计及增长情况

数据来源:公共资料整理

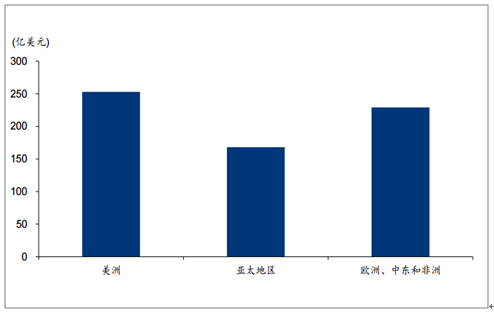

预计未来亚太新兴经济体的特种气体需求有望增长最快,一些发达经济体的需求增速或将逐渐趋缓。预测到2020年,亚太地区特种气体市场规模将达到168亿美元,所占比重提升至25.80%;美洲地区市场规模253亿美元,占比降至38.90%;欧洲、中东和非洲地区市场规模229亿美元,占比35.3%。

2020年全球各区域特种气体市场规模预测

数据来源:公共资料整理

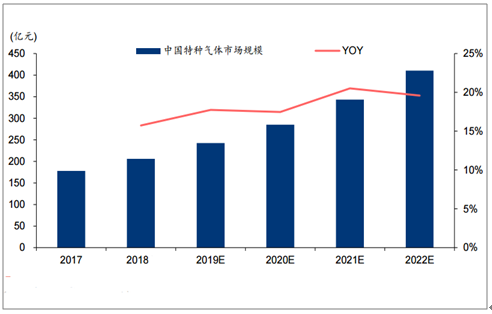

中国是亚太地区最活跃的特气市场之一,本土先进制造业的蓬勃发展有望带动中国特种气体产业实现持续快速增长。经济新常态下中国经济有望更加强调结构的优化升级,集成电路、显示面板、光伏、光纤光缆、新能源汽车、航空航天、环保、医疗等先进制造业对中国经济增长的贡献率将愈加突出。特种气体作为上述产业发展不可或缺的关键性材料,其市场规模将有望保持高速发展。预计中国市场2018~2022年仍将以平均超过15%的年增长率持续增长,2022年中国特种气体市场规模或将达到411亿元。

2017~2022年中国特种气体市场规模发展趋势

数据来源:公共资料整理

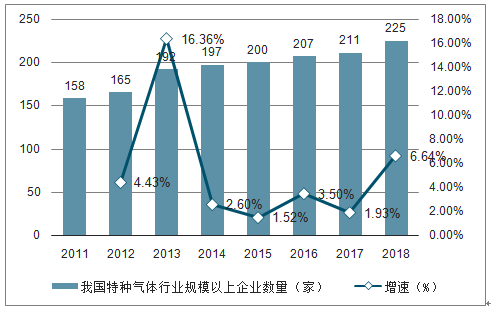

中国特种气体企业市场规模普遍不大,大多数企业为中小型企业。从企业性质来看,在中国气体行业中占据重要地位的是三资企业和民营企业。截至2018年底,我国特种气体行业规模以上企业数量达到225家。

2011-2018年我国特种气体行业规模以上企业数量统计及增长情况

数据来源:公共资料整理

三、特种气体下游应用领域

1.集成电路本土产能扩张机遇期到来,国内半导体材料需求高涨

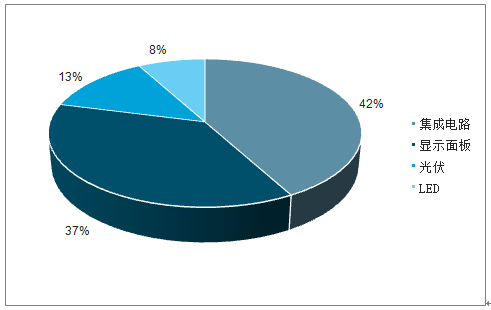

集成电路、显示面板、光伏是目前国内特种气体需求量较大、增长较快的下游领域。受益于本土电子产业的快速发展,电子特气正成为特种气体领域重要的增长极。中国国内电子特气的主要应用终端为集成电路、显示面板、光伏、LED等领域,市场需求与下游产业景气度关联度较高。2018年中国集成电路、显示面板、光伏三大下游对电子特气的需求占比达92%。

2018年中国电子特气市场需求结构

数据来源:公共资料整理

电子特气是发展集成电路、液晶显示器件、光伏电池、半导体发光器件和半导体材料制造过程中不可缺少的基础性支撑源材料。在微电子、光电子器件生产过程中,从单个芯片生成到最后器件的封装,几乎每一步、每一个环节都离不开电子气体。电子气体的纯度和洁净度直接影响到光电子、微电子元器件的质量、集成度、特定技术指标和成品率,并从根本上制约着电路和器件的精确性和准确性。电子气体纯度每提高一个数量级,都会较快地推动电子器件质的飞跃。

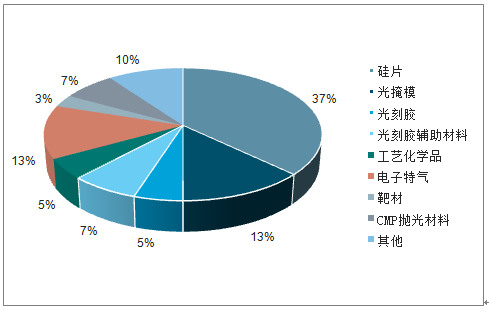

2019年预计电子特气将占全球半导体材料市场销售额的13%,是销售市场占比仅次于硅片的第二大材料领域。半导体制造材料主要包括硅片、电子气体、光掩膜、光刻胶配套化学品、抛光材料、光刻胶、湿法化学品与溅射靶材等。预计2019年硅片、电子气体、光掩膜、光刻胶配套化学品的销售额分别为123.7亿美元、43.7亿美元、41.5亿美元、22.8亿美元,分别占全球半导体制造材料行业37.29%、13.17%、12.51%、6.87%的市场份额。

2019年全球半导体材料市场产品结构预测

数据来源:公共资料整理

从消费端来看,中国已稳居全球最大的半导体消费市场,2018年全球占比达34%。过去二十年全球半导体市场消费格局不断变迁,亚太地区(除日本)成为1999~2018年间全球半导体市场增长最为迅猛的区域,2000年该地区仅仅占全球25%份额,2018年该地区半导体市场销售规模已达全球市场规模的60%(中国占全球34%),其次为北美(22%)、欧洲(9%)和日本(9%)。在全球半导体市场逐渐步入成熟发展阶段的同时中国经济高速发展,智能手机、平板电脑、汽车电子、工业控制、仪器仪表及智能照明、智能家居等领域的快速发展推动中国逐渐成长为全球最大的半导体消费市场。

2014~2018年全球半导体产业市场规模分布(含中国)

数据来源:公共资料整理

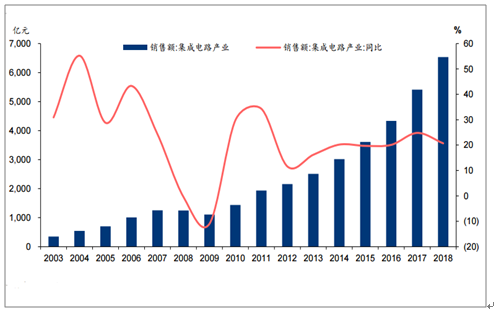

2018年中国集成电路销售规模已达6532亿元,2011-2018年复合增速达19%,增长速度明显快于全球水平。中国集成电路市场虽起步较晚,但受益于国家大力支持及全球集成电路产业向中国转移趋势加快。预计到2020年中国集成电路全行业销售收入年均增速或超过20%。

2003~2018年中国集成电路产业销售额及增速

数据来源:公共资料整理

受益于中国大陆半导体制造产能的不断扩张,半导体领域的电子特气需求将有望稳步增长。2010年以来中国大陆半导体材料市场持续增长,2018年市场规模达84.4亿美元,2016~2018年同比增速均超过10%。若按照2018年电子特气在全球半导体材料市场13%的销售占比推算,2018年中国半导体领域的电子特气市场规模约达11亿美元。

2006~2018年半导体材料中国大陆销售额

数据来源:公共资料整理

2.光伏行业景气度有望复苏,拉动光伏特气需求

晶体硅光伏电池片生产工艺的特气需求主要来自于扩散、刻蚀、减反射层PECVD工序。商业化生产的晶体硅太阳能电池通常采用多晶硅材料。硅片经过腐蚀制绒,再置于扩散炉石英管内,用三氯氧磷扩散磷原子以在p型硅片上形成pn结。随后进行等离子刻蚀刻边,去除磷硅玻璃。接着在受光面上通过制作减反射膜,并通过丝网印刷烧结工艺制作上下电极。晶体硅电池片生产中的扩散工艺用到POCl3和O2;减反射层PECVD工艺用到SiH4、NH3;刻蚀工艺用到CF4。

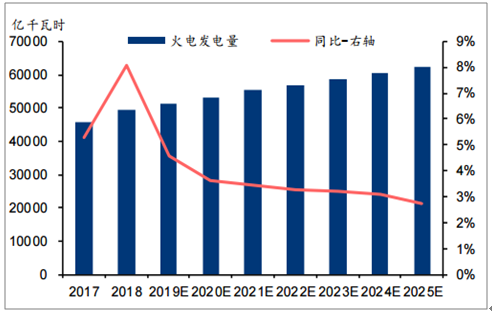

国内电力需求近年来保持平稳增长,2018年全社会用电量为68449亿千瓦时,同比增长8.5%,其中70%用电需求由火电供给。在国家减少化石燃料使用的长期趋势下,未来火电发电量增速将逐步回落,而光伏等清洁能源在国内新增发电中有望占据重要地位。

国内火电发电量增速预计逐步下行

数据来源:公共资料整理

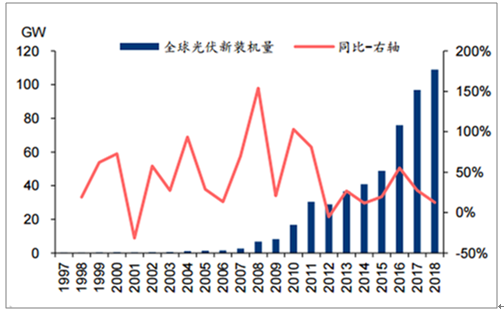

在各国政府较强的政策扶持下,光伏产业在过去20年内经历了快速的发展,全球新增装机容量由1997年的1.2GW增长至2018年的109GW,1998-2018年CAGR为24%。

全球光伏新增装机量快速增长

数据来源:公共资料整理

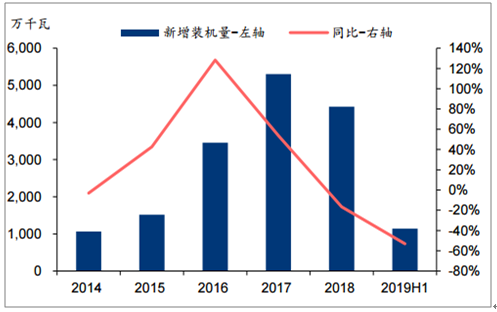

虽然受2018年531新政影响,2019H1国内光伏新增装机量有所回落,但海外市场正快速崛起。2019H1国内光伏新增装机量11.4GW,同比下降53.1%;从海外市场看,19H1组件出口32.22GW,同比增长86%,海外市场高增长。自2018年531新政后,国内光伏企业将重心转向海外市场,欧洲MIP结束及价格带来的海外需求快速提升为龙头公司提供了广阔的市场空间。随着2019下半年国内竞价项目开启招标,国内需求有望进一步释放。

2014-2019H1全国光伏新增装机量

数据来源:公共资料整理

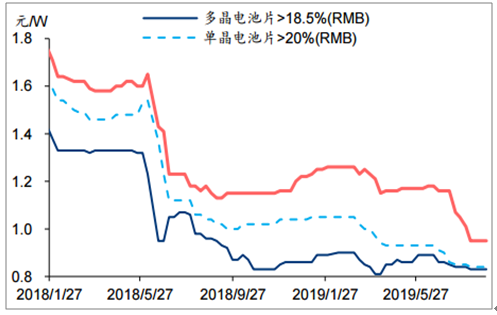

光伏产业正加速向平价迈进。531新政后光伏全产业链价格下行,客观上也加速了“平价上网”的实现进程。19H1受国内需求下降和低成本产能投产影响,产业链价格持续下降。截至2019年6月底,单晶电池片(转换效率>20%)和300W单晶组件的价格分别为0.91元/W和2.07元/W,较18年12月底下降12.5%和4.2%,行业向平价迈进。

19H1光伏硅片价格延续下降态势

数据来源:公共资料整理

在全球平价周期开启后,海外新兴市场快速崛起,目前的单晶硅片产能将无法满足未来全球单晶的装机需求,国内光伏行业景气度有望持续复苏。光伏产业的复苏不仅有望在规模上增加了特种气体的需求,产业创新、技术迭代带来的新工艺、新产品,也将有望进一步拓宽特种气体的应用领域,不断产生新的特种气体产品需求。

四、特种气体行业的主要壁垒情况

1.技术壁垒

气体纯度是特种气体产品的核心参数,要求超纯、超净,纯度每提升一个N都将带来工艺复杂度和难度的显著提升;随着气体组分的增加、配制精度的上升,配制的难度和复杂度也显著增加;气瓶内壁的磨料配方筛选、研磨时间设定、钝化反应控制均依赖于长期的行业探索和研发;气体检测方法的建立基础是对气体生产过程的熟悉,以及具备相应的纯化和混配能力。

2.客户认证壁垒

客户对气体供应商的选择经过审厂、产品认证2轮严格的审核认证,其中光伏能源、光纤光缆的审核周期为0.5-1年,显示面板为1-2年,集成电路领域为2-3年。

3.营销网络壁垒

气体公司需投入大量人力物力进行铺点建设,扩大营销服务网络,并不断促进市场开拓与客户挖掘。

4.服务壁垒

客户更希望气体供应商能够销售多类别产品,并且提供包装容器处理、检测、维修及供气系统的设计、安装等专业化配套服务,从而满足其一站式的用气需求。

5.资质壁垒

工业气体属于危险化学品,在其生产、储存、运输、销售等环节均需通过严格的资质认证。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国特种气体行业竞争格局分析及投资发展研究报告

《2026-2032年中国特种气体行业竞争格局分析及投资发展研究报告》共十四章,包含2026-2032年特种气体行业面临的困境及对策,特种气体行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![智研研判!2024年中国特种气体发展现状分析:新一代信息技术发展,特种气体需求不断增加[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2022年中国特种气体市场规模及市场竞争格局分析[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2020年中国电子特种气体行业规模及市场结构分析[图]](http://img.chyxx.com/2021/03/20210325133222.jpg?x-oss-process=style/w320)