一、中国超硬刀具行业市场规模

高速钢→硬质合金→陶瓷→超硬材料。按照刀具材料不同,目前工业切削刀具可以主要分为高速钢、硬质合金、陶瓷以及超硬材料四类产品。机械加工早期主要采用高速钢刀具。随后,以硬质合金和陶瓷刀具为代表的新型材料刀具开始逐步替代原有高速钢刀具。随着产业升级与技术进步,超硬材料刀具开始广泛应用于工业加工,并在部分领域替代硬质合金和陶瓷刀具。

超硬材料刀具指用硬度可与金刚石相比拟的超硬材料制成的刀具。超硬材料刀具所用的超硬材料主要是与天然金刚石的硬度、性能相近的人造金刚石和CBN(立方氮化硼)。由于天然金刚石价格比较昂贵,所以生产上大多采用人造聚晶金刚石(PCD)、聚晶立方氮化硼(PCBN),以及它们的复合材料。

刀具材料分类及主要应用场合

描述 | 主要应用场合 | |||

高速钢 | 高速钢是高碳高合金钢,必须通过热处理强化。在淬火状态下,高速钢中的铁、铬、部分钨与碳形成极硬的碳化物,可以提高钢的耐磨性。另一部分钨溶于基体,增加钢的红硬性。 | 在复杂刀具,尤其是制造孔加工刀具、铣刀、螺纹刀具、拉刀、切齿刀具等一些刃形复杂刀具,高速钢仍占据主要地位。 | ||

硬质合金 | 主要通过优化合金材料和研制新型涂层来提高刀具硬度、耐磨性和表面惰性,以提高刀具的整体加工性能和使用寿命 | 常用于制造结构较为简单的刀具,如车刀、端铣刀、刨刀等。 | ||

陶瓷 | 主要通过添加不同化合物、改进加工工艺和研制新型涂层来提高刀具耐磨性、韧性,提高刀具的使用寿命,扩展刀具是使用范围 | 主要用于冷硬铸铁、高硬钢和高强钢等难加工材料的半精加工和精加工。 | ||

超硬材料刀具 | 人造聚晶金刚石(PCD) | 指用硬度可与金刚石相比拟的超硬材料制成的刀具。由于天然金刚石价格比较昂贵,所以超硬材料刀具生产上大多采用人造聚晶金刚石(PCD)、聚晶立方氮化硼(PCBN),以及它们的复合材料。 | 主要用于精加工有色金属及非金属,如铝、铜及其合金、陶瓷、合成纤维、强化塑料和硬橡胶等。 | |

聚晶立方氮化硼 (PCBN) | 适于用来精加工各种淬火钢、硬铸铁、高温合金、硬质合金、表面喷涂材料等难切削材料。 | |||

数据来源:公共资料整理

相关报告:智研咨询发布的《2020-2026年中国刀具行业发展规划建议及未来发展潜力报告》

各类刀具材料性能对比

主要性能指标 | 优点 | 缺点 | |||

高速钢 | 淬火硬度:HRC63~67,热硬性:500℃~600℃,允许切削速 度:40m/min。 | 具有较高的强度和韧性,并且具有一定的硬度和耐磨性;制造工艺简单。 | 硬度低,红硬性差。 | ||

硬质合金 | 硬度:HRC74~82,热硬性:可达800~1000℃,切削速度:100~300m/min。 | 硬度、耐磨性、耐热性都很高。切削性能比高速钢高得多,硬度比高速钢高,耐用度可提高几倍到几十倍,在耐用度相同时,切削速度可提高4~10倍。 | 抗弯强度和韧性比高速钢低,工艺性也不如高速钢。 | ||

陶瓷 | 硬度91~95HRA,热硬性:1200℃,常用速度:100~400m/min,甚至可高达750m/min。 | 有很高的硬度与耐磨性;有很高的耐热性;有很高的化学稳定性,陶瓷与金属亲和力小,高温抗氧化性能好,即使在熔化温度下也不与钢相互作用,因而刀具的粘结、扩散、氧化磨损较少。 | 脆性大,强度与韧性低,抗弯强度只有硬质合金的1/2~1/5;陶瓷刀导热率低,仅为硬质合金的1/2~1/5,热膨胀系数却比硬质合金高10~30%,抗热冲击性较差。 | ||

超硬材料刀具 | 人造聚晶金刚石(PCD) | 硬度:HV5000以上,热硬性:700~800℃,切削速度:2500~5000m/min。 | 极高的硬度和耐磨性;很低的摩擦系数;切削刃非常锋利;具有很高的导热性能;具有较低的热膨胀系数,金刚石的热膨胀系数比硬质合金小几倍,由切削热引起的刀具尺寸的变化很小。 | 热硬性差,不能在高温下切削;与铁元素的亲和力很强,不易加工黑色金属。 | |

聚晶立方氮化硼(PCBN) | 硬度:8000HV~10000HV,热硬性温度:1400℃~1500℃。 | 极高的硬度和耐磨性;具有很高的热稳定性;优良的化学稳定性;具有较好的热导性,热导性仅次于金刚石;具有较低的摩擦系数。 | 抗冲击性能较硬质合金差,使用时应注意提高工艺系统的刚性,尽量避免冲击切削。 | ||

数据来源:公共资料整理

各类刀具材料韧性与硬度的关系

数据来源:公共资料整理

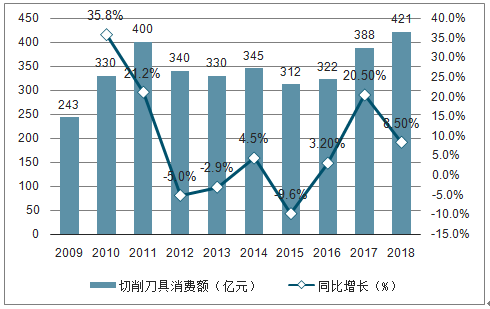

“十三五”以后我国制造业进入转型与升级时期。以高温合金、钛合金、不锈钢、等静压石墨、硅材料、蓝宝石、超高强度钢以及高温结构陶瓷等为代表的工业材料由于加工难度大,成本高,对配套加工工具也提出了更高要求。因此超硬刀具成为了产业升级中的优选材料。我国刀具市场总消费规模从2017年的388亿元人民币增加到2018年的421亿元,同比增长8.5%。

2009-2018年中国刀具行业消费额增长趋势(亿元,%)

数据来源:公共资料整理

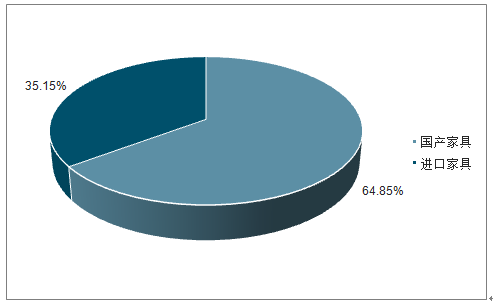

国产刀具约273亿元人民币,与2017年相比增幅为9.6%,占比65%;进口刀具(境外品牌)148亿元人民币,同比增长6.5%,占比35%。2018年的刀具消费额超过2011年400亿的高点,创历史最高记录。国产刀具在中国市场的增长高于进口刀具。

2018年刀具消费额市场结构(单位:%)

数据来源:公共资料整理

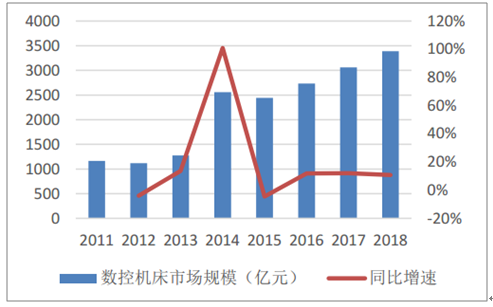

未来高端机床及与之对应的刀具消费规模将持续提高,刀具市场存在广阔的上升空间。2010年以来,我国机床消费额屡次突破2,000亿元,而同期刀具消费规模仅占机床消费的17%左右,与全球平均比例40%相比,处于较低水平。2018年随着中国经济供给侧结构性改革工作的深化,中国机床工具消费市场呈现明显的恢复性增长态势,机床消费市场呈现“总量趋稳、结构升级”的新特征。

2011年-2018年数控机床市场规模

数据来源:公共资料整理

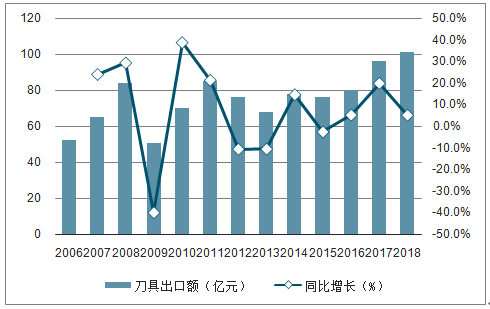

2018年我国刀具进出口规模均创下2005年以来的历史新高。2018年我国制造业的良好发展形势,我国刀具进口(含在中国生产并销售的境外品牌)总规模从2017年的139亿元人民币增加到2018年的148亿元人民币,同比增长6.5%,连续两年创新高。根据数据,我国刀具出口从2017年的96亿人民币增加到2018年的101亿元,同比增长5.2%,连续两年创新高。

2005-2018年中国刀具进口变化情况(单位:亿元,%)

数据来源:公共资料整理

2005-2018年中国刀具出口变化情况(单位:亿元,%)

数据来源:公共资料整理

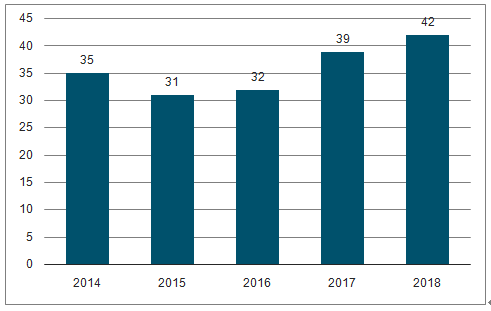

近年来,超硬材料切削刀具市场占比稳步扩大,开始挤占原硬质合金、陶瓷切削刀具市场份额。2018年我国超硬刀具市场规模约为42亿元。

2014-2018年中国超硬刀具市场规模增长趋势(单位:亿元)

数据来源:公共资料整理

超硬材料刀具制造强度大,技术门槛高,目前主要为发达国家制造商所控制,中国所占的市场份额较小,技术水平与美国、日本等发达国家相比还存在较大的差距。中国能够规模化生产用于加工汽车、航空航天关键零件的超硬材料刀具企业数量较少,高精度复杂结构的超硬材料刀具设计制造技术水平有待提高。在精加工领域,我国还需要进口一定量的超硬材料刀具。我国的刀具消费结构还未达到世界平均水平,超硬刀具占切削工具的比例较低,超硬刀具市场成长空间大。

二、下游应用领域:下游消费电子行业是主要驱动力

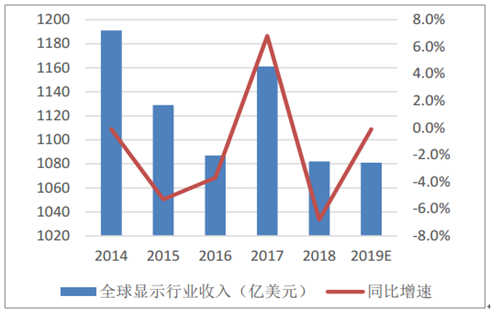

虽然随着智能手机的市场渗透率不断提高,智能手机、平板电脑的出货量增速逐渐下降,但总量仍在不断扩大。目前行业整体规模趋于稳定,全球智能手机全年出货量在2014年至2018年期间维持在14亿台以上。根据数据,2018年全球显示面板出货面积达到2.13亿平方米,同比增加1780万平方米,增长率为9.1%;其中,中国大陆面板企业出货面积将同比增加1390万平方米,对全球增长贡献率达到78%。不同于智能手机、平板电脑等小型显示设备在近年来出货数量需求平稳,电视、显示器等大型显示设备的旺盛需求,消费电子面板的快速发展,有望成为超硬刀具的主要驱动力。

2014年-2019年全球显示行业收入

数据来源:公共资料整理

2009年-2019年TFT液晶面板营收

数据来源:公共资料整理

显示面板行业属于资金和技术密集型行业,目前全球参与竞争主要企业仅10余家,主要集中在韩国、中国大陆、中国台湾地区和日本。中国大陆显示面板产能正在飞速增长,液晶面板生产企业逐步向大陆转移。随着国内京东方、华星光电、深天马等企业不断加大投入力度,同时日韩企业逐渐推出市场,中国大陆面板产能持续提升,产能全球占有率从2%经过十几年的发展,2018年中国大陆液晶面板产能就将赶超台湾,到2019年,中国大陆地区液晶面板将占全球产能的39%,超过韩国位居世界第一。

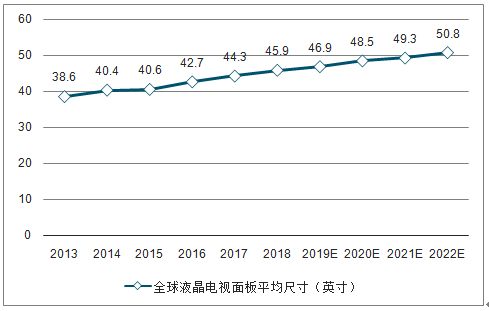

面板规格向超大尺寸和超高清分辨率加速迈进。2018年是超大尺寸显示的元年,各大面板厂争相投入更多资源生产60英寸以上的面板,预计2019年全球60寸以上电视面板出货量达到3000万片,2025年达到5400万片。2016年到2025年期间,从出货面积来看其总份额大约会增长三倍,从12%提升到33%。

从需求的角度分析,液晶电视、智能手机等产品的大尺寸化趋势是推动TFT-LCD显示面板需求面积增长的主要动力之一。

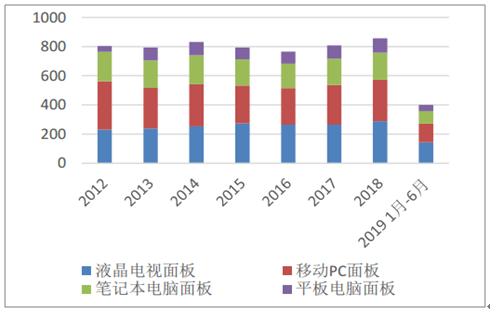

在电视和显示器面板的带动下,2018年全球大尺寸LCD面板出货面积增至1.99亿平方米,较2017年增长10.6%。2018年全球大尺寸LCD面板出货数量达到7.56亿片,同比增长7.4%。全球液晶电视面板的平均尺寸从2013年的38.6英寸增长至2016年的42.7英寸,预计到2022年平均尺寸将超过50英寸。虽然面板行业整体增速受限,但是大尺寸面板需求增速相对维持在高位。电视面板需求占据显示面板需求面积的绝大比重,是TFT-LCD面板最重要的下游需求领域。

2016年-2025年全球60寸以上电视面板出货量

数据来源:公共资料整理

2013年-2022年全球液晶电视面板平均尺寸

数据来源:公共资料整理

2012年-2019年主要面板出货量(百万片)

数据来源:公共资料整理

2012年-2019年大尺寸面板出货量(百万片)

数据来源:公共资料整理

从供给角度来看,高世代产线的产能爬坡使TFT-LCD大尺寸面板出货量和出货面积都保持可观的同比增长率。LGD、京东方、华星光电等各大厂商均在布局10代以上产线,考虑到10代以上产线在切割65寸、75寸等超大尺寸面板上有更高经济性,预计未来2-3年65寸以上超大尺寸电视的占比将逐步提高;京东方目前已有4条8.5代线量产,1条10.5代线2018年开始投产,并有1条10.5代线在建。华星光电主要以供应大尺寸液晶面板为主,目前已有2条8.5代产线实现满产,并有1条11代产线在建。

液晶面板世代线以及对应的玻璃基板尺寸和主要生产产品

世代 | 玻璃基板尺寸(mm) | 大致对应的产品尺寸 |

1代线 | 320*400 | 9寸以下的移动及专用产品 |

2代线 | 370*470 | |

3代线 | 550*650 | |

4代线 | 680*880 | |

4.5代线 | 730*920 | 15寸以下的移动及专用产品 |

5代线 | 1100*1300 | 8寸~32寸移动、笔记本、显示器、电视 |

6代线 | 1500*1850 | 18寸~37寸显示器、电视 |

7代线 | 1950*2250 | 32寸~42寸电视 |

8代线 | 2200*2500 | 32寸~60寸电视 |

9代线 | 2880*3130 | 40寸以上电视 |

10代线 | 3000*3320 | 50寸以上电视 |

数据来源:公共资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国超硬刀具行业市场全景评估及发展趋势研究报告

《2026-2032年中国超硬刀具行业市场全景评估及发展趋势研究报告》共七章,包含超硬刀具行业下游应用及需求分析,中国超硬刀具行业领先企业经营情况,中国超硬刀具行业发展趋势与投资战略规划等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国超硬刀具行业发展全景洞察:应用领域将不断扩大,未来的发展前景非常广阔[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![【速览】2021年中国超硬刀具行业市场现状及格局分析[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2020年中国超硬刀具行业市场规模及未来发展前景[图]](http://img.chyxx.com/2021/04/20210402131900.jpg?x-oss-process=style/w320)