一、资产管理行业的定义、分类及特征

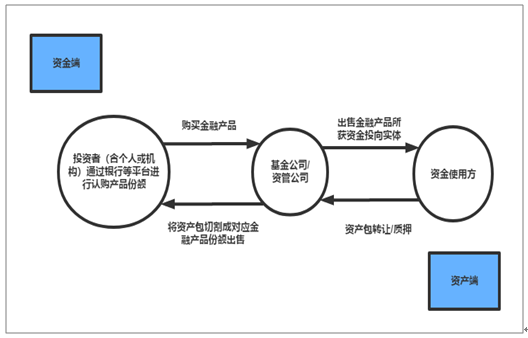

资产管理公司在国际上的定义是指具有牌照资质,以批量收购处置不良资产为主营业务的公司。而在我国,资产管理行业不属于国民经济行业分类中的一个单独行业(参考2016《国民经济行业分类》),是一个由资金端、资金运营方、资产端各方涉及的金融机构及企业机构组成的综合性行业。

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国券商资管行业市场深度评估及市场前景预测报告》

在我国,资产管理行业按照经营范围与业务分为三类资产管理公司,分别为四大金融资产管理公司(东方、长城、华融和信达)、地方资产管理公司、银行系资产管理公司。四大金融资产管理公司成立于1999年,企业性质为非银行金融机构,在融资方面具有优势。他们通过帮助客户实现资产增值,收取一定的管理费用或者一定比例的收益分成。

综合而言,资产管理具有三大特征:

1 | 不刚性兑付,卖者有责,买者自负 |

2 | 低自有资本占用,低业务风险水平 |

3 | 投资者,管理人,托管方互相制衡 |

数据来源:公开资料整理

二、资管业务:资管规模持续压缩,龙头业绩分化明显,主动管理转型成为大方向

我国证券公司收入来源可分为自营业务、经纪业务、投行业务、资管业务和投资利息及其他。2012-2019年上半年,从我国证券行业收入结构来看,证券公司自营业务持续增长,从2012年的22%增长至35%,其中2019年上半年券商自营投资收入占比大幅提升至2%,为影响券商业绩的最主要业务;受到“去通道”影响,券商资产管理业务规模则持续收缩,2019年上半年,36家上市券商资管业务收入同比下滑3%,但分化明显;经纪业务方面,受到市场宏观环境的影响,经纪业务持续下滑,2019年上半年,券商经纪业务占比缩减至25%。

数据来源:公开资料整理

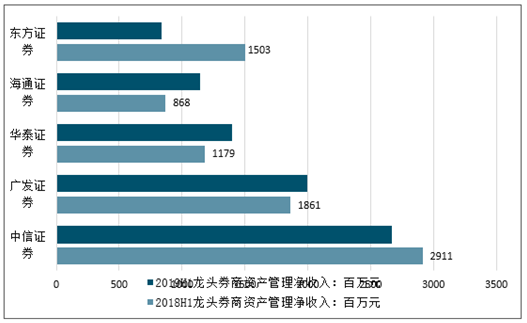

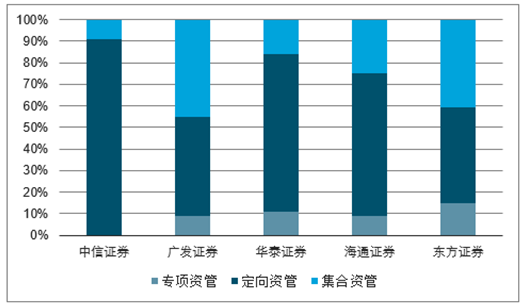

2016年以来,证监会全面推动券商资管“去通道”,在监管压力加强的趋势下,券商资管规模持续压缩,截至2019Q1,行业整体规模较年初下降0.6%至13.3万亿,下行空间有限,其中定向资管规模占比高达81.37%。36家上市券商资管业务收入同比下滑3%至138.8亿元,券商分化较为明显。

2018-2019年龙头券商资产管理净收入及增速(单位:%)

数据来源:公开资料整理

2018-2019年龙头券商资产管理净收入及增速(单位:%)

数据来源:公开资料整理

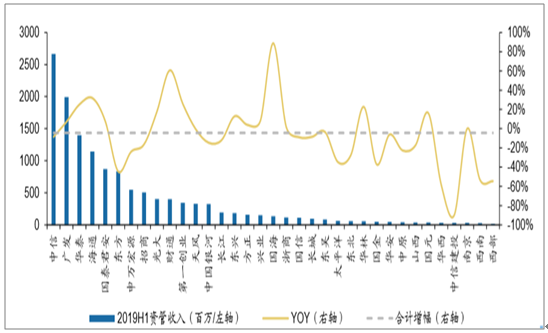

2019年上半年35家上市券商合计实现资产管理业务净收入135亿元,较2018年同期同比下降4.32%。2019上半年资管业务收入规模居于前列的上市券商分别为中信证券(26.66亿元)、广发证券(19.93亿元)、华泰证券(13.99亿元),同比变化-8.4%、7.1%、25.1%。

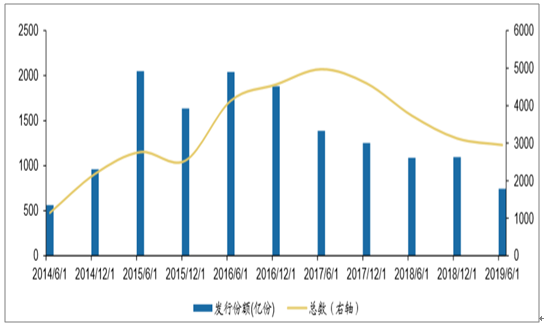

受2018年资管新规及相关监管政策的影响,证券公司资管业务规模缩水,2019年上半年券商资管新成立产品2952个,发行份额达745亿份,较2018H1同比减少20.9%,较2018年末环比下滑5.6%。持续下行的业绩表现,使得各证券公司面临迫切的转型需求,主动管理成为大方向。

2019年上半年35家上市券商资管业务收入(左轴,百万元)与同比增速(右轴)、合计同比增速(右轴)

数据来源:公开资料整理

券商资产新成立产品发行份额(左轴,亿份),发行总数(右轴,个)

数据来源:公开资料整理

三、资管行业未来发展趋势

在去杠杆的大背景下,鉴于国内资产管理规模虚高的事实,不同机构之间此消彼长的态势将更加明显。参考国际资产管理市场的发展经验,国内资产管理市场存在三大主要增量机会。

1、养老金市场。养老金是全球资产管理市场最重要的资金来源方之一,在日益严重的老龄化压力下,职业年金和基本养老将市场化管理规模与日俱增,个人退休账户计划也有望迎来发展良机。

2、私人财富管理市场。2018年国内高净值人群数量超过190万人,其持有的可投资资产规模超过58万亿元,未来高净值人群的数量和可投资资产规模仍将增长。目前中国的高端财富管理市场尚未出现具有绝对优势的机构,私人银行、信托机构和部分财富管理平台虽已凭借渠道、产品等优势捷足先登,但该市场仍有较大空白待填补。

3、银行理财委外市场。在中国金融体系下,商业银行的主导地位难以动摇,也成就了银行理财在中国资产管理市场的相对优势地位,但银行主动管理能力不足,需要委外管理来协助其完成投资管理任务。

在投资者日趋成熟成熟的将来,资管机构需要提供更多的解决方案,包括具备股债、一二级市场联动等多方面的能力。同时由于投资策略、客户类别等具有多元化的特征,更好地应对市场波动,分散经营风险也成为资管公司的选择条件。单一或精品型资管机构由于投资策略或范围相对单一,在风格多变、波动较高的市场环境中难以取得长期优秀的业绩,其业务也容易遭受冲击。为满足投资者需求,综合型资管机构将在中国将成为主流。

智研咨询 - 精品报告

智研咨询 - 精品报告

2023-2029年中国券商资管业务行业市场全景调查及投资机会预测报告

《2023-2029年中国券商资管业务行业市场全景调查及投资机会预测报告》共十一章,包含2023-2029年中国券商资管业务行业投资战略研究,2023-2029年中国券商资管业务行业投资机会与风险分析,对券商资管业务行业投资建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国铁路连接器行业竞争格局分析:本土企业快速崛起,产品实现进口突破[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2024年中国云安全行业发展现状及及发展趋势分析:需求随市场扩大而快速增长,未来发展前景广阔 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)