全球化妆品市场规模超2100亿欧元,具有明显的抗周期性

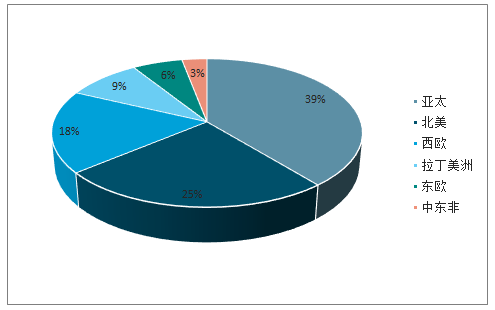

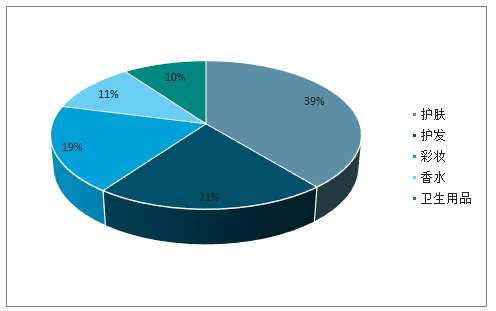

全球化妆品行业具有抗周期性。2018年全球化妆品市场规模超2100亿欧元,连续20年正增长。分区域来看,亚太为全球最大市场,占比39%。分品类看,护肤品类占比最高,占比39%。

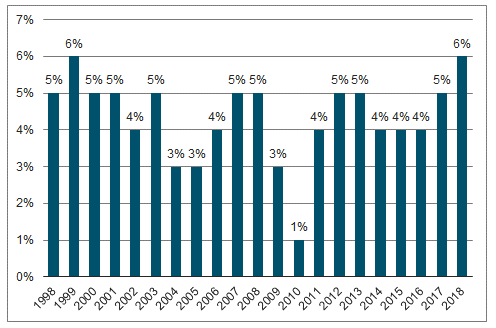

1998-2018年全球化妆品市场维持20年正增长

数据来源:公开资料整理

亚太是全球最大市场

数据来源:公开资料整理

护肤市场最大

数据来源:公开资料整理

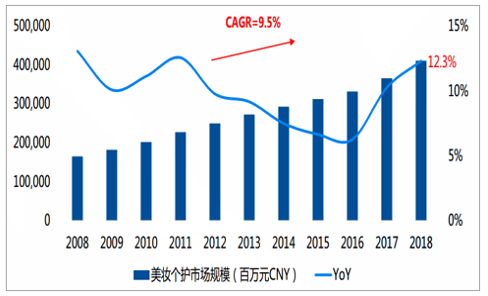

国内化妆品行业空间4105亿元,2018年市场加速增长

国内化妆品行业蓬勃发展,市场规模突破4105亿元。2008年-2018年,化妆品行业复合增速达9.5%,2018年市场规模突破4105亿元,增速进一步提升至12.3%。2019年-2023年,我国化妆品行业将维持8.3%的复合增速。

我国化妆品行业蓬勃发展

数据来源:公开资料整理

国内化妆品人均消费额偏低,仍有巨大发展空间

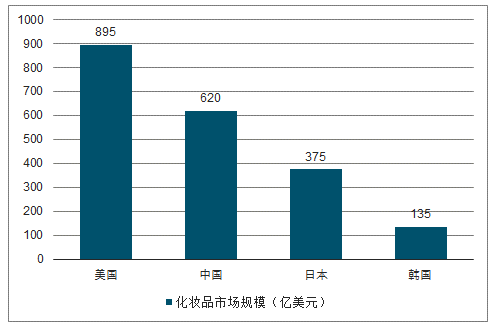

中国化妆品行业市场规模位居世界第二。2018年美国、中国、日本、韩国化妆品行业市场规模分别为895、620、375、133亿美元。中国人均化妆品消费额偏低。2018年,中国人均化妆品消费额仅为45美元,美国、日本和韩国的人均化妆品消费额分别是中国的6.7x、6.1x和5.8x,化妆品行业发展空间巨大。

2018年各国化妆品市场规模(亿美元)

数据来源:公开资料整理

2018年各国人均化妆品消费额对比(美元)

数据来源:公开资料整理

参考日本经验,化妆品消费穿越周期、长期增长

日本化妆品行业维持13年以上持续增长,穿越周期。1980-1993年日本经济整体平稳增长,期间也曾出现波动,人均GDP从9416美元提升至35867美元,期间化妆品消费连续13年正增长。90年代中后期,日本经济滞涨,化妆品消费才出现短期萎缩,随后又呈现逆势回升。

1980-1993年,日本化妆品行业处于需求驱动的成长期

数据来源:公开资料整理

参考韩国经验:21世纪初以来韩国本土化妆品牌快速发展

经济增长及城市化推动国内化妆品需求逐渐增加。韩国人均GDP从1990年的6516美元迅速增长至2017年的近3万美元,1990-2017年CAGR达5.8%。城市化水平不断提高,非农村人口占总人口的比重从1990的73.8%稳步发展至2017年的81.6%,1990-2017年CAGR达0.4%。随着经济的发展以及城市化的不断推进,韩国国民在满足温饱需求后有了更多的闲钱用于化妆品等非生理必需品的消费上,为化妆品行业的飞速发展打下基础。

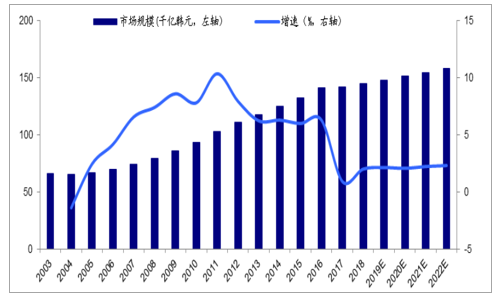

韩国美妆及个人护理市场规模从2003年的66千亿韩元迅速发展至2016年的141千亿韩元,2003-2016年CAGR为6%。2017年受萨德事件影响中国游客减少,市场规模增速有所下降,仅为0.91%,2018年缓慢回升到2%,市场规模达145千亿韩元,预计2022年韩国本土化妆品市场规模将达到158千亿韩元。

韩国化妆品市场规模及增速(2003-2022E)

数据来源:公开资料整理

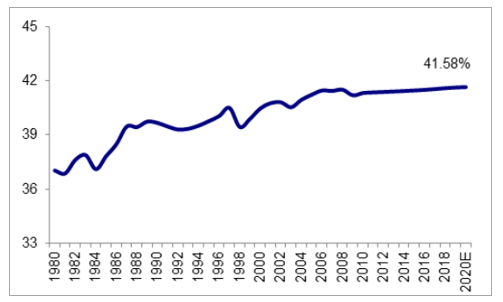

韩国化妆品生产总额从2007年的40.7千亿韩元增长至2017年的135.2千亿韩元,2007-2017年CAGR达12.7%,同期GDP的CAGR仅为2.6%,韩国近十年化妆品生产总额的增速远远超过国民生产总值的增速。同时,2018年韩国就业的女性占总就业人数的比重达41.58%,2020年将达到41.64%,女性就业率上升也为国内化妆品行业的发展提供了动力。

韩国就业女性占总就业人口的比例(%,1980-2020E)

数据来源:公开资料整理

我们梳理了韩国化妆品的发展历史,可以发现:1987年以前,韩国本土化妆品面临着规模小、关注少、无监管、无渠道等问题。1987年行业产值仅为5300亿韩元,销售渠道主要集中于客运站等交通枢纽的地下商业街。直至20世纪90年代,随着韩国政府全面开放海外化妆品的进口与零售,以及国内国民经济水平的不断提高,大量的国际化妆品大牌涌入市场,消费者消费化妆品的习惯逐渐养成,化妆品行业快速发展起来。1994年起,品牌意识开始崛起,韩国本土的优秀品牌爱茉莉太平洋以及LG生活健康开始崭露头角,品牌商统一定价的销售制度、现代化系统管理以及品牌网点诞生;2000年,低价化妆品专卖店开始兴起;2005年,品牌实体专卖店开始取代化妆品专卖店并逐渐成为主流;2011年,韩国化妆品开始走向全球;2015年,爱茉莉太平洋首创“私人定制”模式,定制研发开始兴起。

韩国化妆品发展历程

数据来源:公开资料整理

经过三十多年的发展,韩国本土化妆品逐渐在世界舞台上占有一席之地。2001年韩国化妆品市场出口额仅为1.2亿美元,约为进口总额(4.5亿美元)的26.7%。直至2017年,化妆品市场的出口额达49.5亿美元,为化妆品市场进口总额15.3亿美元的3.2倍,贸易顺差达34.2亿美元。韩国已有4家本土化妆品企业进入全球100强。分别是爱茉莉太平洋(第7),LG生活健康(第17),ABLEC&C(第65),HAVE&BECO(第92)。其中爱茉莉太平洋的增长率在全球前十的化妆品企业中排名第二,仅次于美国的科蒂集团(26.2%),我们认为爱茉莉太平洋未来有较大的发展前景。在全面开放海外化妆品零售的早期阶段,韩国化妆品市场确实被欧美国际大牌所垄断。然而韩国本土化妆品牌能在重重压力下突出重围,我们分析,其核心在于找准本土消费者的偏好。

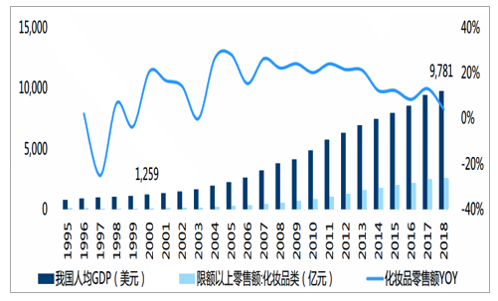

国内化妆品限额以上零售额快速增长,化妆品消费迎来黄金时代

化妆品限额以上零售额近10年复合增速18%。2000年国内人均GDP首次突破1200美元后,化妆品行业进入快速成长期,2018年化妆品限额以上零售额达2618亿元,近十年复合增速18%。2018年中国人均GDP为9781美元,略高于日本1982年的发展水平,参考日本经验,随着我国经济持续增长和居民消费水平提升,化妆品消费有望迎来黄金时代。

国内化妆品行业从2000年开始进入成长期,化妆品迎来黄金时代

数据来源:公开资料整理

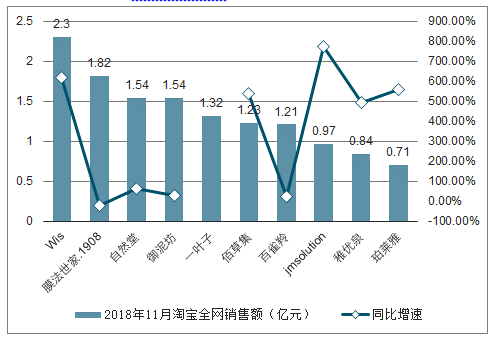

2010年起,中国化妆品线上销售强势崛起,2017年线上渗透率已达23.2%。国产化妆品线上保持较高增速。2018年11月面膜品类淘宝全网销售额前十名品牌中,仅有第八名品牌JMsolution为外资品牌(韩国),其余全部为国产品牌。其中,中路股份旗下膜法世家(YoY-20%)、御家汇旗下御泥坊(YoY+31%)、上海家化旗下佰草集(YoY+538%)、珀莱雅旗下珀莱雅品牌(YoY+560%)位列前十位。

2018年11月面膜品类淘宝全网销售额前十名品牌

数据来源:公开资料整理

2018年11月眼影品类淘宝全网销售额前十名品牌中,第五名Colourpop(美国)、第六名美宝莲(欧莱雅)、第九名HudaBeauty(美国)为外资品牌,其余全部为未上市国产品牌,增速靓丽远超护肤品类。

2018年11月眼影品类淘宝全网销售额前十名品牌

数据来源:公开资料整理

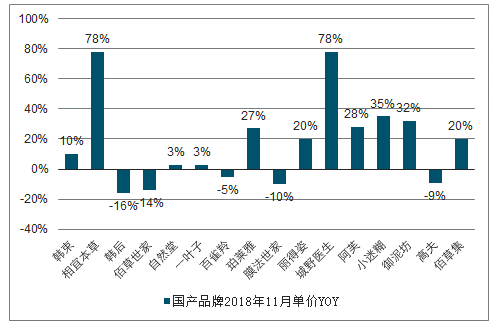

2018年11月,主流外资品牌单价除玉兰油(+25%)、欧莱雅(+45%)之外均呈同比降低趋势;而主流国产品牌单价多呈上升趋势。可知,外资品牌多向下调整品类及价格,迎合低线市场需求;而国产品牌多向上调整,扩展产品线。

主流外资品类单价呈降低趋势

数据来源:公开资料整理

主流国产品牌单价呈上升趋势

数据来源:公开资料整理

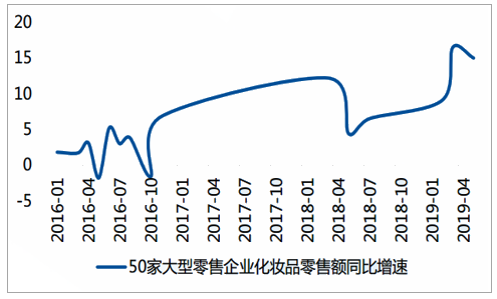

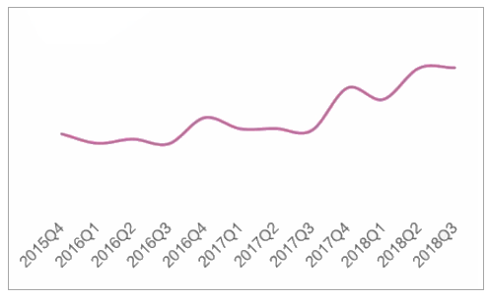

国内化妆品行业从2017年开始触底反弹,终端数据持续回暖

国内化妆品消费持续回暖,化妆品是国内商品市场最大亮点:限额以上化妆品增速自2017年起持续回暖,2017年累计同比增长12.7%,仅2018Q4受总体经济环境影响承压,2018年累计同比增长9.7%。2019年增速有所回升,1-5月累计同比增长15%。2019年5月,50家化妆品零售额同比增长15%,同比提升10.6pct,50家大型商业企业近几年扩张门店很少,基本代表同店增速,足以体现行业复苏力度。

2017年化妆品限额增速触底反弹

数据来源:公开资料整理

2018年以来50家化妆品零售额持续回暖

数据来源:公开资料整理

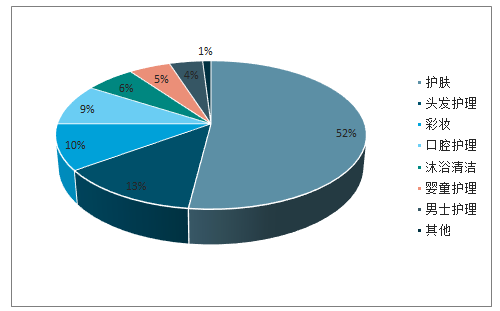

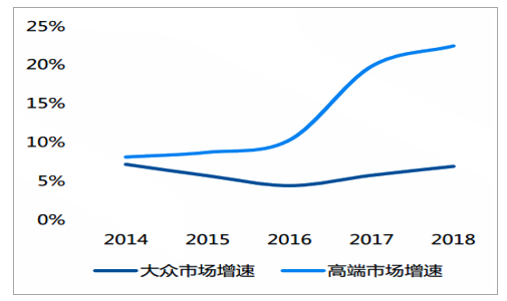

趋势1:护肤和彩妆品类加速增长,高端线增长更为强劲

2018年,国内护肤品市场空间达2122亿元,占比52%,仍是第一大品类。护肤和彩妆品类分别增长13%和24%,增速均有所提升。2018年美妆个护行业高端、中高端和大众线规模分别增长28%、29%和7%,但大众线市占率68%仍占据主要市场。

护肤仍是第一大品类

数据来源:公开资料整理

护肤和彩妆品类加速增长

数据来源:公开资料整理

高端市场增长强劲

数据来源:公开资料整理

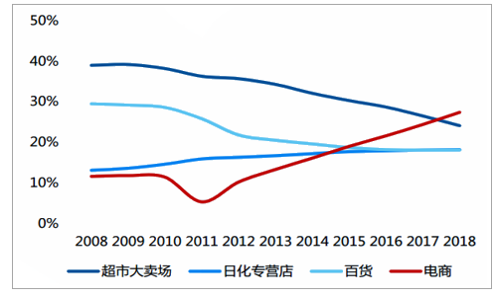

趋势2:电商渠道增长迅猛,成为美妆销售第一大渠道

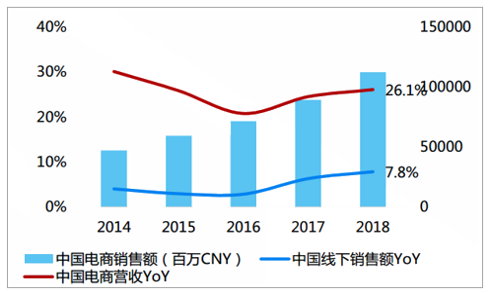

电商渠道增长迅猛,渗透率已经超越超市和百货渠道。2014-2018年间我国化妆品电商渠道销售额从471.2亿元增长到1124.7亿元,复合增速高达24.3%,线下复合增速仅为5%。2018年电商渠道销售额继续增长26%,远高于线下8%的增速。2018年中国化妆品线上渗透率达到27.4%,已经超过超市渠道成为占比最高的渠道。

电商渠道收入增速远超高于线下

数据来源:公开资料整理

分渠道销售额占比情况

数据来源:公开资料整理

趋势2:电商渠道增长迅猛,天猫美妆增长强劲

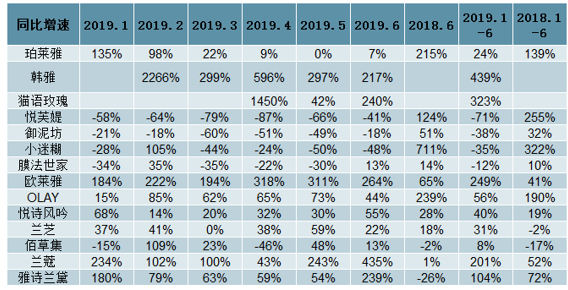

行业概况:2019年1-6月天猫美容护肤行业销售额同比增长40%,维持快速增长。

大众品牌:6月大众品牌增长分化,欧莱雅领涨,GMV+264%;珀莱雅主品牌GMV+7%(我们预计实际增长30%+),子品牌韩雅和猫语玫瑰分别增长217%和240%。

高端品牌:兰蔻和雅诗兰黛继续领涨高端线,6月GMV分别增长435%和239%;佰草集维持正增长,6月GMV增长13%。

天猫美容护肤行业销售额及增速

数据来源:公开资料整理

分品牌天猫旗舰店GMV同比增速

数据来源:公开资料整理

分品牌天猫旗舰店GMV月度同比增速

数据来源:公开资料整理

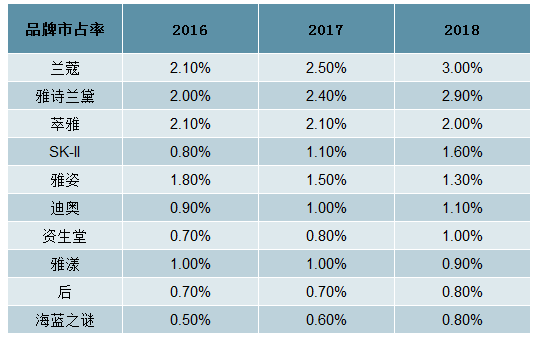

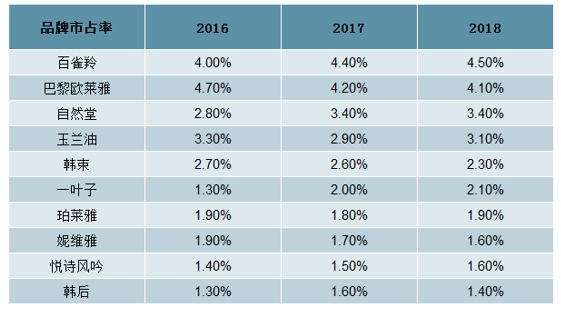

趋势3:国际品牌抢占高端市场,本土品牌坚守大众市场

国际品牌继续抢占高端市场,本土品牌坚守大众市场优势。从护肤品类看,2018年高端线和大众线分别增长22.5%和7%。高端线Top10品牌中有9个是国际品牌,合计市占率13.5%;而在大众线Top10品牌中有6个国货品牌,合计市占率15.7%。

高端市场增长更为强劲

数据来源:公开资料整理

国际品牌加速抢占高端市场

数据来源:公开资料整理

本土品牌坚守大众市场优势

数据来源:公开资料整理

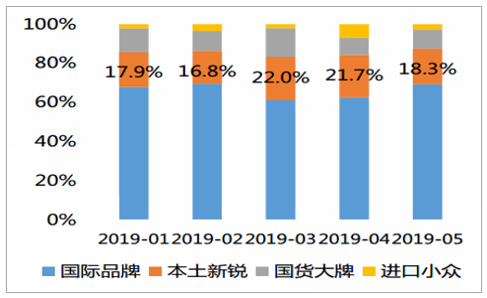

趋势4:新锐品牌势不可挡,功能性产品增长强劲

本土新锐品牌崛起,功能性产品大受追捧。HFP、完美日记等新锐品牌凭借社交媒体和内容营销吸引了大量年轻用户,根据淘宝全网TOP50品牌中新锐品牌销量占比达到20%左右,已经超过国货大牌。从产品角度看,化学原料护肤成分讨论热度提升,功能性产品大受追捧。

T50品牌销量占比

数据来源:公开资料整理

线上护肤品原液消费趋势

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国化妆品行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告

《2025-2031年中国化妆品终端渠道行业市场研究分析及未来前景研判报告》共十章,包含中国化妆品行业终端渠道布局代表企业分析,中国化妆品终端渠道建设成本运营策略分析,中国化妆品终端渠道发展趋势及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询