宏观经济指标保持在合理区间

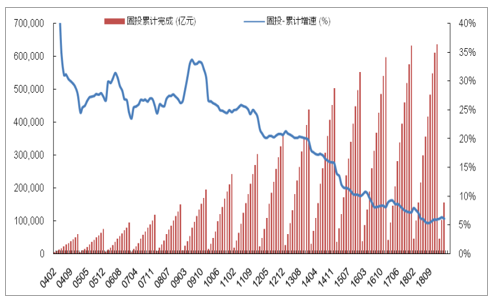

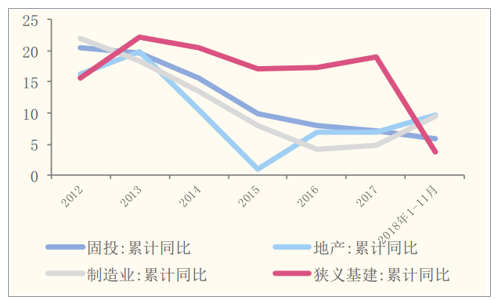

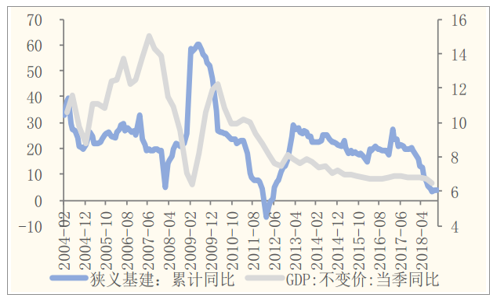

近几年来,我国城镇固定资产投资增速呈持续稳健回落态势。2018年我国城镇固定资产投资636万亿元,同比增长59%,增速较2017年回落13个百分点。2019年1-4月我国城镇固定资产投资156万亿元,同比增长61%,增速较2018年同期回落09个百分点,环比1-3月增速回落02个百分点;4月国内城镇固定资产投资完成54万亿元,同比增长05%,增速较2018年同期下降55个百分点。

全国固定资产投资运行情况-累计

数据来源:公开资料整理

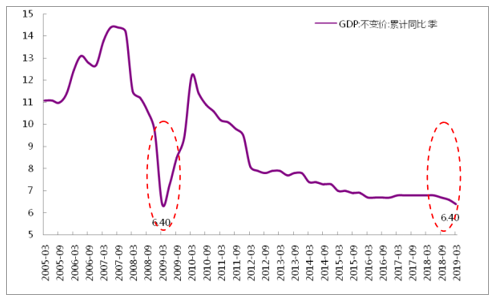

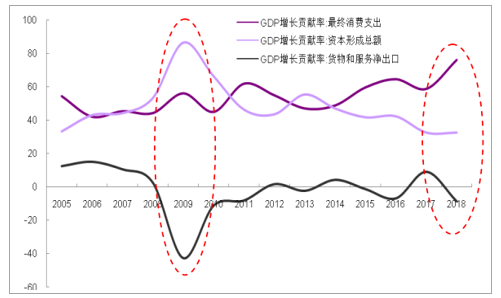

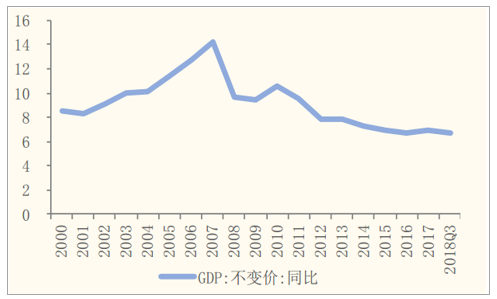

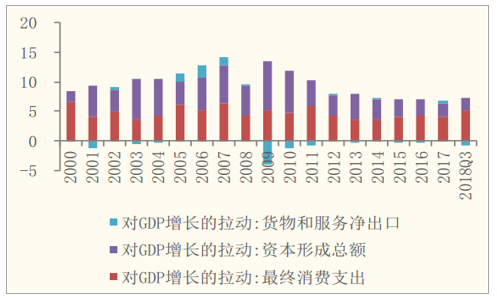

同期,我国GDP增长指标在65%-70%区间小幅波动,基本保持稳定。分解消费、投资、出口“三驾马车”对GDP增长贡献率,由于固投增速近几年持续下降,投资对GDP增长的贡献率持续下降;出口对GDP增长贡献率也已然为负,消费对GDP增长的贡献率持续提高。我国2018年消费、资本形成、出口对GDP增长的贡献率已分别为762%、324%和-86%。近年来虽然固定资产投资增速持续下滑,致使投资对GDP增长的贡献率持续下降;但是受益于16-17年房地产销售数据的持续保持较高增速引致消费端对我国GDP增长的强劲支持,18年消费对GDP增长的贡献率升至历史最高水平,从而提高了国家对投资端增速下滑的容忍度。

但贸易摩擦短期内不会消除,出口对GDP增长的贡献率仍负向影响;经济下行担忧,消费领域多行业已出现增速下行和疲软迹象。即使我们不考虑消费疲弱背景,权重已近80%的高水平,再寄希望其对GDP形成向上或稳健支持,数学意义上是弱的;投资对GDP增长的贡献率在14年以前均值水平在40%上,现在只有318%。因此我们分析认为达成“宏观经济指标保持在合理区间”需尽量避免GDP增速的失稳下滑的情况出现,面对“三驾马车”选择题,投资的可能性最大。

我们的分析并不立足于GDP增速必须保持在64%还是60%位置,而是立足于不能出现GDP增速的失稳下滑。

季度GDP累计同比增速一览(%)

数据来源:公开资料整理

三大需求对GDP增长的年度贡献率一览(%)

数据来源:公开资料整理

基础设施建设投资有望重回“稳增长”引擎

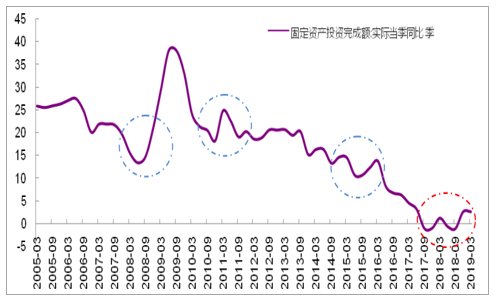

进一步看投资,季调口径,我国固定资产投资完成额实际当季同比数据,自2017年下半年起连续五个季度在±1%区间波动,仅近两个季度的增速在25%~30%之间。固定资产投资分项科目,基础设施建设投资、制造业投资和房地产投资为其三个重要组成。

如蓝色线圈所标识时间点:09年四万亿投资、12年基建提至20%增速作为“稳增长”引擎、15年4季度放松房地产和16年1季度PPP启动基建,均对应着前1-2个季度固定资产投资增速的“抛物线”特征。16年下半年我国固定资产投资完成额实际当季增速再次持续回落,同期对应着我国基础设施建设投资增速的缓慢稳定回落。

我国固定资产投资完成额实际当季同比增速一览(%)

数据来源:公开资料整理

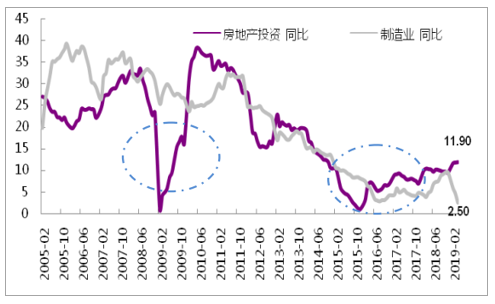

自2011年后房地产投资增速与制造业投资增速图谱趋势显现出较为明显的“亦步亦趋”的特点:11-15年两者持续下行,16年初开始底部企稳后逐步回升。19年1-4月两者间关系出现背离,房地产投资增速继续保持增长而制造业投资增速大幅放缓:制造业投资放缓主要受国内、外经济下行担忧和贸易摩擦持续等不确定因素的影响;房地产投资受土地购置费和建安费两者影响保持较快增速,我们预计下半年房地产投资增速会稳定持续回落。

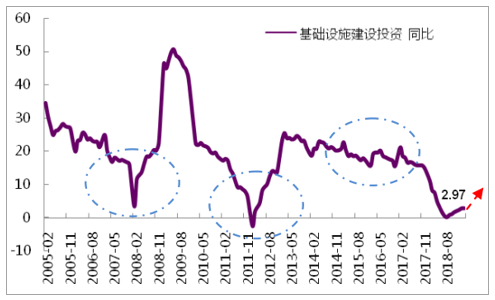

基础设施建设投资一直是我国政府调控经济的逆周期管理因子:09年4万亿投资、12年基建提速至20%、16年PPP,均对应着我国经济下行且有失稳迹象,国家通过基建拉回或托底经济;而07-08年经济过热、10-12年和16-18年房地产“过热”,国家主动调低基础设施建设投资规模。19年在国家“适时适度实施宏观政策逆周期调节”的指引下,基础设施建设投资重回“稳增长”基本引擎为较确定事件。

房地产投资和制造业投资增速(%)

数据来源:公开资料整理

基础设施建设投资增速(%)

数据来源:公开资料整理

展望2019年:出口弱,消费、地产投资、制造业投资增速下行,基建托底

回顾2018年:净出口拖累GDP增速,投资拉动力较弱。1)前三季度GDP同比增长67%,三季度GDP同比增长65%,低于二季度的67%,和去年同期的68%,创2008年金融危机以来最低点。2)分拆来看,主要系净出口对GDP增速形成拖累,而投资对GDP增速贡献较低。

GDP增速明显放缓

数据来源:公开资料整理

净出口对GDP增速拖累明显

数据来源:公开资料整理

展望2019年:出口弱,消费、地产投资、制造业投资增速下行,基建增速有望升温。受国内GDP增速下行影响消费增速进一步下行,受全球GDP增速下行、PPI下行、贸易摩擦影响出口增速进一步下行,受地产周期下行影响地产投资增速下行,受工业企业利润增速下行、PPI下行影响制造业投资增速下行,“稳增长”、“补短板”效应下我们预计基建投资增速将企稳回升。

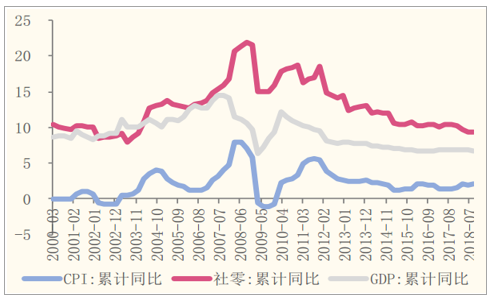

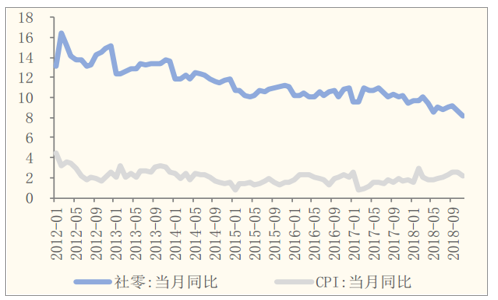

消费:2019年GDP增速下行,消费增速同步下行。1)历史上社会零售品销售总额增速与GDP增速、CPI高度相关,GDP增速可以看作消费的“量”,CPI可以看作消费的“价”。2)2012年以来受GDP增速趋缓,社零增速趋缓。2017年3月CPI当月同比从09提升到2018年11月的22%,社零增速从109%回落到81%,社零增速受GDP增速放缓影响较大,我们预计2019年GDP增速下行的作用下,社零增速持续下行。

社零增速与GDP增速、CPI高度相关

数据来源:公开资料整理

2012年以来受GDP增速趋缓,社零增速趋缓

数据来源:公开资料整理

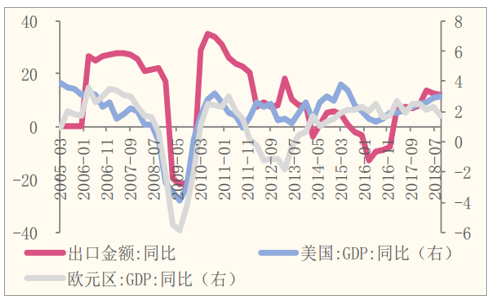

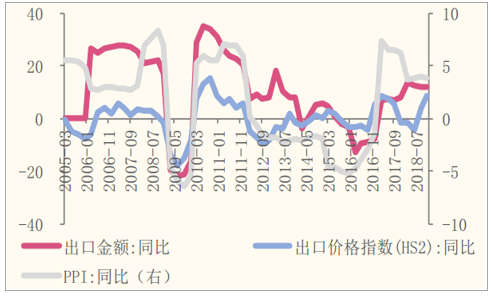

出口:2019年海外GDP增速下行&PPI下行&贸易摩擦,出口增速同步下行。1)历史上出口金额增速与海外GDP增速、PPI高度相关,海外GDP增速可以看作出口的“量”,PPI可以看作出口的“价”(出口产品以工业品为主),近两年出口的高增长主要源自于海外GDP的复苏。2)2016年以来受海外GDP、PPI增速提升,出口增速回升。我们预计2019年海外GDP增速和PPI增速下行的背景下,出口增速下行。3)2018年以来的贸易摩擦是导致出口增速下行的另一个重要原因,7月6日针对340亿美元商品加征25%的关税,8月23日针对160亿商品加征25%的关税;9月24日针对2000亿商品加征10%的额外关税,并称可能在2019年1月1日起将2000亿商品10%的额外关税提升至25%,在抢出口的背景下2018年9月10月单月出口金额同增14%/16%,但于11月单月出口金额增速下滑至54%。尽管12月初中美领导人就贸易问题达成重要一致(暂缓2019年1月1日起将2000亿商品10%的额外关税提升至25%,并就系列问题进行磋商),考虑中美关系的复杂性,中性预期下预计贸易摩擦作用下出口增速进一步承压。

出口增速与海外GDP增速相关

数据来源:公开资料整理

出口增速与PPI增速相关

数据来源:公开资料整理

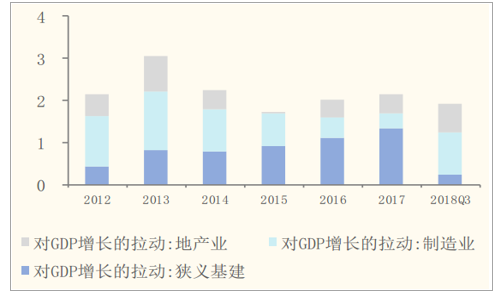

投资:前三季度狭义基建投资对GDP增速拉动仅02%,1)2018年1-11月,固投同增59%,较去年同期下滑13pct,其中地产/制造业投资同增97%/95%,较去年同期提升22/54pct,狭义基建投资同增37%,较去年同期下滑164pct,狭义基建增速大幅下滑。2)2018年前三季度,投资对GDP拉动仅021,较去年同期下滑02pct,根据我们的测算,狭义基建投资对GDP拉动最弱,仅02%,地产投资对和制造业投资回暖对GDP拉动较强。

2018年狭义基建增速断崖式下滑

数据来源:公开资料整理

狭义基建对GDP拉动最低

数据来源:公开资料整理

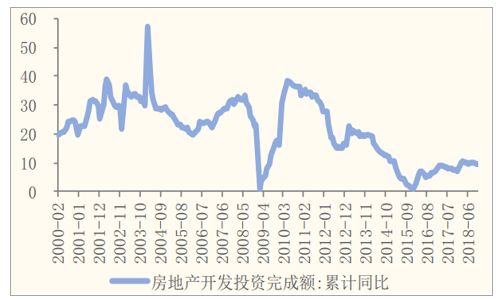

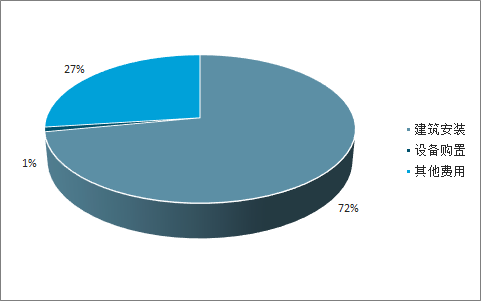

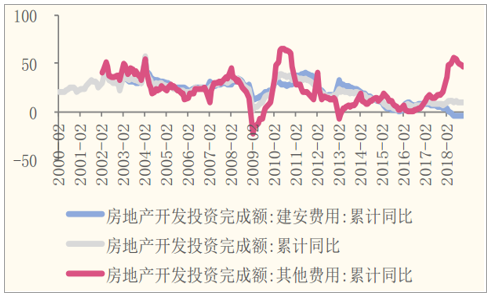

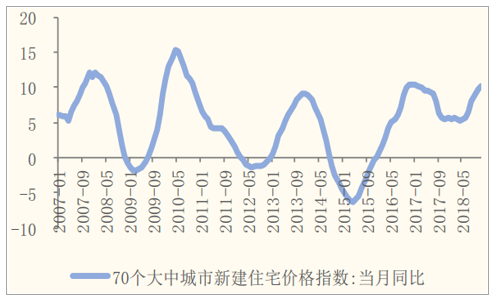

地产投资:拿地放缓,地产投资增速放缓。1)地产投资完成额增速自2015年末触底反弹,2017年/2018年1-11月地产投资完成额同增7%/10%。2)我们进一步拆解地产投资的构成,地产投资涵盖筑安装/设备购置/其他费用三部分,分别约占地产投资的72%/1%/27%,其他费用以土地购置费为主。3)销售价格:大周期的顶部。从经验来看,地产的大周期一般3年一轮(以销售价格增速为指标),棚改效应延缓了这一轮周期,2018年销售价格持续增长,我们认为目前地产仍处于本轮大周期的顶部。4)土地购置面积增速下行,2019年地产投资-其他费用增速放缓,决定地产投资增速向上承压。2018年8月以来,土地购置面积单月增速下行,8月/9月/10月/11月土地购置面积单月增速分别为45%/16%/12%/8%,土地购置面积增速下行的背景下,我们预计2019年地产投资-其他费用增速承压,拖累地产投资增速。5)施工加速,2019年地产投资-建筑安装费用回暖,支撑地产投资增速向下有底。①新开工:我们预计2019年H1新开工面积增速有支撑,此后逐步回落。预计在土地购置面积高增长的拉动下2019年上半年新开工面积增速仍有一定支撑,之后逐步回落。②施工加速,地产投资-建筑安装费用增速回暖。一个值得关注的现象是2017年以来新开工面积增速和竣工面积增速呈现背离,上一次新开工面积增速和竣工面积增速的背离出现在2010年,我们认为在房价增长的背景下地产企业囤地是背离的一个重要原因,预计在房价增速回落的背景下,房企为尽快回笼资金,未来施工将加速,2018年11月地产施工面积同增47%,大幅提升,地产投资-建筑安装费用降幅较10月缩窄03pct至-381%,预计2019年地产投资-建筑安装费用将回暖。

地产投资自2015年末触底反弹

数据来源:公开资料整理

地产投资主要为建筑安装费用、其他费用

数据来源:公开资料整理

2018年其他费用高增长拉动地产投资高增长

数据来源:公开资料整理

目前住宅价格位于大周期的顶部

数据来源:公开资料整理

购置土地面积增速下滑,其他费用增速承压

数据来源:公开资料整理

施工提速,建筑安装费用增速回暖

数据来源:公开资料整理

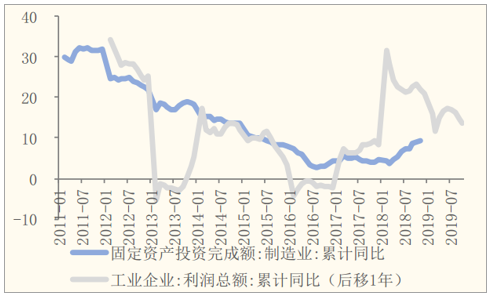

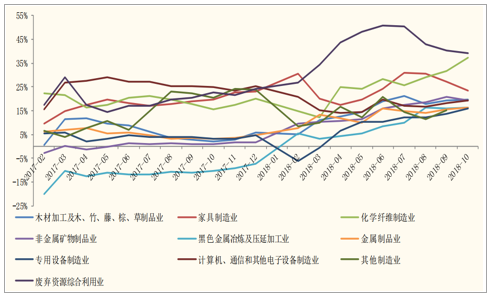

制造业投资:工业企业利润增速放缓,制造业投资增速放缓。我们认为工业企业利润总额是制造业投资的重要前瞻指标,2017年以来工业企业利润高速增长,2017/2018年1-11月工业企业利润同增21%/14%,2017/2018年1-11月制造业投资同增48%/95%,本轮制造业企业(尤其是上游)的利润高增长主要得益于供给侧改革下的PPI上行,伴随PPI增速放缓,我们预计在明年PPI下行的背景下,制造业利润增速下行,制造业投资增速回落。

工业企业利润总额是制造业投资重要前瞻指标

数据来源:公开资料整理

PPI下行,制造业利润增速下行

数据来源:公开资料整理

制造业投资增速高于10%的行业主要是受益于供给侧改革(合计占制造业总投资37%)

数据来源:公开资料整理

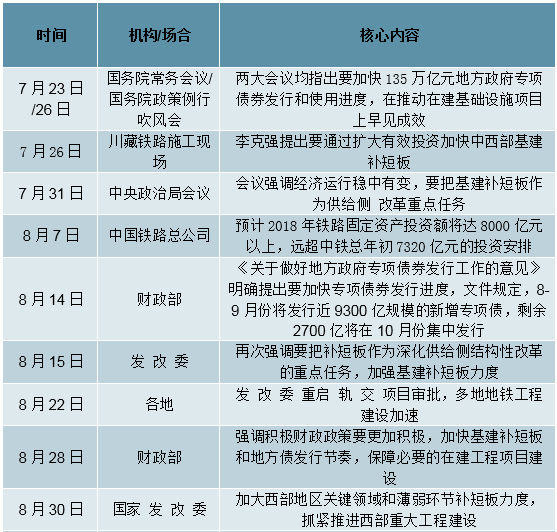

基建投资:“稳增长”背景下,基建投资增速有望升温。1)历史上基建一直是政府“稳增长”的利器,2018年1-11月狭义基建增速仅37%,前三季度狭义基建对GDP增速的拉动仅02%,接近历史最低水平,我们认为本轮基建的增速的断崖式下滑主要系融资受阻+地方去杠杆。2)自7月31日中央政治局确定“加大基础设施领域补短板的力度”、“基建稳增长”大方向以来,相关的重磅政策不断出台。目前基建增速已“L”型企稳。我们预计在明年“出口弱,消费、地产投资、制造业投资增速下行”的背景下,基建投资增速有望升温。

历史上,基建一直是“稳增长”利器

数据来源:公开资料整理

前三季度狭义基建对GDP拉动弱

数据来源:公开资料整理

近期基建稳增长重磅政策汇总

数据来源:公开资料整理

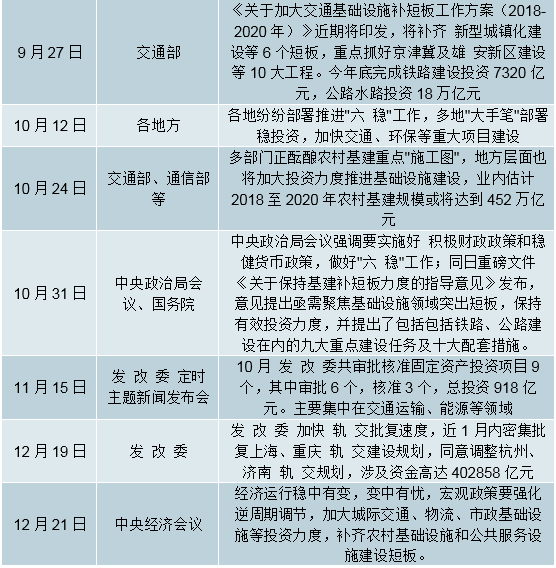

基建补短板资金何处来:PPP&专项债将是重要资金来源

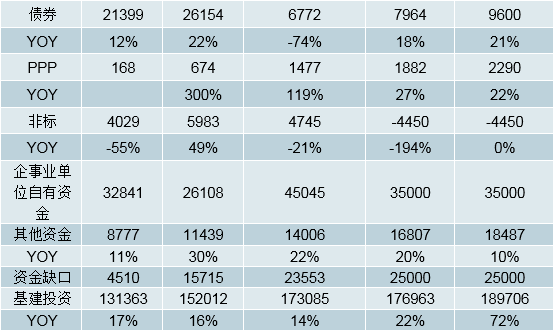

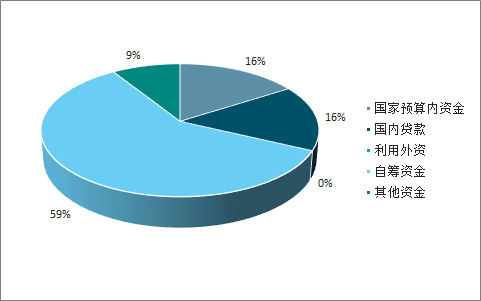

我们预计2019年基建增速约7%,PPP是“基建稳增长”重要资金来源。1)基建资金来源一直是拆解基建投资增速的重要方法,2017年基建资金来源共计15万亿元,其中国家预算内资金(占比16%)、国内贷款(占比16%)、自筹资金(占比59%)是基建资金的重要组成部分。2)回顾2018年:2018年基建增速大幅下滑主要系资管新规下的非标融资大幅收窄和地方政府去杠杆下的基建需求下滑,2018年基建增长的重要动力源自国内贷款高增长(对冲资管新规对社融影响)、全国政府性基金支出高增长(土地出让收入高增&地方专项债高增)。3)展望2019年:在全国政府性基金支出增速大幅下滑(土地出让收入大幅下滑)的背景下,PPP项目提速和地方专项债规模提升将是“基建稳增长”的重要支撑,保守预计2019年基建同增72%。4)关于PPP的三种假设:2017/2018年PPP开工率(新开工PPP项目占上一年执行阶段未开工的比例)分别为79%/33%,2018年开工率大幅下滑主要系地方政府去杠杆影响,在2019年PPP项目开工率在30%/50%/70%的三种假设下,对应的基建增速达72%/89%/106%,PPP是2019年“基建稳增长”主要资金来源。

预计2019年基建增速约7%(单位:亿元)

数据来源:公开资料整理

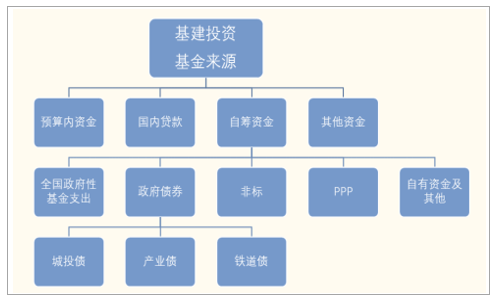

基建投资资金来源

数据来源:公开资料整理

国家预算内资金、自筹资金占比大

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国建筑涂料行业市场专项调研及投资前景分析报告》

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国基建行业市场运行态势及投资战略规划报告

《2024-2030年中国基建行业市场运行态势及投资战略规划报告》共九章,包含中国基建行业市场痛点及产业转型升级发展布局, 中国基建行业代表性企业案例研究, 中国基建行业市场前景预测及投资策略建议等内容。

文章转载、引用说明:

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

智研咨询倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国基建行业发展现状分析:助力“新基建”、提升“老基建”,全面完成转型升级[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2021年中国基建物资租赁承包产业规模及未来发展建议分析:收入完成7316.1亿元,同比增长4.99%[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)