一、光伏行业成本降本测算

随着社会经济的发展,我国不可再生资源的消耗量加大,终究会迎来枯竭的一天。太阳能光伏发电系统,主要是运用了太阳能资源,其具有取之不尽的特点,并且对环境的污染较传统的煤炭资源来说比较小,因此光伏发电系统飞速发展。

中国是太阳能资源丰富的国家之一。中国的西北地区光照资源丰富,1平方公里面积每年可发电1.5亿度;如果开发利用1%的荒漠,就可以发出相当于中国2003年全年的耗电量。在中国的北方、沿海等很多地区,每年的日照量都在2000小时以上,是名副其实的太阳能资源大国。因此在能源危机的大背景下,光伏产业必然是未来我国能源发展方向。

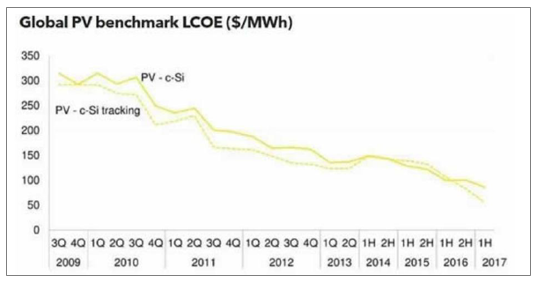

2016年下半年全球光伏平均度电成本已经从2016年下半年的下降至86/MWh,降幅为15%。光伏度电成本下降的主要原因是受技术成本下降与全球项目竞争加剧的影响。

全球光伏度电成本

数据来源:公开资料整理

相关报告:智研咨询发布的《2019-2025年中国光伏组件行业市场现状分析及投资前景预测报告》

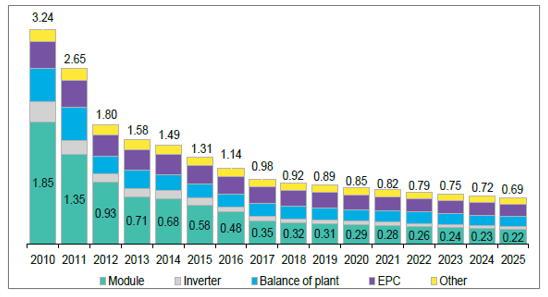

度电成本简单的来讲就是对项目生命周期内的成本和发电量进行平准化后计算得到的发电成本,即生命周期内的成本现值/生命周期内发电量现值。从计算公式中可以看到,对度电成本影响最大就是初始资金投入、运营成本和发电量。就我国的光伏成本来看,初始投资成本中占比最大的就是组件占比达到43%,另外还有安装成本包括:逆变器、支架、电缆、监控保护装臵和建筑工程等。这两块的费用占比达到近80%。光伏成本的大幅下降,主要得益于组件成本的大幅下降。

运营期间成本中可以看到除折旧外,土地和银行利息占到总成本的30%。因此为了进一步降低光伏的度电成本,国家也是提出了很多规范,来降低土地和资金的使用成本。《国家能源局关于推进光伏发电“领跑者”计划实施和2017年领跑基地建设有关要求的通知》文件中专门提到:“基地场址必须属于国家允许建设光伏电站的土地,产权清晰,土地流转价格较低(或不收取土地租金的国有未利用土地)。基地所在市(县)政府应确认基地光伏阵列所占用土地属于不征收城镇土地使用税和耕地占用税范围,并明确按用地面积计列的所有费用以及土地足额交付使用的期限。在同等条件下,优先选择基地规划总规模较大、集中连片的基地。”领跑者可以说是我国光伏的先进示范项目,就是要带动光伏的整体水平,未来领跑者中的新技术、新标准、新规定都有望用在一般光伏系统中,因此未来光伏的运营期间成本也会有所下降。助力光伏平价上网。

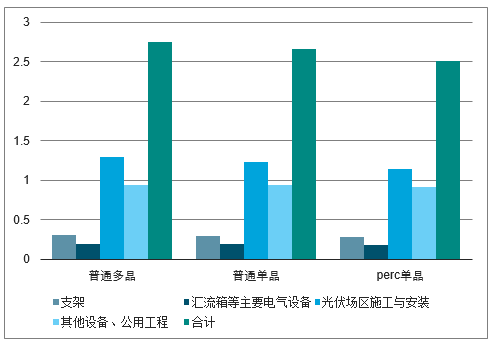

光伏发电系统成本情况及预测

数据来源:公开资料整理

2018年上游多晶硅料和硅片产业环节大举扩产。尤其是硅片环节,多晶硅片完成金刚线切割改造,产能被动增加30%,单晶硅龙头企业隆基股份、中环股份和保利协鑫都纷纷扩产单晶硅片产能。从供需的角度来看,电池片和组件环节的盈利能力有望得到改善,同时进入2018年以来,产业链各个环节又进行了一轮完整的价格下调。

2018年单晶硅片龙头隆基股份三次调价,目前单晶硅片国内报价4.55元/片、国外报价0.63美元,总降价达到0.85元/片。同时2018年1-2月份多晶硅价格呈现出明显的“断崖式下跌”走势,2月初开始,多晶硅价格瞬间断崖式下跌,2月底价格为12.46万元/吨,降幅高达18.6%。月均价12.96万元/吨,环比下滑15.3%。电池片和组件的环节较为平稳。进入4月后,由于需求的回暖,各个环节价格开始企稳。

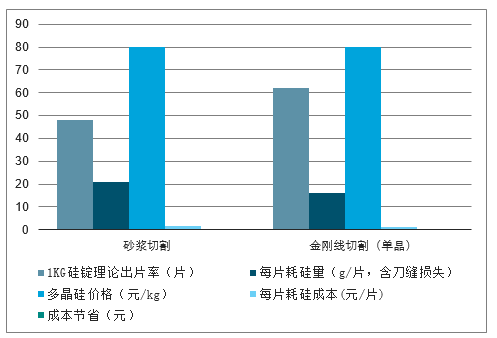

硅片作为太阳能电池的核心原材料,其成本下降对光伏行业具有重要意义。硅片成本下降强依赖切割技术,早期的硅片切割工序主要采用金刚石内圆锯片工艺,随后发展为砂浆切割,而上述传统的切割工艺无法再使晶硅切片的成本大幅下降、切割效率大幅提高,成为当时制约光伏行业健康持续发展的重要因素。

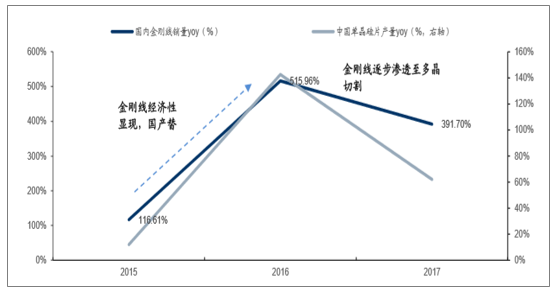

金刚石线切割工艺的出现,大幅提高单位硅料的出片率及硅片切割效率,有效降低了硅片制作过程中的非硅成本。在金刚石线国产化后,由于其价格优势,以隆基股份为代表的单晶企业2015年开始大规模使用金刚石线工艺,金刚石线切割工艺能够大幅降低硅片制作过程中的非硅成本,因而在单晶切割领域快速渗透,使得金刚石线市场需求在2016-2017年快速爆发增长。

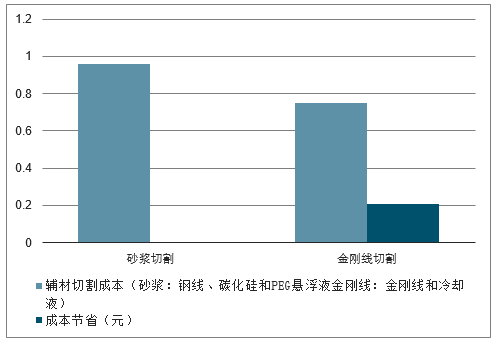

大幅提效降本为新技术驱动的核心动力。金刚线切割比传统砂浆切割最大的优势是提高了单位时间出片量,即在相同时间下,可以产出更多硅片且更少耗材。目前硅片厂商采用金刚线切割比传统切割可节约0.38元/片的硅料成本,成本降幅22.58%。

对于硅片制造商来说,非硅成本分为长晶成本和切割成本。其中,出片量提升可以摊销更多的长晶成本,相比于砂浆切割,硅片厂商每生产一片金刚线切割的单晶硅片可以节省的0.23元长晶成本;而切割成本方面,目前砂浆的切割成本为0.96元/片,金刚线的切割成本为0.75元/片,可节约0.21元/片。即硅片厂商每生产一片金刚线切割的单晶硅片可以节省0.44/片的非硅成本,成本降幅22.45%。

综上,硅片厂商每生产一片金刚线切割的单晶硅片,可比传统砂浆切割节省0.38+0.44=0.82元/片,成本降幅22.59%

硅料成本降本测算

数据来源:公开资料整理

非硅成本降本测算(长晶成本)

数据来源:公开资料整理

非硅成本降本测算(切割成本)

数据来源:公开资料整理

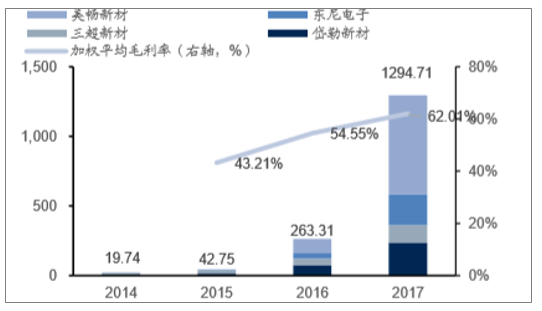

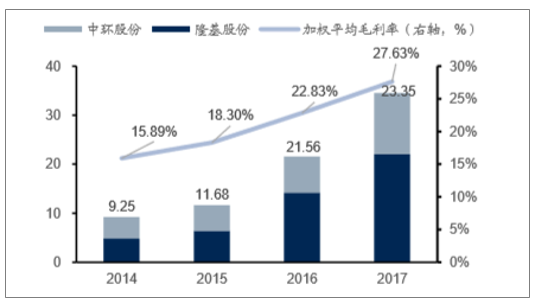

金刚线渗透率迅速提升,助单晶硅片企业量利双升。复盘此轮硅片环节技术迭代,金刚石线在国产化后由于价格相比依靠进口时期大幅下降,需求在2015-2017年期间市场需求呈几何式增长,15-17年金刚线销量年化增长率为450.3%。截止到2018年12月,金刚石线在单晶硅片领域的渗透率已超过90%,在多晶硅片领域的渗透率已超过50%,领先单晶硅片商依靠此轮硅片环节技术红利,在16、17年迅速扩产抢占市场份额,同样实现量利齐升。

国内金刚线制造商销量及毛利率(单位:万千米,%)

数据来源:公开资料整理

主要单晶硅片商产量及毛利率(单位:亿片,%)

数据来源:公开资料整理

中国单晶硅片产量与金刚线销量量增速对比

数据来源:公开资料整理

二、光伏行业发展展望

1、此轮技术大潮将爆发于电池片环节

高效电池中,PERC技术路线最为成熟。目前常规BSF电池依然占据主流地位,2017年其市场占比仍高达83.3%,而在PER电池、N型电池、HIT异质结电池和IBC背接触电池等众多高效电池技术路线中,PERC路线的经济性在产业中得到迅速认可,从2016年起PERC开始在国内出现规模化的新建或改造,2017年PERC电池市场占比已达15%。

相较于传统单晶组件,PERC电池组件替代趋势已经出现。近年来,随着PERC造价走低,其相比于传统电池的经济性日益凸显:

1、BOS成本摊薄,凭借着更高的功率,摊低了电站建设过程中和面积直接相关的一系列成本,相比于传统单晶组件,PERC单晶组件可以多摊销5.4%的系统BOS成本;相比于传统单晶组件,PERC单晶组件可以多摊销8.6%的系统BOS成本。

2、弱光效应带来3%的发电增益,PERC单晶组件PERC凭借着良好的弱光效应,在同等功率下,可比传统多晶电池多发3%的电量。

类比上一轮金刚线技术替代潮,当前时间点类似2014年,处在金刚线全面替代砂浆前夕,即PERC高效电池性价比已经开始显现,替代趋势已成。

EPC角度,分拆PERC单晶组件相较普通单晶、多晶的“提效降本”对比

- | 普通多晶 | 普通单晶 | perc单晶 |

电池面积(cm2) | 243.36 | 238.95 | 238.95 |

转化效率(%) | 18.60% | 20% | 21.50% |

单片功率(W) | 4.53 | 4.78 | 5.14 |

一张电池板所需电池片数(片) | 60 | 60 | 60 |

一张电池板的总功率(W) | 271.6 | 286.7 | 308.2 |

数据来源:公开资料整理

系统BOS(元/W)

数据来源:公开资料整理

效率提高实现的成本降幅及同等功率PERC单晶发电量增益

- | 普通多晶 | 普通单晶 | perc单晶 |

效率提高实现的成本降幅(%) | - | - | 比多晶-8.6%比单晶-5.4% |

同等功率PERC单晶发电量增益(%) | - | - | +3% |

数据来源:公开资料整理

领跑者佐证:2018年领跑者中标项目中,单晶PERC路线组件占比至少64%的份额。领跑者项目自15年以来,对光伏技术指标一直有指引导向作用,由于领跑者项目高要求,2018年领跑者订单大多需达到310W(60pcs)或以上的效率水平,意味着2018年下半年开始将会出现对超高效单晶PERC电池片的大量订单集中需求,不少有单晶PERC电池片产能的制造商,皆加紧脚步增加单晶PERC产能以进一步提升转换效率。

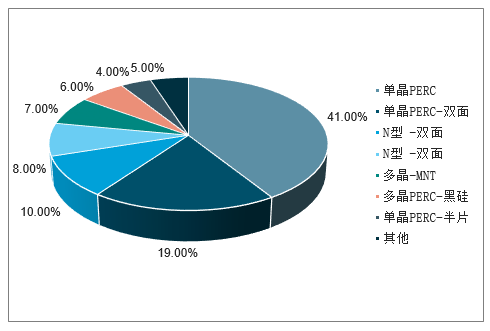

2018年领跑者中标结果产品技术分析

数据来源:公开资料整理

各路线电池片市场占比变化趋势图

数据来源:公开资料整理

2、市场空间发展分析预测

1、短期供不应求:PERC单晶电池价格快速走高,支撑电池厂商扩产PERC。

531后,相较于普通电池,PERC单晶电池降幅更大,2018年7-8月间,高效率的PERC单晶电池与常规多晶的价格差仅维持在0.14元/W左右区间内,而截止到2018年12月20日,政策预期回暖叠加年底领跑者交货压力,单晶PERC电池明显供不应求,与普通多晶电池价差已经重回0.37元/W左右,而对于电池厂商而言,PERC单晶与多晶实际价差已经远大于合理价差,生产PERC单晶毛利更高,短期支供不应求撑电池厂商扩产PERC。

2、长期技术替代:EPC及运营商的需求决定PERC长期渗透率提升。

从EPC商或者运营商的角度,单晶PERC组件跟多晶组件合理价差应该在0.38元左右区间,但目前实际价差是0.29元,所以购买PERC单晶组件性价比更高,即长期支撑PERC单晶组件的需求。判断未来随着PERC单晶电池片的大幅扩产,市场PERC单晶供给提升,预计PERC单晶组件与多晶组件实际价差仍将回落至合理水平。

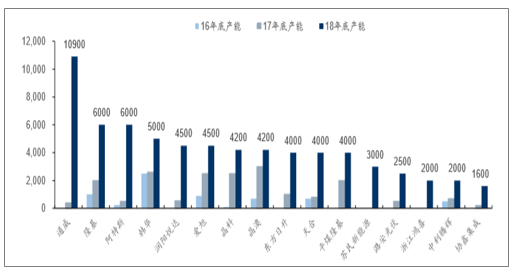

PERC扩产潮已至,保守估计仍有63GW扩产空间各大主流厂商积极布局PERC。目前业界已经达成共识,PERC工艺是光伏电池未来几年发展的主流技术,传统主流大厂从2017年就开始大规模布局PERC技术,购置设备,提升产能。与此同时,行业内前期投入的部分PERC化产线也可以通过优化升级继续提升产能,各大主流电池商布局PERC产线意愿积极。

行业内部分企业PERC电池扩产规划一览(名义产能,包含PERC单晶、PERC多晶)

数据来源:公开资料整理

大规模扩产潮集中于18、19年。统计2017年以来各主流电池商扩产规划及产能落地进程:截止到2018年二季度末,主流高效电池商投产规划累计达76.5GW,投资额累计647.1亿元,而落地投产产能合计仅为13.6GW,保守估计下行业内仍有63GW高效电池扩产空间。随着18年“领跑者”规定并网时间将近,同时2019年行业内高效电池片需求跃升,判断18年底及19年初,行业内将出现高效PERC电池扩产潮,未来随着各厂家产能建设完成及逐渐释放,PERC电池市占比迅速增长,预计2019年将超越BSF成为市场占有率最高的技术路线。按单GW设备投资额3.5-4亿元测算,近两年设备市场空间将超200亿元,龙头设备企业将深度受益。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国光伏行业发展现状调查及市场分析预测报告

《2025-2031年中国光伏行业发展现状调查及市场分析预测报告》共十二章,包含2025-2031年光伏行业前景及趋势预测,光伏行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询