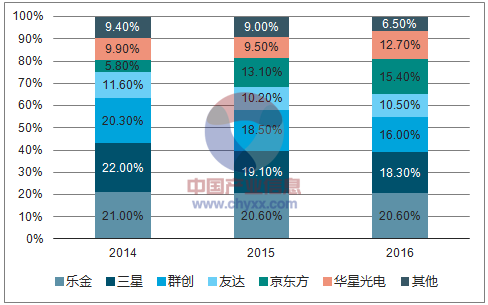

受全球消费电子持续增长影响,全球平板显示市场保持稳健增长,全球面板产能也持续增加,且新增产能主要来自中国,国际大厂商三星、LG等陆续关闭LCD生产线,国内如京东方、华星光电等一系列厂商正通过不断布局加速占据国际市场份额。目前中国大陆面板厂商在出货量上已紧逼韩企在全球市场的份额,占据三成,首次超越中国台湾。从市场份额上看,京东方2016年市场份额为15.4%,较15年的13.1%提升了2.3个基点;华星光电2016年市场份额也从9.5%提升至12.7%。预计2017年中国大陆面板企业LCD产能将占全球三分之一。

全球主要面板厂商LCD市场份额

资料来源:公开资料整理

相关报告:智研咨询发布的《2017-2023年中国TFT-LCD面板市场研究及发展趋势研究报告》

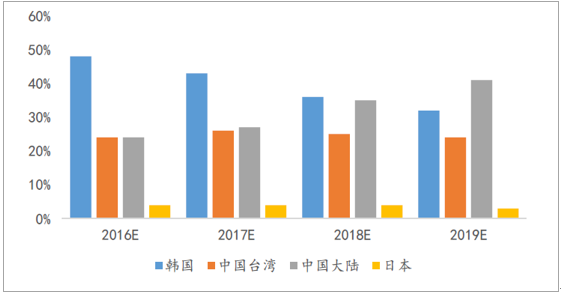

2019年中国大陆LCD产能超韩国成为最大产区。中国面板产能在2016-2019年间,预计将以年复合26.3%的速度增长,同期台湾的年复合增长率仅为4%,而韩国则以年复合-8%的速度退出LCD市场。目前,全球规划的4条10.5代高世代线均位于我国,先发优势已经十分明显,12条8.5代线也将在中大尺寸市场中逐步发力。2018年中国大陆面板产能将逼近韩国,到2019年全球占比为41.1%,将全面超越全球占比为32.0%的韩国,成为全球大尺寸面板最大产区。

LCD主要产区产能预计

资料来源:公开资料整理

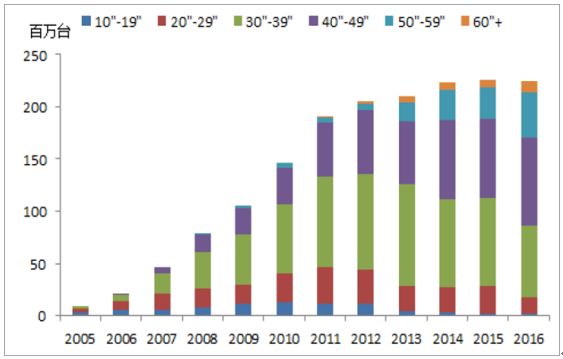

电视大尺寸化驱动LCD面板需求量持续增长。从应用领域来看,电视面板是LCD面板最大的应用领域,占LCD面板需求的75%以上。电视面板的大尺寸化推动电视面积持续增加。根根据调研数据,2016年全球液晶电视面板出货量达到2.58亿片,数量同比下降2.5%。但是电视面板出货面积却达到了1.3亿平方米,同比大幅增长8%,其主要原因正是电视尺寸结构的不断调整。32英寸面板虽然目前仍然是全球需求最大的尺寸,但其增速明显放缓;取而代之的是40-49英寸及50-59英寸面板需求高增长,2016年40英寸以上面板占比已经从2010年的27%快速提升至2016年的62%。2016年全球电视面板平均尺寸同比增长1.8英寸,达到42.4英寸。目前50英寸以上大尺寸渗透率还很低,未来伴随电视面板大尺寸化持续推进,预期2018年全球面板平均面积将继续增长。

全球面板平均尺寸呈现增大趋势

资料来源:公开资料整理

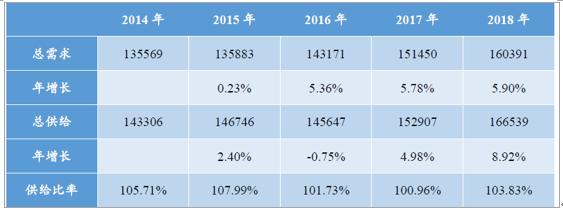

LCD面板2017年新增产能有限,至18年有望达供需平衡。17年市场新增产能来自3条8.5代线扩产(京东方福州8.5代线:2017Q2量产-2018Q1满产;群创8.6代线:2017Q1量产-2017Q4满产;惠科光电8.5代线:2017Q3量产)。三条产线都将在下半年产能逐步提升,上半年新增的产能非常少;即便加上三条产线贡献的产能,2017年全球产能增长也仅在5%左右。另一方面,考虑到三星关闭L7线以及夏普停供三星、海信面板等事件影响,2017年实际新增的产能或不到5%。而2018年-2019年,新增的产能主要是几条10.5代(及以上)产线,包括京东方合肥10.5代线,华星光电11代线,富士康(夏普)10.5代线等。我们预测2018年全球新增产能在9%左右。10.5寸量产将驱动大尺寸电视面板快速渗透,电视面板平均尺寸增长,从而来利好并且满足需求增长,使得市场达到供需平衡。

LCD面板全球供给情况预计

资料来源:公开资料整理

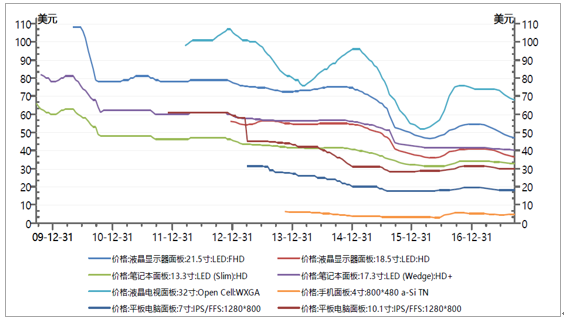

行业需求向好、竞争平稳,价格波动趋缓。价格波动体现了面板市场的供需结构变化。今年以来大尺寸面板价格有所回调,随着面板价格调整到位和电视销售旺季的到来,电视厂商将提高产量补充库存,面板价格回调将趋缓。从长远看,随着大尺寸面板渗透率的提升,单位面积面板价格下降成为趋势,全球电视面板生产主导权将从G7~G8.5向G8.5~G10.5转移。随着国内企业扩产加速,产能不断向国内转移,国内面板厂商开始在国际竞争中拥有定价权,促使面板不会大幅波动影响业绩。我们认为明年新增产能可以被电视大尺寸化需求消化,整体竞争环境平稳,大尺寸面板价格维持相对平稳态势。

各类液晶面板平均价格走势(美元)

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国TFT-LCD面板行业市场竞争格局及产业需求研判报告

《2025-2031年中国TFT-LCD面板行业市场竞争格局及产业需求研判报告》共十二章,包含2024年中国TFT-LCD面板行业竞争格局分析,TFT-LCD面板行业主要优势企业分析, 2025-2031年中国TFT-LCD面板行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年全球LCD面板市占率及领先企业经营情况分析[图]](http://img.chyxx.com/images/2021/1125/8c9e6896fccc83ba3b41d6ca136b1b8f4ea502c1.jpg?x-oss-process=style/w320)

![2025年中国湛江房地产行业发展背景、产业链、发展现状、竞争格局及发展趋势研判:本土开发商占据主导地位[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2025!中国通用运动控制行业产业链、市场规模及重点企业分析:国内制造业高端智能化转型加速,带动行业市场规模持续增长[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)