一、LCD 面板发展现状分析

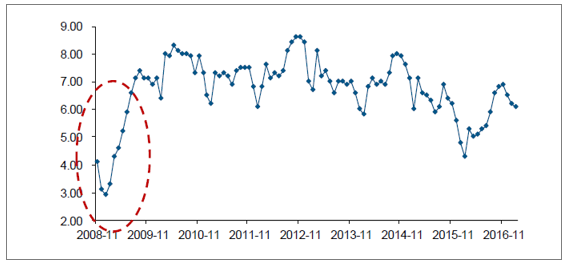

2008 年,当全球LCD 产业正沿着大尺寸、高画质的方向快速行进时,突如其来的全球金融危机改变了行业市场格局。韩国双雄三星和LG 虽稳坐世界面板企业前二,但在金融危机时也迫不得已放慢发展步伐,三星的第二条8.5 代线与LG 的8.5 代线相继暂停施工建设。台湾地区作为仅次于韩国的全球第二大LCD 生产基地,在金融危机时暴露出其下游需求严重依赖日韩的脆弱性。当索尼、三星、LG 取消对台湾地区的面板进行采购而改为自主供货时,台湾液晶面板企业的开工率一度跌至四成左右1。日本液晶面板企业在金融危机时同样蒙受巨大损失,夏普在2008 财年甚至出现13 亿美元的亏损额。

2008 年11 月-2017 年2 月全球TFT-LCD 月度营收情况(单位:十亿美元)

资料来源:公开资料整理

相关报告:智研咨询网发布的《2017-2022年中国液晶面板市场行情动态及发展前景预测报告》

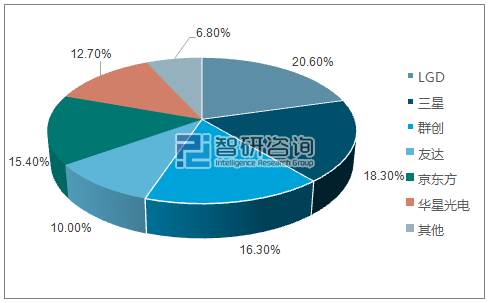

2016 年各大面板制造厂商液晶面板市场份额

资料来源:公开资料,智研咨询整理

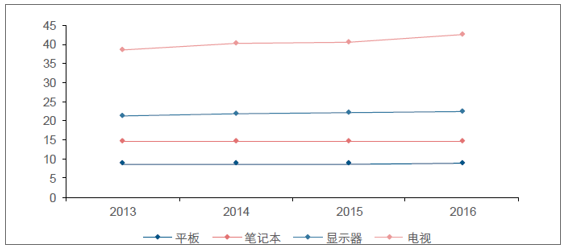

2013~2016 年全球大尺寸面板分应用平均尺寸(单位:英寸)

资料来源:公开资料整理

全球37″与50″液晶电视平均价格(单位:美元)

资料来源:公开资料整理

在全球液晶显示面板市场陷入一片低迷景象之际,我国大陆液晶面板厂商却在短短十余年内,实现了产业跨越式发展

2014-2016 年全球主要面板厂商LCD 市场份额变化情况

资料来源:公开资料整理

2017 年1 月,京东方凭借占据全球22.3%的出货量,反超韩国LG公司,成为显示面板行业的全球第一。从下游应用领域看,京东方在智能手机液晶显示屏、平板电脑显示屏、笔记本电脑显示屏的市占率均全球第一,显示器显示屏提升至全球第二,电视液晶显示屏保持全球第三。

2017 年1 月全球液晶面板厂商出货量占比

资料来源:公开资料,智研咨询整理

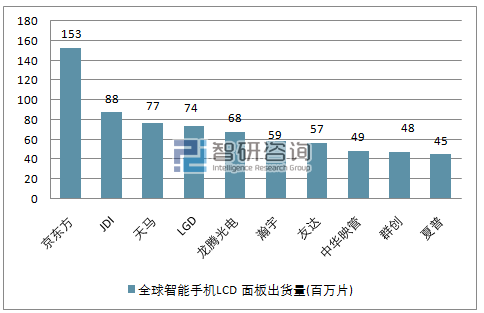

2016 年H1 全球智能手机LCD 面板出货量(单位:百万片)

资料来源:公开资料,智研咨询整理

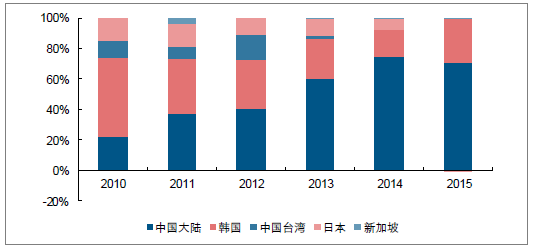

1997 年亚洲金融危机,日本液晶面板厂商市占率快速下滑,最终被韩国企业反超。2008 年全球次贷危机,中国大陆企业迅速成长,再次掀起全球面板行业大变革。因此可以发现,每次经济大势处于下行周期时,均是新兴面板厂商抢取市场份额,重塑产业格局的最佳时机。

二、LCD 面板市场需求分析

1、伴随我国智能终端产业的快速升级,催生出中国大陆庞大的液晶显示面板市场需求。

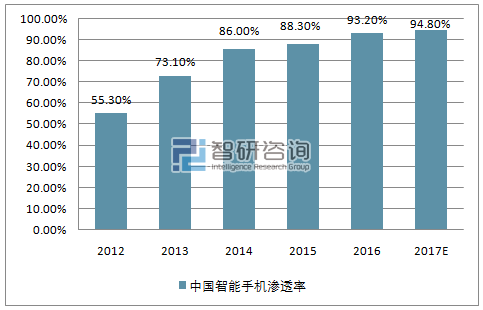

我国智能手机市场渗透率从2012 年的55.3%提升至2016 年的93.2%,年均复合增长率高达11.4%。同时我国大陆自主品牌华为、oppo、vivo 占据我国手机市场份额的半壁江山,对三星、苹果市占率形成较强挤出效应。

中国智能手机渗透率(单位:%)

资料来源:公开资料,智研咨询整理

2017 年一季度中国大陆智能手机销量情况

资料来源:公开资料,智研咨询整理

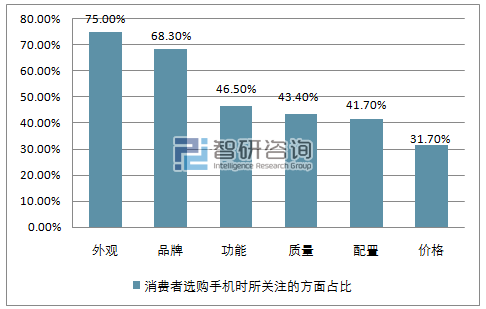

伴随技术水平的快速更新迭代,我国智能终端消费需求升级的趋势日益显著。消费者在选购手机时,外观设计已成为核心关注点。并且即使在手机性能配置方面,消费者选择的标准放在续航能力和显示效果方面。而手机外观的轻薄化、续航能力的提升以及显示效果的增强与屏幕显示技术息息相关。因此,智能终端的刚需升级将进一步催化显示面板行业的技术变革。

2016 上半年消费者选购手机时所关注的方面占比

资料来源:公开资料,智研咨询整理

2016 上半年消费者选购手机时所关注的各配置方面占比

资料来源:公开资料,智研咨询整理

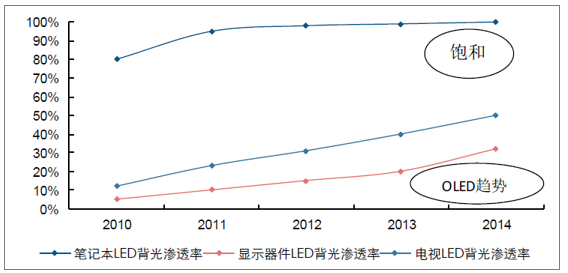

OLED 轻薄特点受到下游厂商青睐,逐步侵蚀LCD 在显示领域的地位。

LED 背光在大尺寸市场渗透率情况

资料来源:公开资料整理

三、LCD 面板市场格局分析

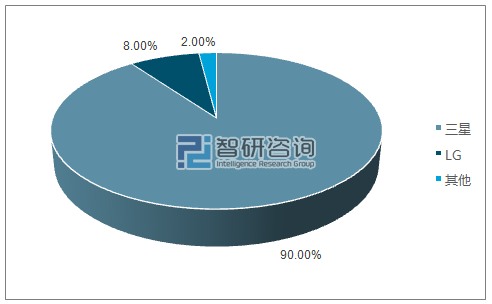

如今,三星在AMOLED手机屏幕领域的市场占有率高达90%以上。并且从2007 年10 月正式量产起,至2016年2 月,三星累计生产AMOLED 面板总量突破10 亿片。目前苹果、华为、oppo、vivo、小米等国内外知名手机厂商纷纷转向AMOLED 阵营,未来三星AMOLED 面板可能延续“一屏难求”的局面。

全球中小尺寸AMOLED 面板市场占有率分布

资料来源:公开资料,智研咨询整理

三星AMOLED 面板累计产量(单位:亿片)

资料来源:公开资料整理

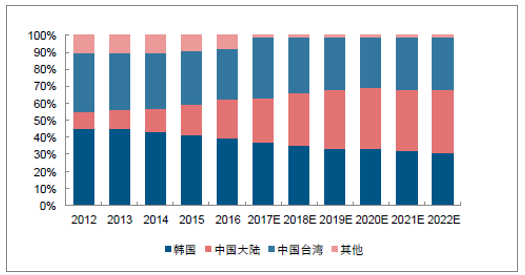

我国显示产业的发展使得全球的显示产业格局发生巨大变化。中国面板产能从2%(2005年)的全球占有率经过十几年的时间攀升至35%(2017 年),跃居全球第二。近年来,我国面板厂商成为全球投资主力,兴建面板产线,成为供给端有力的支撑力量。

全球面板厂投资占比

资料来源:公开资料整理

2005-2022 年全球面板厂商产能面积占比走势

资料来源:公开资料整理

虽然 OLED 电视目前厚度可制作成仅为2.57 毫米、重量仅为7.7 公斤,相比LCD 电视在轻薄和便携性上具有绝对优势。但是电视不同于智能手机,其并不存在频繁搬移的应用场景,因此超轻、超薄的外观设计并不属于电视领域的痛点创新。同时由于LCD 电视在色彩表现方面已经调校十分成熟,与OLED 电视在肉眼观感上差异并非十分明显。

外加OLED 电视目前依然高居不下的市场价格,以及屏幕尺寸受限,因此LCD 在大屏电视领域未来存在十分可观的发展空间。

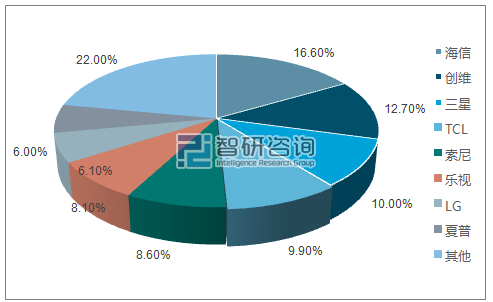

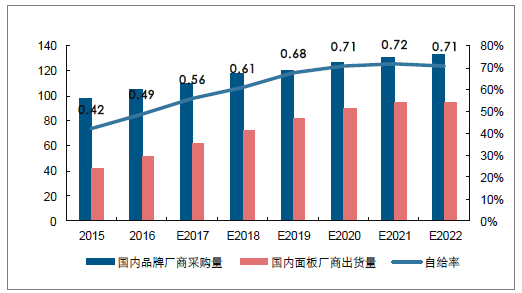

伴随电子行业消费升级之风,去年彩色液晶电视销量迎来逆势增长,总体零售量规模达5089 万台,较上年同比增长7.8%。同时,外资彩电品牌在中国大陆的市场份额下降到15%以下,以往强势的三星、夏普、索尼、LG 已风光不再,而国产品牌海信、TCL、创维、长虹的市场占比则是节节攀升。2016 年中国液晶电视面板自给率为49%,日后我国面板厂商将与液晶电视整机厂商配合更为密切,有望2020 年接近工信部提出的液晶电视面板自给率达到80%目标。

2016 年中国电视市场各品牌市场占有率情

资料来源:公开资料,智研咨询整理

中国液晶电视面板自给率(单位:亿台)

资料来源:公开资料整理

目前 OLED 电视由于价格与屏幕尺寸限制等原因,暂时无法对大尺寸高端LCD 液晶电视形成较强替代效应。因此今后的3~5 年,市场发展方向将是普及和渗透大尺寸的LCD 彩色液晶电视,尤其是8K 超清化电视,而主攻的市场区位将会是中国大陆。目前中国大陆已建成的高世代LCD 产线已完成产能爬坡阶段,同时后续新建产能也将陆续释放。外加国产电视品牌市场份额快速提升,面板厂商与电视整机厂商配合逐步密切。因此中期内,我国LCD 面板领域依然维持看好观点。随着后续OLED 高世代线到位,全系列OLED 产品成熟,价格到达合适区间,相信长期OLED 电视也具备一定市场。

四、LCD 面板市场发展空间分析预测

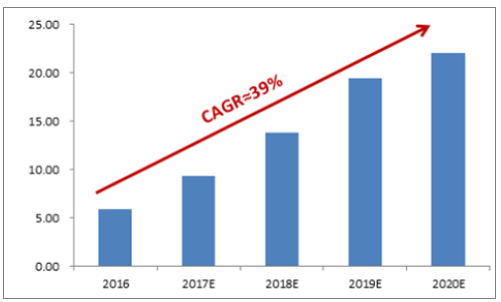

2016 年全球OLED 市场规模约为157 亿美元,2020 年将有望增长至600 亿美元,年均增速维持在20%以上。并且在OLED 面板下游应用领域市场结构中,智能手机市场依然占据主要地位,同时可穿戴设备、家用电器、车载显示、虚拟现实和OLED 照明等细分领域将逐步兴起。其中电视、手机和虚拟现实设备所用OLED 面板出货量将迎来高速增长期。

OLED 产品需求端增长预测

出货量(百万片) | 2015 | 2016 | 2017E | 2018E | 2019E | 2020E | 5年CAGR% |

汽车自动驾驶 | 3.41 | 3.44 | 3.5 | 3.72 | 4.07 | 4.42 | 4% |

电视 | 0.42 | 0.99 | 1.89 | 3.7 | 6.33 | 9.43 | 86% |

智能手表 | 37.52 | 46.47 | 51.49 | 56.87 | 66.3 | 76.13 | 15% |

手机 | 256.95 | 353.4 | 468.9 | 618.84 | 750.34 | 875.46 | 28% |

电脑 | 5.25 | 8.05 | 9.59 | 10.22 | 10.73 | 11.36 | 17% |

电子摄像 | 0.7 | 0.64 | 0.68 | 0.73 | 0.75 | 0.77 | 2% |

VR | 1.62 | 3.56 | 4.23 | 4.81 | 5.43 | 6.43 | 32% |

资料来源:公开资料,智研咨询整理

1、手机领域率先放量,渗透加速成为主流

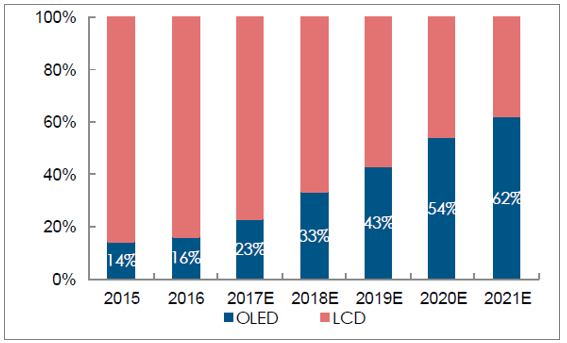

OLED市场渗透率有望将从2016年的16%增长至2021年的62%。

2015~2021 年LCD 与AMOLED 的市场渗透率

资料来源:公开资料整理

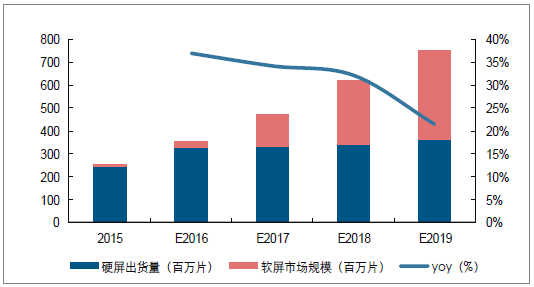

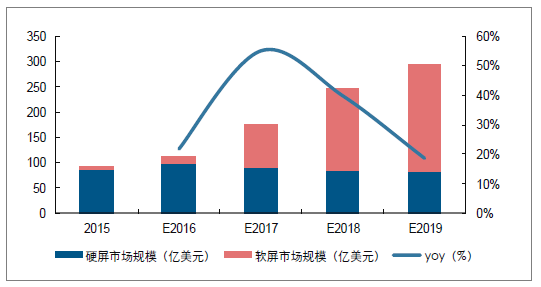

预计2019 年全球智能手机AMOLED 面板出货量将飙升至7.5 亿片,接近2015 年出货量的3 倍。相应地,全球OLED 智能手机领域市场规模将从2015 年的93 亿美元增加至2019 年的293 亿美元,年复合成长率达33%。同时,AMOLED 柔性手机面板可设计性强且外观更具科技感,预计柔性AMOLED 面板在手机领域的市场占有率将反超硬性AMOLED。

2015~2019 年AMOLED 手机面板出货量

资料来源:公开资料整理

2015~2019 年AMOLED 手机面板市场规模

资料来源:公开资料整理

2、穿戴设备稳中有进,虚拟现实大放异彩

2015 年可穿戴设备面板出货量为4600 万片,2016 年达7400 万片。其中,2015 年有近六成以上的可穿戴设备采用的是AMOLED 面板。

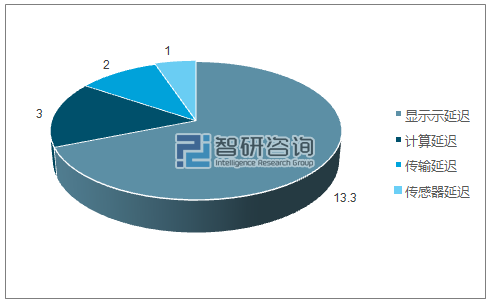

伴随虚拟现实领域的逐渐升温,虚拟现实设备也开始受到广大消费者追捧。但是用户在体验虚拟现实设备时,由于屏幕显示、图形计算、数据传输、传感器响应等因素导致设备显示内容延时,使得用户容易产生眩晕感。而在影响VR 设备延时的因素中,屏幕显示延时为最主要的影响因素,延时占比达69%。

Oculus 虚拟现实设备延时时间分析(单位:ms)

资料来源:公开资料,智研咨询整理

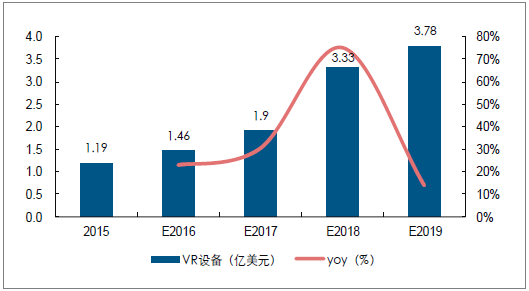

由于可穿戴设备与VR 还处于行业的发展初期,近几年的市场弹性没有智能手机高。但随着智能硬件技术逐步成型,低世代AMOLED 产线逐一达产,会与下游终端产品同步爆发式增长。2015 年可穿戴设备所用AMOLED 面板市场规模约2.8 亿美元,2019 年市场规模有望达到9.8 亿美元。2015 年虚拟现实设备所用AMOLED 面板市场规模约1.2 亿美元,2019 年市场规模有望达到3.8 亿美元。

2015~2019 年可穿戴设备所用AMOLED 面板市场规模

资料来源:公开资料整理

2015~2019 年VR 设备所用AMOLED 面板市场规模

资料来源:公开资料整理

3、电视领域有待突破,2020 有望集中爆发

2016 年全球OLED显示市场的规模达到了157 亿美元,其中手机产品达到了136 亿美元,占比为87%。预计2020 年后手机产品占比将缩减至79%左右,而大尺寸OLED 将迎来大规模爆发阶段,其中电视产品占比将达到15%。

2016~2025 年全球OLED 市场规模及预测(单位:亿美元)

资料来源:公开资料整理

全球 2016 年OLED 电视出货量约为65 万台,仅占全球电视出货量的0.3%,对应的销售额为17 亿美元,占整体销售额的2.0%。同时预计到2020 年OLED 电视的全球出货量将有望达到520 万台,占全球电视出货量的2.1%,对应的出货额有望达到64 亿美元,占整体销售额的7.4%。伴随OLED 电视整体成本和价格的下降,预测16~20 年OLED 电视面板出货量年增长率维持在80%以上,出货额年增长率维持在40%以上。

2016~2020 年OLED 电视出货量及渗透率

资料来源:公开资料整理

2016~2020 年OLED 电视面板市场规模(单位:十亿美元)

资料来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国TFT-LCD面板行业市场竞争格局及产业需求研判报告

《2025-2031年中国TFT-LCD面板行业市场竞争格局及产业需求研判报告》共十二章,包含2024年中国TFT-LCD面板行业竞争格局分析,TFT-LCD面板行业主要优势企业分析, 2025-2031年中国TFT-LCD面板行业发展前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年全球LCD面板市占率及领先企业经营情况分析[图]](http://img.chyxx.com/images/2021/1125/8c9e6896fccc83ba3b41d6ca136b1b8f4ea502c1.jpg?x-oss-process=style/w320)

![研判2025!中国仲钨酸铵行业价格、开工率及进出口分析:政策调控收紧供应端,市场需求驱动价格上行[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)

![研判2025!中国康复机器人行业相关政策、产业链、市场规模、布局企业及发展前景展望:患者康复需求持续增长,推动康复机器人规模达28.87亿元[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)