摘要:

一、产业链:下游产业规模持扩张,行业市场空间广阔

随着国民经济稳中向好、工业水平不断发展,我国工业废水治理行业也在迅速发展。根据统计数据显示,近年来全国工业废水治理市场规模保持增长态势,2021年全国工业废水治理市场规模达到1126亿元,同比增长10%,预计2022年全国工业废水治理市场规模将达到1234亿元。在“碳达峰”、“碳中和”作为国策的背景下,吸附分离材料及技术将在工业废水有机污染物脱除、重金属污染治理及资源化等环保领域得到更广泛应用,工业废水治理规模的持续扩张将拉动吸附分离材料的市场需求不断增长。同时,新能源汽车行业的发展,为锂、镍、钴等新能源相关金属提取及废旧电池回收资源化利用带来行业机遇,推动吸附分离材料在新能源金属回收利用过程中的需求增长。未来随着新能源汽车及充电桩产业规模不断壮大,我国吸附分离材料的市场需求也将随之增加。

二、发展现状:国内产需同步增长,进出口价格差距明显

当前我国吸附分离材料行业呈现低端产品市场竞争激烈,但高端产品市场仍被外国企业占据主导地位的局面。从进出口均价情况来看,我国离子交换树脂进出口均价差距明显,进口价格远高于出口价格。2022年我国离子交换树脂进口均价为13361美元/吨,出口均价2485美元/吨,进出口均价插值达到10876美元。可以看出当前我国离子交换出口仍以低端产品为主,进口则以国外厂商的高端、高附加值产品为主 。随着我国吸附分离材料传统应用领域逐渐升级转型,以及下游新兴产业迅猛发展,国内对高端、功能多元化的吸附分离材料产品需求将不断增加。增强我国吸附分离材料稳定供给能力、降低产品成本,加快高端领域吸附分离材料的国产替代将成为大势所趋,未来本土企业在高端吸附分离材料产品的市场空间广阔。

三、市场格局:海外厂商垄断高端市场,本土企业市场份额不断增长

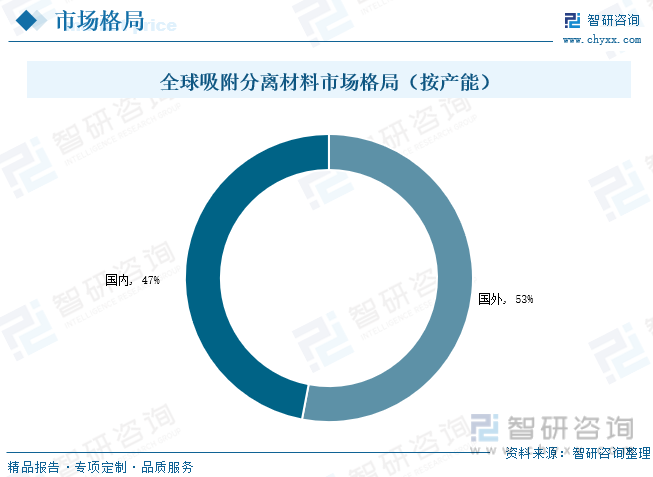

从全球市场分布格局情况来看,按照产能口径达效测算,国外占据全球吸附分离材料市场份额的53%,主要集中在美国陶氏化学、德国朗盛、英国漂莱特、日本三菱化学、住友化学等外国企业;我国占据全球吸附分离材料市场份额的比重约为47%,主要集中在蓝晓科技、争光股份、江苏苏青、淄博东大等本土企业。随着我国吸附分离材料企业加大研发力度,以蓝晓科技、争光股份等为代表的行业重点企业迅速崛起,将有望打破外国厂商垄断市场的局面,重构传统市场格局并在新兴领域市场中抢占更多市场份额。伴随国内吸附分离材料下游新兴领域产业迅猛扩张,对国产吸附分离材料的市场需求快速增长,未来海外厂商垄断高端市场格局有望被打破,本土企业市场份额将不断增长。

四、发展趋势:未来需求规模持续扩张,行业向高质量发展阶段迈进

吸附分离材料是功能高分子材料的一种,所处行业为新材料行业,是国家战略重点支持发展的功能性高分子材料。近年来国家出台了《中国制造2025》、《十四五战略性新兴产业发展规划》、《新材料产业发展规划指南》等多部政策支持新材料等战略新兴产业发展,指出新制造技术、新材料将成为新兴产业下一步创新发展的重要推动力,为了保证战略性新兴产业的长期发展能力,需在新材料、量子信息、可控核聚变等重点领域、重点技术方面长期持续投入,久久为功,以图长远。政策利好不断将加快我国新材料行业高质量发展,实现技术工艺突破创新达到国际领先水平,推动新材料与其他战略新兴产业深度融合发展。同时,在“十四五”时期我国加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,国内新材料行业迎来更多发展机遇,我国由新材料大国转变为新材料强国的步伐加快。在相关政策支持引导下,我国吸附分离材料本土企业将加快研发投入和产品升级,增强综合竞争实力,提升国内吸附分离材料高端产品的供应保障能力,加快吸附分离材料在更多领域的国产替代进程,未来我国吸附分离材料技术水平将不断提升,行业向高质量发展阶段迈进。

关键词:吸附分离材料发展环境、吸附分离材料发展现状、吸附分离材料市场格局、吸附分离材料发展趋势

一、产业链:下游产业规模持扩张,行业市场空间广阔

吸附分离材料是功能高分子材料中的一个重要分支,其可通过自身具有的精确选择性,以交换、吸附、螯合等功能来实现除盐、浓缩、分离、精制、提纯、净化、脱色等物质分离及纯化的目的,广泛应用于工业水 处理、食品及饮用水、核工业、电子、生物医药、环保、湿法冶金等产业领域。目前,常使用的吸附分离材料主要包括离子交换树脂、 吸附树脂、螯合树脂、酶载体树脂等。

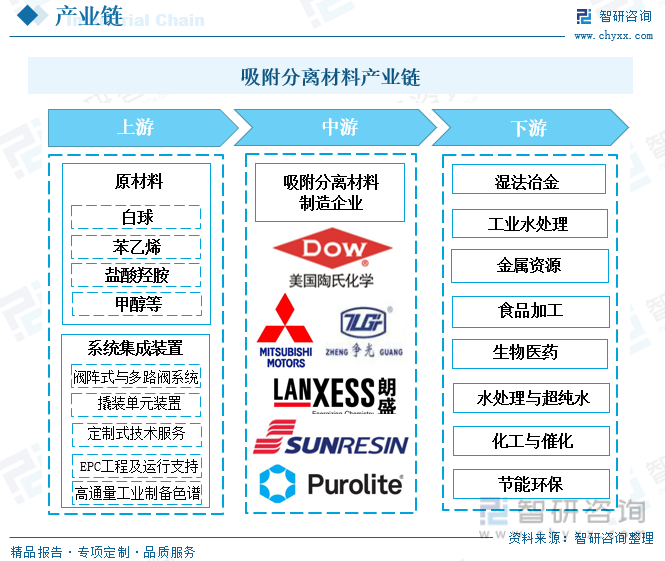

吸附分离材料上游主要包括生产原料白球、苯乙烯、盐酸羟胺、甲醇等以及配套系统集成装置;中游为吸附分离材料的生产与加工,所处行业为新材料行业;吸附分离技术是制造业的基础技术,是实现高效提取、浓缩和精制的重要分离手段,在下游应用过程中起到分离、纯化的作用,下游领域包括金属资源、生命科学、水处理与超纯化、食品加工、节能环保、化工与催化等行业。

随着国民经济稳中向好、工业水平不断发展,我国工业废水治理行业也在迅速发展。根据统计数据显示,近年来全国工业废水治理市场规模保持增长态势,2021年全国工业废水治理市场规模达到1126亿元,同比增长10%,预计2022年全国工业废水治理市场规模将达到1234亿元。在“碳达峰”、“碳中和”作为国策的背景下,吸附分离材料及技术将在工业废水有机污染物脱除、重金属污染治理及资源化等环保领域得到更广泛应用,工业废水治理规模的持续扩张将拉动吸附分离材料的市场需求不断增长。

经过近年来国家对新能源汽车产业的政策支持和规划指导,我国新能源汽车供应链逐渐完善,产业规模化效应有效降低成本,新能源汽车销售已基本步入市场化轨道,产业发展形成良性循环。根据中国汽车工业协会统计数据显示,2017-2022年全国新能源汽车产销量保持同步增长趋势。其中,2022年全国新能源汽车产量为705.8万辆,同比增长99.1%,相较2017年我国新能源汽车年产量增加了626.4万辆。2022年中国新能源汽车销量为688.7万辆,同比增长95.6%,相较2017年增加了611万辆。截至2022年底,全国新能源汽车保有量达1310万辆,占汽车保有量的4.1%。同时,在充电桩领域,受益于新能源汽车的发展和普及,我国配套充电桩也呈现出迅速增长态势。2022年全国充电桩增量达到259万台,增速高达175.5%。随着我国政策对新能源汽车及充电桩的产业支持力度不断加大,新能源汽车渗透率进一步提升,预计2025年我国充电桩年度增量可达772万台。新能源汽车行业的发展,为锂、镍、钴等新能源相关金属提取及废旧电池回收资源化利用带来行业机遇,推动吸附分离材料在新能源金属回收利用过程中的需求增长。未来随着新能源汽车及充电桩产业规模不断壮大,我国吸附分离材料的市场需求也将随之增加。

相关报告:智研咨询发布的《中国吸附分离材料行业发展模式分析及产业前景规划报告》

二、发展现状:国内产需同步增长,进出口价格差距明显

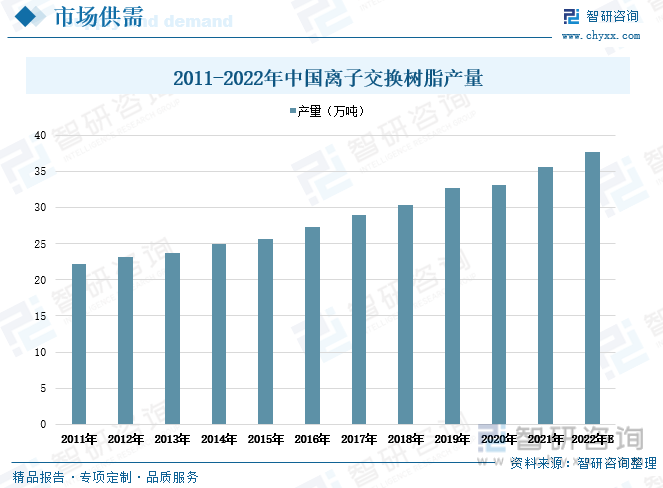

离子交换树脂是具有离子交换基团的高分子化合物,它利用离子交换功能实现分离和纯化作用,从而达到浓缩、分离、提纯、净化等目的,是一种重要的吸附分离材料,可广泛应用于工业水处理、食品及饮用水、电子、核工业、环保、生物医药、湿法冶金等下游领域。随着国家对吸附分离材料的产业支持政策陆续发布与推进实施,我国离子交换树脂行业发展不断成熟完善,本土企业生产和技术应用水平持续提升,推动全国离子交换树脂产能产量连年增加。根据统计数据显示,2021年我国离子交换树脂产能达到47万吨,较2011年产能增长12.2万吨。2021年全国离子交换树脂产量达到35.64万吨,增速7.58%,较2020年离子交换树脂产量增加2.51万吨。随着企业产能持续优化升级以及下游市场需求日益增长,未来我国吸附分离材料产量将持续增长,预计2022年吸附分离材料中的离子交换树脂年产量达到37.65万吨。

吸附分离材料是通过利用固体或液体内部的选择吸附性,吸附周围其它物质的分子或离子,并使用特定的解析剂使其从吸附剂表面脱附从而达到分离和富集的目的。随着吸附分离材料合成技术和应用技术的不断提升,其广泛应用于工业水处理、食品及 饮用水、核工业、电子、生物医药、环保、湿法冶金等产业领域。伴随应用领域的拓宽和下游产业的发展,吸附分离材料的需求规模持续增加。数据显示,近年来我国离子交换树脂市场消费需求持续升温,2017-2021年期间,全国离子交换树脂的表观消费量由20.38万吨上升至24.46万吨,预计2022年全国离子交换树脂表观需求量有望增长至25.37万吨。

近年来我国吸附分离材料行业发展迅速,国内企业产能产量不断扩大,推动了我国吸附分离材料整体出口数量不断上涨。根据中国海关数统计数据显示,2017-2022年期间,我国离子交换树脂进出和出口数量整体保持增长走势,其中离子交换树脂进口量由1.32万吨增长至1.89万吨,出口量由9.93万吨增长至14.17万吨。2022年我国离子交换树脂进口金额为2.53亿美元,出口金额为3.52亿美元。

当前我国吸附分离材料行业呈现低端产品市场竞争激烈,但高端产品市场仍被外国企业占据主导地位的局面。从进出口均价情况来看,我国离子交换树脂进出口均价差距明显,进口价格远高于出口价格。2022年我国离子交换树脂进口均价为13361美元/吨,出口均价2485美元/吨,进出口均价插值达到10876美元。可以看出当前我国离子交换出口仍以低端产品为主,进口则以国外厂商的高端、高附加值产品为主 。随着我国吸附分离材料传统应用领域逐渐升级转型,以及下游新兴产业迅猛发展,国内对高端、功能多元化的吸附分离材料产品需求将不断增加。增强我国吸附分离材料稳定供给能力、降低产品成本,加快高端领域吸附分离材料的国产替代将成为大势所趋,未来本土企业在高端吸附分离材料产品的市场空间广阔。

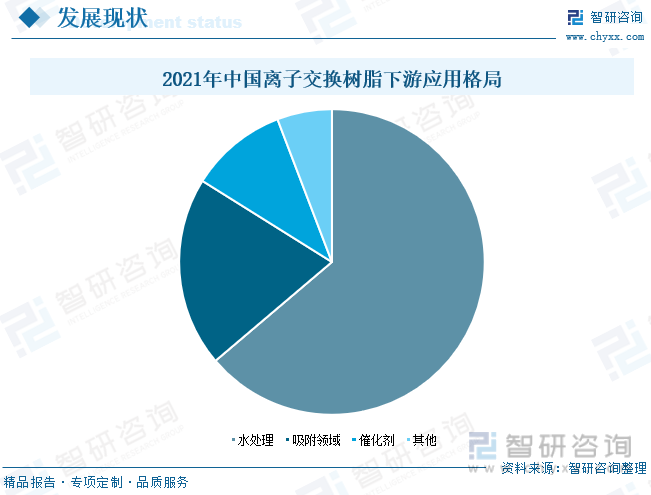

从下游应用格局情况来看,离子交换与吸附分离树脂的应用领域主要包括工业水处理、食品及饮用水、核工业、电子、生物医药、环保、湿法冶金等行业。其中,工业水处理占据离子交换与吸附树脂的最大应用比例,具体包括传统工业水处理和高端工业水处理。当前工业水处理行业市场化程度较高且竞争激烈,已被海外厂商美国陶氏化学、英国漂莱特、德国朗盛和日本三菱等长期垄断。随着吸附分离材料在新兴领域的应用不断广泛,新兴领域因技术门槛较高、参与竞争者相对较少、拓展性强及利润空间大,将成为拉动吸附分离材料市场规模快速增长的新驱动力。随着我国吸附分离材料企业加大研发力度,以蓝晓科技、争光股份等为代表的行业重点企业迅速崛起,将有望打破外国厂商垄断市场的局面,重构传统市场格局并在新兴领域市场中抢占更多市场份额。2021年水处理领域离子交换树脂需求量达15.61万吨,占比63.8%;吸附领域需求量4.92万吨,占比20.1%;催化剂领域需求量2.51万吨,占比10.3%,随着下游新兴领域产业迅猛扩张,对吸附分离材料的市场需求快速增长,工业水处理在吸附分离材料中的消费占比将不断下降。

三、市场格局:海外厂商垄断高端市场,本土企业市场份额不断增长

从全球市场分布格局情况来看,按照产能口径达效测算,国外占据全球吸附分离材料市场份额的53%,主要集中在美国陶氏化学、德国朗盛、英国漂莱特、日本三菱化学、住友化学等外国企业;我国占据全球吸附分离材料市场份额的比重约为47%,主要集中在蓝晓科技、争光股份、江苏苏青、淄博东大等本土企业。

从行业重点企业经营情况来看,蓝晓科技公司作为国内吸附分离材料龙头企业,是国内吸附分离技术新兴应用领域跨度大、产业化品种多、综合技术实力强的产品和应用服务提供商之一,产品品系涵盖离子交换树脂、吸附树脂、螯合树脂、均粒树脂、固相合成载体、色谱填料、层析介质等。应用领域覆盖金属资源、生命科学、水处理与超纯水、食品加工、节能环保、化工与催化等。近年来蓝晓科技的吸附分离材料业务保持稳定增长,2021年公司的吸附分离材料业务营业收入涨幅明显,达到9.01亿元,同比增长52.5%,较2017年吸附分离材料年收入增加5.1亿元。同时,公司的盈利状况良好,2017-2022年上半年期间吸附分离材料业务毛利率区间范围为39.39%-48.34%。2022年上半年公司的经营形势持续向好,吸附分离材料营业收入达到6.01亿元,同比增长49.27%,毛利率为43.38%。

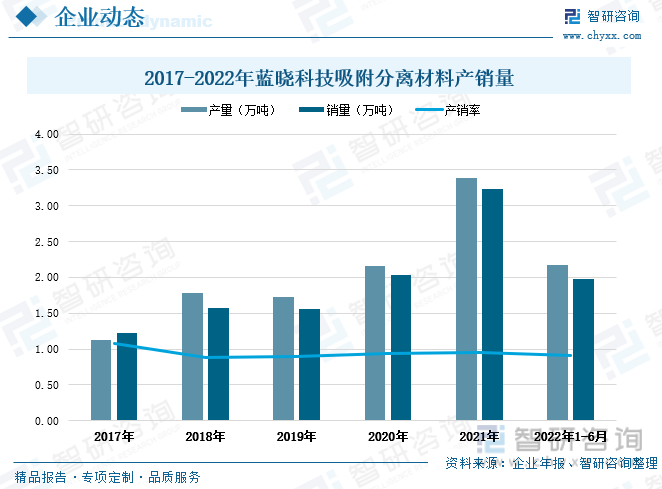

随着公司的产能不断优化提升,业务规模持续扩张,公司的吸附分离材料产销量保持同步增长走势。根据公司年报数据显示,2021年吸附分离材料的产量达到3.39万吨,销量达到3.23万吨,产销率为95%。2022年上半年公司的订单增多,继续加大投产,产销量分别为2.18万吨、1.98万吨,相较上年同期分别增长37%、29%。

近年来蓝晓科技公司不断加大对吸附分离材料的研究与创新,公司的研发投入金额由2017年的2630万元上涨至2021年的7683万元,期间年度研发投入金额增长5053万元。同时,2017-2022年上半年期间,公司的研发投入占总营业收入比重也在上涨,由5.92%上升至7.58%,期间上涨了近1.7个百分点。

四、发展趋势:未来需求规模持续扩张,行业向高质量发展阶段迈进

1、下游应用领域不断广泛,未来需求规模持续扩张

吸附分离材料是从民生到尖端技术诸多领域必不可少的应用技术,如今吸附分离材料已广泛应用于饮用水、生物医药、合成生物材料、光伏核电、新能源、资源金属、化工催化等领域,众多应用领域的巨大需求量,带来了吸附分离材料广阔的市场空间。随着我国经济结构优化及产业不断升级,传统行业工艺技术水平不断提高,消费市场对食品、化工等传统行业的产品精度和纯度要求越来越高,将推动吸附分离材料在传统领域市场继续保持高速增长。同时,随着新兴产业蓬勃发展带来更多对吸附分离材料应用领域的新需求,如:新能源汽车行业带动锂、镍、钴等新能源金属的需求,推动吸附分离材料在新能源金属回收利用过程中的需求增长;第三代半导体材料面临产业升级,亟需提升产品品质,对纯化技术提出更高要求,将驱动吸附分离材料在半导体行业的更深入应用。众多新兴领域对分离提纯技术更高、更细的要求将拉动吸附分离材料在新兴产业中的市场规模,伴随新兴产业迅猛发展,以及本土企业技术研究不断取得创新突破,从而拓宽吸附分离材料在新兴领域的市场应用,吸附分离材料将继续保持在新兴领域市场的需求旺盛态势。此外,在我国碳达峰、碳中和等低碳环保政策的持续推进与落实下,将加快吸附分离材料在大气污染控制、工业废水等水污染控制、重金属污染治理及资源化处理、有机废气处理、含碳排放物回收再利用等技术领域的推广应用。面临日趋严格的环保政策和日益紧迫的环保压力,兼具废水废气处理功能与资源回收优势的吸附分离材料将迎来快速增长。未来在吸附分离材料下游传统行业稳健增长、新兴领域迅猛扩张以及环境保护标准不断严格的趋势下,将共同推动我国吸附分离材料需求规模的持续扩张。

2、国家政策利好不断,行业向高质量发展阶段迈进

吸附分离材料是功能高分子材料的一种,所处行业为新材料行业,是国家战略重点支持发展的功能性高分子材料。近年来国家出台了《中国制造2025》、《十四五战略性新兴产业发展规划》、《新材料产业发展规划指南》等多部政策支持新材料等战略新兴产业发展,指出新制造技术、新材料将成为新兴产业下一步创新发展的重要推动力,为了保证战略性新兴产业的长期发展能力,需在新材料、量子信息、可控核聚变等重点领域、重点技术方面长期持续投入,久久为功,以图长远。政策利好不断将加快我国新材料行业高质量发展,实现技术工艺突破创新达到国际领先水平,推动新材料与其他战略新兴产业深度融合发展。同时,在“十四五”时期我国加快构建以国内大循环为主体、国内国际双循环相互促进的新发展格局下,国内新材料行业迎来更多发展机遇,我国由新材料大国转变为新材料强国的步伐加快。在相关政策支持引导下,我国吸附分离材料本土企业将加快研发投入和产品升级,增强综合竞争实力,提升国内吸附分离材料高端产品的供应保障能力,加快吸附分离材料在更多领域的国产替代进程,未来我国吸附分离材料技术水平将不断提升,行业向高质量发展阶段迈进。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国吸附分离材料行业发展模式分析及产业前景规划报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2024-2030年中国吸附分离材料行业发展模式分析及产业前景规划报告

《2024-2030年中国吸附分离材料行业发展模式分析及产业前景规划报告》共十章,包含2019-2023年中国吸附分离材料行业上下游主要行业发展现状分析,2024-2030年中国吸附分离材料行业发展预测分析,吸附分离材料行业投资前景研究及销售战略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询