内容概况:全球义齿市场集中度较分散,多数国家与地区义齿市场都是有大量的小型技工厂主导。中国市场企业数量也较多,目前国内市场义齿技工所数量超4000家,由于行业进入门槛低,资金投入少,属于劳动密集型产业,因此市场上存在大量的中小企业,仅服务于某一区域,行业集中度较低,尚未形成大型龙头企业,但有部分企业在市场竞争中逐渐形成了优势,领先其他企业,如现代牙科、佳兆业健康、家鸿口腔等为代表的覆盖全国市场的义齿企业,企业规模相对较大,员工数量较多。

关键词:义齿企业格局、现代牙科、佳兆业健康

一、企业格局:生产企业数量多,行业集中度较分散

假牙,又称为义齿,指单颌、上下颌或全部牙列的自然牙齿拔除或脱落后,用以替代缺失自然牙齿的修复体总称。从产业链来看,上游口腔修复材料具有较高的准入门槛,技术壁垒高,口腔科材料多数属于Ⅱ类或者Ⅲ类医疗器械,国家药监部门实行严格的医疗器械生产企业许可证和产品注册制度。国际义齿材料市场已相对成熟,包括登士柏西诺德、英维斯塔等企业,国内市场随着企业不断加大研发力度,国产替代加速,也涌现了深圳爱尔创、沪鸽口腔、爱迪特等具有较大优势的企业。在中游义齿加工领域,全球义齿市场集中度较分散,多数国家与地区义齿市场都是由大量的小型技工厂主导。中国市场企业数量也较多,目前国内市场义齿技工所数量超4000家,由于行业进入门槛低,资金投入少,属于劳动密集型产业,因此市场上存在大量的中小企业,仅服务于某一区域,行业集中度较低,尚未形成大型龙头企业,但有部分企业在市场竞争中逐渐形成了优势,领先其他企业,如现代牙科、佳兆业健康、家鸿口腔等为代表的覆盖全国市场的义齿企业,企业规模相对较大,员工数量较多。下游则为各口腔医院、口腔连锁机构等,随着口腔医疗服务需求增长,口腔医院与诊所也随之增多,但目前相比于发达国家,我国口腔卫生从业人员的数量远远未达到饱和状态,未来口腔医院与牙医数量仍有巨大的提升空间。

未来我国义齿行业竞争格局将呈现两极分化的态势,规模较小的中小型企业受限于生产规模、资金、技术等因素,难以拓展服务范围,随着大型义齿企业凭借规模优势、技术优势、品牌优势不断拓展服务范围,将进一步提升市场份额,中小型企业生产空间将逐步被压缩,行业集中度有望提升。

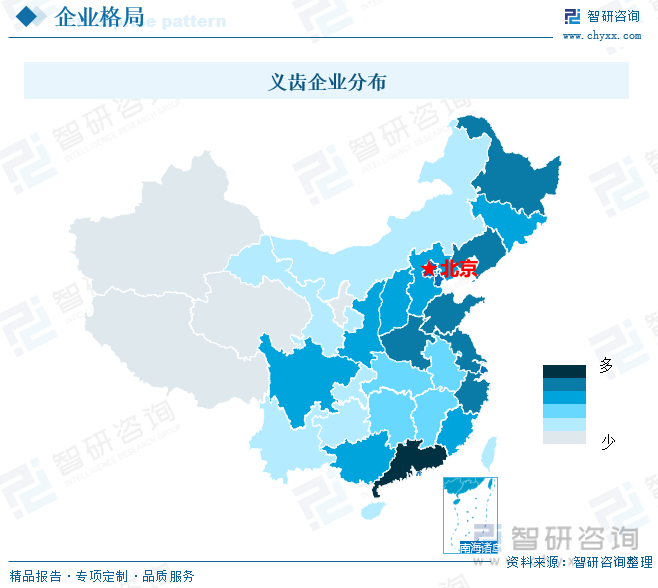

我国已成为全球义齿加工大国,我国最早一批义齿生产企业出现在南方沿海地区,经过多年的发展,我国义齿生产企业数量不断增加,分布在全国各个地区。目前我国义齿加工企业仍主要集中以深圳为中心的珠三角区域,以及以上海为中心的长三角区域,其中广东义齿生产企业数量排名第一,其次华东沿海的浙江、上海、江苏、山东,东北的辽宁、黑龙江,以及华中地区的河南义齿生产企业数量均较多。

相关报告:智研咨询发布的《中国假牙(义齿)及护理行业市场分析预测及发展战略研究报告》

二、重点企业:现代牙科业务毛利率始终维持高位,佳兆业健康承压发展

1、现代牙科:国内义齿生产龙头企业,业务毛利率始终维持高位

现代牙科于1986年成立,总部位于中国香港,2015年成功在港交所上市,是国内最具规模的义齿及口腔器材生产商之一。公司产品包括固定义齿、活动义齿、正畸类器材、防鼾器等。公司通过一系列收购,不断完善了销售体系与经销网络,旗下品牌超20个,业务已遍及全球25个国家及地区,全球客户超30000名。在中国市场,公司具有两大生产加工基地,分别位于深圳市南山区、东莞市松山湖科技产业园区,两大生产基地也为公司产品出口主力加工基地。此外为缓解中美贸易所带来的影响,进一步降低生产成本,公司在越南建设了生产基地。

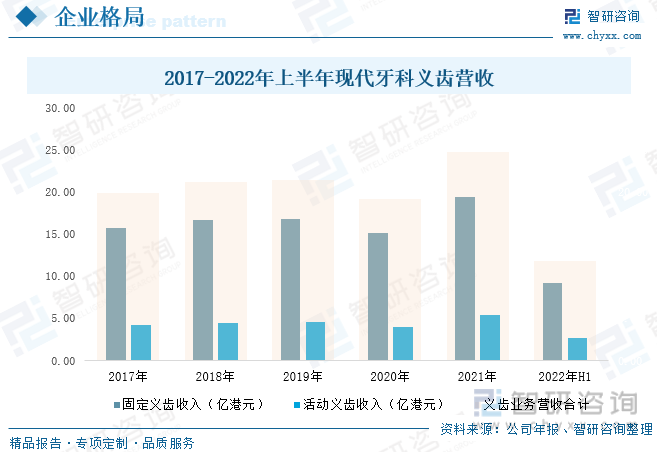

8成以上营收来源于义齿业务。2017-2021年期间,除2020年受疫情影响,整个口腔医疗服务行业遭遇到较为严重冲击,公司义齿业务营收有所下滑外,其余年份均保持正增长,尤其是2021年随着全球疫情得到有效控制,口腔医疗服务需求迅速回升,疫情期间积压的口腔医疗服务需求在2021年集中爆发,公司义齿业务营收大幅增长,2021年公司义齿业务营收达24.73亿港元,同比增长28.8%,占公司总营收的84%;其中固定义齿实现营收19.36亿港元,活动义齿实现营收5.37亿港元。2022年上半年公司固定义齿业务营收同比下滑5.9%至9.24亿港元,活动义齿业务营收同比增长1.0%至2.62亿港元,义齿业务合计达11.86亿港元。未来随着公司东莞松山湖二期项目及越南工厂投产,公司产品供给能力将有所增长,营收有望继续扩张。

公司毛利率处于高位,盈利能力较强。随着2019年10月公司东莞松山湖一期项目正式投产,公司产能进一步扩张,同时成本控制能力进一步增强,公司不断上调产品售价,2018-2021年公司盈利能力持续走强,固定义齿毛利率由2018年的46.9%提升至2021年的54.4%,活动义齿毛利率则由46.6%提升至54.6%,2022年上半年公司固定义齿与活动义齿毛利率分别为51.1%、49.3%,较上年同期下滑2.9个百分点、3.8个百分点,主要由于位于中国内地两大生产基地受疫情影响在2022年第一季度暂停生产,产能利用率下滑,虽2022年二季度恢复了生产,但供给仍受到一定影响,同时叠加欧元、澳元外币兑港元贬值等因素。

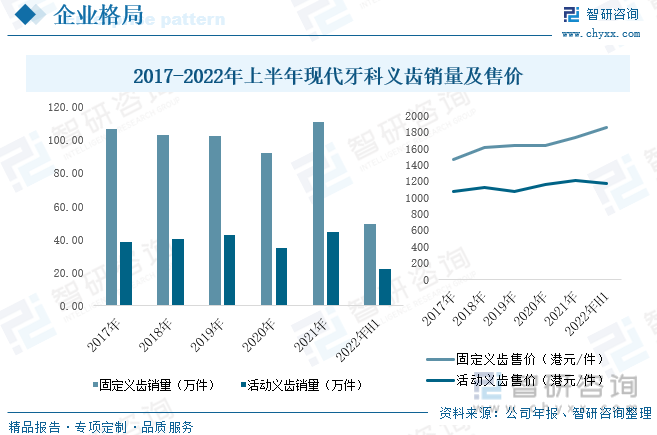

2021年公司固定义齿与活动义齿销量均创下新高。公司固定义齿包括牙冠与牙桥,在2017-2020年期间,公司固定义齿销量不断下滑,由106.94万件下滑至92.51万吨,2021年销量上升至111.16万件。活动义齿销量则不断上涨,2021年达44.45万件,2022年上半年公司固定义齿与活动义齿销量分别为49.6万件、22.36万件,较上年同期减少了4.15万件、0.52万件。

从售价来看,公司固定义齿与活动义齿售价持续上涨,主要由于全球口腔医疗服务规模不断扩张,义齿需求持续增长。2022年上半年公司固定义齿与活动义齿售价分别为1863港元/件、1173港元/件,受原材料影响,活动义齿价格更为便宜。

大量并购事件使公司的业务范围在短时间内拓展到全球,公司产品质量获得国际市场认可,销售网络不断完善。公司营收主要来源于欧洲、北美及中国三大地区,其中欧洲地区在2022年上半年为公司贡献了43.7%的营收,覆盖了法国、德国、荷兰、比利时、丹麦等国家,公司旗下品牌Permadental&Semperdent、Elysee、Labocast等品牌在欧洲占据了一定的市场。北美地区营收占比为25.7%,2016年10月公司完成收购Micro Dental后,在北美市场得到了进一步扩张,在美国市场主要有Modern Dental USA、Sundance Dental品牌,加拿大市场有Quantum Dental品牌。中国地区占比公司业绩的22.6%,主要洋紫荆品牌,在中国香港市场则主要有现代牙科、Digitek Dental品牌。

2、佳兆业健康:义齿业务承压发展,海外市场营收占比不断下滑

佳兆业健康为佳兆业集团子公司,负责佳兆业集团旗下的健康板块业务投资、融资、运营、管理,经营板块包括健康板块与义齿板块,2015年5月通过收购深圳金悠然公司,正式布局义齿领域。佳兆业健康通过其全资子公司深圳金悠然科技有限公司以及其自主开发之品牌“美加”打造了数字美牙品牌,其义齿产品包括牙冠及牙桥、可拆式的部分及全部义齿、植体及金属牙冠。2021年上半年公司收购了美国BasicDental100股权,拥有了必适佳种植体品牌,必适佳品牌于1996年在美国推出,2021年正式进入中国市场。目前公司拥有牙科领域三大高端产品线,分别为

必适佳TM种植体,美加TM超薄瓷贴面,美加易齐TM隐形矫正。公司义齿业务已覆盖中国、美国等地区,已成功与中国2000多家口腔医院、口腔连锁机构、医疗美容等机构达成了合作关系。

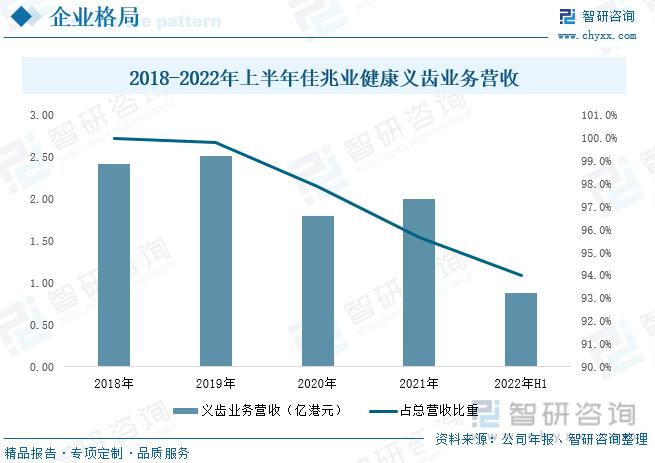

公司义齿业务在2020年受疫情冲击严重,营收大幅下滑,2020年公司义齿业务同比下滑28.4%至1.8亿港元;2021年受疫情逐渐好转,公司义齿业务营收也有所回升,回升至2.01亿港元,仍未恢复到疫情前水平,2022年疫情反复出现,公司义齿业务承压发展,1-6月公司义齿业务实现营收0.88亿港元,较2021年上半年减少了0.13亿港元。义齿业务营收占公司总营收比重不断下滑,占比仍在90%以上,2022年上半年占比94%。

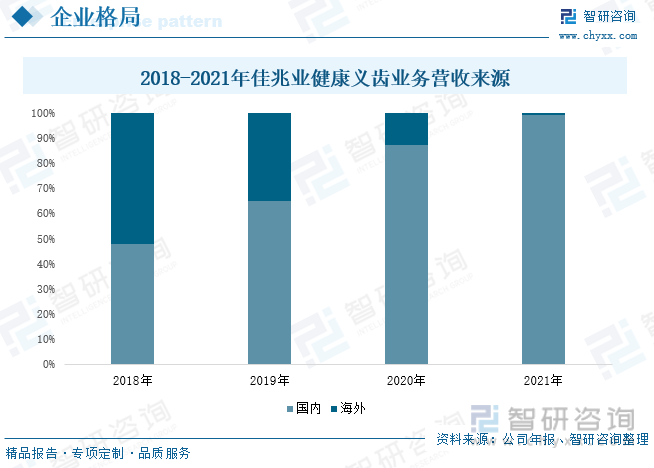

国内市场占公司义齿业务比重不断上升,2018年海外市场为公司义齿主要营收来源,占比达52%,然而在中美贸易影响下,公司在海外地区业务大幅萎缩,2019年该比例下降至35%,随后随着疫情在全球多地爆发,公司不断收紧海外市场,叠加海外市场供应商积极参与义齿竞争,公司海外营收额持续萎缩,2021年国外市场已占到公司业务营收的99%,海外仅占比1%。

根据公司年报:截至2022年上半年公司员工数量为800名,较2021年上年增加了100名,2022年上半年公司研发费用为1000万港元,较2021年同期增加了110万港元,主要用于义齿业务研发,2022年上半年公司持续扩大中美种植体研发中心团队,新申请专利数达9项。

未来随着老龄化的加剧及居民对牙齿健康关注度持续提升,义齿行业具有广阔的发展前景,公司将继续深耕义齿行业,不断完善中国市场及海外市场的销售网络布局,扩大生产能力,加大具备美容功能的高端新型义齿产品的开发力度,加速整合齿科器械上下游业务,由低附加值向着高附加值转型。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国假牙(义齿)及护理行业市场分析预测及发展战略研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国假牙(义齿)及护理行业市场分析预测及发展战略研究报告

《2026-2032年中国假牙(义齿)及护理行业市场分析预测及发展战略研究报告》共十五章,包含中国口腔专科医院运行分析,2026-2032年中国假牙产业发展前景展望与趋势预测分析,2026-2032年中国假牙行业投资价值研究等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国义齿(假牙)行业发展现状及趋势分析[图]](http://img.chyxx.com/2020/12/20201209134728.png?x-oss-process=style/w320)

![研判2026!中国数据中心基础设施行业政策、发展历程、市场规模、竞争格局及发展趋势:市场规模将保持增长,预制化、智能化、低碳化成为新的发展趋势[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)