摘要:

一、发展环境:政策加码、新能源汽车发展,拉动车规级IGBT供需两旺

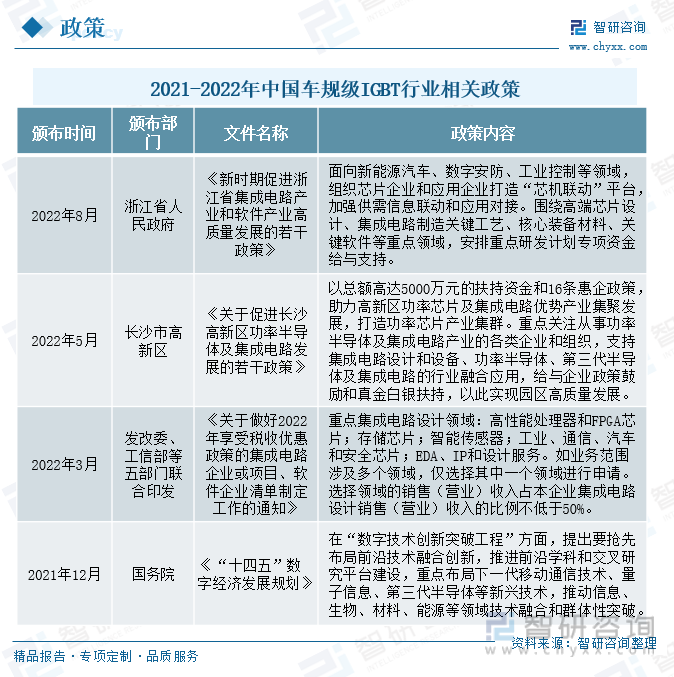

国家政府、各省市相继出台《关于做好2022年享受税收政策优惠的集成电路企业或项目、软件企业清单制定工作的通知》《新时期促进浙江省集成电路和软件产业高质量发展的若干政策》等法律法规,加速车规级IGBT行业的发展进程。中国新能源汽车行业强势崛起,迎来高速发展时期,同样为国内车规级IGBT厂商的发展提供了良好的契机。

二、发展现状:市场供需缺口巨大,本土企业产品市占率持续提高

近年来,受到下游电动车、储能等需求持续增加,供应端厂商因疫情等因素而导致停产减产,使得整个IGBT芯片市场供应持续紧缺,出现需求远大于供给的现象。在国产替代的趋势下,我国IGBT相关产业技术不断革新,市场格局也由依赖进口向国内自主生产转变,本土企业生产占国内市场比重持续提高。2022年一季度中国新能源汽车功率模块市场中,前十的生产企业中,本土企业占三席,分别位居第二、三、五位。

三、市场格局:龙头企业技术突破,加速行业发展进程

随着全球制造业向中国转移,中国已经逐渐成为全球最大的IGBT消费市场。国家对IGBT产业的大力扶持,加快IGBT产品的研发进度。目前斯达半导自主研发的第二代芯片(对标国际第六代IGBT芯片)已实现量产,打破了国外企业对IGBT市场的垄断,进一步推进了IGBT芯片国产化进程;中车时代电气现已研制生产50余种IGBT模块,形成了具有市场竞争力的产品;士兰微电动汽车主电机驱动模块已在国内多家客户通过测试,并已向部分客户批量供货。

四、发展趋势:利用国内优势企业的示范引领作用,加速国产化进程

近年来,随着我国对于IGBT的需求持续增加,国家和各省市也开始重视半导体和集成电路的发展,相继出台一系列有关政策,推动行业持续健康发展。依托国内优势企业,通过示范和引导,大力推进我国IGBT产业化并形成规模优势,吸引更多海外优秀人才归国助力。目前国内对于硅晶圆12英寸生产工艺的预计量产,以及第二代芯片的规模生产,都预示着我国IGBT行业打破外资垄断、自主研发和国产替代进程加快的市场格局逐渐形成。

关键词:新能源汽车;功率半导体;斯达半导;士兰微;时代电气

一、发展环境:政策加码、新能源汽车发展,拉动车规级IGBT供需两旺

功率半导体主要产品包括二极管、MOS、BJT、IGBT、双极晶体管等,其中IGBT属于第二代功率半导体器件,附加值更高。IGBT是现代电力电子器件中的主导型器件,俗称电力电子装置的“CPU”,作为国家战略性新兴产业,应用领域广泛。车规级IGBT是IGBT领域中的一个细分赛道,主要应用于新能源汽车、轨道交通等行业。

作为功率半导体板块的一部分,国家对于板块的调控,对车规级IGBT产业的发展也会有所影响。2022年3月工信部等部门联合出台了《关于做好2022年享受税收政策优惠的集成电路企业或项目、软件企业清单制定工作的通知》,提出重点集成电路设计领域,包括高性能处理器和FPGA芯片;存储芯片;智能传感器;工业、通信、汽车和安全芯片等多个领域。该政策的提出有效的促进了半导体行业的发展,加大研发力度,不断进行技术革新,也加速车规级IGBT行业的发展进程。

为了更好助力半导体行业高质量发展,各省市也相继出台了有关半导体行业的相关政策,给与技术和资金支持。2022年5月长沙市高新区出台了《关于促进长沙高新区功率半导体及集成电路发展的若干政策》,提出要重点关注从事功率半导体及集成电路产业的各类企业和组织,给与企业政策鼓励和真金白银扶持,以此实现园区高质量发展。同年8月,浙江省人民政府出台《新时期促进浙江省集成电路和软件产业高质量发展的若干政策》,指出面向新能源汽车、数字安防等领域,组织芯片企业和应用企业打造“芯机联动”平台,围绕高端芯片设计、集成电路制造关键工艺等领域,安排重点研发计划专项资金给与支持。

车规级IGBT的应用场景为新能源汽车,应用于新能源车中的电动控制系统、车载空调系统、充电桩逆变器三个子系统,决定了整车的能源利用效率。新能源汽车的制动原理是利用电磁效应驱动电机转动,IGBT的开关特性可以实现交直流转换、电压转换和频率转换几个核心功能,在新能源汽车中发挥着重要的作用。

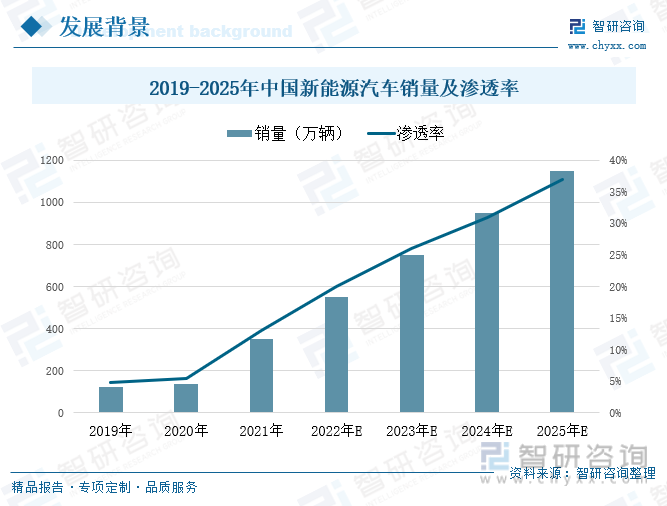

在节能减排、“双碳”目标的宏观背景下,中国新能源汽车行业强势崛起,迎来高速发展时期。“十四五”期间,我国新能源汽车行业飞速发展,渗透率已由2020年的5%提升至2021年13%,2022年前三季度中国新能源汽车销量为456.7万辆,较2021年同期增长了110%,渗透率达23.5%。我国是全球最大的汽车消费市场,且未来汽车消费需求仍将持续提升,为国内车规级IGBT厂商的发展提供了良好的契机。

相关报告:智研咨询发布的《中国车规级IGBT行业市场深度分析及投资趋势分析报告》

二、发展现状:市场供需缺口巨大,本土企业产品市占率持续提高

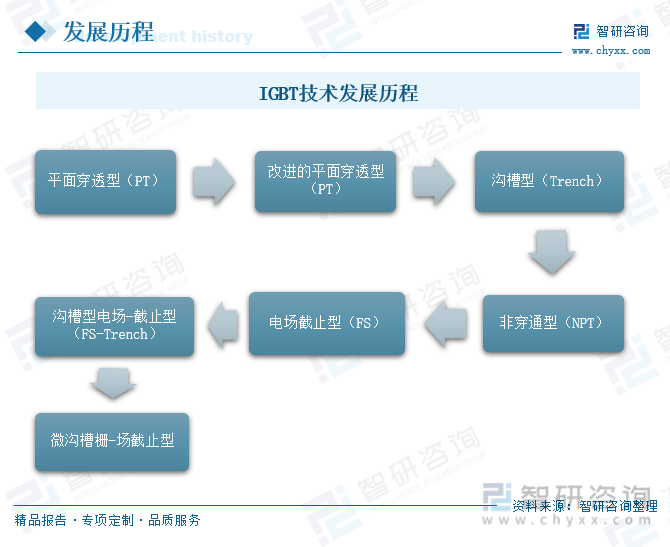

IGBT技术的整体发展趋势是大电流、高电压、低损耗、高频率、功能集成化、高可靠性。从 20 世纪 80 年代至今,IGBT 芯片经历了 7 代升级,从平面穿透型到微沟槽栅-场截止型,芯片面积、工艺线宽、通态饱和压降、关断时间、功率损耗等各项指标经历了不断的优化,断态电压也从 600V 提高到 6500V 以上。全球IGBT市场长期被英飞凌、富士电机、三菱等海外公司垄断,其中英飞凌占据绝对的领先地位,目前在IGBT市场中,国内进入前十的企业相对较少,市场占比较低,有着极大地市场发展空间。

近年来,受到下游电动车、储能等需求持续增加,供应端厂商因疫情等因素而导致停产减产,使得整个IGBT芯片市场供应持续紧缺,出现需求远大于供给的现象。从2020年开始,汽车缺芯问题开始出现,进入2022年,“缺芯”问题依然存在。据Yole预测,2024年我国IGBT行业产量预期达到0.78亿只,需求量达到1.96亿只,供需仍存在巨大的缺口,市场发展前景广阔。

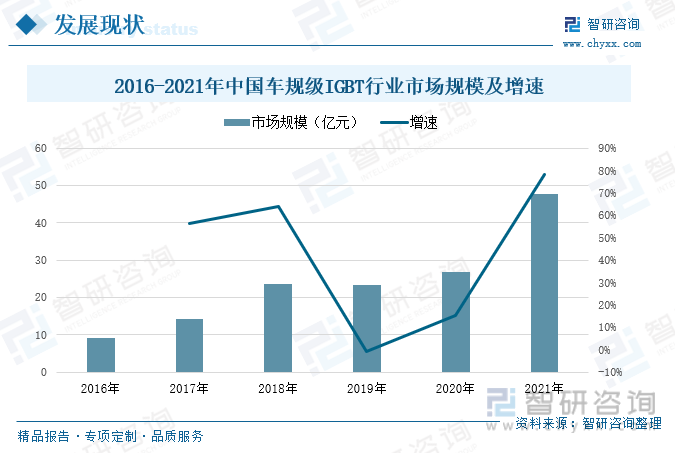

2020年以来,随着我国新能源汽车产业的高速发展,车规级IGBT的需求也在持续增长,受到芯片供给紧缺的影响,供需失衡下,车规级IGBT的价格持续上涨,多重因素的影响使得车规级IGBT的市场规模迅速扩充,2021年增速尤为显著。2016-2021年,我国车规级IGBT行业的市场规模呈现出增长的态势,在“十四五”发展规划的指导,以及各省市相关政策的加持下,2021年我国车规级IGBT行业市场规模增速迅猛,市场规模达47.8亿元,较2020年增长了78.03%,未来几年时间仍将继续保持增长的势头。

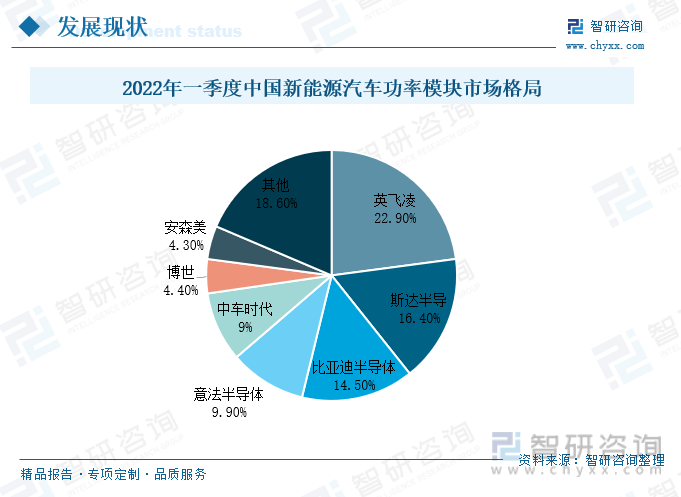

近年来,随着我国新能源汽车产业高速发展,其配套行业的发展进程也在持续加快,在国产替代的趋势下,我国新能源汽车功率模块的自主研发技术持续提高,市场格局也由依赖进口向国内自主生产转变,本土企业生产占国内市场比重持续提高。根据 NE 时代数据,2022年一季度中国新能源汽车功率模块市场中,斯达半导、比亚迪半导体和中车时代电气分别占 16.4%、14.5%和 9%市场份额,分别位居第二、三、五位。

三、市场格局:龙头企业技术突破,加速行业发展进程

由于IGBT行业的准入门槛高,且发达国家发展早,导致形成IGBT市场被发达国家企业垄断的局面。但随着近几年来我国对于IGBT行业的大力扶持,国内IGBT厂商技术进步,已经有产品可以大批量满足下游客户的需求,而且国内企业服务更好,能够快速应对下游客户的需求,加上价格更为占优,IGBT市场国产化的态势日趋显著,国产替代迎来发展机遇。目前我国在车规级IGBT行业领先的企业主要有斯达半导、士兰微、时代电气等。

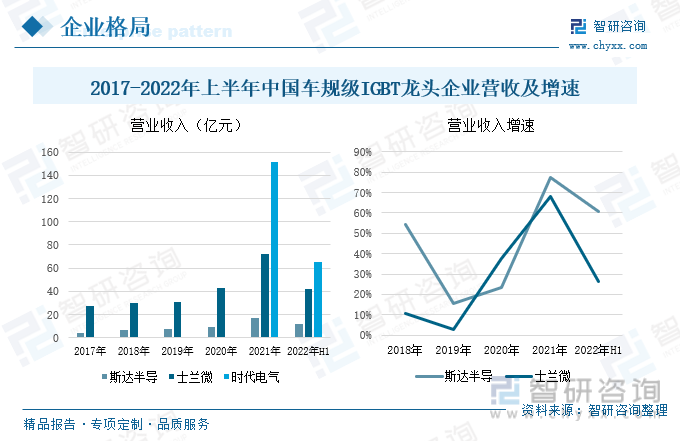

斯达半导成立于2005年,自成立起,持续围绕功率半导体深耕细作,核心产品包括全系列的IGBT模块、IGBT芯片及FRD芯片,已成为国内第一大、全球第八大IGBT模块厂商。2017-2021年以来,斯达半导的整体营收呈现出高速增长的态势,虽然营业收入和另外两家公司相比较少,但发展态势持续向好。2022年上半年斯达半导的营业收入为11.54亿元,同比增长了60.53%。

士兰微是本土IDM大厂,产品线覆盖完善,2009年公司研发出第一款IGBT芯片,后续持续迭代,进入车规级IGBT市场。公司依托于已稳定运行的5、6、8英寸芯片生产线和正在建设的12英寸芯片生产线,形成了较为完整的特色工艺制造平台。2017-2021年士兰微的整体营业同样呈现出持续增长的趋势,2022年上半年士兰微营业收入为41.85亿元,较2021年上半年增长了26.49%。

时代电气2006年12月在港交所正式挂牌交易,2021年9月登陆科创板,实现“A+H”两地上市,主业为轨交装备,2008年收购丹尼克斯进入IGBT行业,首先进入的是轨交用高压IGBT领域,后来进入到新能源汽车IGBT市场,2021年总体营收为151.21亿元,2022年上半年营业收入为65.27亿元,同比增长了26.49%。

从企业毛利率来看,三家企业在过去几年的时间里运营情况都很好,毛利率始终保持在较高的水平。斯达半导近几年来始终保持稳定增长的趋势,在2017-2020年期间,平均每年毛利率保持在30%以上,2021年开始发展提速,毛利率也在持续增长,2022年上半年突破40%,毛利率达40.89%。士兰微毛利率的整体表现较斯达半导而言没那么优异,2017-2021年期间士兰微的毛利率走势呈现出“先降后升”的态势,在2019年达到低点19.47%之后,稳步回升,2022年上半年毛利率为31.12%。从时代电气2021年以来的毛利率看,整体水平保持在另外两家企业之间,但时代电气在港交所上市时间较长,且在IGBT领域生产经验丰富,因此同样具有很大的竞争实力,2022年上半年时代电气的毛利率为34.2%。

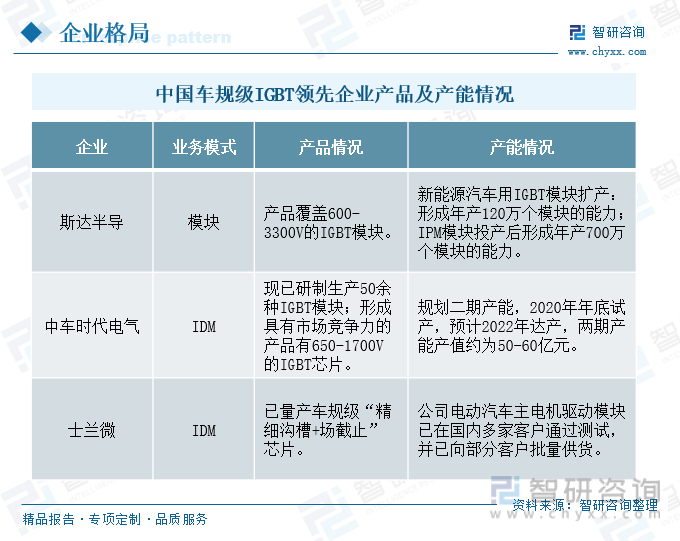

随着全球制造业向中国转移,中国已经逐渐成为全球最大的IGBT消费市场。国家对IGBT产业的大力扶持,加快IGBT产品的研发进度。目前斯达半导自主研发的第二代芯片(对标国际第六代IGBT芯片)已实现量产,打破了国外企业对IGBT市场的垄断,进一步推进了IGBT芯片国产化进程;时代电气现已研制生产50余种IGBT模块,形成了具有市场竞争力的产品;士兰微电动汽车主电机驱动模块已在国内多家客户通过测试,并已向部分客户批量进行供货。

四、发展趋势:利用国内优势企业的示范引领作用,加速国产化进程

1、依托国内优势企业,大力推动我国车规级IGBT产业化

近年来,随着我国对于IGBT的需求持续增加,国家和各省市也开始重视半导体和集成电路的发展,相继出台一系列有关政策,推动行业持续健康发展。广东珠三角地区作为全国芯片产业最大的消费应用市场,对芯片有着强烈的市场需求,2022年4月广东印发相关政策,提出大力推进关键芯片供应及应用,加快芯片战略储备中心建设等内容,大力推进我国芯片行业发展。政策的发布和实行,为我国IGBT市场注入新的活力,未来依托国内优势企业,通过示范和引导,大力推进我国IGBT产业化并形成规模优势,吸引更多海外优秀人才归国助力,将会成为我国车规级IGBT行业发展的重点方向。

2、打破外资垄断,国产化进程加速

IGBT行业进入门槛高,制作工艺需要的技术难度大,国外企业研发时间较早,在行业的技术和生产中积累了一定的优势,形成了以发达国家企业为主的市场垄断格局。受供需不平衡的影响,IGBT芯片供应持续短缺,目前海外厂商IGBT芯片交货周期仍为50周左右,持续的长交货周期为国产替代提供机遇。随着全球制造业的重心转移,我国逐渐成为了IGBT行业最大的消费国家,国内对于IGBT的需求持续增长,国产化替代是国内IGBT行业发展的主要方向。目前国内对于硅晶圆12英寸生产工艺的预计量产,以及第二代芯片的规模生产,都预示着我国IGBT行业打破外资垄断、自主研发和国产替代进程加快的市场格局逐渐形成。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国车规级IGBT行业市场深度分析及投资趋势分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国车规级IGBT行业市场深度分析及投资趋势分析报告

《2026-2032年中国车规级IGBT行业市场深度分析及投资趋势分析报告》共十四章,包含2026-2032年车规级IGBT行业投资机会与风险,车规级IGBT行业投资战略研究,研究结论及投资建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2022年中国车规级IGBT行业发展前景展望:呈现出碳化硅材料、氮化镓材料同步发展和IGBT集成化发展趋势[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2022年中国车规级IGBT行业产业链分析:新能源汽车的高需求助推车规级IGBT行业高速发展[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![趋势研判!2026年中国侵袭性真菌病诊断试剂行业政策、产业链、市场规模、竞争格局及发展趋势:行业展现出强劲的发展潜力,未来增长前景持续向好[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2026年中国汽车电子智能制造解决方案行业发展历程、产业链图谱、市场规模、竞争格局及发展趋势分析:行业准入门槛将持续提升[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)