一、基本情况

2022年上半年度共有140家证券公司实现营业收入2,059.19亿元,各细分主营业务收入分别为代理买卖证券业务净收入583.07亿元、证券承销与保荐业务净收入267.71亿元、财务顾问业务净收入31.37亿元、投资咨询业务净收入28.18亿元、资产管理业务净收入133.19亿元、利息净收入296.59亿元、证券投资收益(含公允价值变动)429.79亿元;2022年上半年度实现净利润811.95亿元,115家证券公司实现盈利。

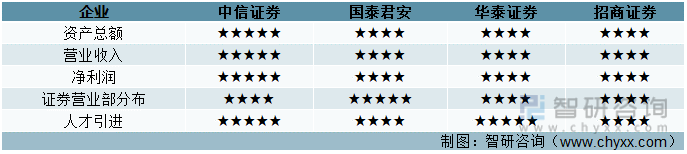

从证券公司2021年度经营业绩看,中信证券、国泰君安、华泰证券、招商证券的总资产、营业收入、代理买卖证券业务收入均位于全国证券公司前四位,属于中国证券业龙头证券公司。

证券公司基本情况对比

资料来源:智研咨询整理

二、证券公司整体情况对比

1、资产总额

中信证券资产总额最高,是行业首家总资产规模突破万亿元的证券公司。2022上半年为14031亿元,同比上年度末增加1245.22 亿元,增长9.74%。其次是国泰君安、华泰证券、招商证券,资产总额分别为8314亿元、8493亿元、6011亿元。

2016-2022上半年中国重点证券公司资产总额情况

资料来源:公司年报,智研咨询整理

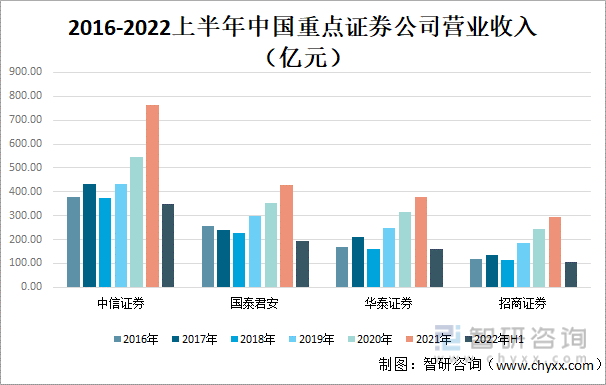

2、营业收入

从营业收入看,中信证券营业收入普遍高于国泰君安、华泰证券与招商证券,2022年上半年中信证券营业收入为348.9亿元。中信证券营业收入和净利润连续十余年排名行业第一。

2016-2022上半年中国重点证券公司营业收入(亿元)

资料来源:公司年报,智研咨询整理

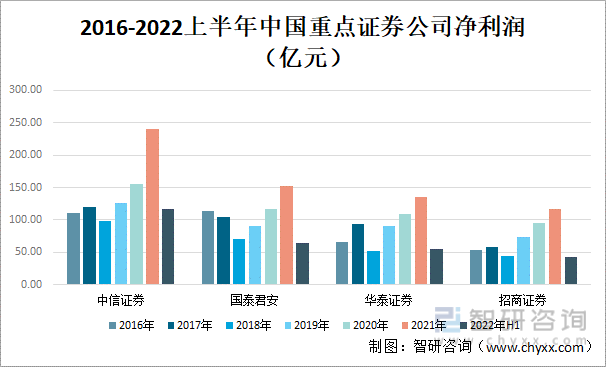

3、净利润

从净利润看,中信证券净利润高于国泰君安、华泰君安与招商证券,2022上半年净利润为116.1亿元,其次为国泰君安,2022上半年净利润为64.11亿元,国泰君安自成立以来,综合实力一直位居行业前列。2011 年以来,营业收入一直排名行业前3位,总资产和净利润一直排名行业前4位。

2016-2022上半年中国重点证券公司净利润(亿元)

资料来源:公司年报,智研咨询整理

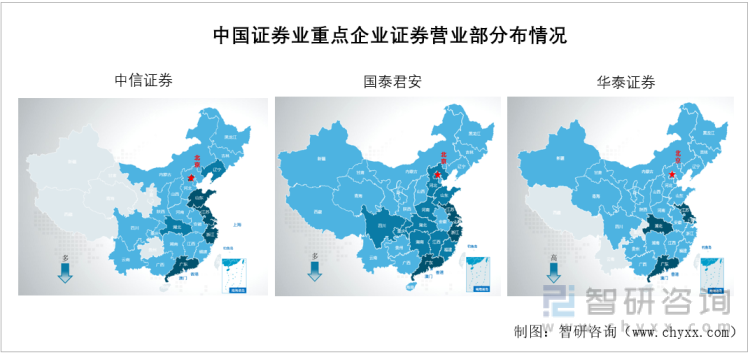

三、证券营业部分布情况

截至 2021 年末,国泰君安在境内共设有 339 家证券营业部、7 家期货营业部,分布省份最为广泛。中信证券证券营业部 319 家,期货营业部4家。证券营业部主要集中于浙江、山东、广东,华泰证券拥有证券营业部 245 家,主要分布于江苏省,江苏省拥有95家证券营业部,占比38.8%,分布相对集中。

中国证券业重点企业证券营业部分布情况

资料来源:公司年报,智研咨询整理

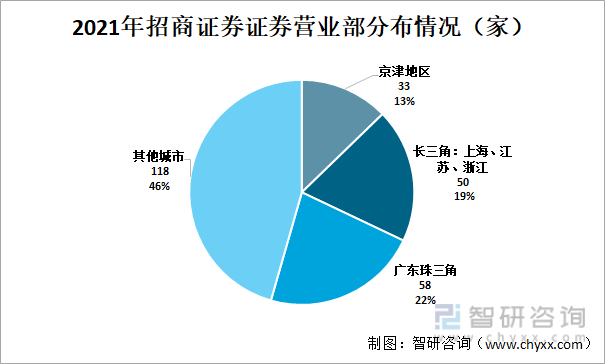

截止2021年末,招商证券已开业证券营业部为259家,在广东珠三角分布58家营业部,占比22%。在长三角地区分布50家营业部,占比19%。

2021年招商证券证券营业部分布情况(家)

资料来源:公司年报,智研咨询整理

相关报告:智研咨询发布的《中国证券行业竞争现状及市场前景趋势报告》

四、证券公司细分业务经营情况

中信证券业务主要包括证券投资业务、经纪业务、资产管理业务、证券承销业务。2022上半年中信证券证券投资业务、经纪业务营收最高,营业收入分别为104.1亿元、82.74亿元,证券投资业务的毛利率最高,达到74.53%,经纪业务毛利率为53.51%。证券承销业务营业收入为34.10 亿元,同比增长30.36%,毛利率为53.51%。

2022上半年中信证券细分业务营业收入与毛利率

资料来源:公司年报,智研咨询整理

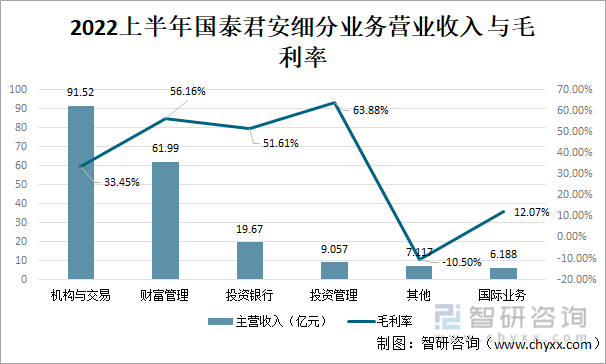

国泰君安主以客户需求为驱动,打造了零售、机构及企业客户服务体系,形成了包括财富管理业务、投资银行业务、机构与交易业务、投资管理业务和国际业务在内的业务板块,主要盈利模式为通过为客户提供金融产品或服务获取手续费及佣金收入、利息收入以及通过证券或股权投资等获取投资收益。2022上半年机构与交易、财富管理业务营业收入居于前两位,分别为33.45%、56.16%。投资管理毛利率最高达到63.88%,其次为财富管理,毛利率为56.16%。

2022上半年国泰君安主要业务营业收入与毛利率

资料来源:公司年报,智研咨询整理

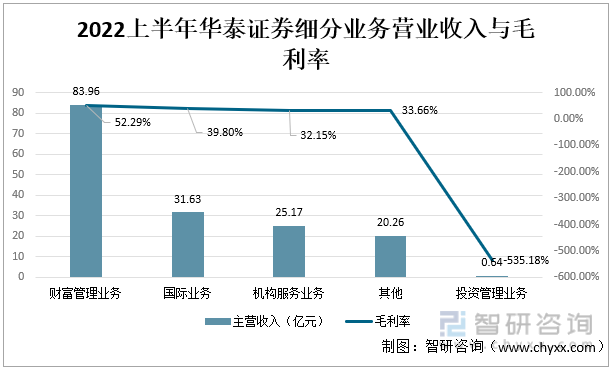

华泰证券是一家国内领先的科技驱动型证券集团,拥有高度协同的业务模式、先进的数字化平台以及广泛且紧密的客户资源。本集团从事的主要业务包括财富管理业务、机构服务业务、投资管理业务和国际业务。本集团搭建了客户导向的组织架构及机制,通过线上线下有机结合的方式,为个人和机构客户提供全方位的证券及金融服务,并致力于成为兼具本土优势和全球影响力的一流投资银行。2022上半年华泰证券财富管理业务营业收入为83.96亿元,毛利率为52.9%。

2022上半年华泰证券细分业务营业收入与毛利率

资料来源:公司年报,智研咨询整理

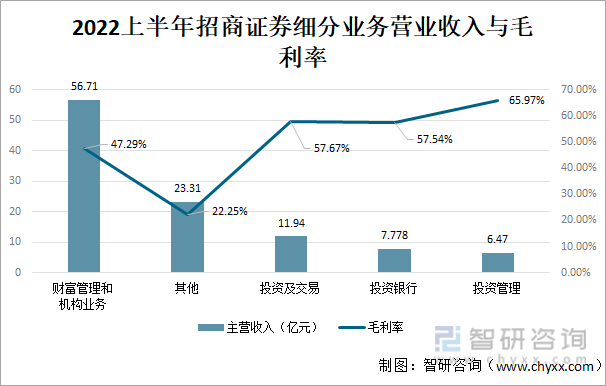

招商证券业务主要分为财富管理和机构业务、投资银行、投资管理、投资及交易。公司财富管理和机构业务主要包含经纪与财富管理、资本中介和机构客户综合服务等。2022年上半年,公司财富管理和机构业务竞争地位稳固营业收入为56.71亿元,毛利率为47.29%。

2022上半年招商证券主要业务营业收入与毛利率

资料来源:公司年报,智研咨询整理

四、证券公司人才引进情况

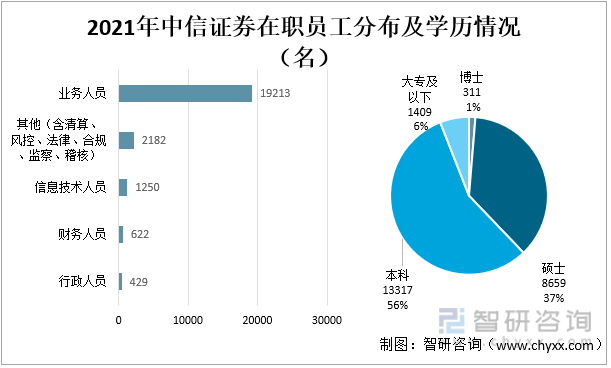

2021年中信证券业务人员19213名,占比81%,信息技术人员1250名,占比5.3%。硕士、博士占比分别为37%、1%。

2021年中信证券在职员工分布及学历情况(名)

资料来源:公司年报,智研咨询整理

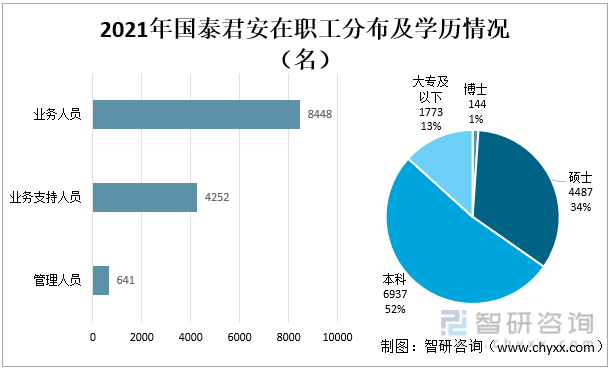

2021年国泰君安加强财富管理、机构金融、企业金融服务“三类人才”的体系化培训,全面部署公司数字化人才、国际化人才的常态化培训与培养,着力推进中基层管理人才及优秀年轻干部的政治素质、管理技能提升及绩效改进工作。其中业务人员8448名,占比63%,硕士、博士占比分别为34%、1%。

2021年国泰君安在职工分布及学历情况(名)

资料来源:公司年报,智研咨询整理

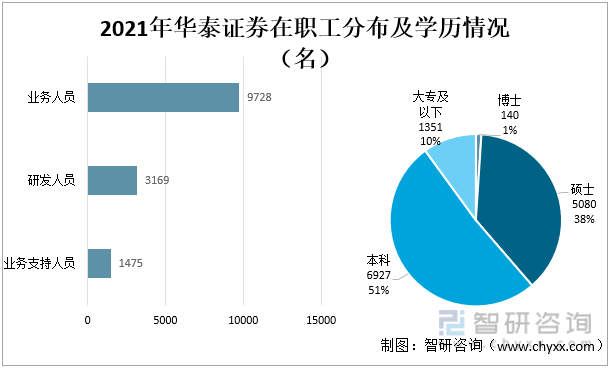

华泰证券围绕发展主线,贯彻科技赋能下的双轮驱动战略,为实现“打造世界级科技组织”的愿景目标,将科技打造成为最核心的竞争力,本集团在科技领域持续高水平投入,实现规模扩张,进一步扩充科技队伍人员数量、提升 人员质量、优化人员结构、加大研发人员配比,形成面向未来的科技人才队伍。2021年,本集团研发人员3,169 名,占本集团总人数的22.05%。业务人员为9728名,占比67.7%。硕士、博士占比分别为38%、1%。

2021年华泰证券在职工分布及学历情况(名)

资料来源:公司年报,智研咨询整理

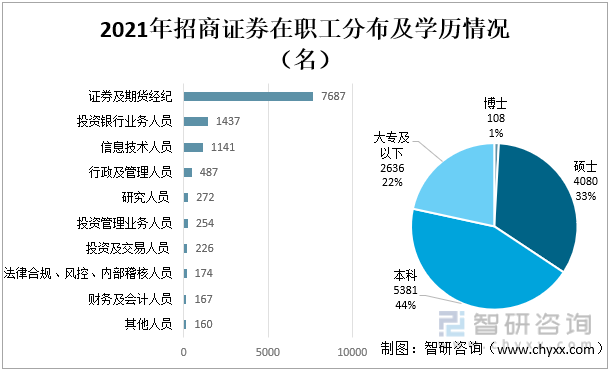

招商证券共有员工12,061 人,证券及期货经纪为7687名,占比64%。投资银行业务人员为1437名。其中硕士占比33%,博士占比1%。

2021年招商证券在职工分布及学历情况(名)

资料来源:公司年报,智研咨询整理

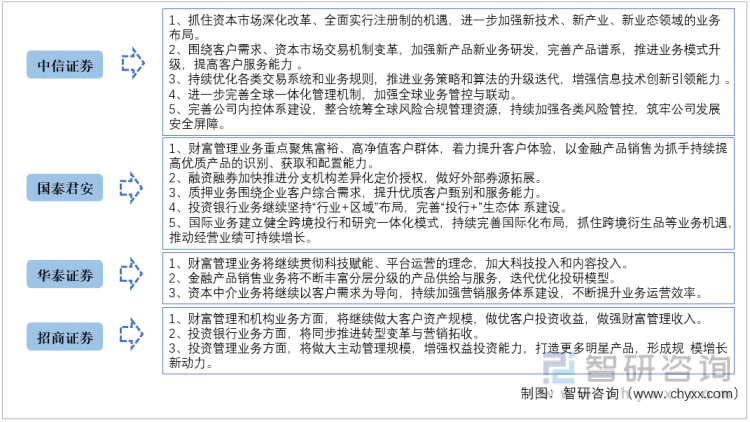

五、证券公司未来发展规划

证券公司发展规划

资料来源:公司年报,智研咨询整理

资料来源:公司年报,智研咨询整理

六、总结

从所选取的几项指标对比来看,中信证券在资产总额、营业收入、净利润、人才引进等多项指标均占优势,属于四大证券公司的第一名,国泰君安的证券营业部不仅数量多且分布较分散,相较于其他证券公司分布更胜一筹,华泰证券,对未来的科技人才十分重视,在研发人员上较其他证券公司投入更大,未来发展方向趋势向好。国泰君安与华泰证券属于第二梯队;招商证券排名第四。

证券公司主要指标对比

资料来源:智研咨询整理

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《中国证券经营行业市场行情监测及投资方向研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国证券行业市场运行态势及发展战略研判报告

《2026-2032年中国证券行业市场运行态势及发展战略研判报告 》共七章,包含中国证券市场生态体系梳理及布局状况解析,中国证券机构发展布局案例研究,中国证券行业市场及投资策略建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2025年中国证券行业进入壁垒、发展历程、市场政策汇总、产业链图谱、经营现状、竞争格局及发展趋势研判:中信证券营业收入遥遥领先[图]](http://img.chyxx.com/images/2022/0330/e060dd24be7392f76ddd0a84489963879d953ac6.png?x-oss-process=style/w320)