一、发展现状:优质资源稀缺、供需缺口较大

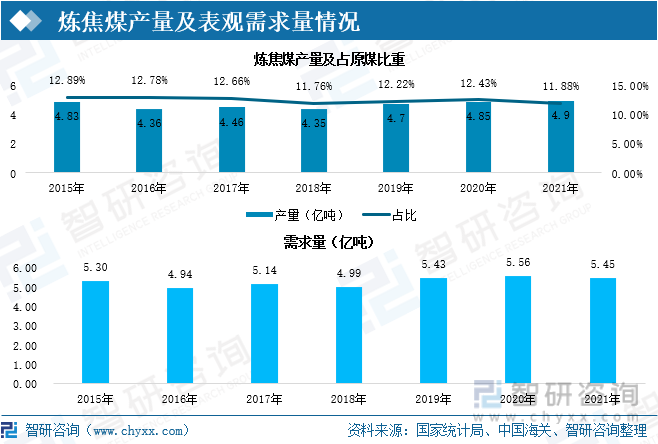

我国炼焦煤储量低,优质资源稀缺,在需求拉动下,炼焦煤产量呈稳定增长态势。2021年,炼焦煤产量增加至4.9亿吨,较去年增长1%,占原煤总产量的11.88%。炼焦煤是钢铁工业不可或缺的重要原材料,在下游需求拉动下,炼焦煤需求量较为稳定,到2021年,炼焦煤表观需求量达到5.45亿吨。

二、企业格局:企业集中度高、区域性明显

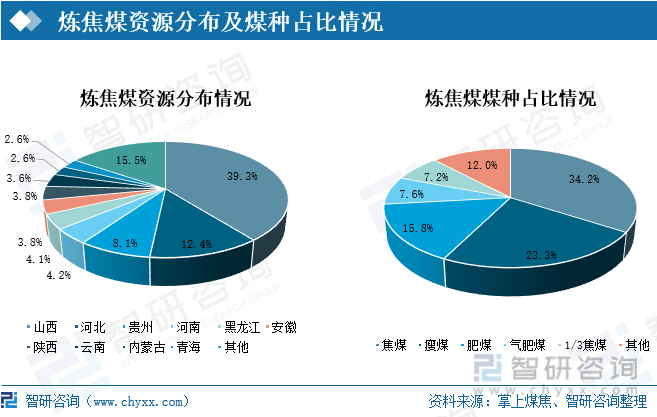

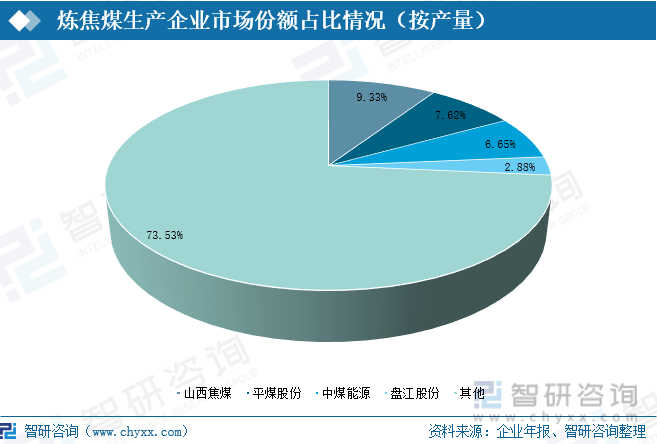

炼焦煤资源主要分布在山西、河北、贵州、河南、黑龙江、安徽、山西、云南、内蒙古和青海等地,呈“北富南贫,西多东少”的分布格局。受资源分布影响,炼焦煤企业主要集中在山西、河北、河南等地。从炼焦煤生产产量看,山西焦煤炼焦煤产量占总产量的9.33%,平煤股份占总产量的7.62%,中煤能源总产量的6.65%,盘江股份占总产量的2.88%。

三、发展趋势:行业品牌集群化,国际竞争力提升

在节能减排、清洁环保相关政策下,未来将形成以国企为代表的龙头产业群体,建设焦煤品牌集群成为今后发展趋势之一。在构建产业链和供应链核心品牌价值方面,促进焦化产品规格、标准和质量的统一,形成产品质量形象的一致性。这不仅能增强产业链稳定性、保障能源安全,而且能提升我们在国际市场上由“大”变“强”的核心竞争力。

关键词:炼焦煤产量、炼焦煤消费量、炼焦煤上市企业、炼焦煤行业发展趋势

一、现状:优质资源稀缺、供需缺口较大

炼焦煤指主要用于炼焦的原料煤,主要包括焦煤、瘦煤、肥煤、气肥煤、1/3焦煤等。我国炼焦煤储量较低,储量为2758亿吨,仅占煤炭资源储量的27%。资源主要分布在山西、河北、贵州、河南、黑龙江、安徽、山西、云南、内蒙古和青海等地,呈“北富南贫,西多东少”的分布格局。炼焦煤煤种中,焦煤占34.2%、瘦煤占23.3%、肥煤占15.8%、气肥煤占7.6%、1/3焦煤占7.2%。

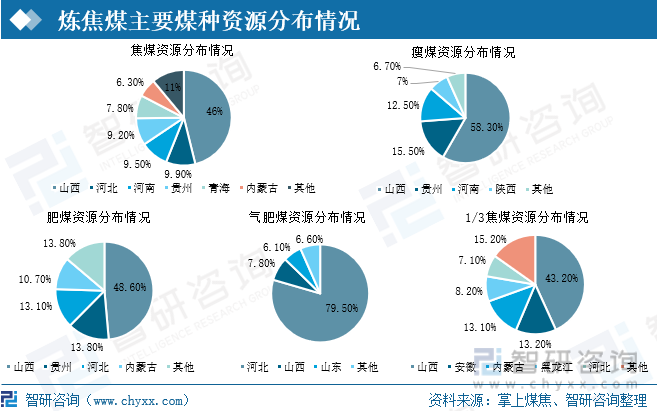

从炼焦煤主要煤种资源分布看,炼焦煤主要煤种资源分布较为集中。其中,焦煤主要分布在山西、河北、河南等地,焦煤资源占比分别为46%、9.9%、9.5%;瘦煤主要分布在山西、贵州、河南等地,资源占比分别为58.3%、15.5%和12.5%;肥煤主要分布在山西、贵州、河北等地,资源占比分别为48.6%、13.8%、13.1%;气肥煤主要分布在河北、山西、山东等地,其资源占比分别为79.5%、7.8%和6.1%;1/3焦煤主要分布在山西、安徽、内蒙古等地,其资源占比分别为43.2%、13.2%和13.1%。

相关报告:智研咨询发布的《2022-2028年中国炼焦煤产业竞争现状及发展趋势研究报告》

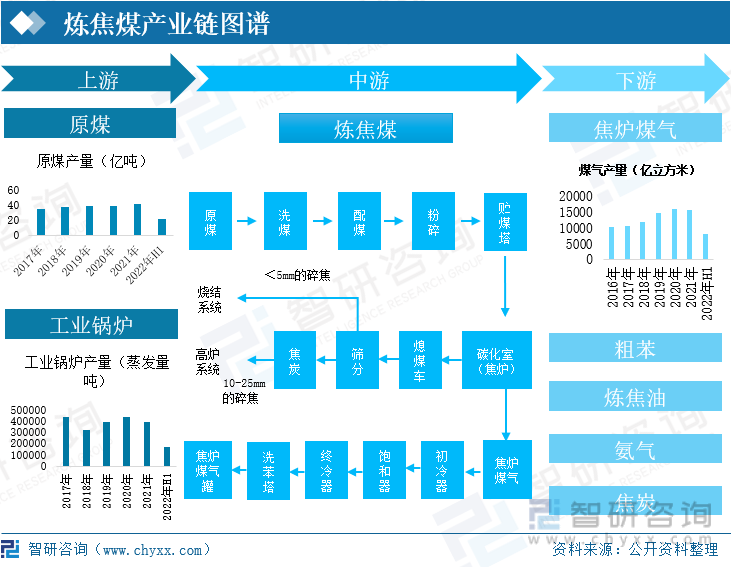

炼焦煤产业链主要由上游的原煤等原材料和相关生产设备构成,经过洗煤、配煤、粉碎等相关工艺程序,加工炼制而成,主要用于生产焦炉煤气、炼焦油、焦炭等。

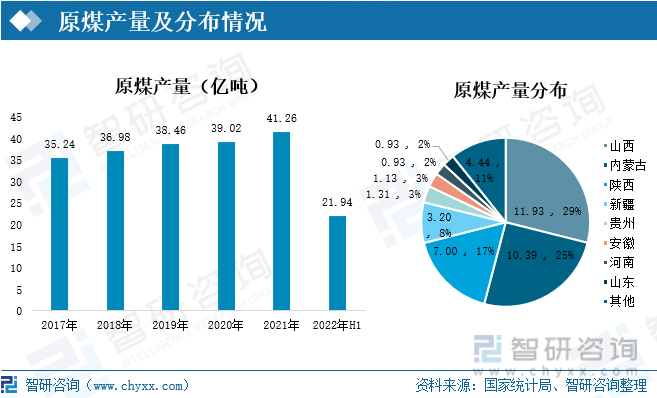

从上游原材料看,在国家稳增长政策下,原煤产量稳定增长。2021年原煤产量增长至41.26亿吨,同比增长5.74%;截止2022年上半年,原煤产量增长至21.94亿吨,较去年同期增长11.0%。原煤产量主要集中在山西、内蒙古、陕西等地,其产量分别为11.93亿吨、10.39亿吨、7亿吨,占比分别为29%、25%、17%。

我国炼焦煤储量低,优质资源稀缺,在需求拉动下,炼焦煤产量呈稳定增长态势。2021年,炼焦煤产量增加至4.9亿吨,较去年增长1%,占原煤总产量的11.88%。炼焦煤是钢铁工业不可或缺的重要原材料,在下游需求拉动下,炼焦煤需求量较为稳定,到2021年,炼焦煤表观需求量达到5.45亿吨。

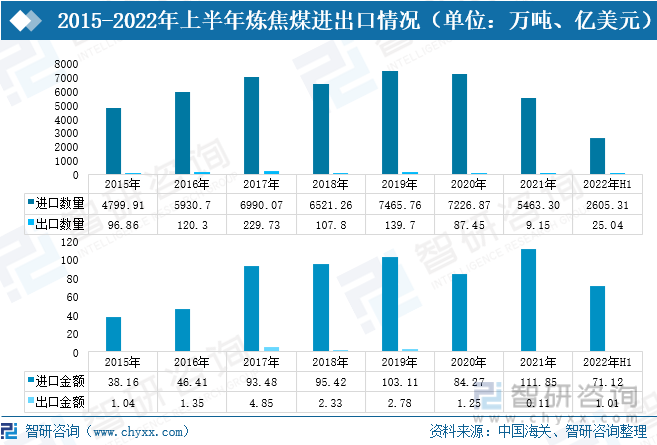

受煤炭进口管控影响,近几年炼焦煤进口数量有所下降。2021年,炼焦煤进口数量减少至5463.30万吨,较去年下降24.4%;炼焦煤出口数量骤减至9.15万吨,较2020年下降89.53%。受市场需求增加影响,2021年炼焦煤进口金额增加至111.85亿美元,较2020年增长32.72%;出口金额随着出口数量的减少下降至0.11亿美元,较2020年减少91.25%。

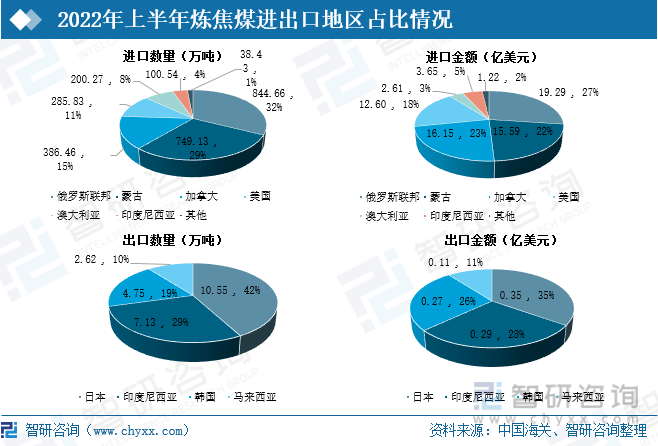

我国炼焦煤主要从蒙古、俄罗斯、美国、加拿大、澳大利亚和印度尼西亚等地区进口。值得注意的是,2022年上半年,我国从俄罗斯进口的炼焦煤数量超过了蒙古,成为我国炼焦煤进口第一大国。截止到2022年上半年,从俄罗斯进口的炼焦煤数量为844.66万吨,占总进口数量的32%;进口金额为19.29亿美元,占总进口金额的27%;从蒙古进口的炼焦煤数量为749.13万吨,占总进口数量的29%;进口金额为15.59亿美元,占总进口金额的22%;从加拿大进口的炼焦煤数量为386.46万吨,占总进口数量的15%;进口金额为16.15亿美元,占总进口金额的23%。从出口看,我国炼焦煤主要出口到日本、印度尼西亚等地,其中,出口到日本的数量最多,出口数量为10.55万吨,占出口总量的42%,出口金额为0.35亿美元,占出口总金额的35%。

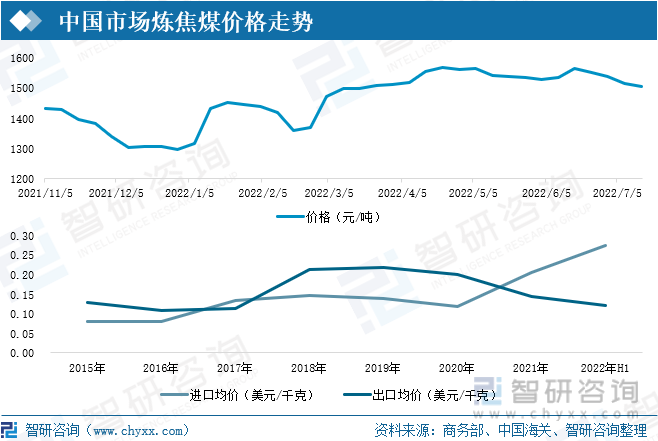

因煤炭进口数量管控和内蒙古产量下降等原因,炼焦煤市场价格浮动较大。2022年上半年,供需偏紧,市场价格整体上涨。从进出口均价看,炼焦煤进口均价波动上涨,出口均价呈现下降态势。截止到2022年6月,炼焦煤进口均价上涨至0.27美元/千克,出口均价下降至0.12美元/千克。

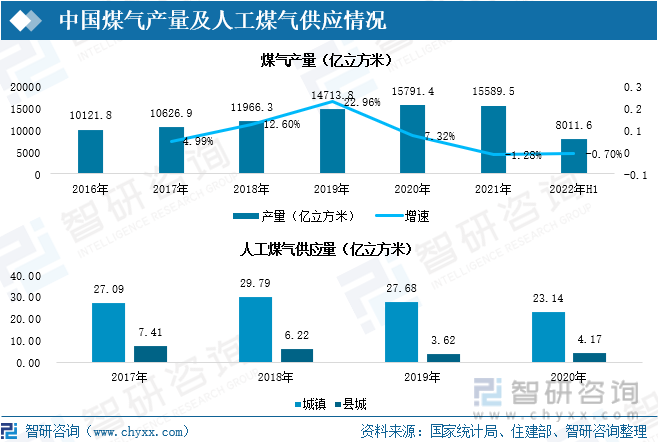

炼焦煤在生产过程中生产出焦炉煤气,在“双碳”政策影响下,我国煤气产量有所下降,2021年我国煤气产量减少201.9亿立方米,同比2020年下降1.28%。煤气主要作为化工原料,可用于合成氨、合成甲醇等,此外也用于城镇燃气,2020年,城镇人工煤气供应量为23.14亿立方米,县城人工煤气供应量为4.17亿立方米。

我国苯产量及需求量逐年增长,2021年中国苯产量增加至1805万吨,同比增长13%;表观需求量增长至3057万吨,同比增长69%。未来,随着化纤等工业领域需求增加,苯的需求量将保持增长。

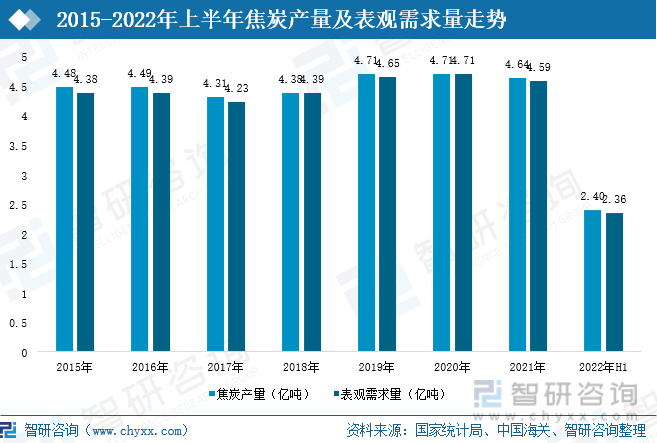

焦炭是钢铁行业重要原材料,随着钢铁行业高速发展,焦炭产量及需求量保持高位。受疫情影响,钢铁行业开工率下降,焦炭产量及需求量略有减少。2021年,焦炭产量为4.64亿吨,较2020年减少0.07亿吨;表观需求量为4.59亿吨,较2020年减少0.12亿吨。截止到2022年上半年,焦炭产量为2.4亿吨,表观需求量为2.36亿吨。

二、企业格局:行业区域性较强,山西焦煤优势明显

受资源分布影响,炼焦煤企业主要集中在山西、河北、河南等地,具有很强的区域性。从炼焦煤生产产量看,山西焦煤炼焦煤产量占总产量的9.33%,平煤股份炼焦煤产量占总产量的7.62%,中煤能源炼焦煤占总产量的6.65%,盘江股份炼焦煤产量占总产量的2.88%。

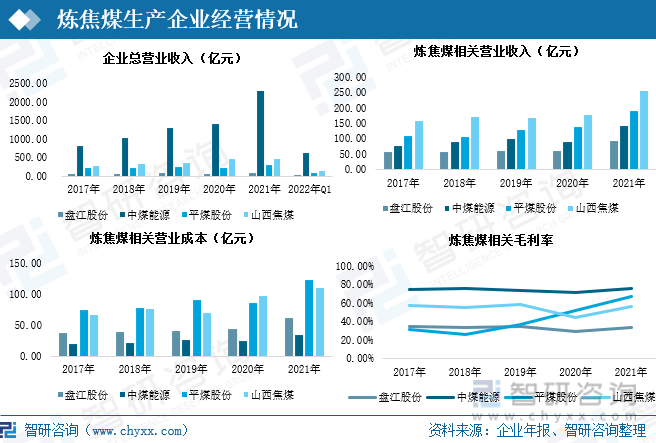

从经营情况看,炼焦煤生产企业营业情况良好,行业毛利率呈上升态势。2021年,盘江股份企业营业收入增加至97.26亿元,其中炼焦煤相关收入为93.96亿元,较2020年增长51.11%;营业成本增长42.76%,达62.29亿元;炼焦煤相关毛利率上涨至33.70%,较去年增加3.88个百分点。中煤能源企业营业收入增加至2311.27亿元,其中炼焦煤相关收入为140.38亿元,较2020年增长55.41%;营业成本增长34.27%,达到33.81亿元;炼焦煤相关毛利率上涨至75.90%,较去年增加3.8个百分点。平煤股份企业营业收入增加至296.99亿元,其中炼焦煤相关收入为191.4亿元,较2020年增长38.87%;营业成本增长43.48%,达123.68亿元;炼焦煤相关毛利率上涨至67.72%,较去年增加16.09个百分点。山西焦煤企业营业收入增加至452.85亿元,其中炼焦煤相关收入为256.19亿元,较2020年增长44.49%;营业成本增长12.51%,达110.85亿元;炼焦煤相关毛利率上涨至56.73%%,较去年增加12.3个百分点。

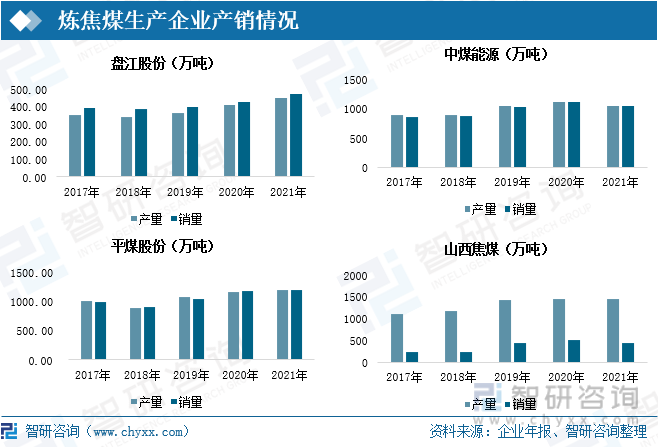

从产销情况看,炼焦煤产量、销量总体呈现增长态势。2021年,盘江股份焦煤产量为448.38万吨,较2020年增加40.71万吨;焦煤销售量469.85万吨,较2020年增加44.05万吨。中煤能源炼焦煤产量为1036万吨,较2020年略有下降,减少了71万吨,企业炼焦煤销售量与产量持平。平煤股份焦煤产量为1187.82万吨,较2020年增加了36.99万吨;焦煤销售量为1198.93万吨,较2020年增加29.26万吨。山西焦煤产量为1455万吨,较2020年增加19万吨;销售量中,企业焦精煤销量为445万吨,较2020年减少76万吨。

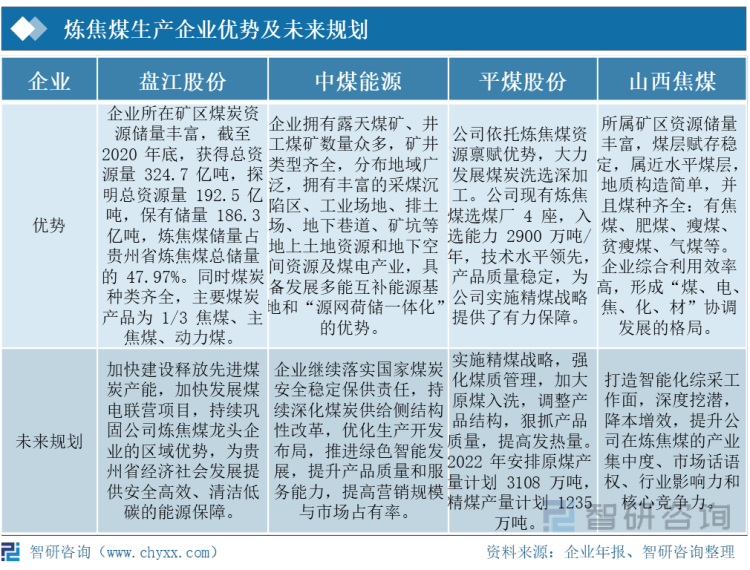

炼焦煤生产受资源分布影响较大,盘江股份、中煤能源、平煤股份和山西焦煤煤炭资源优势明显。盘江股份企业所在矿区煤炭资源储量丰富,炼焦煤储量占贵州省炼焦煤总储量的 47.97%,且煤炭种类齐全。中煤能源矿山数量众多,分布广泛,还具备发展多能互补能源基地和“源网荷储一体化”的优势。平煤股份拥有炼焦煤选煤厂4座,企业技术领先,生产的产品质量稳定。山西焦煤企业资源储量丰富,煤炭种类齐全,且形成了“煤、电、焦、化、材”协调发展的格局。在节能减排政策下,企业未来将深化煤炭供给,提高能源利用率,减少碳排放,助力实现碳中和、碳达峰。

三、发展趋势:行业品牌集群化,国际竞争力提升

1、炼焦煤进口量将进一步收缩

我国主要从蒙古、俄罗斯、美国、加拿大、澳大利亚和印度尼西亚等地区进口炼焦煤。受中澳政治冲突影响,从澳大利亚进口数量剧降,截止到2022年6月,从澳大利亚进口的炼焦煤数量为200.27万吨,占进口总量的比重下降至8%。受疫情等因素影响,蒙古炼焦煤产量减少,加之煤炭进口管控,截止到2022年6月,从蒙古进口的炼焦煤数量减少至749.13万吨,占进口总量比重从37.43%下降至28.75%。由于海外煤炭供需持续紧张,国际煤价仍保持高位,预计炼焦煤进口量将进一步收缩。

2、生产加工智能化,能源利用率提高

在技术创新下,炼焦煤生产加工更加智能化,通过数字化、精益化、智能化配煤等来加快各类生产要素向先进产能聚集,减少能源损耗、提高能源利用率。随着行业发展,炼焦煤生产企业将实行数字化、信息化、智能化和一体化管控,提高生产加工过程中的管控水平,实现利润最大化。

3、建设焦煤品牌集群,提升国际竞争力

在节能减排、清洁环保相关政策推动下,未来将形成以国企为代表的龙头产业群体,建设焦煤品牌集群成为今后发展趋势之一。目前,炼焦煤生产商也开始认同焦煤品牌集群,并准备加入集群到中。在构建产业链和供应链核心品牌价值方面,促进焦化产品规格、标准和质量的统一,形成产品质量形象的一致性。这不仅能增强产业链稳定性、保障能源安全,而且能提升我们在国际市场上由“大”变“强”的核心竞争力。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国炼焦煤行业市场供需规模及战略咨询研究报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国炼焦煤行业市场供需规模及战略咨询研究报告

《2022-2028年中国炼焦煤行业市场供需规模及战略咨询研究报告》共十章,包含中国炼焦煤行业重点区域分析,中国炼焦煤行业重点企业经营分析,2022-2028年中国炼焦煤行业投资前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国炼焦煤市场供需、价格及进出口贸易分析:炼焦煤价格大涨[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)