摘要:

发展现状:保供稳价政策下,动力煤市场价格保持高位波动

在国家稳增长政策下,原煤产量稳定增长。2021年原煤产量增长至41.26亿吨,同比增长5.74%。2021年动力煤产量为34亿吨,较2020年增长5.46%;动力煤消费量增加至36.6亿吨,较2020年增长5.66%。在价格方面,2022年上半年,受俄乌政治冲突影响,国际煤炭需求增加,动力煤市场价格整体保持高位波动。

企业格局:生产企业众多,行业竞争激烈

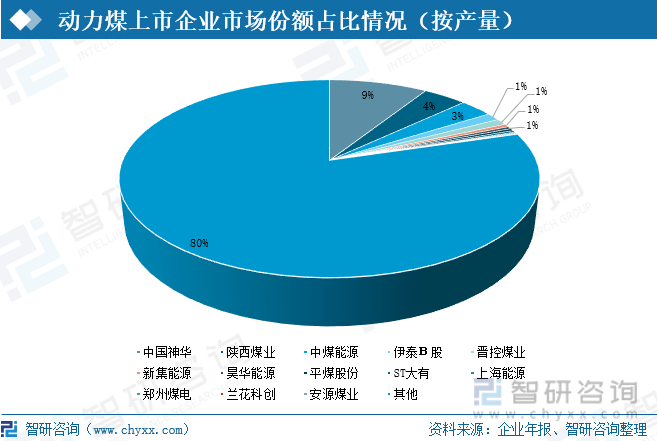

动力煤生产企业较多,目前上市的企业主要包括:中国神华、陕西煤业、中煤能源、伊泰B股等。从动力煤产量看,中国神华企业动力煤产量的占总产量的9%,陕西煤业动力煤产量的占总产量的4%,中煤能源动力煤产量的占总产量的3%,伊泰B股企业动力煤产量的占总产量的1%。

发展趋势:“稳增长”政策下,动力煤产量保持稳定增长

在“稳增长”政策持续发力下,动力煤产能将继续释放,产量保持稳定增长,市场价格将保持在合理区间,煤炭运输保障能力持续提高,预计煤炭市场供需将保持基本平衡。但由于目前国际形势紧张,能源供需偏紧,受节能减排等相关制度限制和疫情反复等不确定性的影响,煤炭市场供需短期内可能会出现紧张或宽松的情况。

关键词:动力煤产销量、动力煤价格、动力煤竞争格局

一、发展现状:保供稳价政策下,动力煤市场价格保持高位波动

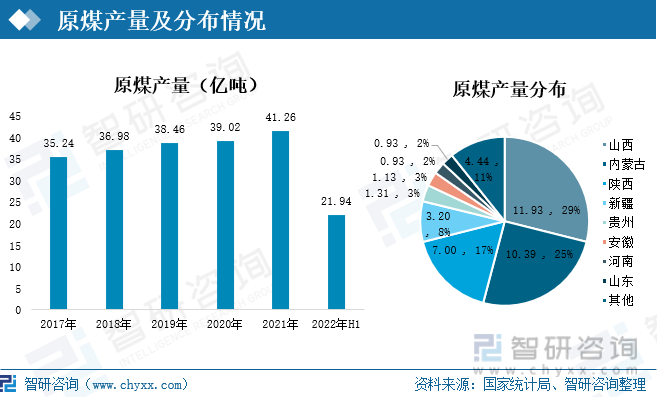

在国家稳增长政策下,原煤产量稳定增长。2021年原煤产量增长至41.26亿吨,同比增长5.74%;截止2022年上半年,原煤产量增长至21.94亿吨,较去年同期增长11.0%。原煤产量主要集中在山西、内蒙古、陕西等地,其产量分别为11.93亿吨、10.39亿吨、7亿吨,占比分别为29%、25%、17%。

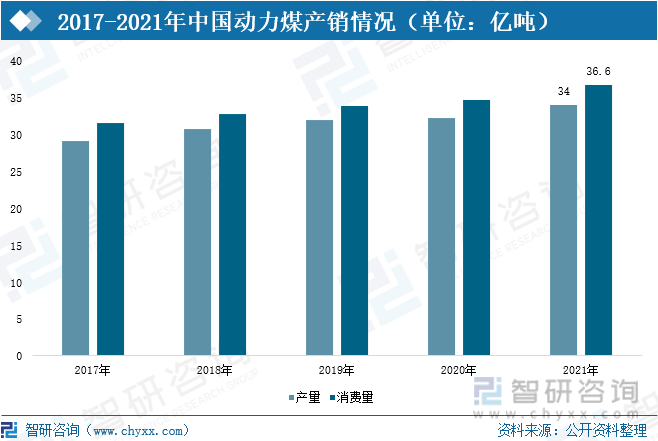

煤炭中以动力煤为主,动力煤煤种占83.5%。随着煤炭产量增加,动力煤产量也在逐年增长。2021年动力煤产量为34亿吨,较2020年增长5.46%。动力煤一般用在工业发电,在用电需求增长下,2021年动力煤消费量增加至36.6亿吨,较2020年增长5.66%。

相关报告:智研咨询发布的《2022-2028年中国动力煤行业市场供需规模及投资战略咨询报告》

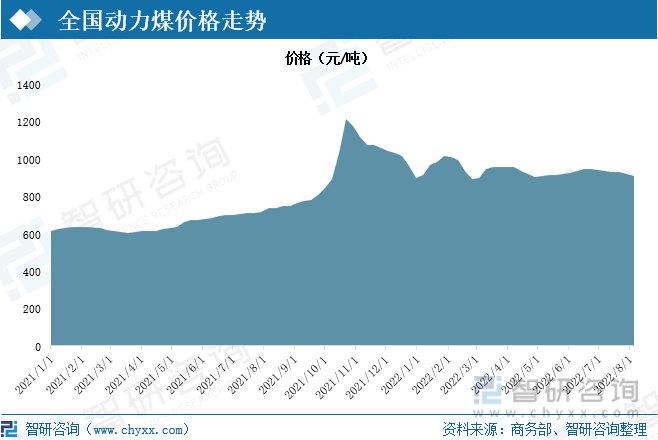

受疫情及行业监管政策影响,2021年煤炭生产企业开工率下降,动力煤供应缺口较大,市场价格波动上涨。2021年1-3月,受天气回暖及假期影响,用电企业放假、需求减少,动力煤市场价格呈下降态势。2021年3-5月,随着全球经济好转,下游需求增加,动力煤市场价格呈上升态势。2021年9-10月,受高温天气持续及下游需求带动,动力煤价格快速上涨。2021年底,在保供稳价政策影响下,煤炭产量逐步增长,动力煤价格快速下跌。2022年上半年,受俄乌政治冲突影响,煤炭需求增加,动力煤市场价格整体保持高位波动。

二、企业格局:生产企业众多,行业竞争激烈

动力煤生产企业较多,目前上市的企业主要包括:中国神华、陕西煤业、中煤能源、伊泰B股等。从动力煤产量看,中国神华企业动力煤产量的占总产量的9%,陕西煤业动力煤产量的占总产量的4%,中煤能源动力煤产量的占总产量的3%,伊泰B股企业动力煤产量的占总产量的1%。

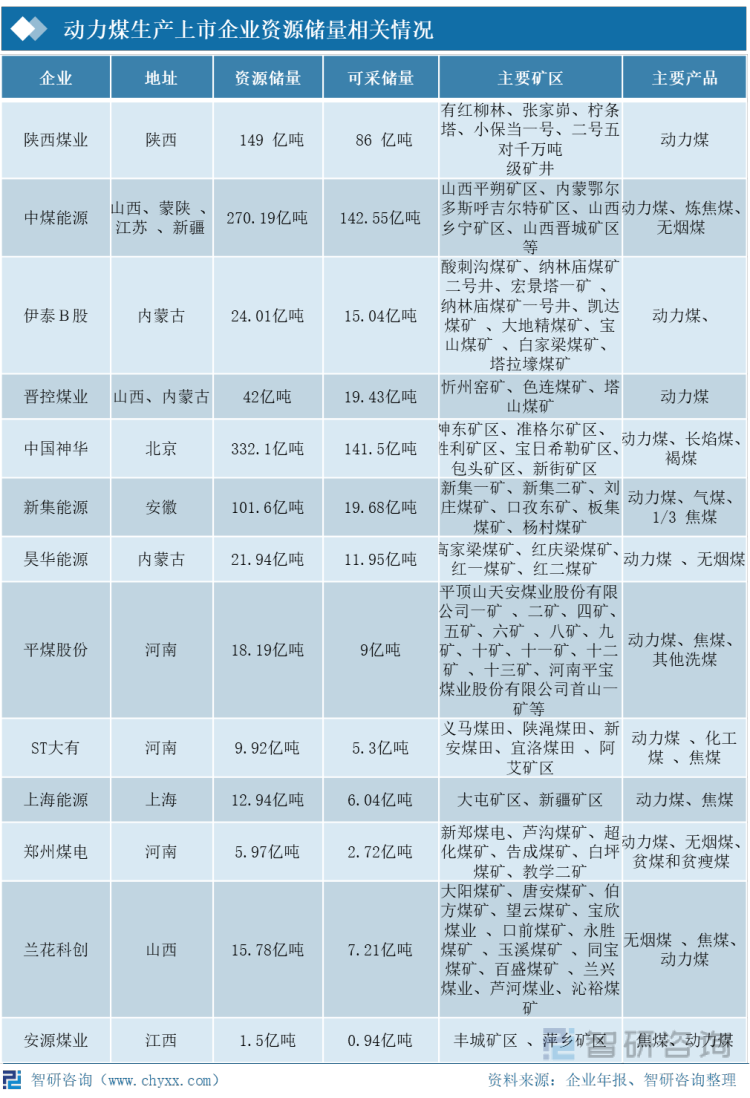

截止2020年底,我国煤炭资源储量为1622.88亿吨。从各上市企业资源储量看,中国神华拥有煤炭资源储量332.1亿吨,占总储量的20.46%,其中可采储量为141.5亿吨;中煤能源拥有煤炭资源储量270.19亿吨,占总储量的16.65%,其中可采储量为142.55亿吨;陕西煤业拥有煤炭资源储量149 亿吨,占总储量的9.18%,其中可采储量为86亿吨。

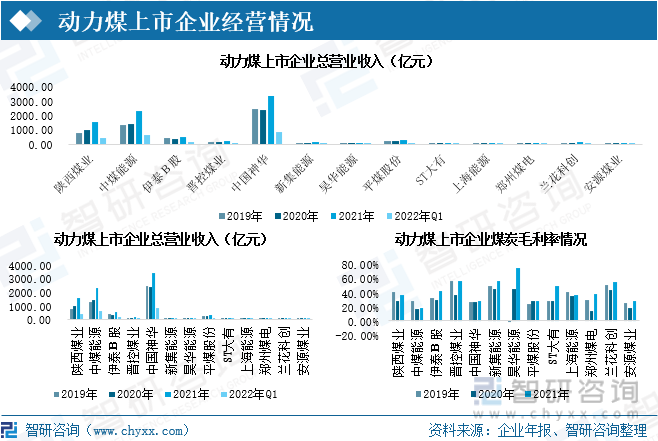

从经营情况看,动力煤生产企业营业情况良好,企业营业收入逐年增加。2021年,中国神华企业营业收入增加至3352.16亿元,较2020年增加1019.53亿元,其中煤炭行业营业收入为2926.61亿元,较2020年增长54.01%,煤炭毛利率上涨至27.60%。陕西煤业营业收入增加至1522.66亿元,较2020年增加572.04亿元,其中煤炭行业营业收入为1445.28亿元,较2020年增长57.03%,煤炭毛利率上涨至37.05%。中煤能源营业收入增加至2311.27亿元,较2020年增加901.63亿元,其中煤炭行业营业收入为2021.93亿元,较2020年增长77.52%,煤炭毛利率上涨至17.90%。截止2022年一季度,中国神华企业营业收入为839.02亿元,同比增长19.42%;陕西煤业营业收入为395.69亿元,同比增长13.50%;中煤能源营业收入为617.30亿元,同比增长33.50%。

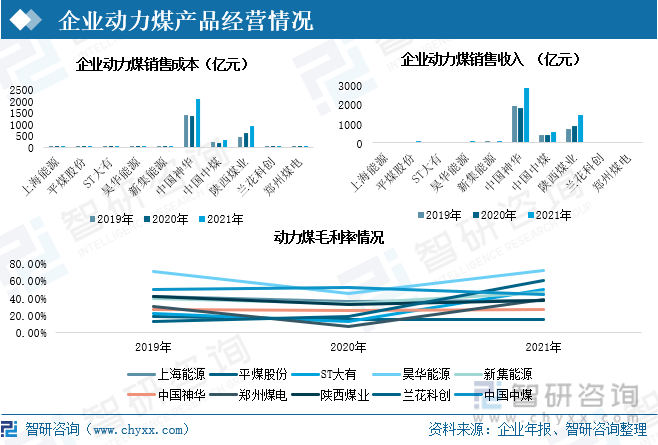

受市场需求增加影响,企业动力煤业务经营情况良好。2021年,中国神华企业动力煤营业收入为2837.22亿元,较2020年增长55.34%,动力煤成本增长55.26%,企业毛利率上涨至26.45%。陕西煤业企业动力煤营业收入为1445.28亿元,较2020年增长59.98%,动力煤成本增长48.07%,企业毛利率上涨至37.05%。中煤能源企业动力煤营业收入为573.78亿元,较2020年增长42.75%,动力煤成本增长67.23%,企业毛利率为43.13%。

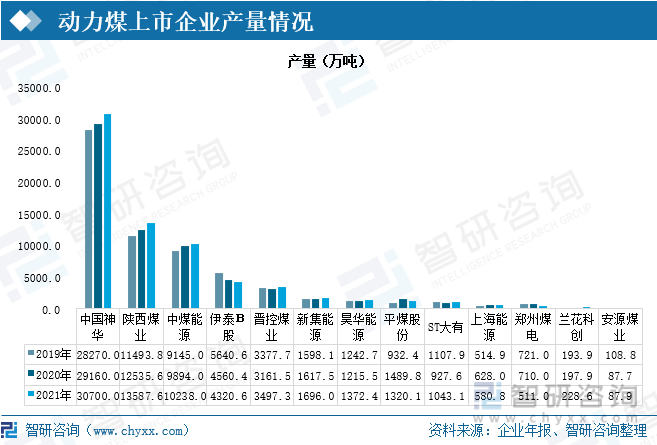

在保供政策下,动力煤产量稳定增加。2021年,中国神华动力煤产量为30700万吨,较2020年增加1540万吨;陕西煤业动力煤产量为13587.6万吨,较2020年增加1052万吨;中煤能源动力煤产量为10238万吨,较2020年增加344万吨。

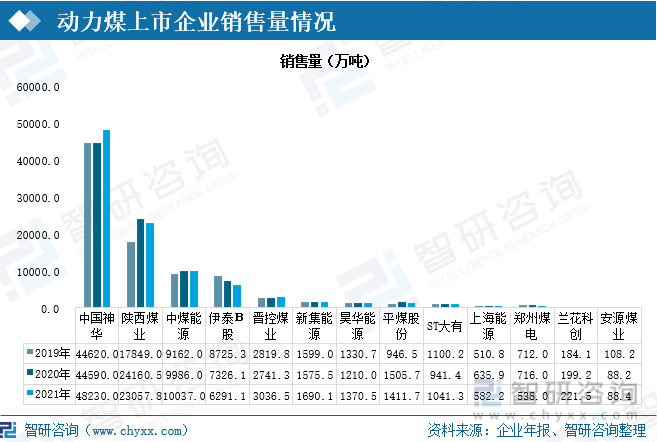

从销量情况看,2021年,中国神华动力煤销售量为48230万吨,较2020年增加3640万吨;陕西煤业动力煤销售量为23057.75万吨,较2020年减少1102.8万吨;中煤能源动力煤销售量为10037万吨,较2020年增加51万吨。

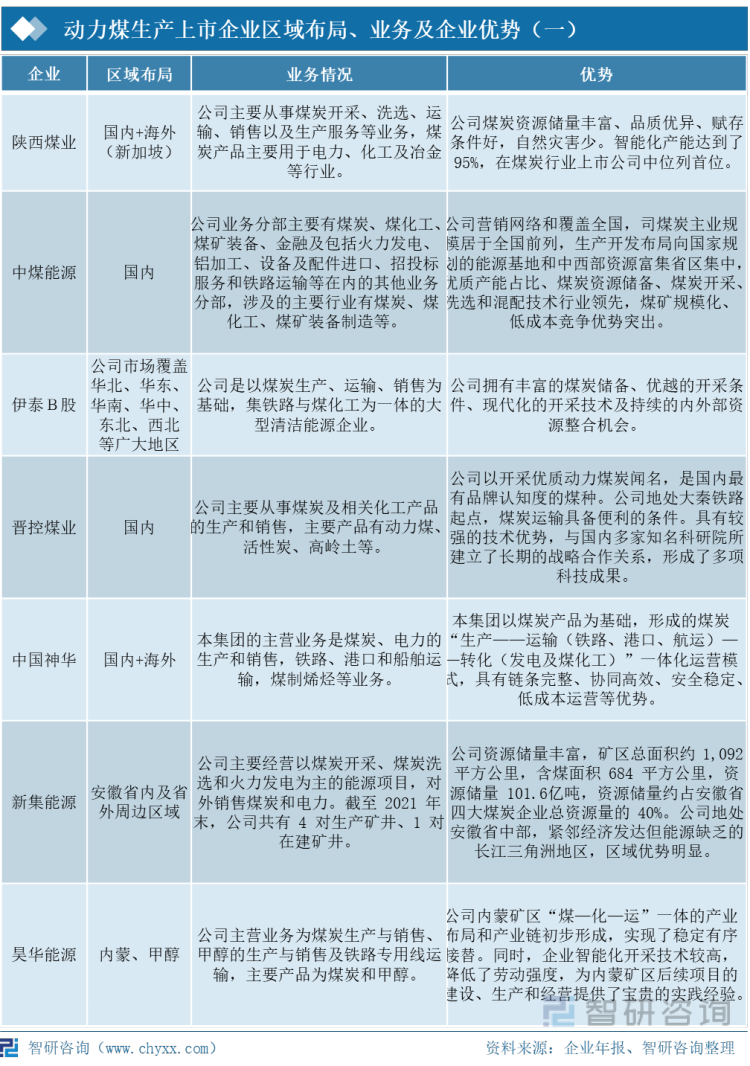

从企业布局看,陕西煤业和中国神华企业布局较广,包括国内及国外市场,中煤能源则主要针对国内市场。动力煤生产企业均拥有煤炭资源储量丰富、运营成本较低、交通运输方便等优势。其中,中国神华形成的煤炭“生产—运输—转化”一体化运营模式,具有完整的产业链链条,协同效率较高。中煤能源煤炭开采、洗选和混配技术行业领先,低成本竞争优势突出。

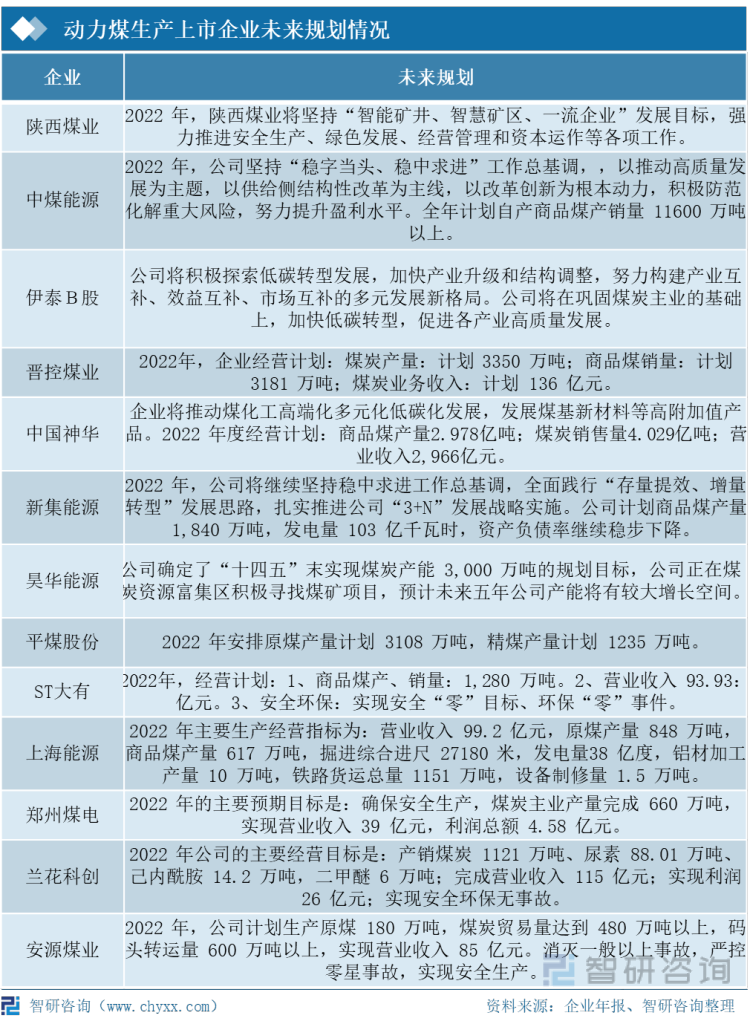

从企业发展规划看,动力煤生产企业总体求“稳”,在保证供给的情况下,加快产业升级和结构调整,争取安全环保无事故。中国神华企业将推动煤化工高端化多元化低碳化发展,发展煤基新材料等高附加值产品,在生产方面计划生产2.978亿吨商品煤;陕西煤业将提高企业智能化生产水平,推进安全生产、绿色发展。中煤能源以供给侧结构性改革为主线,提高生产技术水平,实现利润最大化。

三、发展趋势:“稳增长”政策下,动力煤产量保持稳定增长

1、“稳增长”政策下,动力煤产量保持稳定增长

在“稳增长”政策持续发力下,动力煤产能将继续释放,产量保持稳定增长,市场价格将保持在合理区间,煤炭运输保障能力持续提高,预计煤炭市场供需将保持基本平衡。但由于目前国际形势紧张,能源供需偏紧,受节能减排等相关制度限制和疫情反复等不确定性的影响,煤炭市场供需短期内可能会出现紧张或宽松的情况。

2、能源利用效率提高,助力实现“碳中和”、“碳达峰”

随着更加严格的环境保护法律法规的颁布实施,对煤炭的环保使用和减少环境污染的要求越来越高。动力煤将使用低硫、低磷的环保煤种,提升煤炭清洁高效利用,增加新能源消纳能力,推动煤炭和新能源优化组合减少污染物的排放,严格控制煤炭开发强度,推动煤炭清洁生产与智能高效开采,助力实现“碳中和”、“碳达峰”。

3、行业智能化生产水平提高

企业智能化生产水平得到提高,未来将通过机械化、自动化、信息化、智能化生产,在采煤、掘进、辅助、机器人、监测监控、智慧管理等多个方面实现了智能化全覆盖,减少能源损耗、提高开发效率,持续推进各煤矿的智能矿山建设工作大幅提高就地转化率和精深加工度,随着行业发展,动力煤生产企业将实行数字化、信息化、智能化和一体化管控,提高生产加工过程中的管控水平,减少人力成本、实现利润最大化。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国动力煤产业发展动态及投资前景预测报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2022-2028年中国动力煤产业发展动态及投资前景预测报告

《2022-2028年中国动力煤产业发展动态及投资前景预测报告》共九章,包含中国中国动力煤领先企业经营情况分析,动力煤行业投融资及建议,中国动力煤行业发展前景预测分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2021年中国动力煤价格走势分析:“保供”政策密集落地,动力煤价格创新高[图]](http://img.chyxx.com/2021/10/D14121FEJB_m.jpg?x-oss-process=style/w320)