一、产品体系——超声、内窥镜并驾齐驱

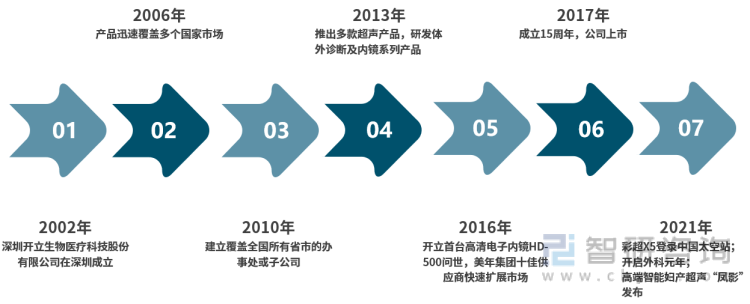

开立医疗前身深圳开立有限公司由姚锦钟先生于 2002 年主导创立。姚锦钟先生是我国超声仪器工业的先行者和奠基人之一,曾创建汕头超声研究所,并担任所长至 2002 年。深圳开立生物医疗科技股份有限公司2002年在深圳成立,企业成立初期深耕于彩超系列产品,于2004年发布第一台15英寸LCD大屏幕全功能便携彩超产品,2006年开始产品畅销海内外,2012年为满足快速增长的市场需求,开立医疗全面扩大生产基地,2013年推出多款超声新品,并研发体外诊断及内镜系列产品,随后几年内产品技术不断取得突破,推出首台高清电子内镜HD-500,2017年多个系列产品腾飞,公司上市,2018年并购威尔逊、和一医疗,企业规模迅速扩大,2021年微创外科硬式内镜(4K)问世,开启外科元年,发布高端智能妇产超声“凤影”。过去二十年是中国经济腾飞的二十年,也是开立医疗发展的黄金十年,目前开立医疗已经成长为中国医疗器械产业领先企业,成为不可多得的民族品牌。

开立医疗发展历程

资料来源:公司官网、智研咨询整理

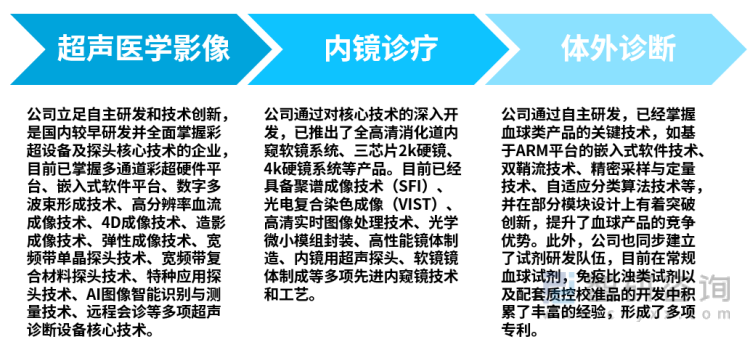

目前开立医疗主要产品包括医用超声诊断设备(主要为彩色多普勒超声诊断设备与B型超声诊断设备)、医用内窥镜设备以及体外诊断产品等,目前已形成了丰富的产品型号体系;同时,公司的血液分析仪产品也在逐步走向市场。开立医疗是一家定位要建立“专科优势”的医疗器械公司,在超声和内镜领域,技术研发实力强。经过10多年的发展,内镜领域部分产品在国内市场占有率领先;在超声领域,也取得耀眼的成绩,位居全国超声企业前列。

开立医疗主要业务情况

资料来源:公司官网、智研咨询整理

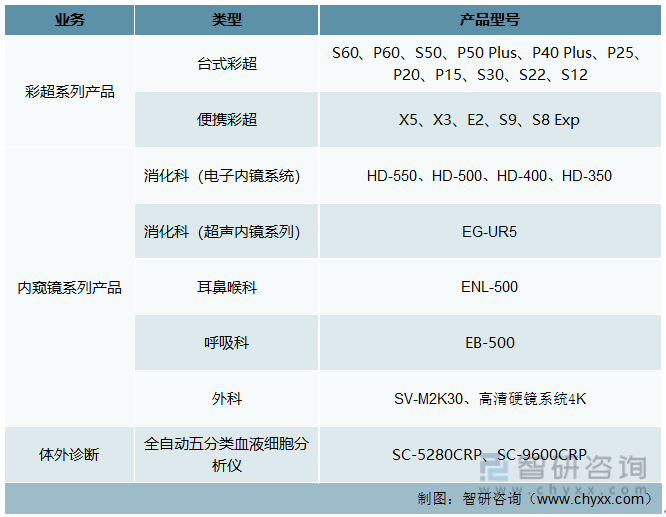

近年来,开立医疗相继推出S60、P60等高端机型,并基于高端产品平台衍生出P50、P40、P20、P10等小型产品系列。2021年公司便携式彩超X5入驻中国空间站,说明市场对产品质量的认可。2022年4月1日,公司HD-550电子内窥镜系统已获美国FDA批准。内镜领域,公司于 2016 年推出国产首台高清电子内镜系统 HD-500,获得市场广泛认可。并于 2018 年推出了首台搭载 iEndo智能平台的 HD-550 系统,公司在电子内窥镜高端市场竞争力进一步提升。

开立医疗彩超及内窥镜产品系列

资料来源:公司官网、智研咨询整理

二、经营情况——内窥镜产品发展迅猛,彩超业务仍是主力

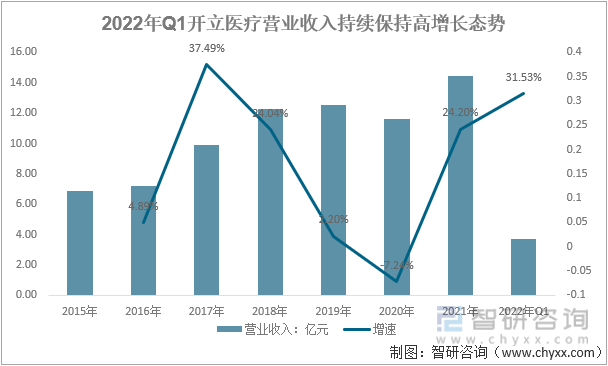

2015年以来开立医疗营业收入除2020年外均保持正增长的态势,2016-2019年营业收入分别为4.89%、37.49%、24.04%、2.2%,2020年受疫情影响,营业收入同比下滑7.24%,2021年随着疫情的缓解以及2020年疫情下的高增基背景,营业收入同比增长24.2%。2022年Q1营业收入3.71亿元,同比增长31.53%。整体来看,开立医疗发展势头良好。

2022年Q1开立医疗营业收入持续保持高增长态势

资料来源:公司年报、智研咨询整理

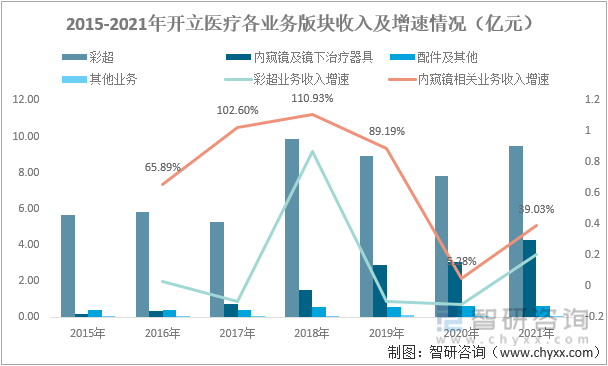

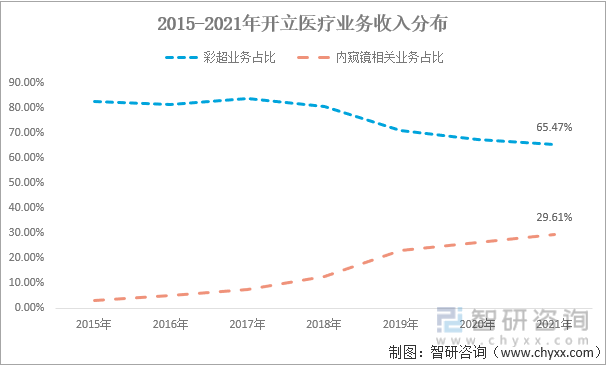

分产品看,2020年开立医疗调整公司产品战略,彻底的摒弃了盈利能力较差传统的B超业务,同时把彩超产品、内窥镜产品、血液分析仪产品作为公司的三大核心产品业务。从各大业务的表现来看,彩超业务仍是公司业务主力版块,2015-2018年彩超业务是开立医疗核心业务,业务收入占总收入的比重维持在80%以上,2018年以后随着内窥镜产品技术的稳步提升,彩超业务占比呈现下滑态势,但仍占据主导地位,2019年-2021年彩超业务占比分别为71.02%、67.43%、65.47%。内窥镜及镜下治疗器具业务近年来增长迅猛,2017年、2018年、2019年收入增速分别高达102.60%、110.93%、89.19%,即便是在2020年新冠疫情大环境下,收入仍表现为正增长,2021年该业务收入增速回升至39.03%。未来,开立期望能够形成超声、软镜、硬镜、耗材、心内等多产线战略,实现从内科到“内科+外科”、从诊断到“诊断+治疗”、从设备到“设备+耗材”的模式扩展。

2015-2021年开立医疗业务版块收入及增速情况(亿元)

资料来源:公司年报、智研咨询整理

2015-2021年开立医疗业务收入分布

资料来源:公司年报、智研咨询整理

从盈利能力看,开立医疗产品整理毛利率在65%(±5%)浮动,其中2015年最低为62.80%,2018年最高达69.87%。目前公司盈利能力较强的业务版块主要是彩超和内窥镜两大业务版块,彩超版块毛利率维持在较高区间内波动,2018年毛利率71.22%,为近几年最高,2021年66.73%,与2015年基本持平;内窥镜及镜下治疗器具版块毛利率除2019年外呈现直线增长的态势,毛利率从2015年的43.81%增长至2021年的68.68%,2021年公司该业务版块毛利率水平略高于彩超版块业务。

2015-2021年开立医疗毛利率情况(分业务版块)

资料来源:公司年报、智研咨询整理

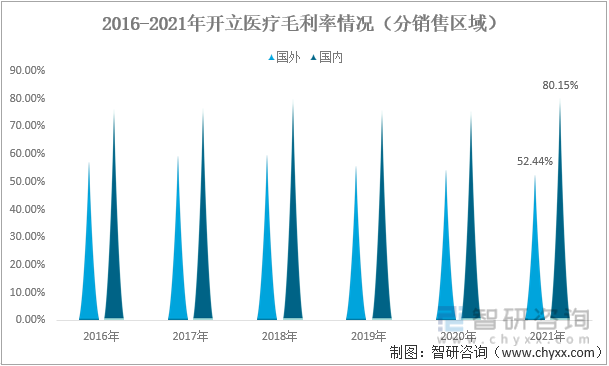

据相关统计,开立医疗已有超过 30 款产品获得 FDA 或 CE 认 证,其中 S50、S60、P60、HD-500 等高端产品先后获得 FDA 注册及 CE 认证, 2022 年 4 月 1 日,公司 HD-550 高端软镜最新获得 FDA 最新认证。2021年开立医疗海外市场营收占总收入的比重为46.07%。从销售区域盈利能力看,国内市场盈利能力明显要高于海外市场,2021年开立医疗国内市场毛利率为80.15%,而海外市场仅为52.44%,较国内市场毛利率低27.71个百分点。这主要是由于国内外市场主销产品导致的,高端彩超及内窥镜产品国外知名领先企业仍然占据市场主导,包括开立医疗在内的国内医疗器械生产商出口的产品以中低端为主,中低端产品的毛利率水平较高端产品有着明显的差距。

2015-2021年开立医疗毛利率情况(分销售区域)

资料来源:公司年报、智研咨询整理

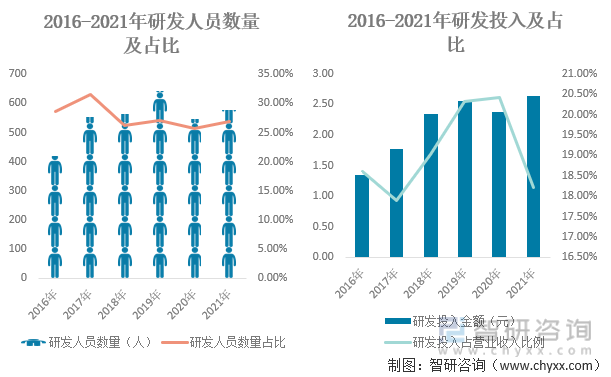

三、研发投入——研发投入增长,内窥镜技术实力提升

医疗器械行业属于技术密集型产业,技术能力对企业的盈利能力有着较大影响。开立医疗自创立以来重视技术能力建设,截止至2021年底公司共有578名研发人员,其中本科278人,硕士236人,研发人员数量占公司员工比重为26.81%,硕士以上学历占比超过40%;2021年公司研发投入2.63亿元,占公司营业收入比例为18.21%,近年公司研发投入维持在营业收入的20%左右。公司除深圳总部的研发中心外,还设有美国硅谷研发中心(Sonowise)、美国西雅图研发中心(Bioprober)、日本东京研发中心(开立日本)、上海研发中心(上海爱声)、哈尔滨研发中心(哈尔滨开立)、武汉研发中心(武汉开立),开展包括下一代超声系统、高性能探头、高清内窥镜、超声内镜、血管内超声(IVUS)等新产品的研发,并拥有多名具有数十年行业经验的资深技术专家。

2016-2021年开立医疗研发投入情况

资料来源:公司年报、智研咨询整理

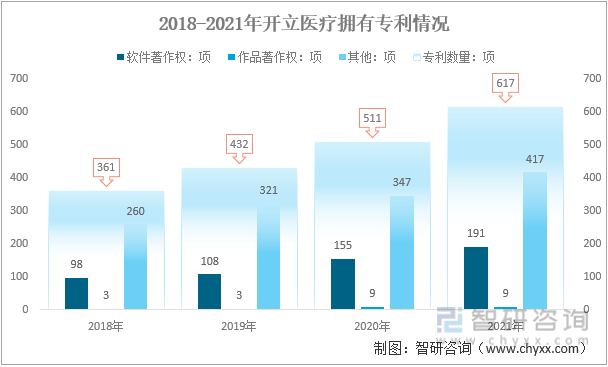

根据相关资料显,开立医疗及其子公司已拥有境内外各项发明专利、实用新型专利及外观设计专利共计 617 项,拥有软件著作权共 191 项、作品著作权 9 项,产品技术达到国内领先和国际先进水平。

2018-2021年开立医疗拥有专利情况分析

资料来源:公司年报、智研咨询整理

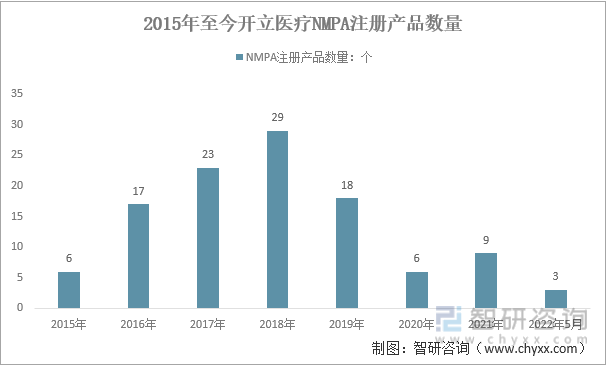

开立医疗2021年完成了9款新产品的医疗器械注册,截止到2022年5月共完成3项医疗器械产品注册。从历年产品注册数量看,2015-2018年注册的医疗器械产品数量呈直接增长,2018年注册数量是近年来的峰值,为29个,随后几年产品注册数量开始递减,这主要是产品的技术难度变大及研发周期变长所致。超声方面,开立医疗发布了新一代高端超声60平台,大幅提升其集成度、运算性能、软件新功能等方面性能;软镜方面,一季度已经发布了光学放大、可变硬度镜体、细镜等新镜种,不断缩小与日系品牌的差距,后续开立医疗将不断扩展科室覆盖,逐步进入呼吸科、外科等领域,同时研发出十二指肠镜、凸阵超声内镜等。

2015年至今开立医疗NMPA注册产品数量走势图

资料来源:国家食品药品监督管理局、智研咨询整理

从2021年至今开立医疗产品注册集中在内窥镜领域,包括电子上消化道内窥镜、电子下消化道内窥镜、腹腔内窥镜、超声电子上消化道内窥镜、电子支气管内窥镜等多款产品。据悉,公司 2012 年切入内窥镜领域,分别于 2016 年推出的首款高清内镜 HD-500,2018 年推出 的 HD-550 系列高清内镜收获临床高口碑,呼吸科高清支气管镜在临床使用中得到了三甲医院专家认可。2021 年公司在研发方面取得不错进展, P50 plus、 P40 plus、 P50Elite、 P40 Elite系列中高端超声产品顺利发布,搭载 AI 技术的妇产专科彩超 P60 快速上量;内镜领域,消化科高端镜种环阵超声内镜、呼吸科第二代支气管镜顺利发布,光学放大等高端功能逐步导入,新开发的 4K-30 硬镜代表公司真正进入微创外科领域。

2021-2022年5月开立医疗NMPA注册产品一览

资料来源:国家食品药品监督管理局、智研咨询整理

四、销售情况——高端系列占收入比重迅速提升

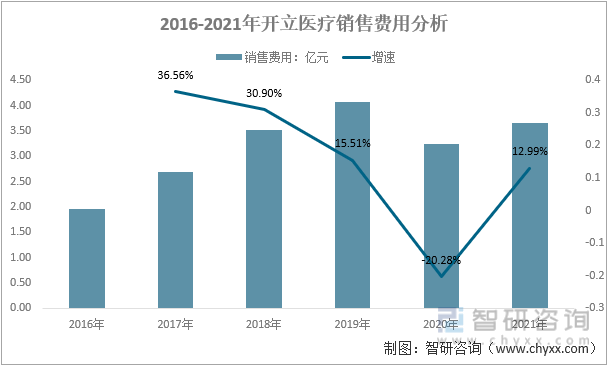

公司的销售费用保持在较高水平,除2020年疫情外,2016年以来的其他年份销售费用均呈现较高的增速,2021年销售费用3.67亿元,同比增长12.99%。大力推广2018 年推出的高端彩超 S60 与高清内镜 HD-550 等高端产品会导致销售费用进一步增加。

2016-2021年开立医疗销售费用分析

资料来源:公司年报、智研咨询整理

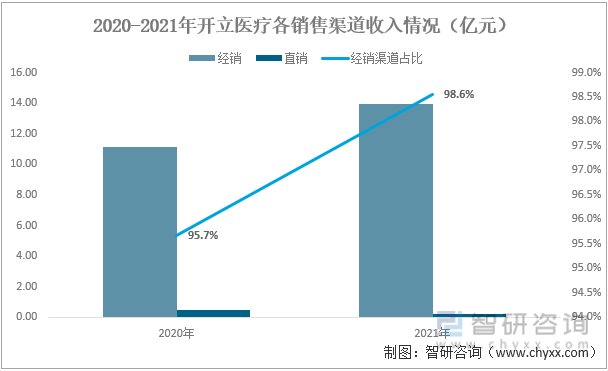

销售渠道方面,为提升市场覆盖率,快速推动公司产品拓展更为广阔的市场,公司目前采用“经销和直销相结合、经销为主直销为辅” 的销售模式,一方面加强公司自有销售团队的专业化队伍建设,同时快速发展各产品线有较强区域销售能力的专业代理商和渠道。2021 年,公司国内营销体系改革稳步推进,核心代理商数量显著增长,营销体系渠道建设进一步增强。2021年开立医疗经销渠道收入13.94亿元,直销渠道收入0.2亿元,经销渠道收入占98.6%,占据绝对主导地位。目前已建立一支专业化销售团队,营销网络覆盖全球近 130 个国家和地区,在全球品牌推广、经销商培训等方面具备优势。

2020-2021年开立医疗各销售渠道收入情况(亿元)

资料来源:公司年报、智研咨询整理

公司超声产品在国内三级医院装机良好,收入占国内超声收入的比重已经接近30%。内镜产品线HD-500、HD-550的收入占公司内镜整体收入的比例已经达到50-60%,整条产品线毛利率提升明显。三级医院收入占比达到27%,三级医院截止2021年底已经完成200多家的装机,2022年一季度持续有突破,一些顶级的三甲医院例如北京友谊、武汉协和、上海中山都顺利装机,临床反馈良好。另外,在HD-550上镜体主机比已经超过3.5:1,公司越来越多的产品被临床认可,作为工作用机。

五、发展展望——业绩进一步增高

2022年一季度国内疫情仍在局部地区爆发,全国各地防疫形势仍然严峻,叠加海外局势动荡,俄乌冲突进一步升级,国内各方对于经济形势的预期不容乐观。疫情的持续偶发对企业的营销活动产生了较大的不利影响,商业活动受到了较大的限制。全球局势动荡,芯片、电子元器件等高端生产要素面临涨价的风险,也会对公司的盈利能力产生影响。但总体看,目前国内大力发展医疗器械新基建,国产医疗器械替代率稳步上升,在需求的拉动下医疗器械市场规模仍将持续增长。开立医疗多年来在超声和内窥镜领域积累了深厚的技术实力和良好的产品口碑,随着中高端系列的持续发力,医疗器械国产替代率的提高,开立医疗业绩将进一步走高。

以上数据及信息可参考智研咨询(www.chyxx.com)发布的《2022-2028年中国内窥镜行业市场专项调查及投资前景分析报告》。智研咨询是中国领先产业咨询机构,提供深度产业研究报告、商业计划书、可行性研究报告及定制服务等一站式产业咨询服务。您可以关注【智研咨询】公众号,每天及时掌握更多行业动态。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国一次性支气管内窥镜行业市场分析研究及投资趋势研判报告

《2025-2031年中国一次性支气管内窥镜行业市场分析研究及投资趋势研判报告》共十章,包含中国一次性支气管内窥镜行业代表性企业布局案例研究,中国一次性支气管内窥镜行业市场前景预测及发展趋势,中国一次性支气管内窥镜行业投资战略规划策略及建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询