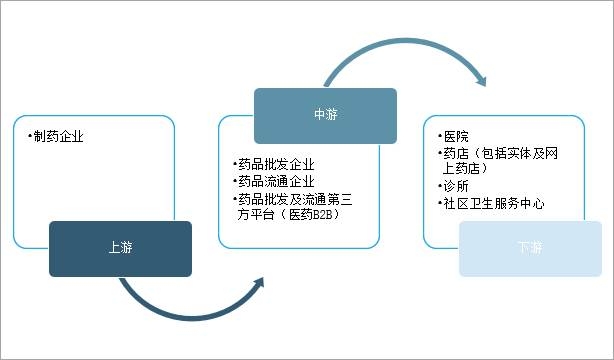

一、医药商业产业链分析

医药商业,是医药行业的子行业,可以简单地把医药商业分为零售和批发两大类。其中,医药批发主要负责把药品从生产者运送到终端消费者手中,是医药流通市场上的主力。也可以说,医药商业企业是连接医药生产企业和消费终端的“搬运大军”,是医药消费终端的纽带。

医药商业产业链

资料来源:智研咨询整理

1、上游

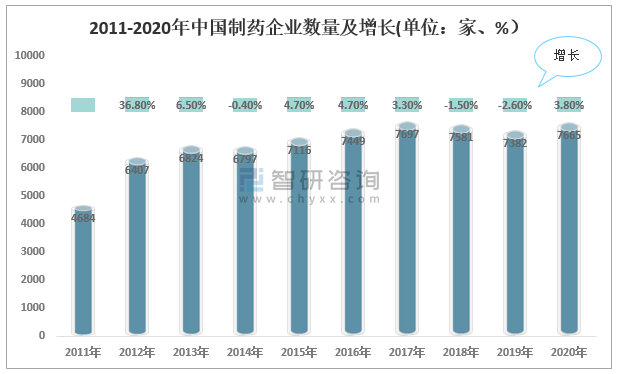

医药行业是我国国民经济的重要组成部分,近十几年来,伴随着我国经济的快速发展和人民生活水平的不断提高,加上人口老龄化趋势的加剧,使得人们对于医疗的需求不断增长,促使国内医药市场高速发展。2011年以来,中国制药企业数量呈逐年增长趋势,截止2020年,中国制药企业数量7665家,同比增长3.8%,较2016年增长2981家。

2011-2020年中国制药企业数量及增长

资料来源:米内网、智研咨询整理

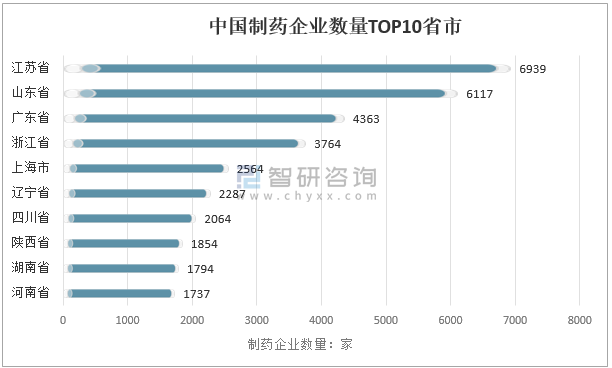

目前,中国制药企业数量最多的是江苏省,有制药企业数量6939家;山东省排名第二,有制药企业数量6117家;第三是广东省,有制药企业数量4363家。

中国制药企业数量TOP10省市

(注:企业名称、经营范围、品牌/产品包含制药在在业/存续企,截止日期为2021年10月19日)

资料来源:企查查、智研咨询整理

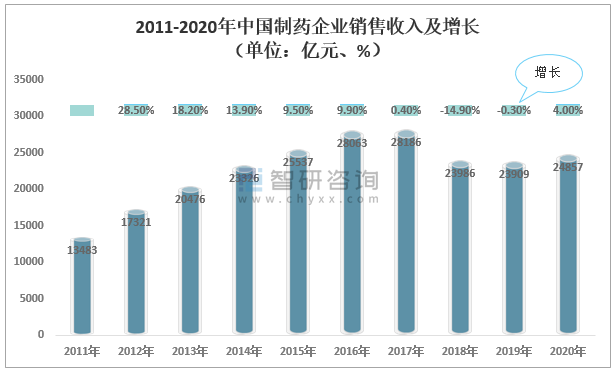

随着经济发展和居民生活水平的提高,中国医药市场已成长为仅次于美国的全球第二大医药市场,我国制药企业销售收入持续增长。截止2020年中国制药企业销售收入24857亿元,同比增长4.00%。

2011-2020年中国制药企业销售收入及增长(单位:亿元、%)

资料来源:米内网、亿欧、智研咨询整理

从中国药品市场格局来看,美国药品基本以创新药为主,而我们国家则以一般仿制药/首仿药为主,但中国一般仿制药/首仿药占比逐渐减小,预计2022年,中国一般仿制药/首仿药占45%,较2016年减少10个百分点;中国特色药占15%;仿制药、创新药各占20%。

2010-2022年中国药品市场格局

资料来源:公开资料、张自然博士整理、智研咨询制图

2、中游

智研咨询发布的《2022-2028年中国医药商业市场调查研究及未来趋势预测报告》显示:医药商业中游是医药销售,主要包括对医疗机构的销售、对批发企业销售、对零售药店销售;2020年中国医药终端销售额中对对医疗机构销售额占比最大,对医疗机构销售额占49.1%;对批发企业销售额占28.5%;对零售药店销售占21.6%;其他销售渠道占0.8%,可以看出中国医药终端销售是以医疗机构为主。

2015-2020年中国医药终端销售额分布

资料来源:商务部、药品流通行业运行分析报告、智研咨询整理

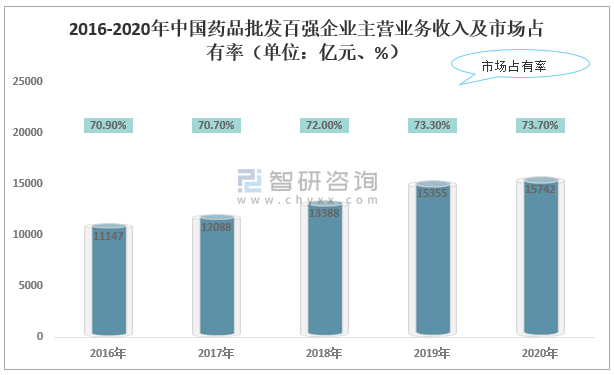

2016-2020年中国国药品批发百强企业主营业务收入及市场占有率均呈增长趋势,2020年中国药品批发百强企业主营业务收入15742亿元,较2019年增长387亿元;市场占有率为73.7%,较2019年增长0.4个百分点。

2016-2020年中国药品批发百强企业主营业务收入及市场占有率(单位:亿元、%)

资料来源:商务部、药品流通行业运行分析报告、智研咨询整理

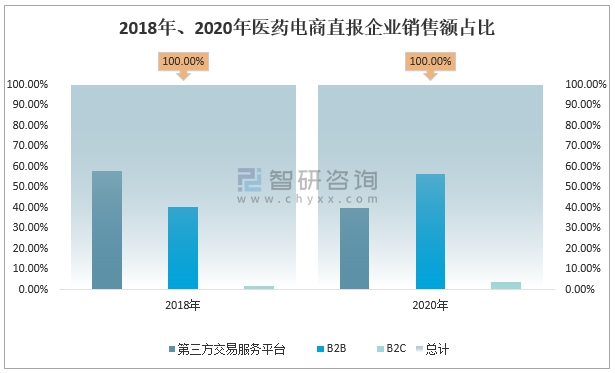

随着中国互联网数字化技术的不断发展,中国电子商务发展迅猛,有的医药企业直接加入第三方交易服务平台,部分传统医药流程企业直接从线下销售逐步转到线上下单,线下取药,因此药品B2B销售占比逐渐增长。2020年中国医药电商第三方交易服务平台销售额占39.8%;B2B销售额占56.4%;B2C销售额占3.8%。

2018年、2020年医药电商直报企业销售额占比

资料来源:商务部、药品流通行业运行分析报告、智研咨询整理

3、下游

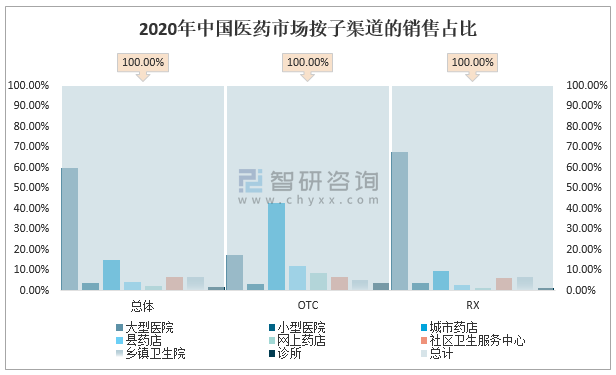

中国医药市场主要包括两个主要渠道:一是医疗机构,包括医院和初级医疗保健提供者(指社区卫生服务中心及站点、乡镇诊所及村级诊所),二是药店。从医药总体销售情况来看,2020年中国大型医院医药销售占59.7%;小型医院医药销售占3.8%;城市药店医药销售占14.9%;县药店医药销售占4.3%;网上药店医药销售占2.4%;社区卫生服务中心医药销售占6.5%;乡镇卫生院医药销售占6.6%;诊所医药销售占1.8%。

从非处方药销售来看,大型医院OTC医药销售占17.3%;小型医院OTC医药销售占3.2%;城市药店OTC医药销售占42.7%;县药店OTC医药销售占12.2%;网上药店OTC医药销售占8.7%;社区卫生服务中心OTC医药销售占6.9%;乡镇卫生院OTC医药销售占5.3%;诊所OTC医药销售占3.7%。

从处方药销售来看,大型医院医药销售占67.7%;小型医院医药销售占3.9%;城市药店医药销售占9.6%;县药店医药销售占2.8%;网上药店医药销售占1.2%;社区卫生服务中心医药销售占6.4%;乡镇卫生院医药销售占6.9%;诊所医药销售占1.4%。

2020年中国医药市场按子渠道的销售占比

资料来源:IQMA、亿欧、智研咨询整理

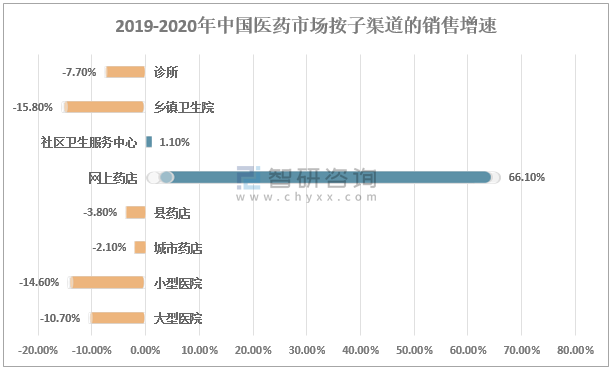

从2019-2020年中国医药市场按子渠道的销售增速来看,网上药店销售增速高达66.1%;社区卫生服务中心销售增速1.1%;其他渠道的销售均下降,乡镇卫生院医药销售增速负15.8%;大型医院医药销售增速负10.7%;小型医院医药销售增速负14.6%。

2019-2020年中国医药市场按子渠道的销售增速

资料来源:IQMA、亿欧、智研咨询整理

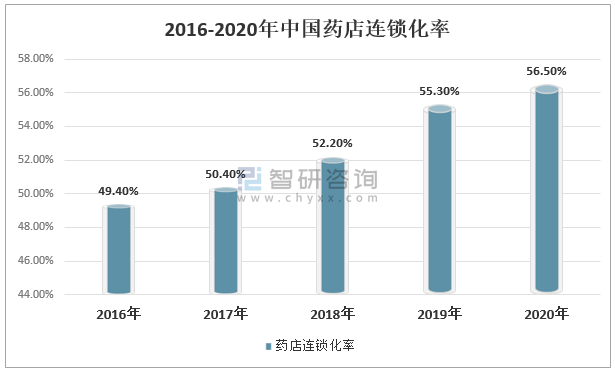

在社会经济不断发展、居民消费结构升级、人口老龄化与城镇化多重因素驱动下,我国医药零售行业市场规模开始持续扩张,药店数量也在不断增加。除了药店数量不断增长外,药店连锁化率也在不断上升,2020年中国药店连锁化率从2016年的49.4%增长到56.5%,5年期间增长7.1个百分点。

2016-2020年中国药店连锁化率

资料来源:NMPA、智研咨询整理

从中国药店销售额占医药零售终端占比来看,2016年以来,中国药店销售额占医药零售终端占比逐年增加,2020年中国药店销售额占医药零售终端占26.3%,较2016年的22.5%增长3.8个百分点。

2016-2020年中国药店销售额占医药零售终端占比

资料来源:米内网、亿欧、智研咨询整理

二、A股上市龙头企业对比:中国医药集团VS上海医药股份公司VS九州通医药集团有限公司

1、主要基本情况

中国医药商业上市龙头企业有中国医药集团、上海医药股份公司、九州通医药集团有限公司。中国医药集团有限公司(以下简称“国药集团”)是由国务院国资委直接管理的大型医药健康产业集团,构建了集研发、制造、物流分销、零售连锁、医疗健康、工程技术服务、专业会展、国际经营、金融服务等为一体的大健康全产业链。上海医药集团股份有限公司(以下简称“上海医药”或“公司”)是沪港两地上市的大型医药产业集团。九州通医药集团股份有限公司是一家科技驱动型的全链医药供应链服务型企业。

中国医药集团、上海医药、九州通医药集团主要基本情况

主要指标 | 中国医药集团  | 上海医药股份公司  | 九州通医药集团有限公司  |

简介 | 中国医药集团有限公司(以下简称“国药集团”)是由国务院国资委直接管理的大型医药健康产业集团,构建了集研发、制造、物流分销、零售连锁、医疗健康、工程技术服务、专业会展、国际经营、金融服务等为一体的大健康全产业链。旗下1100余家子公司和国药控股、国药股份、国药一致、天坛生物、现代制药、中国中药6家上市公司。员工总人数12.8万人。多年来,集团稳健发展 | 上海医药集团股份有限公司(以下简称“上海医药”或“公司”)是沪港两地上市的大型医药产业集团(港交所股票代号:02607;上交所股票代号:601607)。公司主营业务覆盖医药研发与制造、分销与零售。是中国为数不多的在医药产品和分销市场方面均居领先地位的医药上市公司,入选上证180指数、沪深300指数样本股、恒生指数成分股、摩根斯坦利中国指数(MSCI)。 | 九州通医药集团股份有限公司是一家科技驱动型的全链医药供应链服务型企业,公司立足于医药流通、物流服务及医疗健康等大健康行业,主营业务包括医药分销与供应链服务、总代总销与工业自产、数字零售、数字物流与供应链解决方案、医疗健康与技术增值服务五大方面。自挂牌上市以来,实现了持续稳定的高质量发展,连续多年位列中国医药商业企业第四位,领跑中国民营医药商业企业,位列2021年《财富》(中文版)500强第93位。 |

经营范围 | 经营范围包括新药研发、原料药生产与销售以及制剂生产与销售等,主要销售模式有精细化招商及推广等。批发中成药、中药饮片、中药材、化学原料药、化学药制剂、抗生素、生化药品、生物制药(药品经营许可证有效期至2020年05月12日);医药企业受托管理、资产重组;医药实业投资及咨询服务;举办医疗器械的展览展销;提供与主营业务有关的咨询服务;货物进出口;技术进出口;代理进出口。(企业依法自主选择经营项目,开展经营活动;依法须经批准的项目,经相关部门批准后依批准的内容开展经营活动;不得从事本市产业政策禁止和限制类项目的经营活动。) | 原料药和各种剂型(包括但不限于片剂、胶囊剂、气雾剂、免疫制剂、颗粒剂、软膏剂、丸剂、口服液、吸入剂、注射剂、搽剂、酊剂、栓剂)的医药产品(包括但不限于化学原料药、化学药制剂、中药材、中成药、中药饮片、生化药品、生物制品,麻醉药品、精神药品、医疗用毒性药品[与经营范围相适应]、疫苗)、保健品、医疗器械及相关产品的研发、制造和销售,医药装备制造、销售和工程安装、维修,仓储物流、海上、陆路、航空货运代理业务,实业投资、资产经营、提供国际经贸信息和咨询服务,自有房屋租赁,自营和代理各类药品及相关商品和技术的进出口业务(以上涉及许可经营的凭许可证经营)。 | 一般项目:批发中药饮片、中成药、中药材、化学药制剂、抗生素制剂、抗生素原料药、生化药品、生物制品、化学原料药、医疗用毒性药品(中西药)、精神药品、体外诊断试剂、麻醉药品、蛋白同化剂、肽类激素批发危险化学品消毒品销售一、二、三类医疗器械药品的包装材料和容器医药中间体化学试剂中药材种植、中药研究、中药产业投资咨询(不含证券投资咨询)、批零兼营化妆品、日用百货、农副土特产品、日用家电、五金、玩具、酒类、电子和数码产品销售预包装食品特殊食品销售各类技术和商品的进出口仓储设施建设与经营、物流技术开发与服务、信息咨询与服务租赁一、二、三类医疗器械医疗器械咨询、安装、检测、维修服务自有房屋租赁、设备租赁企业管理软件的销售与售后服务添加剂的销售、农药销售药用辅料和化工产品(不含危化品)热食类食品制售互联网药品和医疗器械信息服务;汽车新车销售等。 |

注册资本 | 2550657.9351万元人民币 | 284208.9322万元人民币 | 187379.938万元人民币 |

经营模式 | 中国医药已建立了以国际贸易为引领、以医药工业为支撑、以医药商业为纽带的贸、工、技、服一体化产业格局,全面推动工商贸三大业务板块业务整合,积极发挥协同优势。产业形态涉及种植加工、研发、生产、销售、物流、进出口贸易、学术推广、技术服务等全产业链条。 | 上海医药主营业务覆盖医药工业和医药商业。报告期内,公司持续加速创新转型,深化集约化发展,实现了经营质量、盈利能力、运营效率、行业地位的稳步提升,持续为民众健康创造价值。 | 九州通医药集团建立以市场为导向的经营模式,对各业务环节提出了较高的要求:需要具备采购与销售环节的定价能力,成本、费用控制能力,物流配送能力;要强化资金管理、库存管理、信用管理及对下属子公司的管理;要不断强化物流、冷链技术、信息技术研发以降低业务成本提供优质服务。 |

核心竞争力 | 中国医药作为一家医药国际贸易业务积淀深厚的大型医药上市公司,公司在国际医药贸易的多年耕耘中,积累了行业内优于其他企业的国际化特色。在自身医药产业从无到有的发展历程中,公司既集聚了较丰富的医药产业基础,经营范围基本涵盖了主要的医药细分行业,涉足较为全面的产品门类,拥有较强的医药行业项目集成能力,也积累了医药行业的产业整合能力。公司坚持党的全面领导,不断健全科学民主高效的内部管理决策机制。 | 上海医药将根据市场变化主动调整市场策略,积极拓展国际化市场,加快创新转型,力争重点新产品按计划上市。创新药研发项目周期长、投入大,相关进展、审批环节都具有一定的不确定性,存在项目研发进度或者临床试验结果不及预期的风险。公司将密切关注行业变化,持续加大研发投入,优化创新资源配置,大力引入市场化的创新人才,稳步提升创新竞争力。 | 九州通医药集团通过建立统一基础数据库和数据中台,已实现全集团内部统一并互联互通的业务数据系统,持续赋能各业务板块的业务拓展与管理提升,并实现集团决策数字化,构成九州通的核心竞争力。 |

资料来源:智研咨询整理

2、总体经营情况

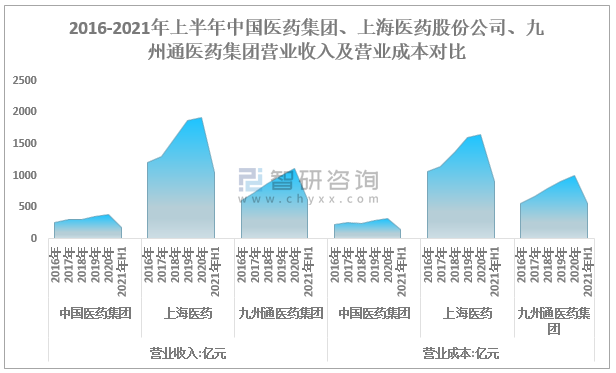

2020年,中国医药集团实现营业收入393.12亿元,同比增长11.41%;上海医药股份公司实现营业收入1919.09亿元,同比增长2.86%;九州通医药集团营业收入1108.60亿元,同比增长11.42%;2021年上半年实现营业收入182.65亿元,同比下降2.89%;上海医药实现营业收入1,052.37亿元(币种为人民币,下同),同比增长20.73%;实现营业收入619.81亿元,同比增长20.7%。

2020年中国医药集团营业成本325.12亿元,上海医药营业成本1644.74亿元,九州通医药集团营业成本1009.19亿元;2021年上半年中国医药集团营业成本155.72亿元,上海医药营业成本908.10亿元,九州通医药集团营业成本567.76亿元。

2016-2021年上半年中国医药集团、上海医药股份公司、九州通医药集团营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

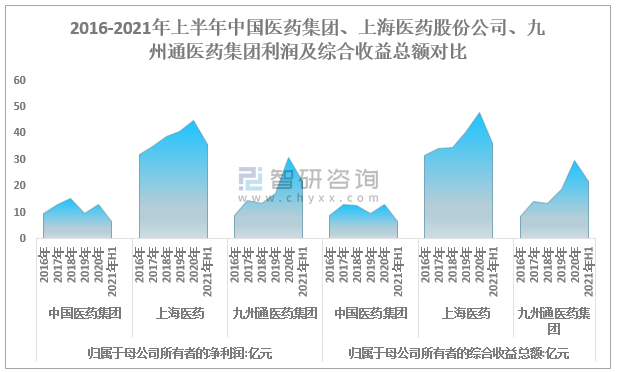

2020年中国医药集团归属于母公司所有者的净利润13.11亿元,归属于母公司所有者的综合收益总额13.07亿元;上海医药归属于母公司所有者的净利润44.96亿元,归属于母公司所有者的综合收益总额47.82亿元;九州通医药集团归属于母公司所有者的净利润44.96亿元,归属于母公司所有者的综合收益总额29.68亿元。

2021年上半年中国医药集团归属于母公司所有者的净利润6.61亿元,归属于母公司所有者的综合收益总额6.61亿元;上海医药归属于母公司所有者的净利润35.68亿元,归属于母公司所有者的综合收益总额36.19亿元;九州通医药集团归属于母公司所有者的净利润21.72亿元,归属于母公司所有者的综合收益总额21.68亿元。

2016-2021年上半年中国医药集团、上海医药股份公司、九州通医药集团利润及综合收益总额对比

资料来源:企业公告、智研咨询整理

3、医药工业及医药商业经营情况

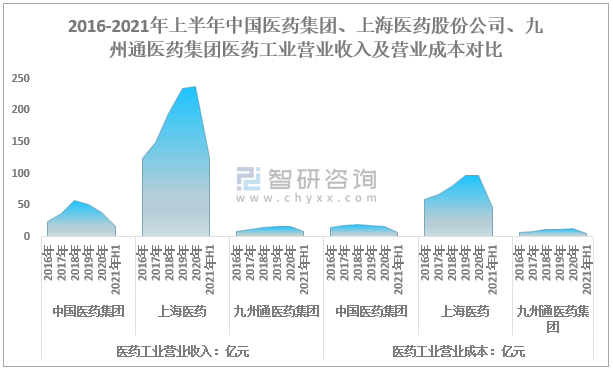

从医药工业营业收入来看,2020年,医药工业板块受新冠疫情及“带量采购”、医保目录调整、“限抗”等政策因素叠加影响,加之工业销售体制改革调整尚未到位,个别企业停工停产等因素,导致收入与利润均出现下滑,中国医药集团实现营业收入39.39.37亿元,同比下降23.47%,中国医药集团医药工业营业成本17.19亿元;上海医药的医药工业营业收入237.43亿元,医药工业营业成本97.13亿元;九州通医药集团医药工业营业收入17.16亿元,医药工业营业成本12.63亿元。2021年上半年中国医药集团实现营业收入17.09亿元,中国医药集团医药工业营业成本7.57亿元;上海医药的医药工业营业收入126.02亿元,医药工业营业成本47.30亿元;九州通医药集团医药工业营业收入8.70亿元,医药工业营业成本6.24亿元。

2016-2021年上半年中国医药集团、上海医药股份公司、九州通医药集团医药工业营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

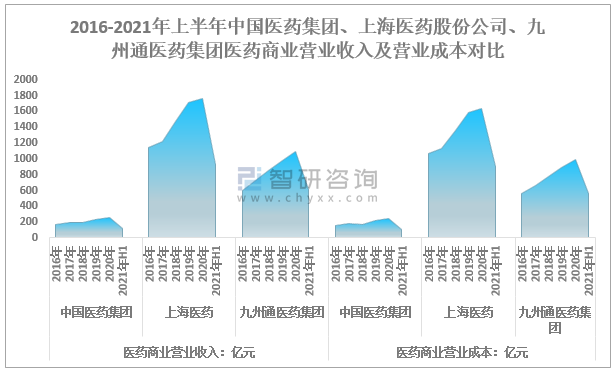

从医药商业营业收入及营业成本来看,2020年中国医药集团医药商业营业收入262.93亿元,商业营业成本242.46亿元;上海医药的医药商业营业收入1761.69亿元,医药商业营业成本1629.83亿元九州通医药集团医药商业营业收入1087.75亿元,医药商业营业成本994.49亿元。2021年上半年中国医药集团医药商业营业收入123.14亿元,商业营业成本113.28亿元;上海医药的医药商业营业收入926.35亿元,医药商业营业成本902.69亿元九州通医药集团医药商业营业收入609.33亿元,医药商业营业成本560.57亿元。

2016-2021年上半年中国医药集团、上海医药股份公司、九州通医药集团医药商业营业收入及营业成本对比

资料来源:企业公告、智研咨询整理

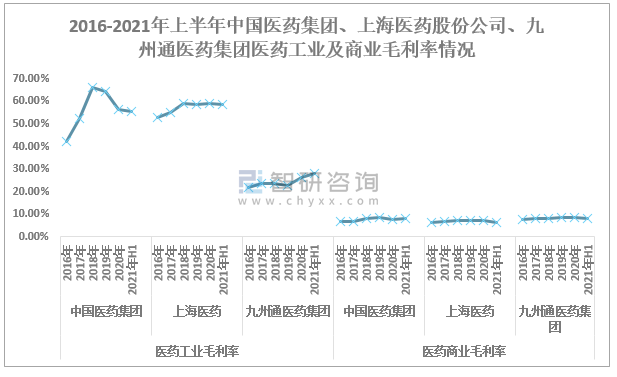

从医药工业毛利率来看,2020年中国医药集团医药工业毛利率56.33%,上海医药的医药工业毛利率59.09%,九州通医药集团医药工业毛利率26.38%;2021年上半年中国医药集团医药工业毛利率55.7%,上海医药的医药工业毛利率58.65%,九州通医药集团医药工业毛利率28.27%。从医药商业毛利率来看,2020年中国医药集团医药商业毛利率7.79%,上海医药的医药商业毛利率7.48%,九州通医药集团医药商业毛利率8.57%;2021年上半年医药集团医药商业毛利率8%,上海医药的医药商业毛利率6.46%,九州通医药集团医药商业毛利率8.00%。

2016-2021年上半年中国医药集团、上海医药股份公司、九州通医药集团医药工业及商业毛利率情况

资料来源:企业公告、智研咨询整理

4、中国医药集团、上海医药、九州通医药集团主要指标对比

我国政府已将生物医药行业提升到国家发展战略的高度,从中长期来看,在国家政策、经济发展、人口老龄化以及生物制药技术发展等综合因素的多重驱动下,医药市场规模将持续扩大,行业集中度日趋提高,龙头企业优势凸显。中国医药集团、上海医药、九州通医药集团为我国龙头企业,主营业务收入逐渐增长,未来可期。

中国医药集团、上海医药、九州通医药集团主要指标对比

主要指标 | 中国医药集团  | 上海医药股份公司  | 九州通医药集团有限公司  |

总体经营情况 | ★★★- | ★★★★ | ★★★+ |

医药工业经营情况 | ★★★★ | ★★★★ | ★★★ |

医药商业经营情况 | ★★★ | ★★★ | ★★★ |

资料来源:智研咨询整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2026-2032年中国医药商业市场调查研究及未来趋势预测报告

《2026-2032年中国医药商业市场调查研究及未来趋势预测报告》共七章,包含医药物流市场现状与商业模式,医药终端市场规模与发展潜力,重点省份医药商业发展现状分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![研判2025!中国医药商业行业产业链、重点企业及发展趋势分析:数字化转型引领医药商业新趋势,老龄化与消费升级驱动行业升级[图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)