一、母婴行业规模持续扩张,产品及服务主要围绕婴幼儿衣食住行

母婴行业主要是围绕孕产妇及婴幼童的产品和服务行业。母婴行业贯穿整个孕产周期及婴幼童成长周期,围绕备孕期妇女、孕妇、产后孕妇、婴幼童等衣食住行相关的产品和服务,按照消费群体可以进一步分为孕妇产品、孕妇服务、婴童用品、婴童服务等,具体如下:

①孕妇产品主要包括孕妇服装、孕妇化妆品、孕妇用品、孕妇食品等。 |

②孕妇服务主要包括产前护理服务(胎教)、产后康复护理(月子服务、形体恢复)、孕产医疗服务(产检、分娩)等。 |

③婴童用品主要包括婴童食品(奶粉、辅食)、婴童服装、婴童用品(纸尿裤等)、婴童玩具等。 |

④婴童服务主要包括婴童娱乐(游泳、游戏)、婴童教育(早教)、婴童护理(理发)等。 |

数据来源:公开资料整理

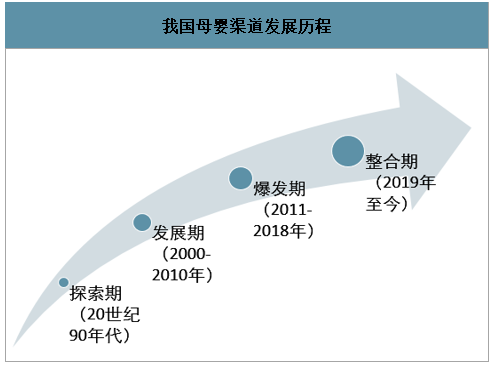

我国母婴渠道发展历程

数据来源:公开资料整理

回顾我国母婴行业发展历程,可大致将其分为几个阶段

回顾我国母婴行业发展历程,可大致将其分为几个阶段 | |

探索期(20世纪90年代) | 随着改革开放的持续推进,国外育儿文化逐步引入国内。与此同时国外母婴品牌和产品开始进入国内,消费者开始接受奶粉、纸尿裤等现代母婴用品。购买渠道主要是商超及百货商店,市场上仅存在少量的母婴用品专卖店。 |

发展期(2000-2010年) | 母婴产品逐渐被国内消费者接受,产品品牌和品类逐渐丰富,线下母婴店开始初具规模,逐渐形成了区域性连锁市场。与此同时,线上母婴社区及购物平台开始广泛运用,行业发展驶入快车道。 |

爆发期(2011-2018年) | 随着网购的普及,线上母婴平台迎来了爆发式增长。与此同时,线下母婴店形成一定规模,逐渐取代商超成为线下母婴消费第一大渠道。 |

整合期(2019年至今) | 随着微信、抖音、微博等社交媒体的兴起,线下平台开始借助实体门店及会员体系大力发展私域流量。与此同时,线上母婴平台利用KOL和KOC等内容优势大力发展母婴社区。未来基于消费者"到店+到家"的不同需求,打造"线上+线下"全渠道购物场景才能获得持续的竞争优势。 |

数据来源:公开资料整理

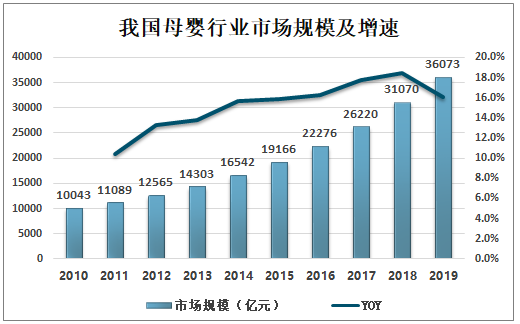

智研咨询发布的《2020-2026年中国母婴行业市场现状调研及未来发展前景报告》数据显示:母婴市场发展迅速,规模持续扩张。2010-2019年,随着80/90后一代进入生育高峰,以及二孩放开等政策因素的刺激,叠加人均可支配收入持续提高,我国母婴市场发展迅速,市场规模从2010年的1万亿元增长到2019年的3.6万亿元,年复合增长率达到15.27%。到2020年我国母婴市场规模将突破4万亿元。目前母婴市场以婴幼童产品和服务为主。预计到2020年婴童产品规模将达到1.9万亿元,婴童服务市场将达到1.8万亿元。此外孕妇服务(母婴护理)和孕妇产品(化妆品、防辐射服等)市场发展也非常迅速,有望成为未来发展的新兴产业。

我国母婴行业市场规模及增速

数据来源:公开资料整理

二、母婴行业发展现状及趋势

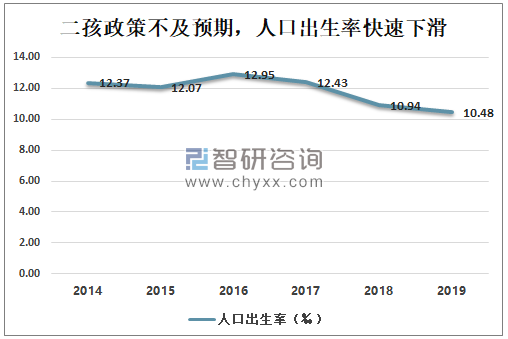

1、人口出生率走向低迷,但危中有机

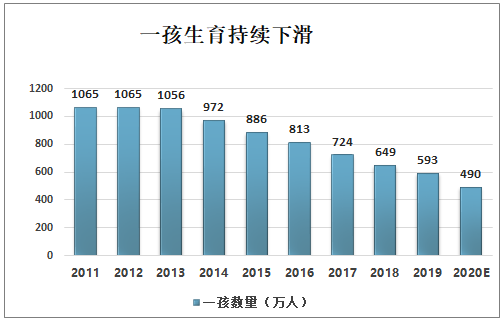

全面二孩政策效果不及预期,2016年以来出生人数持续下滑。我国从2014年开始实行“单独二孩”政策,当年出生人口达到1687万,比上年小幅上升47万,但2015年出生人口又开始下滑,“单独二孩”政策并未达到预想中引导生育的效果。随后政府于2016年开始全面放开二孩生育,当年出生人口上升到1786万,但随后2017年出生人口就开始快速进入下滑通道,到2019年出生人口已经下降到1465万,人口出生率也下滑到10.48%,创下新中国以来新低。目前来看,“单独二孩”和“全面二孩”政策均未能扭转我国低迷的生育趋势。而从生育结构上看,一孩总额生育率持续下滑明显,二孩政策的放开只是减缓了人口出生率下降的幅度,随着后续二孩放开产生的生育堆积效应将持续减退,人口出生率预计将大幅下滑。

二孩政策不及预期,人口出生率快速下滑

数据来源:国家统计局、智研咨询整理

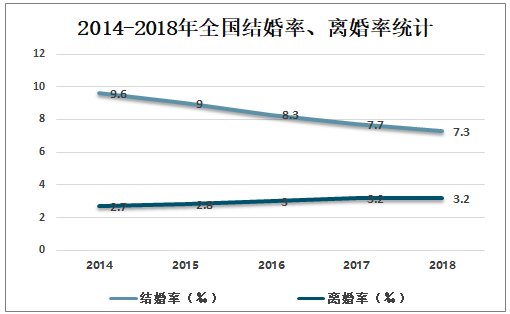

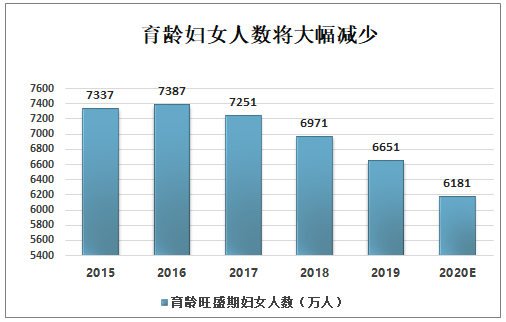

结婚率走低,离婚率攀升,晚婚晚育等原因导致我国育龄妇女规模见顶下滑。预计到2030年我国育龄妇女规模将比2018年减少29%,其中25-30岁主力育龄妇女将减少44%。与此同时,因为日益上升的工作、住房、医疗、教育压力,选择不婚的女性或者结婚后丁克的家庭也在日益增多,出生人口可能将大幅下滑。

结婚率2013年见顶,离婚率持续攀升

2014-2018年全国结婚率、离婚率统计

数据来源:公开资料整理

育龄妇女人数将大幅减少

数据来源:公开资料整理

一孩生育持续下滑

数据来源:公开资料整理

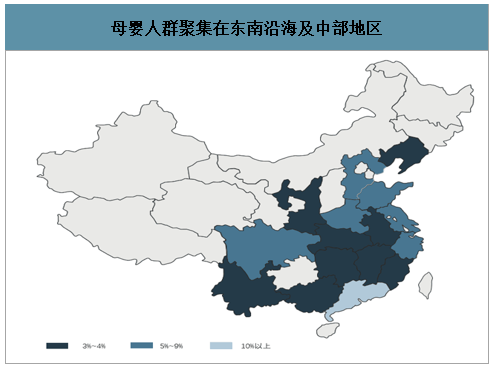

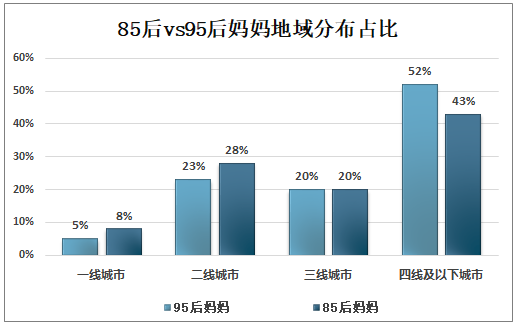

三四线及以下低线城市生育意愿较强,新生人口数量占比超80%。受工作生活压力、教育成本等诸多因素的影响,一线城市妈妈生育意愿明显低于三四线城市。从数据上来看,北京、上海、天津等一线城市的出生率常年维持在10‰以内,低于全国平均水平。2016-2019年新生人口中有80%位于二三四线及以下城市。尤其是二胎政策的放开,低线城市因为较低的养育和住房成本,更愿意生较多的孩子。从地理分布上来看,母婴人群主要聚集在东南沿海及中部地区,尤其是珠三角、长三角及川渝地区。

母婴人群聚集在东南沿海及中部地区

数据来源:公开资料整理

除人口出生率较高外,三四线城市消费意愿和消费意识也在不断提升。从消费意愿上来看,三四线城市消费意愿快速上升,已经超过或者达到一二线城市水平。此外,低线城市消费观念也在向高线城市看齐。近年,我国低线城市消费者的收入水平不断提升。低线城市的消费者消费观念也出现较大变化,对于品牌的认知度和认可度不断提升。通过互联网的飞速发展、教育水平的不断提升、高端人才的下沉,一二线城市较为成熟的消费观念传导到了三四线城市。主要表现为低线城市消费者对于品牌的认知。

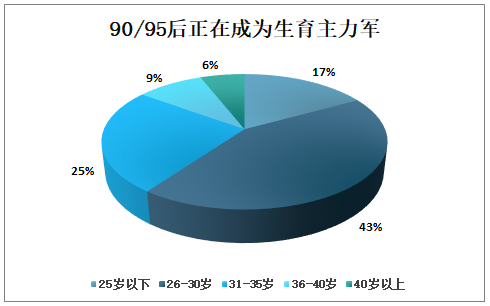

90/95后成为生育主力军。在2020年我国妈妈群体年龄分布的调研中,30岁以下(90/95后)的妈妈群体累计占比超过60%,取代了80/85后在生育方面的主导地位,成为新妈妈群体的主要军。尤其是在三四线及以下的低线城市,因为结婚生育年龄更低,95后妈妈的占比更高。

90/95后正在成为生育主力军

数据来源:公开资料整理

85后vs95后妈妈地域分布占比

数据来源:公开资料整理

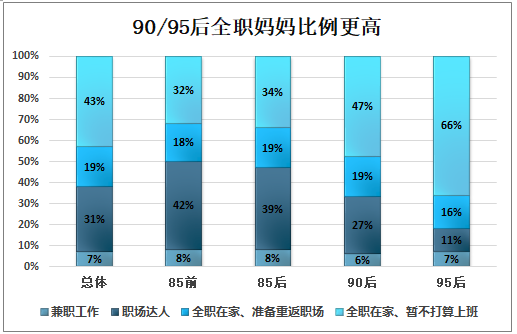

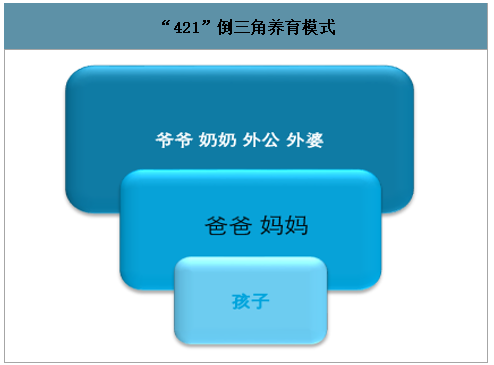

95后全职妈妈比例更高,育儿支出更高。与80/85后妈妈相比,95后全职妈妈的比例更高,95后全职妈妈的比例已经达到82%。作为新一代独生子女的95后妈妈,虽然目前收入还不算太高,但由于有着父母及祖父母辈的支持,“421”倒三角的养育模式使得95后妈妈的可支配育儿消费金额更高。

90/95后全职妈妈比例更高

数据来源:公开资料整理

“421”倒三角养育模式

数据来源:公开资料整理

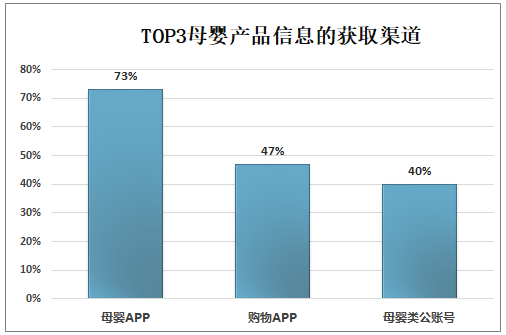

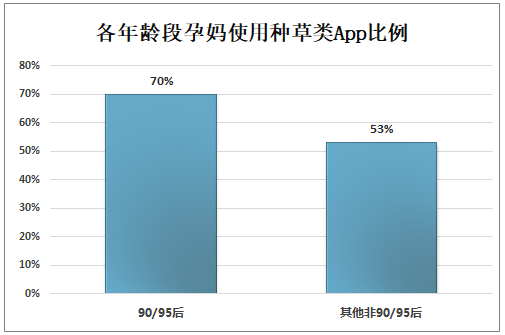

90/95后更加关注口碑,更加喜欢社交电商。与85后妈妈更加看重品牌相比,95后妈妈对品牌的要求逐渐降低,对口碑的要求逐渐看重。95后对于品牌的关注比例为38%,而对口碑的关注达到47%,而且对口碑的关注主要通过亲友和医生的推荐。孕妈们主要通过母婴APP、购物APP、母婴公众号等渠道获取母婴信息,而90/95后妈妈对种草类APP的偏好度显著高于前代。虽然90/95后观看直播购物的比例更高,但是对于直播内容,也比较理性。

TOP3母婴产品信息的获取渠道

数据来源:公开资料整理

各年龄段孕妈使用种草类App比例

数据来源:公开资料整理

育儿标准和理念向定制化和智能化延伸。90/95后新父母普遍接受现代教育理念,对待育儿的标准和理念也从上一代的科学喂养向智力开发和能力培养不断扩展,从孩子尚未出生开始就进行胎教,孩子出生后开始持续关注大脑发育、智力和才艺培养等综合素质。90/95后对母婴商品和服务的要求除了基本的安全可靠外,也开始向定制化和智能化方向延伸。

2、消费升级趋势明显,产品趋于高端化和差异化

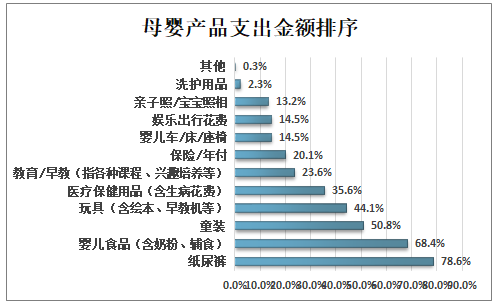

食品(奶粉、辅食)、纸尿裤、服装、玩具是母婴行业主要产品。超过半数的父母把育儿支出集中在奶粉、纸尿裤和童装上。由于母婴产品需求具有刚性,而且具有短期高频的特点,消费者的价格敏感性往往较低,而且随着90/95后成为生育主力,消费能力和意愿的增强使得他们更加愿意为下一代投入更大的精力和财力。同时,90/95后更加注重孩子的个性化和精细化需求,母婴产品的消费升级趋势明显,总体呈现高端化和差异化的趋势。此外,新生代妈妈们对母婴护理、亲子摄影、医疗保健、儿童早教等内容和服务的需求也在不断增加。

母婴产品支出金额排序

数据来源:公开资料整理

母婴产品需求更加差异化

母婴产品需求更加差异化 | |

专业细分品类 | 高端品类奶粉幼儿液态奶、羊奶粉、有机奶粉等 |

有机辅食助力眼部发育婴幼儿奶粉,健康果泥,磨牙饼干等 | |

防腹泻/抗敏的特殊配方奶粉以及复函营养元素奶粉 | |

高端进口、轻薄紙尿裤;夏季、夜用、游泳、大童专用等多场景纸尿裤 | |

便捷性需求 | 便捷性需求覆盖洗护、喂养、免拼和出行场景 |

宝宝洗浴:纯天然、有机概念、全方位洗护受青睐 | |

婴童出行:婴童防蚊防晒需求加剧,轻便推车、登机车、多胎车 | |

婴童棉品:恒温、感温睡袋 | |

时尚需求 | 亲子风、IP联名款 |

数据来源:公开资料整理

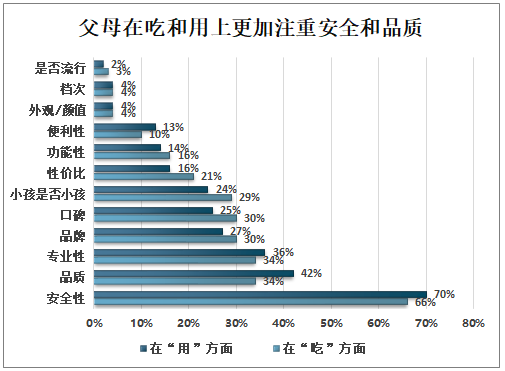

食品(奶粉、辅食)、纸尿裤作为标品,上游供应市场品牌集中度高,消费者更加偏好国际大品牌。对婴童用品安全、品质的高要求,促使消费者在食品等领域倾向于选择具有产品、品牌背书的国际知名品牌,渠道商话语权和定价能力较弱。2019年我国婴幼儿奶粉品牌认知度前五中只有飞鹤一个国产品牌,而纸尿裤前五品牌全部为国际品牌。而服装、玩具作为非标品,消费者需求更加多元化,更加注重性价比和功能性,对品牌不敏感。上游供应商品牌集中度低,渠道商具有更高话语权和定价权。

父母在吃和用上更加注重安全和品质

数据来源:公开资料整理

父母在奶粉和纸尿裤上更加偏好国际大牌

父母在奶粉和纸尿裤上更加偏好国际大牌 | |||

奶粉品牌前五 | 纸尿裤品牌前五 | ||

1 | 雅培 | 1 | 大王 |

2 | 雀巢 | 2 | 好奇 |

3 | 美赞臣 | 3 | 尤妮佳 |

4 | 飞鹤 | 4 | 花王 |

5 | 惠氏 | 5 | 帮宝适 |

数据来源:公开资料整理

奶粉需求向高端、超高端及差异化演进。2016-2018年我国大众奶粉的销售占比逐渐下滑,而高端和超高端奶粉的占比逐年上升。预计到2025年超高端奶粉的销售占比将达到70%以上。与此同时,随着90/95后父母的认知能力提升,婴幼儿特殊配方奶粉需求也随之高涨,比如早产儿奶粉、免敏奶粉、免疫奶粉、蛋白水解配方奶粉等不断得到消费者的认可。但是特殊医学用途配方食品需要国家食品药品监督管理局审批,目前获批的特殊配方奶粉大多是达能、美赞臣、雅培等国际大厂品牌。特殊配方奶粉售价相比普通奶粉售价更高,定位更加高端。

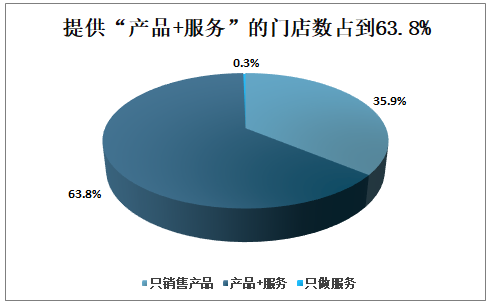

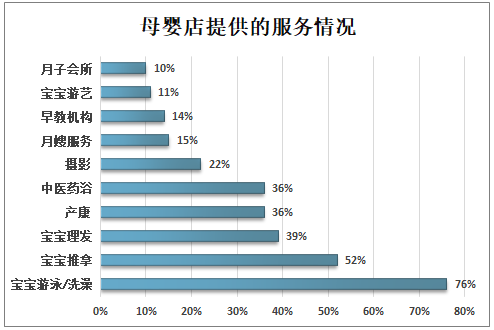

产品+服务成为趋势。母婴店作为专业的母婴产品销售场所,在提供优质产品的同时,最重要的体验和服务优势,目前很多母婴店都开发了各类服务项目,比如宝宝游泳/洗澡、宝宝推拿、宝宝理发、早教等项目。这些项目不仅带来新的盈利增长点,还可以大幅度提升顾客消费频率和在店驻留时间,提高顾客粘性,增加相关产品的销售。

提供“产品+服务”的门店数占到63.8%

数据来源:公开资料整理

母婴店提供的服务情况

数据来源:公开资料整理

3、母婴店取代传统商超成为线下主流渠道,全渠道融合成为行业趋势

母婴产品的销售渠道总体上可以分为线上和线下渠道。其中线下渠道主要是母婴店、商超百货等,线上渠道主要是综合类电商、垂直电商以及母婴社区。由于母婴产品具有一定的快消品属性,又具有特定顾客消费属性,不同消费者的需求有一定差异,各类销售渠道都具有一定的优劣势。从总体上来看,母婴产品销售渠道从大卖场走向专业店,从纯线下到线上再到线上线下结合的方式演变。

我国母婴产品市场各销售渠道优劣势

我国母婴产品市场各销售渠道优劣势 | |||||

渠道 | 经营产品 | 销售方式 | 渠道优势 | 渠道劣势 | 目标客户 |

商场/百货 | 毛利率较高的婴幼儿棉纺产品、玩具、耐用消费品如车床以及少数孕妇功能性服装等,产品较为单一。 | 专营柜或代销。 | 购物环境较好,通常品牌知名度较高,具有广告效应,依托商场较高的客流量确保销售业绩。 | 经营费用较高,通常商场有扣点,仅适宜于销售毛利率较高的商品。 | 针对中高端消费群体。 |

卖场/超市 | 婴幼儿奶粉、辅食、纸尿片、洗护用品等快消品,少量喂哺用具及婴幼儿服装。 | 以货架陈列和端架陈列为主,产品根据分类不同陈列不同位臵,陈列面积较小,品牌优势不凸显。 | 依托卖场及超市的较大的客流量,适合大众中低端产品的销售。 | 需进场费用,经营成本较高,适宜单品销量大的商品,不适于品类繁多,单体销售量不突出的用具类产品;品类有限,用具类规格也较少。 | 主要针对大众消费者,缺乏个性化产品。 |

实体专营店 | (1)一站式母婴商品集成店,经营包括食品类、棉纺制品到用具类的全线母婴商品,有些兼提供婴幼儿游泳、抚触等服务;(2)单一经营食品类、服饰类、用具类或兼营其中某两类。 | 自有渠道,根据品类,以合柜和专柜的形式销售,各类产品的品牌和品种都较多。 | 品类丰富、品牌多,选择范围广,有专业的导购,满足消费者对一站式购物及专业性服务的需求;连锁经营有益于控制营运成本,并迅速建立起品牌效应,实现规模化成长。 | 需要较大的营业面积,在大城市的经营成本较高,选址不慎将影响到客流量进而影响业绩;通常采取"大城市内多开店,小城市开大店"的策略。 | 灵活,部分定位于大众消费群体,部分定位于中高端群体。 |

线上销售 | 全线母婴商品,是实体店的有效补充。 | B2C、C2C。 | 快捷方便、节约时间成本,商家运营成本低。方便进行线上母婴社区建设。 | 缺乏实体店的购物体验,大多消费者倾向于选择公司官网及天猫、京东商城等第三方平台以确保品质。 | 通常定位于大众消费群体。 |

数据来源:公开资料整理

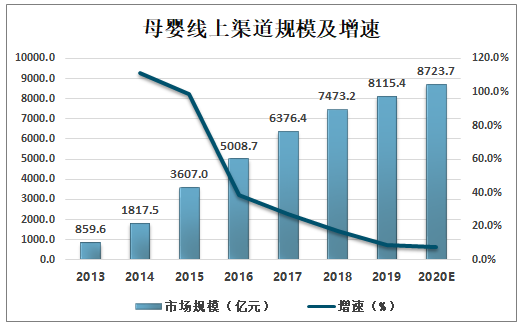

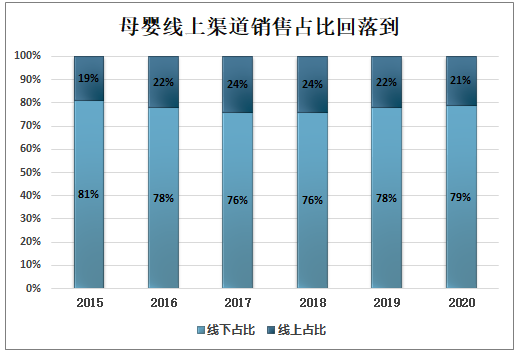

线上渠道增速放缓,销售占比趋于稳定。得益于2010-2016年新出生人口的持续走高,移动互联网的高速发展,跨境电商等政策的放开,线上母婴销售迎来爆发式增长。但由于近年出生率不断下滑,母婴产品趋于高端化,线上母婴销售增速已经放缓,2018年我国母婴电商市场增长率已经低于母婴行业整体增长率,预计2020年母婴行业整体增长率为13.9%,而线上母婴市场增长率仅为7.5%。占比将下降为21%。因此,我们认为电商渠道对线下母婴渠道的冲击已经结束,线下实体店仍然是目前及未来母婴市场最主要的销售渠道。

母婴线上渠道规模及增速

数据来源:公开资料整理

母婴线上渠道销售占比回落到

数据来源:公开资料整理

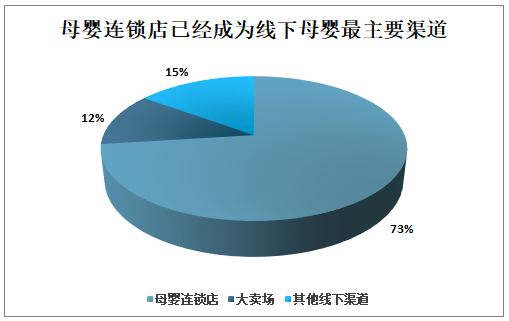

母婴店正取代传统商超成为线下主流渠道。在母婴行业发展早期,产品主要集中在超市、百货商店等大卖场中销售,随着母婴产品种类的日益丰富,母婴人群需求的日益专业化,母婴产品销售逐渐从大卖场中单独细分出来成为“母婴连锁专卖店”这一种新型连锁业态。2018年我国母婴连锁市场规模达到1843亿元,增速达到20%,显著高于母婴市场整体增速。母婴店在线下渠道的销售占比也达到73%,远高于超市等大卖场渠道,成为消费者线下消费的最主要渠道。

母婴连锁店已经成为线下母婴最主要渠道

数据来源:公开资料整理

线下母婴连锁店市场集中度低,呈区域分布特征。目前,国内大型母婴连锁企业都分布在主要的经济发达城市,并通过在多个区域建立分公司和连锁经营的方式逐步拓展地理覆盖范围。但由于跨区经营的物流成本高,管理难度大,相比当地母婴企业,跨区经营具有相对劣势,使母婴连锁品牌的影响力有一定的区域局限性,这也导致目前我国线下母婴连锁店的市场集中度较低,呈现区域分布特征。2019年我国线下母婴连锁店中,拥有51~100家以及100家以上门店的占比仅有5.29%和4.12%。门店数量小于5的占比达到49.41%。尤其是在三四线及以下城市,均存在着当地的小型连锁品牌。

目前国内规模较大的几家母婴连锁企业中,乐友孕婴童以及丽家宝贝主要分布在华北地区,孩子王主要分布在华中华东地区,爱婴室主要布局华东地区,贝贝熊主要布局湘赣地区,爱婴岛主要分布在华南和华中地区。

近半数母婴连锁企业门店数小于5家

数据来源:公开资料整理

线上线下全渠道融合成为行业趋势。电商平台可以给消费者提供丰富的育儿知识、任意品类的商品以及快捷便利的到家服务,而线下实体店给消费者提供了安全性、专业性和体验感。由于消费者在不同产品上的不同消费需求,电商和线下实体店对消费者都具有一定的渠道价值。

一方面随着线上流量的不断触顶,以及消费者体验需求的增加,淘宝、天猫、京东等主流电商平台开始扩展早教、亲子游乐等线下业务,同时建立专卖店和早教中心等实体店;另一方面孩子王、乐友等线下母婴实体店为了扩大影响,打造母婴社区,开始积极触网,随着移动互联网的普及,微信等社交平台的兴起,众多线下实体店通过自建app或者依托微信平台打造了线上线下融合的渠道结构。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国母婴行业市场全景调查及投资潜力研究报告

《2025-2031年中国母婴行业市场全景调查及投资潜力研究报告》共十五章,包含中国母婴市场营销现状及策略分析,中国母婴行业各类重点企业经营状况分析,中国母婴行业投融资状况分析及前景预测等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国母婴行业市场概况简析:母婴服务在于提升服务内容和价值等,市场空间更大[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2022年中国互联网母婴行业发展现状、市场竞争格局及未来发展趋势分析[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2021年中国家庭育儿产品行业发展现状及品行业发展趋势分析:产品类型更加丰富,功能更为智能[图]](http://img.chyxx.com/2021/11/A8719M02D8_m.jpg?x-oss-process=style/w320)