一、锂电铜箔产量预测

智研咨询发布的《2020-2026年中国锂离子电池负极材料行业市场全景调研及投资前景预测报告》显示:铜箔作为锂离子电池的负极关键基础材料,在锂离子电池中既是负极活性物质的载体,又是负极电子的收集体与传导体。在相同单位体积的锂离子电池中,铜箔的厚度越薄其承载负极活性物质的能力越好,电池的容量越大。其中,锂电铜箔由于具有良好的导电性、良好的机械加工性能,质地较软、制造技术较成熟、成本优势突出等特点,因而成为锂离子电池负极集流体的首选。

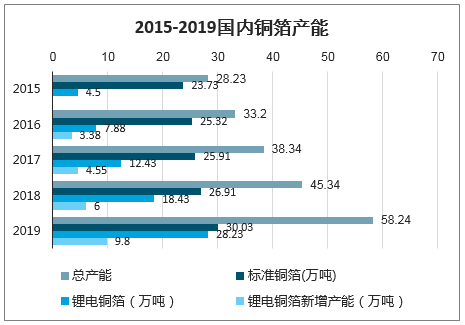

2016年全年8μm铜箔价格调整了3次,锂电铜箔市场价格从2016年初的3.6万元/吨上升至4.5万元/吨,而加工成本维持在2-2.5万元/吨的水平,使得行业毛利水平迅速攀升。2016年企业营业收入和净利润分别增长了316.46%和206.75%,由于产销量及铜箔加工费的大幅度增长推动企业当期业绩大幅上升。由于锂电铜箔的量价齐升带来了未来长期增长的市场预期,大量标准铜箔生产厂商纷纷转产锂电铜箔,而本身是锂电铜箔的厂商也开始投资扩张。大量的转产和项目的投建推动国内锂电铜箔产能出现爆发式增长,2019年中国锂电铜箔产能达到28.23万吨,相比2015年增长527%。

2015-2019国内铜箔产能

数据来源:公开资料整理

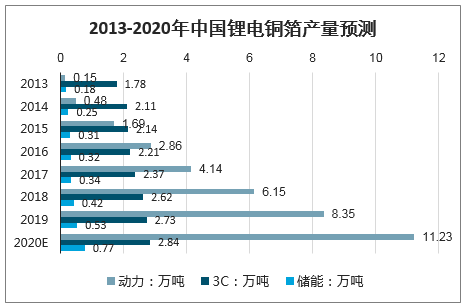

2018年我国锂电铜箔产量超过9万吨,预计2019年中国锂电铜箔产量为11.62万吨,未来几年,在新能源汽车产业受国家政策大力支持的背景下,动力电池将带动中国锂电铜箔市场保持着高速增长的趋势,预计到2020年中国锂电铜箔产量将达14.85万吨。

2013-2020年中国锂电铜箔产量预测

数据来源:公开资料整理

从中国市场来看,新能源汽车产业受国家政策大力支持的背景下,未来几年动力电池仍将是中国锂电铜箔市场需求保持高速增长的重要引擎,预计到2020年中国锂电铜箔产量将达14.85万吨。

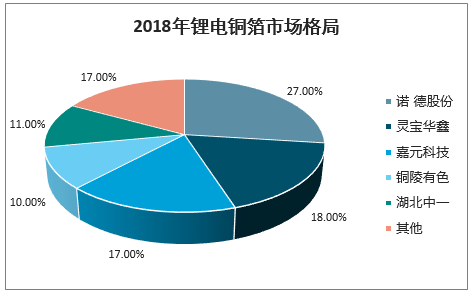

锂电铜箔供给相对集中,前五合计市占率近85%。锂电铜箔的生产主要集中于诺德股份、灵宝华鑫、湖北中一、广东嘉元、铜陵有色这五家企业,其中诺德股份为行业龙头,16-18年市占率稳定在30%左右。行业前五市占率合计稳定在85%以上,主要因为铜箔生产的资本开支高,行业头部企业优势逐步扩大,新增产能分布较为集中。

2018年锂电铜箔市场格局

数据来源:公开资料整理

为提高电池能量密度,锂电铜箔的趋势是超薄化。18年,以宁德时代为代表的电池企业率先研发设计出6μm极薄铜箔的涂布机和6μm极薄铜箔高速卷绕机,解决了6μm铜箔应用难题。2019年宁德主要使用6μm铜箔,其他厂商仍以8um为主。目前嘉元科技已开发出4.5μm极薄锂电铜箔,并实现小批量生产,预计未来将成为公司主要的核心产品。率先实现6um大规模供应企业可享受超额利润。6um加工难度大,附加价值高。一般6um定价10万/吨,较8um价格高1-2万。盈利方面,6um毛利率近40%,而8um毛利率25%,故而6um单吨毛利为3.5万左右,是8um的2倍。预计19年动力电池龙头厂商开始6um替代,预计20年6um成行业主流。

二、锂电铜箔在不同市场渗透率下的需求量敏感性分析

注:铜箔单耗参考文中0.83kg-1kg/KW,取最小值做保守测算,单耗换算假设铜箔作为负极集流体使用面积不变

测算假设包含:

1)6μm铜箔单耗为622.5t/GWh;

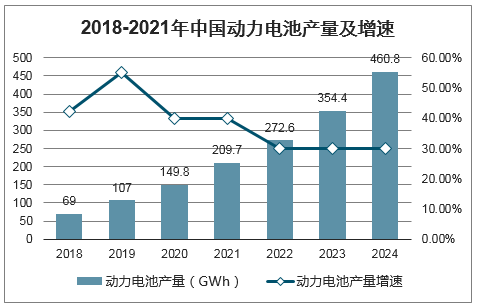

2)动力电池产量增速2020-2021为40%,2022年后维持在30%。

2018-2021年中国动力电池产量及增速

数据来源:公开资料整理

6μm锂电铜箔在不同市场渗透率下的需求量敏感性分析(万吨)

- | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

动力电池产量(GWh) | 69 | 107 | 149.8 | 209.7 | 272.6 | 354.4 | 460.8 |

动力电池产量增速 | 42.27% | 55.07% | 40.00% | 40% | 30% | 30% | 30% |

市场渗透率(%) | 6um铜箔单耗:622.5t/GWh需求量(万吨) | ||||||

30% | - | 2 | 2.8 | 3.9 | 5.1 | 6.6 | 8.6 |

40% | - | 2.7 | 3.7 | 5.2 | 6.8 | 8.8 | 11.5 |

50% | - | 3.3 | 4.7 | 6.5 | 8.5 | 11 | 14.3 |

60% | - | 4 | 5.6 | 7.8 | 10.2 | 13.2 | 17.2 |

70% | - | 4.7 | 6.5 | 9.1 | 11.9 | 15.4 | 20.1 |

80% | - | 5.3 | 7.5 | 10.4 | 13.6 | 17.7 | 22.9 |

90% | - | 6 | 8.4 | 11.7 | 15.3 | 19.9 | 25.8 |

100% | - | 6.7 | 9.3 | 13.1 | 17 | 22.1 | 28.7 |

数据来源:公开资料整理

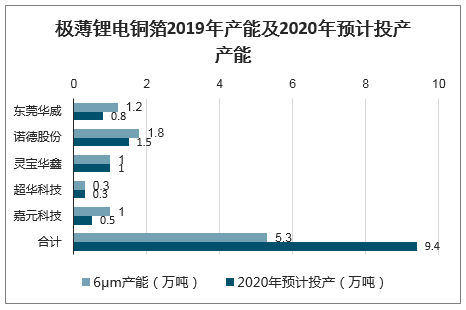

截至2019年年底,中国市场约有4.6万吨6μm及以下产品产能,仅占现有锂电铜箔全部产能的18.8%,在市场渗透率为30%的情况下,现阶段供需格局较为宽松,而根据现有各企业投资计划,预计截至2020年底行业龙头企业将有约4.1万吨6μm及以下的铜箔产能投产,预计国内极薄锂电铜箔名义产能将达到9.4万吨。

但必须要指出的是,随着6μm在锂电池生产厂商的渗透率逐步提高,新能源汽车销量增加带动新需求的产生,6μm锂电铜箔产能可能存在缺口。一方面2020年部分新增产能计划于年底竣工投产(嘉元、诺德、灵宝华鑫产能),且通常需要3-6个月调试后才能基本满产,2020年实际新增产能有限,预计不超过2.3万吨,且锂电铜箔通常仅能存放3-6个月,无法大量增加库存。

另一方面,由于新能源销量增加带动新需求出现,一旦6μm锂电铜箔市场渗透率达到60%以上时,产品实际产量将很有可能开始出现缺口,而中国锂电池CR3市场份额达到近66.7%,极薄锂电铜箔出现供不应求为大概率事件,参考2016年锂电铜箔在出现供需缺口后加工费大幅上升的情况,产品价格有望进一步上升。

极薄锂电铜箔2019年产能及2020年预计投产产能

数据来源:公开资料整理

此外,相对于8μm铜箔,6μm铜箔拥有较高的进入壁垒,一方面由于技术限制目前国内能够批量化生产的企业有限,主要集中于诺德股份、嘉元科技、灵宝华鑫、华威铜箔及超华科技等行业龙头企业,另一方面,极薄锂电铜箔的投产周期较长,限制投产周期的重要原因是极薄铜箔的核心生产器械主要采用新日铁生产的高端阴极辊,而这一市场基本为寡头市场,全球主要产能集中于新日铁,但新日铁产能有限且短期内无扩产计划,通常需要2-3年的交货周期,因此,极薄锂电铜箔产能无法在短期内迅速扩张。

3、产能缺口推动价格上升,释放企业业绩弹性

现有企业新增产能有限且无法在短期内迅速扩张产量,6μm及以下锂电铜箔在存在产量缺口的情况下,产品价格有望进一步上升,增厚相关企业业绩。锂电池生产技术改革导致6μm及以下锂电铜箔面临产量结构性不足与2016年锂电铜箔供不应求局面相似,当期企业业绩变化有良好的参考价值。从2016年起,国内新能源汽车生产突破50万辆,达到51.7万辆,市场对于锂电铜箔的需求出现爆炸式的增长,但当期国内铜箔产能主要集中于传统的标准铜箔,锂电铜箔产品供不应求,市场价格大幅上升,价格的增长以及产品的紧缺使得锂电铜箔生产企业当期业绩大幅增加。

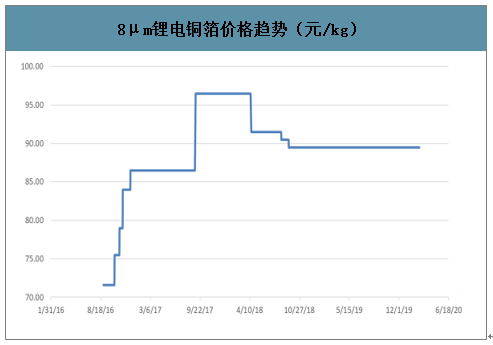

首先,2016-2017年锂电铜箔持续维持供不应求的状态,产品价格从2016年9月的71.6元/kg起持续上涨,在2017年9月达到96.5元/kg,价格上涨达到34.8%,直到2018年中部分锂电铜箔新建项目产能释放,铜箔价格才降至91.5元/kg,仅下滑5.2%,2019年至今,产品价格保持在89.5元/kg。因此,产品的价格受供需格局变化影响较大,当产品供不应求时,生产企业具有较强的提价能力

8μm锂电铜箔价格趋势(元/kg)

数据来源:公开资料整理

在2016年行业产品供不应求时,业内企业营收及毛利率水平均有较大的增长,两家企业主营业务收入均出现了15%以上的增长,在这一参考下,当极薄锂电铜箔再次出现产能缺口的情况下,考虑到诺德股份及嘉元在2020年均有产能投产,龙头企业锂电铜箔业务在疫情过后有望量价齐升,再次释放业绩弹性。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国锂电铜箔行业竞争格局分析及投资发展研究报告

《2025-2031年中国锂电铜箔行业竞争格局分析及投资发展研究报告》共十四章,包含锂电铜箔企业制定“十四五”发展战略研究分析,锂电铜箔行业发展战略研究,研究结论及发展建议等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2023年中国锂电铜箔行业发展趋势:行业走向多元化、高密度、超薄化;高端铜箔是未来发展方向[图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业发展环境(PEST)分析:新能源汽车行业的快速发展,利好行业持续扩容[图]](http://img.chyxx.com/images/2022/0330/83e55e0fd01cd7eb3b56b758f35281ec8d2514ab.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业重点企业(诺德股份vs嘉元科技)对比分析:业务毛利率均高于20%[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业全景速览:下游行业推动锂电铜箔逐渐“薄化”[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2022年中国锂电铜箔行业产业链分析:锂电池行业的高速发展带动锂电铜箔高景气运行[图]](http://img.chyxx.com/images/2022/0330/8b57ccf2218a3cf25c8cdefb9d8fc124b4e43404.png?x-oss-process=style/w320)