在资管新规、理财新规的政策要求下,理财子公司背负着银行理财业务整改、转型的重任和期望,自开业以来,净值型产品的发行数量不断攀升。据调查资料显示,我国有9家银行系理财子公司共发行747款理财产品,净值型产品发行数量超九成。但随着资管新规落实大限的临近,存量业务处置也成为各家理财子公司在2020年的“必修课”。根据数据显示,2020年3月,工银、中银、建信、交银、农银、中邮、光大、兴银及杭银9家理财子公司登记发行理财产品共计142只,其中固定收益型101只(占比71.13%),混合型41只(占比28.87%)。分银行来看,工银理财发行量最大,共计41只;中邮理财发行量最小,共发行1只,杭银理财为首发产品。

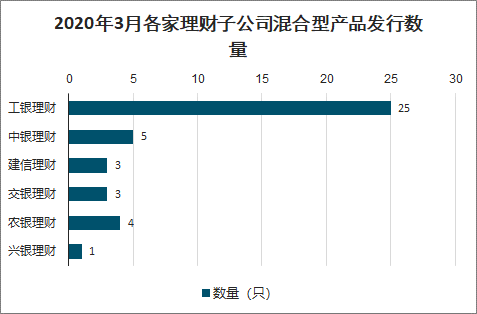

2020年3月各家理财子公司混合型产品发行数量

数据来源:公开资料整理

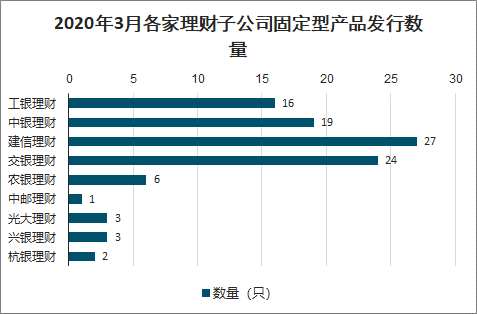

2020年3月各家理财子公司固定型产品发行数量

数据来源:公开资料整理

一、工银理财

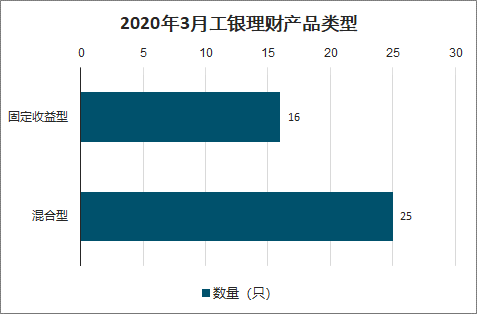

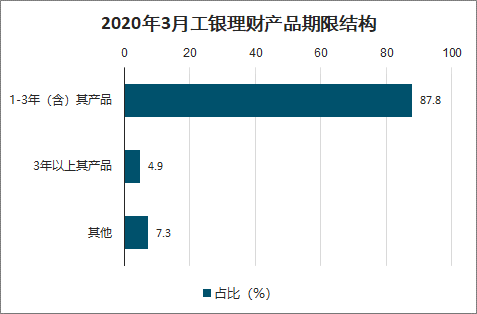

2020年3月,工银理财共发行41只产品,产品发行量位列第一。其中固定收益型16只,占总量比39.02%;混合型25只,占总量比60.98%,主要集中于偏混合类产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为90.24%和9.76%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)其产品和3年以上其产品分别占比87.80%和4.90%,合计占比高达92.70%。

2020年3月工银理财产品类型

数据来源:公开资料整理

2020年3月工银理财产品期限结构

数据来源:公开资料整理

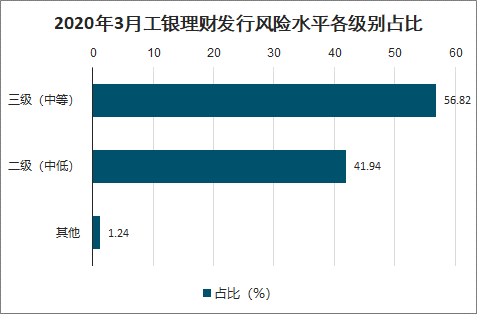

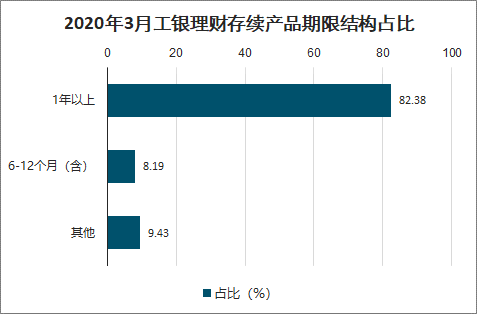

2020年3月工银理财存续403只,产品存续量居首。其中固定收益型268只(占比66.50%)、混合型134只(占比33.25%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为56.82%和41.94%。净值型产品占据98.32%的比重,其中,从产品期限结构来看,主要分布于1年以上,1年以上其产品和6-12个月(含)其产品分别占比82.38%和8.19%,合计占比高达90.57%。

2020年3月工银理财发行风险水平各级别占比

数据来源:公开资料整理

2020年3月工银理财存续产品期限结构占比

数据来源:公开资料整理

二、建信理财

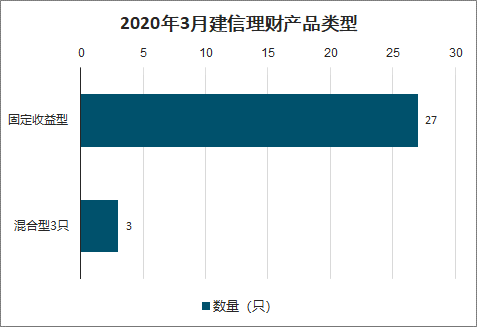

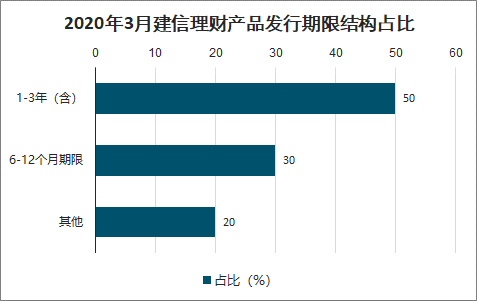

2020年3月,建信理财共发行30只产品,产品发行量位列第二。其中固定收益型27只(占比90.00%)、混合型3只(占比10.00%),主要集中于偏固定收益类产品。风险水平全部为三级(中等)。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)和6-12个月期限的产品占比分别为为50.00%和30.00%,合计占比高达80.00%。

2020年3月建信理财产品类型

数据来源:公开资料整理

2020年3月建信理财产品发行期限结构占比

数据来源:公开资料整理

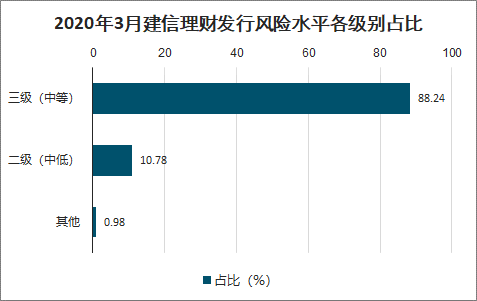

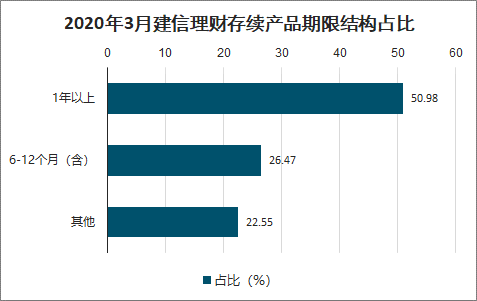

2020年3月建信理财存续102只,产品存续量位列第二。其中固定收益型96只(占比94.12%)、混合型6只(占比5.88%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为88.24%和10.78%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1年以上,1年以上其产品和6-12个月(含)其产品分别占比50.98%和26.47%,合计占比高达77.45%。

2020年3月建信理财发行风险水平各级别占比

数据来源:公开资料整理

2020年3月建信理财存续产品期限结构占比

数据来源:公开资料整理

三、交银理财

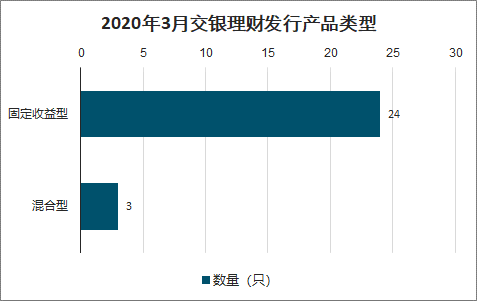

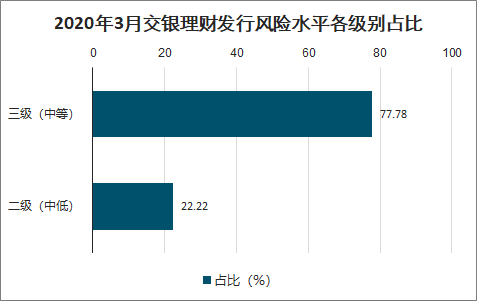

2020年3月,交银理财共发行27只产品,产品发行量居第三位。其中固定收益型24只(占比88.89%)、混合型3只(占比11.11%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为77.78%和22.22%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)其产品和6-12个月其产品分别占比33.30%和29.60%,合计占比高达62.90%。

2020年3月交银理财发行产品类型

数据来源:公开资料整理

2020年3月交银理财发行风险水平各级别占比

数据来源:公开资料整理

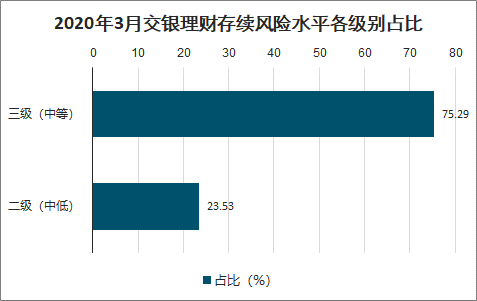

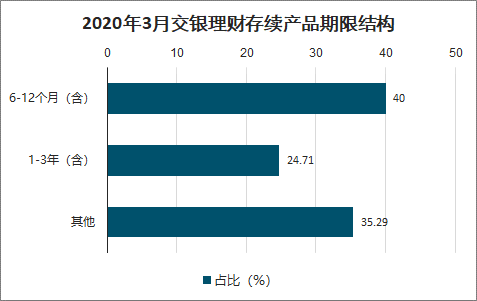

2020年3月,交银理财存续85只,产品存续量位列第四。其中固定收益型77只(占比90.59%)、混合型8只(占比9.41%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为75.29%和23.53%,累计占比超过九成。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于6-12个月(含)之间,6-12个月(含)其产品和1-3年(含)其产品分别占比40.00%和24.71%,合计占比高达64.71%。

2020年3月交银理财存续风险水平各级别占比

数据来源:公开资料整理

2020年3月交银理财存续产品期限结构

数据来源:公开资料整理

四、中银理财

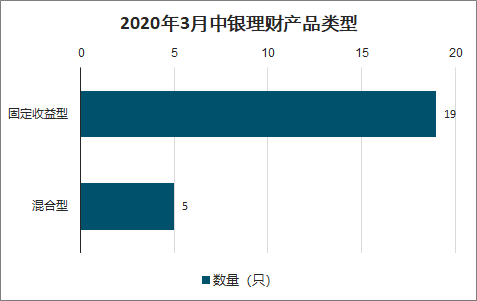

2020年3月,中银理财共发行24只产品,产品发行量位列第四。其中固定收益型19只(占比79.17%)、混合型5只(占比20.83%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为41.67%和58.33%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)其产品和3年以上其产品分别占比58.30%和29.20%,合计占比高达87.50%。

2020年3月中银理财产品类型

数据来源:公开资料整理

2020年3月中银理财产品发行期限结构

数据来源:公开资料整理

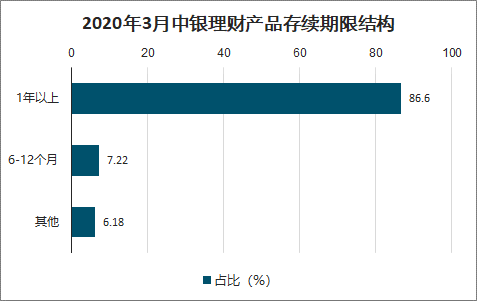

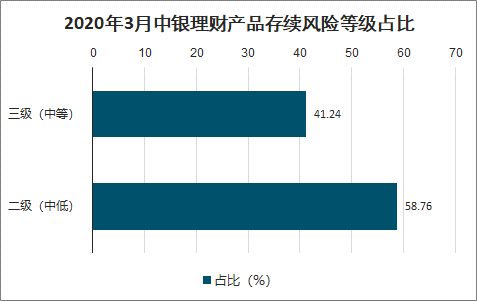

2020年3月中银理财存续97只,产品存续量位列第三。其中固定收益型73只,占总量75.26%,混合型24只,占总量比24.74%,仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为41.24%和58.76%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1年以上,1年以上其产品和6-12个月其产品分别占比86.60%和7.22%。

2020年3月中银理财产品存续期限结构

数据来源:公开资料整理

2020年3月中银理财产品存续风险等级占比

数据来源:公开资料整理

五、农银理财

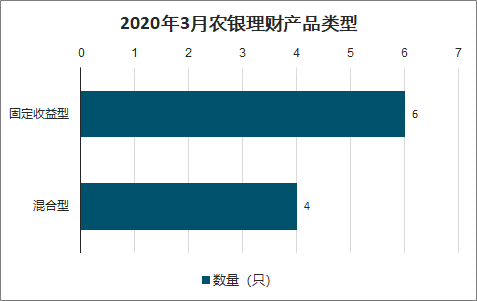

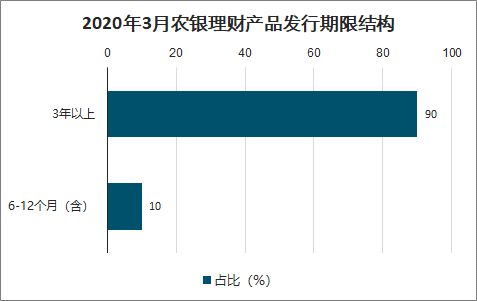

2020年3月,农银理财共发行10只产品,产品发行量位列第五。其中固定收益型6只(占比60.0%)、混合型4只(占比40.0%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为40.0%和60.0%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于3年以上,3年以上其产品和6-12个月(含)其产品占比分别为90.00%和10.0%,合计占比高达100%。

2020年3月农银理财产品类型

数据来源:公开资料整理

2020年3月农银理财产品发行期限结构

数据来源:公开资料整理

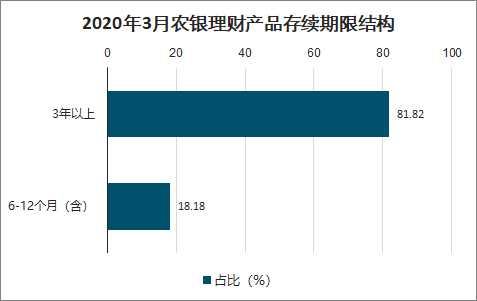

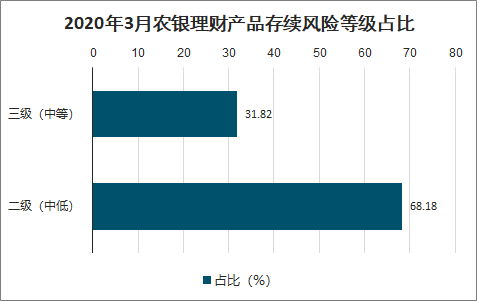

2020年3月农银理财存续22只,产品存续量位列第五。其中固定收益型15只(占比68.18%)、混合型7只(占比31.82%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为31.82%和68.18%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于3年以上,3年以上其产品和6-12个月(含)其产品分别占比81.82%和18.18%,合计占比高达100%。

2020年3月农银理财产品存续期限结构

数据来源:公开资料整理

2020年3月农银理财产品存续风险等级占比

数据来源:公开资料整理

六、光大理财

2020年3月,光大理财共发行3只产品,产品发行量位列第七。3只产品均为固定收益型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为33.33%和66.67%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,3只产品期限分别为3-6月(含),6-12月(含)和1-3年(含)

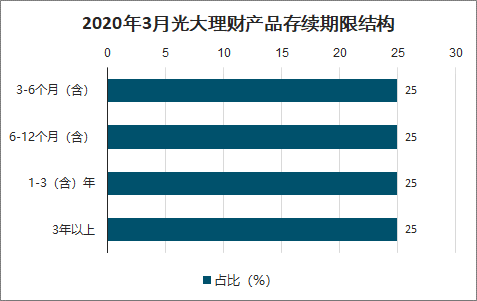

2020年3月光大理财存续4只,产品存续量并列第七。产品的投资类型均为固定收益类,风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比均为50.00%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于3-6个月(含)、6-12个月(含)、1-3(含)年和3年以上,均占比25.0%。

2020年3月光大理财产品存续期限结构

数据来源:公开资料整理

七、杭银理财

2020年3月4日、25日,杭银理财发行了首发了2只理财产品,产品发行量位列第八。2只产品的投资类型均为固定收益类,风险水平均为二级(中低)。运作方式均为封闭式净值型产品,产品期限结构分别为6-12个月(含)和1-3年(含)。

2020年3月杭理财存续2只,产品存续量位列第十。2只产品为杭银理财的首发理财产品,投资类型均为固定收益类,风险水平均为中低级别(二级),产品的运作模式为开放式净值型产品,从产品期限结构来看,2只产品分别为6-12个月(含)和1-3年(含)期限类型。

2020年3月杭银理财3月产品

产品名称 | 产品类型 | 风险等级 | 期限类型 | 运作模式 | 募集起始日 |

幸福99丰裕固收(科技文创主题)理财计划 | 固定收益类 | 二级(中低) | 1-3年(含) | 封闭式净值型 | 43894 |

幸福99丰裕固收20002理财计划 | 固定收益类 | 二级(中低) | 6-12个月(含) | 封闭式净值型 | 43915 |

数据来源:公开资料整理

八、中邮理财

智研咨询发布的《2020-2026年中国银行理财行业市场研究分析及投资前景分析报告》数据显示:2020年3月,中邮理财发行了1只产品,产品发行量位列第九。该产品的投资类型为固定收益类,风险水平为一级(低),运作方式为开放式净值型产品,产品期限结构为T+0。

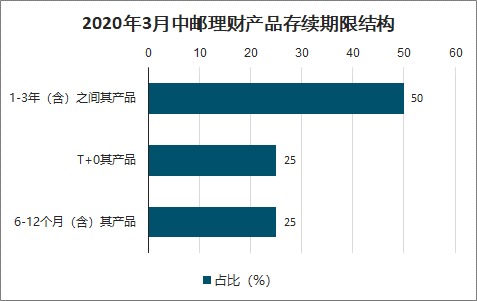

2020年3月,中邮理财存续4只,产品存续量并列第七。产品的投资类型均为固定收益类,风险水平为低级(一级)和中低级别(二级),低级(一级)和中低级别(二级)风险等级产品占比分别为25.0%和75.0%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)之间其产品、T+0其产品和6-12个月(含)其产品分别占比50.00%、25.00%和25.00%。

2020年3月中邮理财产品存续期限结构

数据来源:公开资料整理

九、兴银理财

2020年3月,兴银理财共发行4只产品,产品发行量位列第六。其中固定收益型3只(占比75.00%)、混合型1只(占比25.00%),仍主要集中于偏固收型产品。风险水平全部为中低级别(二级)。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,全部分布于1-3年(含)之间。

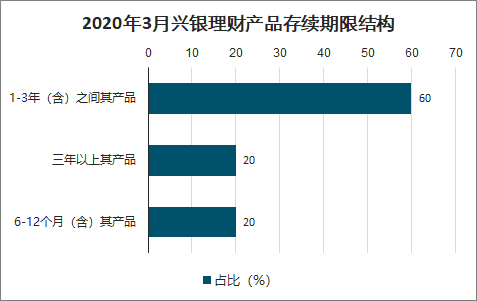

2020年3月兴银理财存续5只,产品存续量位列第六。其中固定收益型4只(占比80.00%)、混合型1只(占比20.00%),仍主要集中于偏固收型产品。风险水平多为中低级别,三级(中等)和二级(中低)风险等级产品占比分别为20.00%和80.00%。净值型产品占据100%的绝对比重,其中,从产品期限结构来看,主要分布于1-3年(含)之间,1-3年(含)之间其产品、三年以上其产品和6-12个月(含)其产品分别占比60.00%、20.00%和20.00%,合计占比高达100%。

2020年3月兴银理财产品存续期限结构

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国银行理财产品行业市场竞争格局及前景战略研判报告

《2025-2031年中国银行理财产品行业市场竞争格局及前景战略研判报告》共九章,包含中国银行理财产品行业发行主体个案分析,中国银行理财产品行业调查与设计分析,中国重点区域银行理财产品行业投资潜力分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![银行理财正在迎来一轮自购潮,规模节节走高,百亿规模可期[图]](http://img.chyxx.com/general_thumb/news/5.png?x-oss-process=style/w320)

![2020年中国银行理财机构发展概况及未来五大发展趋势分析[图]](http://img.chyxx.com/2021/04/20210414131942.jpg?x-oss-process=style/w320)