全国水泥均价到历史高位,北方及华南突破同期水平

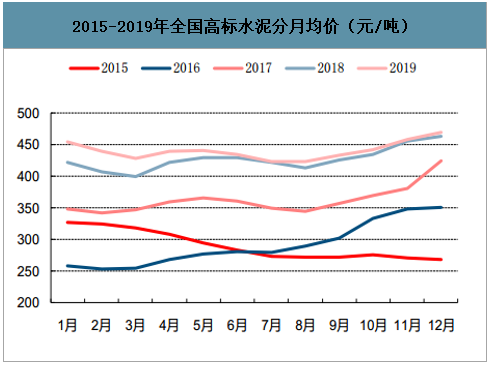

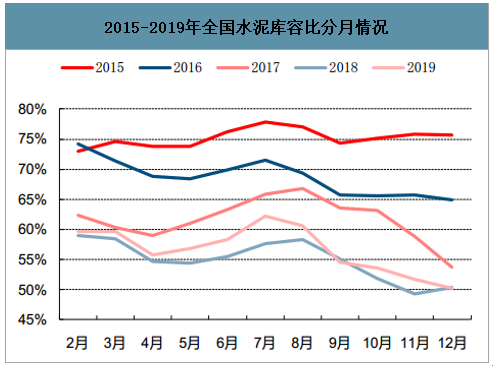

2019年,水泥行业延续2018年的发展趋势,量价齐升。2019年1-11月份,全国水泥产量累计达到21.3亿吨,同比增长6.1%,增速较同期提高3.8个百分点;截止2019年12月13日,全国高标水泥月度均价为470.17元/吨,单吨价格较去年同期高出7元。全国水泥库存水平全年保持在50%-60%之间,在5-8月期间较2018年库容比偏高,主要因为华东及华南地区雨季天气持续时间较长。

2015-2019年全国高标水泥分月均价(元/吨)

数据来源:公开资料整理

2015-2019年全国水泥库容比分月情况

数据来源:公开资料整理

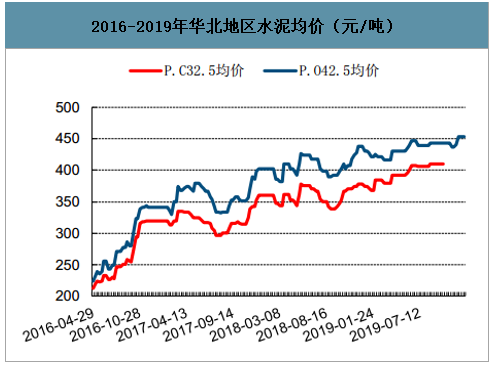

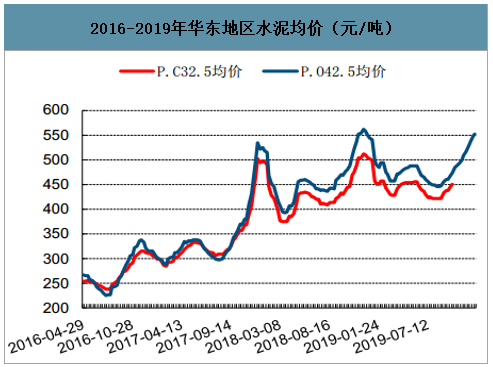

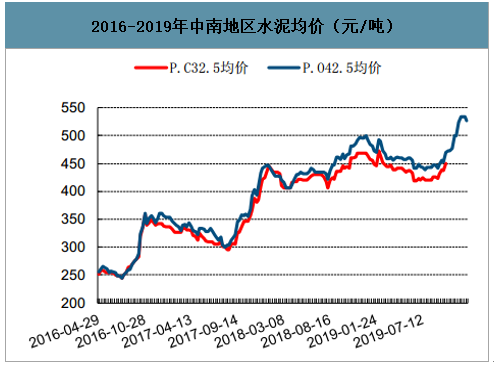

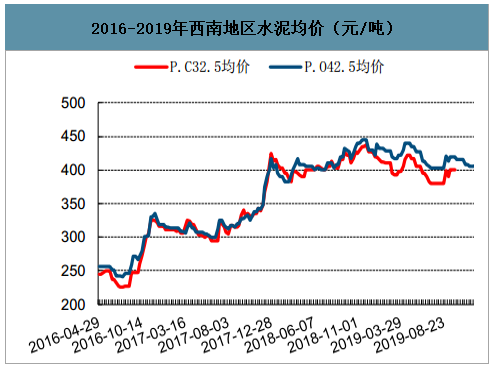

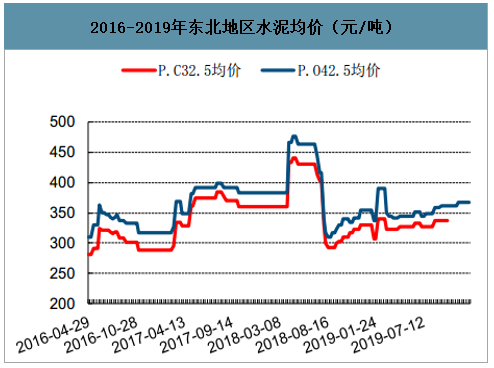

智研咨询发布的《2020-2026年中国环保水泥产业运营现状及投资方向分析报告》数据显示:各地区水泥价格年度走势差异较大。华北地区全年呈现稳步上涨态势,高标均价年度上涨20元/吨;华东及中南地区因雨季因素,二三季度价格调整幅度较大,四季度进入施工旺季后,价格迅速反弹,郑州、杭州、福州等地价格均超过600元/吨;西北地区受益于高铁及高速公路等基建项目,水泥价格较2018年涨幅较大;西南地区和东北地区水泥价格相对稳定。

2016-2019年华北地区水泥均价(元/吨)

数据来源:公开资料整理

2016-2019年华东地区水泥均价(元/吨)

数据来源:公开资料整理

2016-2019年中南地区水泥均价(元/吨)

数据来源:公开资料整理

2016-2019年西南地区水泥均价(元/吨)

数据来源:公开资料整理

2016-2019年西北地区水泥均价(元/吨)

数据来源:公开资料整理

2016-2019年东北地区水泥均价(元/吨)

数据来源:公开资料整理

供给侧改革为主导因素,推进行业格局改善

正如我们前文判断,基建和地产投资稳中带升,对水泥需求起到关键性支撑。我们统计了2005-2019H1的全国基建和地产投资增速,以及全国水产量增速,两者基本呈现出同一趋势。2019年H1,全国固定资产投资同比增长5.6%,其中基建投资增速4.1%;房地产开发投资增速同比增长10.9%,两者合并口径同比增长7.29%。1-6月份全国水泥产量为10.45亿吨,全口径下同比增长4.78%。

2005年至今基建+地产投资增速和全国水泥产量增速对比

数据来源:公开资料整理

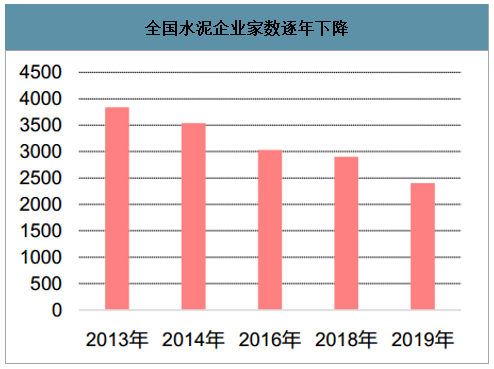

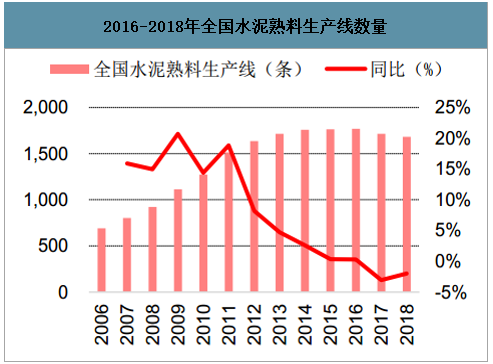

因此在水泥行业的供需关系中,短中期我们将主要聚焦于供给侧的分析。2015年水泥行业遭遇最低谷,各区域产能集中释放,造成水泥价格的大幅下降,行业利润水平明显缩减,甚至冀东水泥当年归母净利润巨亏17.15亿元。自2016年以来,行业在政策引导下开始供给侧改革,加快进入转型与升级阶段。一方面工信部、发改委多次联合发文,坚决禁止新增产能,确有需要地区严格执行1:1.25或1:1.5的产能置换;一方面加快淘汰落后产能及低标水泥产品,中国建材联合会今年7月发布实施方案,2019年目标压减水泥淘汰产能7000万吨,前50强企业自律淘汰2000t/d以下的水泥生产线;主要用于农村市场和砌筑方面的P.C32.5水泥于2019年10月1日正式退出市场,后续32.5等级水泥或将逐渐全面取消,目前青海省已发布通知2020年1月31日开始全面取消32.5等级水泥。

全国水泥企业家数逐年下降

数据来源:公开资料整理

2016-2018年全国水泥熟料生产线数量

数据来源:公开资料整理

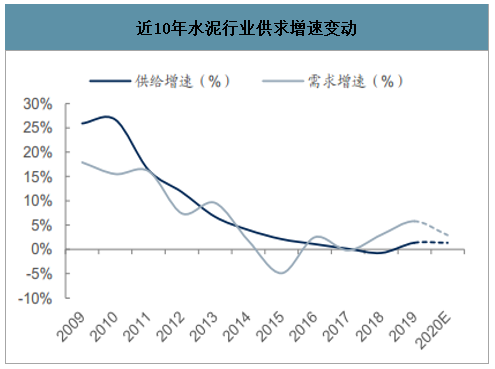

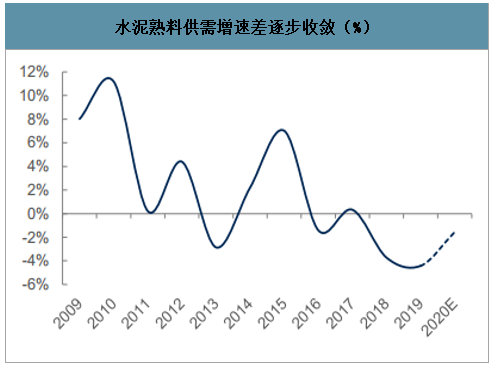

20年需求有支撑,供给控制仍将继续,“稳”依旧是行业运行主基调2020年水泥行业需求有支撑,供给冲击有限,供求关系有望实现需求正轧差如前文分析,随着基建补短板政策的不断积累,预计2020年基建需求稳中有升,且呈现一定的区域结构化特征;而房地产层面,预计投资进退有据,韧性犹存,因此我们预计水泥需求端仍有小幅增长,增速上余2019年相比,不给进一步放大的假设。在供给侧,根据我们跟踪情况,预计2020年全年新增熟料产能在2500万吨左右,约占现有行业总产能的1%,供给冲击有限。综合来看,明年行业供求轧差依旧保持能微幅需求正缺口的状态,为价格运行的稳定奠定基础。

近10年水泥行业供求增速变动

数据来源:公开资料整理

水泥熟料供需增速差逐步收敛(%)

数据来源:公开资料整理

错峰日益常态化,环保、停限产频繁,供给边际调节为行业稳定运行保驾护航随着冬季采暖季的到来,水泥行业进入错峰生产的第五个年头,各省纷纷发布今年错峰生产的时间安排,近期山东、陕西、湖南、广东、广西、内蒙古、辽宁、黑龙江、青海、陕西、甘肃、宁夏、新疆等多省自治区相继公布2020年错峰停产计划,错峰生产日益常态化,在行业进入需求淡季的环境下,有助于稳定行业运行,稳定价格的运行区间。

各地陆续公布2019-2020年错峰生产计划

各地陆续公布2019-2020年错峰生产计划 | |||

省份 | 城市/地区 | 停窑安排 | 停窑时间 |

山西 | 长治市、临汾市 | 2019年10月1日至2020年3月31日 | 182天 |

内蒙古 | - | 2019年11月15日至2020年3月15日 | 121天 |

辽宁 | - | 2020年1月1日至2020年3月31日 | - |

黑龙江 | - | 2019年10月20日至2020年4月20日 | 183天 |

山东 | - | 2019年11月15日至2020年3月15日 | 121天 |

湖南 | 全省 | 2020年1月1日至2020年3月31日 | 40天 |

重点区域长株潭及岳阳、常德、益阳和衡阳市 | 2020年1月1日至2020年3月31日 | 45天 | |

广东 | - | 1至4月停20天/窑,6至8月停20天/窑 | 40天 |

广西 | - | 1至4月停20天/窑,6至8月停20天/窑 | 40天 |

陕西 | - | 2019年11月15日至2020年3月15日 | 121天 |

甘肃 | - | 2019年10月20日至2020年3月31日 | 163天 |

青海 | - | 2019年11月15日至2020年9月9日 | 平均152天 |

宁夏 | - | 2019年12月1日至2020年3月10日 | 100天 |

新疆 | 和田 | 2020年1月1日至2020年3月1日 | 60天 |

喀什、克州 | 2020年1月1日至2020年3月1日 | 60天 | |

阿克苏、巴州 | 2020年1月1日至2020年6月1日 | 122天 | |

其他地州市 | 2020年1月1日至2020年7月1日 | 151天 | |

数据来源:公开资料整理

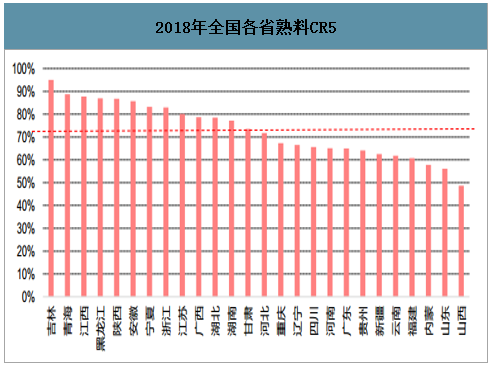

供给侧改革持续推进,行业集中度快速提升。截止2018年,我国前十大水泥企业的熟料集中度已达到64%,较2015年提升了12个百分点。各省市的集中程度更高,2018年各省的前五大水泥企业熟料产能市占率均值为73%。安徽、浙江、江苏等省份CR5超过80%,而中南地区及华北地区的部分省份集中度较低。

2018年全国各省熟料CR5

数据来源:公开资料整理

龙头企业话语权增强,行业进入共赢时期。在行业格局发生变革的过程中,龙头公司最为受益,如冀东水泥在京津冀地区市占率超过50%,海螺水泥在安徽省市占率超过58%。龙头公司的市场影响力大大提升,区域内协同性逐渐明显,价格从无序走向趋同。例如2018年末华东水泥价格大幅上涨,熟料价格随之而动,吸引北方及进口熟料进入,甚至出现熟料与水泥价格倒挂的情况;2019年四季度,尽管水泥价格走势类似于2018年同期水平,但华东水泥企业预期较为一致,熟料与水泥单吨价差始终保持在100元左右,有效减少外来熟料进入,保障区域内各企业的市场份额。

2018-2019年南京熟料及高标水泥价格走势对比

数据来源:公开资料整理

2018-2019年巢湖熟料及高标水泥价格走势对比

数据来源:公开资料整理

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告

《2025-2031年中国高贝利特水泥行业市场研究分析及产业趋势研判报告》共八章,包含国内高贝利特水泥生产厂商竞争力分析,2025-2031年中国高贝利特水泥行业发展前景及投资策略,高贝利特水泥企业投资战略与客户策略分析等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询