私人银行是指商业银行与特定客户在充分沟通的基础上,签订有关投资和资产管理合同,客户全权委托商业银行按照合同约定的投资计划、投资范围和投资方式,代理客户进行有关投资和资产管理操作的综合委托投资服务。其中,特定客户指的高净资产客户,也就是富裕阶级人士。

一、现状

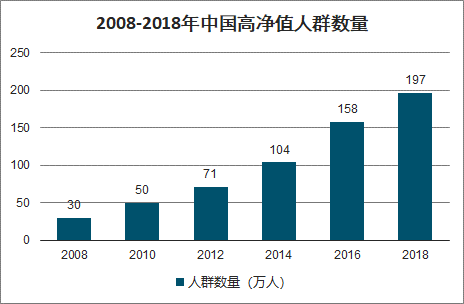

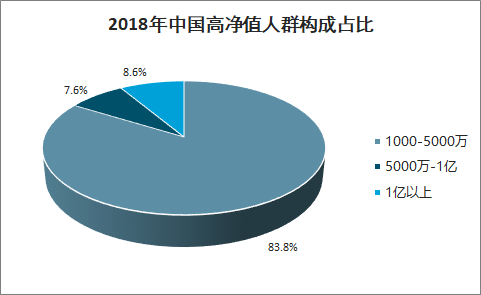

我国经济持续快速发展,促使高净资产人群的数量也不断增加。根据调查数据显示,2018年,中国高净值人群数量达197万,较2016年的158万增加了近40万,其中可投资资产超过1亿元的超高净值人群规模约17万,占比8.6%。

2008-2018年中国高净值人群数量

数据来源:公开资料整理

2018年中国高净值人群构成占比

数据来源:公开资料整理

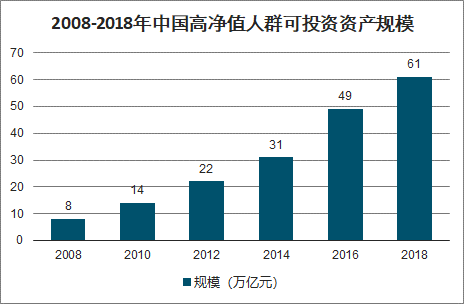

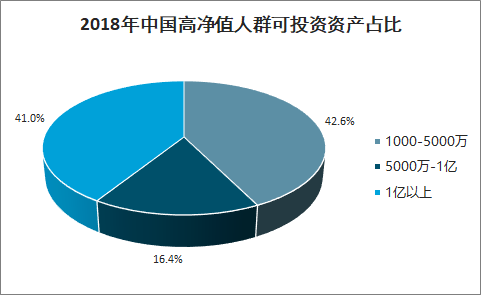

智研咨询发布的《2020-2026年中国私人银行行业市场发展规模及投资前景趋势报告》数据显示:2018年,中国高净值人群共持有61万亿元的可投资资产,较2016年的49万亿元增长了24.5%。其中,超高净值人群持有资产25万亿元,占比超过四成,达41.0%。

2008-2018年中国高净值人群可投资资产规模

数据来源:公开资料整理

2018年中国高净值人群可投资资产占比

数据来源:公开资料整理

高净值人群数量的不断增大以及个人可投资资产的不断增多为私人银行的发展创造了条件,中国私人银行市场呈现出可观的增长潜力和巨大的市场价值。人银行业务就是为服务富裕人群而出现和发展的,随着人们财富的不断累积,会有更多的人对私人银行业务产生需求,目标客户及大量潜在客户的不断增加为我国私人银行的发展提供了最基本的保障。

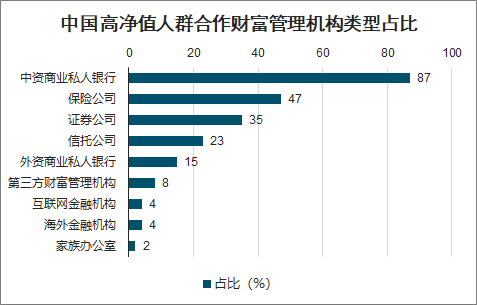

正因此,各类金融机构纷纷抢滩中国私人银行市场,试图从中分取一杯羹。虽然商业银行私人银行目前的管理资产规模最大,但各类非银行机构也在快速发展。

商业银行凭借广大的零售客户基础、多年来培养的可靠品牌形象、广泛的线下网点以及部分集团层面的跨牌照业务资源,在高净值客户财富管理业务上优势明显。

但也有很大一部分客户对待非银机构的态度积极,愿意选择非银机构作为主办财富管理机构。47%的受访者明确表示在过去两年已经或正在积极考虑将更多的资产交由非银行金融机构打理。其中,信托、保险、券商最受受访者欢迎。客户之所以想将更多财富交由非银机构打理,主要的考虑因素有三点,分别为:追求更高的收益、更丰富的产品以及定制化的产品与服务。

中国高净值人群合作财富管理机构类型占比

数据来源:公开资料整理

未来中国私人银行市场的竞争势必愈演愈烈,券商、信托公司、基金公司、第三方财富管理公司、甚至互联网金融公司在内的各类主体将相继入场。同时包括瑞银和瑞信在内的全球领先私人银行也将发展中国的在岸业务作为未来发展的重点,市场竞争日趋白热化。

二、私人银行发展趋势

超高净值客户将成为下一个核心战场

占据四成的资产份额,超高净值客户正在成为私人银行市场的核心客群,未来各竞争主体将围绕超高净值客户展开。

全球资产配置趋势更加显著

目前富裕群体的全球资产配置需求非常旺盛,然而这些海外资产目前主要由外资银行进行打理,国内银行应该尽快建立“在岸+离岸”一体化投资平台,帮助客户实现全球资产一站式配置。

数字化技术重要性日益凸显

数字化不再只是赢得长尾客户的武器,高净值客户对于24/7便捷服务的要求正使得其渠道偏好也不断向线上转移。为了应对数字化趋势,全球领先的私人银行都在通过打造私人银行专属移动客户终端,利用大数据技术提供实时、定制化资产配置优化建议等手段迎合客户需求。

智研咨询 - 精品报告

智研咨询 - 精品报告

2025-2031年中国私人银行行业市场分析研究及投资趋势研判报告

《2025-2031年中国私人银行行业市场分析研究及投资趋势研判报告 》共十章,包含主要中资银行私人银行运行情况分析,2025-2031年中国私人银行业发展趋势及前景,2025-2031年中国私人银行业发展瓶颈及策略等内容。

公众号

公众号

小程序

小程序

微信咨询

微信咨询

![2020年中国私人银行行业市场现状及趋势分析:客户数达125.34万人,实业企业家为主要客户来源[图]](http://img.chyxx.com/2021/12/I67508CTW9_m.png?x-oss-process=style/w320)